сбербанк перевод в выходные дни

До скольки Сбербанк переводит зарплату

В соответствии со ст. 136 ТК РФ, работодатель обязан перечислять на счет наемного работника заработную плату в размере и в срок, указанных в трудовом соглашении или гражданско-правовом договоре (ГПХ). Предпочтительным способом расчета между компанией и сотрудником является безналичный перевод на карту в рамках зарплатного проекта. По каким правилам производится зачисление зарплаты в Сбербанке — разъясняем далее.

Правила зачисления заработной платы

Справка сервиса Brobank.ru: точные сроки расчета между работодателем и наемным сотрудником прописываются в трудовом договоре — это требование законодательства. Работодатель должен позаботиться о том, чтобы работник получил заработную плату не позднее дня, указанного в соглашении.

Конкретные даты расчета закон не устанавливает: они определяются коллективным трудовым соглашением. Следовательно, это могут быть любые рабочие дни месяца, максимальный период между которыми не должен превышать 15 календарных дней. Минимальная периодичность расчета — не реже двух раз в месяц. На практике зарплата разделяется на авансовую часть, которая выплачивается в середине месяца, и основную часть — перечисляется в конце текущего месяца или в начале следующего.

Работодатель не может по своему усмотрению изменять порядок и размер выплат. Это запрещено трудовым законодательством. Если день выплаты заработной платы выпадает на праздничный или выходной, деньги сотрудникам переводятся заранее, иначе просрочка на 1 и более дней будет квалифицирована в виде задержки зарплаты.

В течение какого времени банки переводят заработную плату

Условия проведения расчетов зависят от конкретного банка. Кредитная организация — среднее звено в цепочке между работодателем и работником. Зарплатный проект работает следующим образом:

В большинстве случаев сверка информации занимает в банке один рабочий день. Следовательно, работодатель должен сформировать и направить в банк реестр выплат и прочие документы за 1-2 дня до наступления срока выплаты заработной платы. Если все делается по правилам, то зарплата поступает на счета сотрудников без задержек. Какие-либо просрочки со стороны банка — практически исключены, поэтому не поступление зарплаты в срок — причина на стороне работодателя.

До скольки Сбербанк переводит заработную плату

Будучи крупнейшим банком России, Сбербанк обслуживает более 2,6 млн юридических лиц. Подавляющее большинство государственных организаций обслуживается непосредственно здесь.

Первый банк страны ведет зарплатные проекты в соответствии со своими требованиями, а также с пожеланиями клиентов. Сбербанк перечисляет заработную плату в течение 90 минут с момента, когда компания-работодатель направит в банк всю необходимую документацию.

Следовательно, в случае со Сбербанком не работает упомянутое ранее «правило одного дня», в течение которого банк проверяет поступившую от работодателя информацию. С момента поступления документации проходит не более полутора часов, в течение которых денежные средства поступают на карты участников зарплатного проекта.

Важно брать в расчет и длительность рабочего дня в Сбербанке. Если со стороны работодателя нет задержки, то средства поступают на счета сотрудников до 19:30 по местному времени. Если деньги к этому моменту не зачислены, значит, операция переносится на следующий рабочий день.

Если зарплатный проект ведется в другом банке

В соответствии со ст. 136 ТК РФ, работник вправе отказаться от участия в зарплатном проекте работодателя и самостоятельно выбрать кредитную организацию, на карту которой он планирует получать заработную плату. Работодатель не может препятствовать реализации наемным сотрудником данного права.

В этой связи возникают ситуации, когда компания обслуживается в одном банке, к примеру, в Альфа-Банке, а один или несколько сотрудников получают заработную плату на карты Сбербанка. При подобном раскладе схема и правила зачисления зарплаты остаются прежними, но теперь организация направляет деньги в банк напрямую. Пока кредитная организация не получит денежные средства, она не сможет их перевести на карту своего клиента.

Сбербанк переводит заработную плату не позднее следующего рабочего дня после поступления денег от работодателя. Чтобы не было задержки с выплатой, компания обязана проследить за отправкой средств минимум за день до наступления крайнего срока расчета с наемным сотрудником.

Переводит ли Сбербанк зарплату в понедельник или в выходные дни

Если работодатель со своей стороны не допустил нарушений и направил в банк все необходимые сведения в срок, то зачисление зарплаты в Сбербанке в понедельник производится в штатном режиме, в соответствии с общими правилами обслуживания зарплатного проекта. В выходные и праздничные дни зарплата на карты сотрудников компании не перечисляется до ближайшего рабочего дня.

При этом платежные ведомости со стороны работодателя Сбербанк принимает круглосуточно, без выходных и праздничных дней. Их исполнение переносится до следующего рабочего. Именно поэтому работодатель обязан брать в расчет нерабочие дни, чтобы не случилась задержка по выплатам вознаграждения сотрудникам.

Что делать, если не пришла зарплата на карту Сбербанка

Задержка с заработной платой в 99% случаев возникает на стороне компании-работодателя, которая может не выполнить свои обязательства в срок. Наиболее частые причины:

Если работодатель настаивает на том, что с его стороны никаких нарушений не было, то следует за разъяснениями обращаться напрямую в Сбербанк. В телефонном режиме задать вопросы сотрудникам кредитной организации можно по короткому номеру 900.

Источники:

Комментарии: 17

Если у вас есть вопросы по этой статье, вы можете сообщить нам. В нашей команде только опытные эксперты и специалисты с профильным образованием. В данной теме вам постараются помочь:

Сбербанк перевод в выходные дни

Платёжное поручение на бумажном носителе вы можете принести в банк в течение 10 календарных дней со следующего дня после составления документа.

Если вы оформляете платёжное поручение в СберБизнес, между его созданием в системе и отправкой в банк должно пройти не больше 10 календарных дней.

В рабочие дни

В отделениях банка

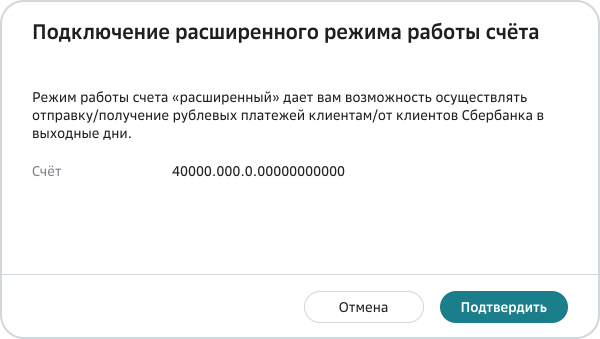

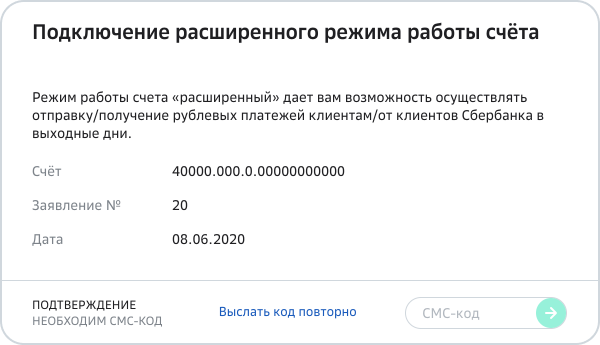

В выходные и праздничные дни платежи исполняются, если вы подключили расширенный режима счёта. В него входят:

Инструкция по подключению и отключению расширенного режима счёта на странице помощи СберБизнес.

При отключении сервиса, списание и зачисление средств по счёту клиента в выходные и праздничные дни не осуществляется.

Проведение операций по счёту в выходные и праздничные дни недоступно для:

Проверьте, что в правом верхнем углу сайта банка отображается ваш регион и при необходимости измените его.

Как проверить согласие на проведение расчётов в выходные и праздничные дни:

1. Выберите Меню — Счета и платежи — Счета. Кликните по строке счёта, с которого хотите провести платёж. Далее выберите Другие действия — Изменить режим работы со счётом. Появится окно с подключением расширенного режима счёта. Если режим не подключён, подтвердите.

2. Убедитесь, что режим счёта изменился на Расширенный.

Если появилось окно Отключение расширенного режима счёта, значит расширенный режим к этому счёту уже подключён, нажмите кнопку Отмена.

3. Уточните у вашего контрагента наличие согласия на проведение операций по счёту в выходные дни.

4. Расширенный режим счета распространяется только на платежи, направленные после его подключения.

Платежи внутри Сбера:

Зачисление средств на счёт по платежам между юридическими лицами происходит мгновенно при смене статуса платёжного поручения на Исполнен.

Если получатель средств — физическое лицо, то зачисление на карту происходит в течение дня, но не позднее следующего дня.

Платежи в пользу клиентов других банков:

Зачисление клиентам других банков по закону может занимать до трёх рабочих дней с момента исполнения платёжного поручения СберБанком. При ошибке в реквизитах может начаться дополнительная переписка с банком получателя. Это может занять до 5 рабочих дней. Соблюдение сроков зачисления денег и уточнения реквизитов зависит от банка, в который переводятся деньги.

При ошибочном указании реквизитов получателя при внутрибанковском переводе платёж не осуществится, деньги останутся на счёте плательщика.

При переводе в другой банк можно уточнить реквизиты в течение пяти дней с момента поступления платежа в банк получателя. Если реквизиты не уточнены, возврат средств из банка получателя происходит на шестой рабочий день.

Если ошибка в реквизитах допущена при формировании платёжного поручения для перечисления средств в налоговую службу, вернуть деньги нельзя. Нужно обратиться в налоговый орган для урегулирования учёта средств.

В первую очередь нужно узнать статус платёжного поручения в СберБизнес. Для этого выберите в меню пункт Счета и платежи. На вкладке Платежи найдите нужный платёж.

Если платёж находится в статусе Принят, Принят АБС, Картотека №2, Доставлен или Выгружен, банк ещё не успел его исполнить. Такой платёж можно отозвать. Откройте детали документа, нажмите кнопку Отозвать, а затем подтвердите действие с помощью СМС-кода. Пошаговая инструкция — в Помощи по СберБизнес.

Если платёж находится в статусе Исполнен, отозвать его нельзя, рекомендуем уточнить порядок внесения изменений в информацию о НДС в своей налоговой инспекции.

Если на счёте достаточно денег для оплаты всех предъявленных требований, списание производится в порядке поступления документов в банк. Если же денег недостаточно, списания происходят в порядке очерёдности в соответствии со статьёй 855 Гражданского кодекса.

• В первую очередь списываются деньги по исполнительным документам, предусматривающим возмещение вреда для жизни и здоровья, а также взыскание алиментов.

• Во вторую очередь списываются деньги по исполнительным документам, предусматривающим расчёты по выплате выходных пособий, оплате труда лицам, работающим или работавшим по трудовому договору (контракту) и вознаграждений авторам результатов интеллектуальной деятельности.

• В третью очередь — по платёжным документам, предусматривающим перечисление средств для расчётов по оплате труда с лицами, работающими по трудовому договору (контракту), поручениям налоговых органов на списание и перечисление задолженности по уплате налогов и сборов в бюджеты бюджетной системы Российской Федерации, а также поручениям органов контроля за уплатой страховых взносов на списание и перечисление сумм страховых взносов в бюджеты государственных внебюджетных фондов.

• Четвёртая очередь — для оплаты исполнительных документов, предполагающих исполнение иных финансовых требований.

• Наконец, пятая нужна для проведения финансовых операций по другим платежным документам в порядке календарной очередности.

Подробнее про каждую очередь — в тексте закона. Внутри каждой очереди списание производится в порядке календарной очерёдности поступления документов.

Очерёдность списания денег на уплату налогов зависит от того, добровольная она или принудительная. Если средства перечисляются в добровольном порядке, это пятая очередь. Если же налоговый орган направил в банк инкассовое поручение для списания средств в принудительном порядке, это третья очередь.

Узнать о состоянии счёта можно в СберБизнес. Выберите в меню пункт Счета и платежи и перейдите на вкладку Счета. Вы увидите, какая сумма есть на всех ваших рублёвых счетах. Кроме того, на открывшейся странице будет список всех ваших счетов с информацией об остатках на каждом из них. Остаток по бизнес-картам можно проверить в разделе Бизнес-карты.

Налог может уплачивать и налогоплательщик, и третье лицо. Это зафиксировано в Налоговом кодексе (четвёртый абзац пункта 1 статьи 45). Это должно быть фактическое перечисление суммы задолженности в бюджет.

Что касается неналоговых платежей (например, арендной платы или штрафов), возможность их уплаты третьими лицами в законодательстве России не установлена. Об этом говорится в письме Минфина от 21.05.2018 под номером 23-01-06/34205).

Таким образом, штраф должен уплачивать тот, кого привлекли к ответственности. Если к ответственности привлекли организацию, платит именно она. Если оштрафован руководитель организации или другое должностное лицо — уплатить штраф нужно ему.

Размер комиссии за платёж виден в СберБизнес в момент создания платёжного документа.

В случаях выплат физическим лицам за счет бюджетных средств РФ согласно закону №161-ФЗ. Более подробную информацию можно получить здесь

Сейчас у вас есть возможность ознакомиться с предварительным расчётом суммы комиссии в детальной форме платёжного поручения в разделе Лента событий после создания платёжного поручения.

Комиссия с учётом исполненных ранее платежей. В её расчёт не входят сформированные, но не отправленные в банк платежи.

1 Переводы со счёта клиента осуществляются в день поступления соответствующего распоряжения клиента при достаточности средств на счёте и отсутствии ограничений. При этом списание средств по переводу с корреспондентского счёта Банка осуществляется в первый рабочий день, следующий за днём исполнения перевода со счёта Клиента.

2 Из Картотеки 2 (при поступлении денежных средств на счёт) осуществляется оплата по платёжным поручениям клиентов, инкассовым поручениям и платёжным требованиям взыскателей, банковским ордерам в уплату комиссий банка и платёжным ордерам на частичную оплату в соответствии с очерёдностью исполнения документов, опредёленной ст. 855 ГК РФ.

3 Требования Федеральных законов № 115-ФЗ от 07.08.2001 г. «О противодействии легализации (отмыванию) доходов, полученных преступным путём, и финансированию терроризма», № 127-ФЗ от 26.10.2002 г. «О несостоятельности (банкротстве)» и № 188-ФЗ от 29.06.2015 г. «О внесении изменений в Федеральный закон «Об информации, информационных технологиях и о защите информации» и статью 14 Федерального закона «О контрактной системе в сфере закупок товаров, работ, услуг для обеспечения государственных и муниципальных нужд».

СберБанк защищает персональные данные пользователей и обрабатывает Cookies только для персонализации сервисов. Запретить обработку Cookies можно в настройках Вашего браузера. Пожалуйста, ознакомьтесь с Условиями обработки персональных данных и Cookies.

Контактная информация

Коммуникации с клиентами

Сбербанк в социальных сетях

Приложения

© 1997—2021 ПАО Сбербанк.

Генеральная лицензия на осуществление банковских операций от 11 августа 2015 года. Регистрационный номер — 1481.

Как изменить режим работы со счетами

Отправляйте и получайте рублёвые платежи в «расширенном» режиме работы счёта в выходные и праздничные дни.

Выберите действие со счётом

В меню выберите Счета и платежи. На открывшейся странице выберите счёт. В деталях счёта нажмите Другие действия и в раскрывающемся списке выберите Изменить режим работы со счётом.

Дополнительная информация об изменении экранной формы страницы в разделе Как изменить вид раздела «Счета и платежи».

Подтвердите смену режима работы со счётом

В открывшемся окне подтвердите подключение расширенного режима работы счёта, нажав кнопку Подтвердить.

Отправьте заявление в банк

Подпишите заявление с помощью полученного на ваш телефон СМС-кода.

После того как банк примет ваше заявление, платежи будут проходить в выходные и праздничные дни.

СберБанк защищает персональные данные пользователей и обрабатывает Cookies только для персонализации сервисов. Запретить обработку Cookies можно в настройках Вашего браузера. Пожалуйста, ознакомьтесь с Условиями обработки персональных данных и Cookies.

Контактная информация

Коммуникации с клиентами

Сбербанк в социальных сетях

Приложения

© 1997—2021 ПАО Сбербанк.

Генеральная лицензия на осуществление банковских операций от 11 августа 2015 года. Регистрационный номер — 1481.

Хочу банковский перевод завтра, а он идет долго

Меня давно мучит вопрос, почему так неудобно в банках работают переводы по реквизитам? Почему их проводят только в рабочие дни? Почему с карты на карту я могу переслать деньги мгновенно, а по реквизитам перевода приходится ждать иногда неделю? Ведь процесс-то один и тот же, разве нет? Я понимаю, что фактически, может быть, и перевод с карты на карту не сразу происходит. Но смска-то приходит моментально, и деньгами тоже можно сразу пользоваться. А в чем подвох тогда с банковскими реквизитами, почему с ними не так?

Буду признательна, если вы раскроете, в чем тут секрет.

Юлия, сейчас все разберем.

Как устроен перевод по реквизитам карты

Важно не путать карту и счет. Карта — кусок пластика, ключ к банковскому счету. На карте деньги не хранятся, они хранятся на банковском счете.

Вы наверняка замечали, что карты принадлежат платежным системам. Магия скорости перевода именно в них. Платежная система как доверенный переговорщик: она мгновенно договаривается с банками, что произойдет перевод, и банки делают вид, что перевод уже произошел.

Когда вы переводите деньги с карты на карту, вы даете задание платежной системе. Она спрашивает у вашего банка, есть ли у вас нужная сумма. Если сумма есть, платежная система просит банк ее придержать, а сама сообщает в банк получателя: «Дружище, скоро тебе прилетит перевод на такой-то счет». Сами деньги пока что никуда не перевелись, они заблокированы на вашем счете. Обычно под заблокированной операцией будет надпись «Ожидает авторизации».

Когда система одобряет ваш перевод, она сообщает банку получателя: «Смотри, тебе скоро поступит перевод. Сделай вид, что эти деньги у клиента уже есть». Так как банки доверяют платежной системе, они зачисляют клиенту на счет еще не поступившие деньги.

В конце дня платежная система считает, сколько кому она должна перевести, делает взаимозачет и в итоге просит банки перевести деньги куда надо. И вот теперь банки забирают заблокированные деньги с вашего счета и отправляют по адресу в своем обычном темпе. Вы этого не видите — это уже банковские дела. Так как банки доверяют платежной системе, а система доверяет банкам, им достаточно мгновенно «договориться» о переводе, а сам перевод совершить позже. А для вас это выглядит так, как будто деньги перевелись мгновенно. Магия переговоров!

Как устроен перевод по реквизитам банка

Перевод со счета на счет по реквизитам — это старая технология, в которой задействован Центробанк, и там все строго и долго.

Все банковские рублевые переводы проходят через ЦБ — туда отправляют специальный платежный документ. У Центробанка есть требования к этим документам, в частности, их можно отправлять только в рабочие дни и только в строго отведенное время — эти временные промежутки в банках называют «рейсами». До 2 июля 2018 года эти рейсы были строго фиксированы по времени.

Рублевые рейсы между банками

| № рейса ( ЦБ ) | Формирование платежки | ЦБ принимает | ЦБ подтверждает | Банк получает |

|---|---|---|---|---|

| 1 | 11:30 | 13:00 | 15:00 | 15:00 мск |

| 2 | 13:00 | 14:00 | 15:00 | 15:00 мск |

| 3 | 15:00 | 16:00 | 17:00 | 17:00 мск |

| 4 | 17:00 | 18:00 | 19:00 | 19:00 мск либо завтра утром |

| 5 | 18:45 | 19:00 | 22:00 | 22:00 мск либо завтра утром |

Со 2 июля 2018 года в Центробанке действует новая система межбанковских переводов. Ее обязаны использовать все банки.

Вместо рейсов в ЦБ теперь действует так называемый «сервис несрочного перевода»: переводы обрабатывают не в определенное время, а каждые 30 минут. То есть теперь банкам не нужно ждать специального рейса, чтобы сделать перевод. Переводы стали проходить быстрее.

В остальном всё по-прежнему: все банковские рублевые переводы проходят через ЦБ — туда отправляют специальный платежный документ. У Центробанка есть требования к этим документам, в частности, их можно отправлять только в рабочие дни.

Как и ранее, Центробанк в свое рабочее время получает платежный документ, проверяет данные и, если все в порядке, подтверждает перевод. Соответствующую информацию ЦБ передает в банк-получатель платежа. Банк-получатель проверяет данные человека или организации, для которой предназначен перевод, и перечисляет деньги на его расчетный счет.

Если в реквизитах есть ошибки, перевод попадает в список «невыясненных платежей». Если за пять рабочих дней получателя так и не найдут, деньги вернут обратно отправителю.

Остальной порядок отправки и приема переводов со стороны банков остался прежним.

В общем, переводы по реквизитам идут так долго, потому что они случаются только в определенное время и проходят кучу проверок.

Если у вас есть вопрос о личных финансах, правах и законах, здоровье или образовании, пишите. На самые интересные вопросы ответят эксперты журнала.

Так и не понял. Почему скорость перевода по реквизитам измеряется днями в то время как расчёты происходят каждые полчаса?

Ноябрь, а ещё, если там допустим из букмекерских контор бывает долгий вывод. Ну это они, чтобы ты выбесился, развернул выплату и проиграл всё. Другими причинами может выступать очередность выплат и день оператора. Им похуй чего ты там ждёшь, у Люськи новый кавалер. Я так это представляю)))

Ноябрь, когда на пластик деньги обещаются. И тебе доступны сразу если у отправителя есть та сумма, что он обещал тебе отправить. Почему ты видишь ее сразу и можешь пользоваться, потому, что банк пообещал, так как есть та сумма и другой банк согласился. Сами собой они разберутся без тебя. А с реквизитами ты напрямую действуешь со счетом без маски карты и видишь реальное исполнение обязательств и сколько времени они занимают.

Переводы клиентам СберБанка

Как перевести деньги через СберБанк Онлайн

В мобильном приложении или личном кабинете откройте раздел «Платежи» → «Клиенту СберБанка».

Как перевести через СМС

Отправьте на номер 900 сообщение: «ПЕРЕВОД Х 100», где Х — это номер мобильного телефона или карты получателя, а 100 — сумма перевода.

Два способа переводить без комиссии

больше 50 000 ₽ в месяц

Какие есть ограничения

Через СберБанк Онлайн в сутки можно перевести до 1 000 000 ₽.

Через СМС можно перевести до 8 000 ₽ в сутки и столько же получить от других клиентов СберБанка.

На переводы с карты на карту через отделения банка ограничений нет.

Лимит на переводы с кредитных карт зависит от тарифа вашей карты.

Как переводить больше 50 000 ₽ в месяц

без комиссии клиентам СберБанка

Просто выберите и подключите подходящую подписку.

Переводы без комиссии доступны владельцам пакетов услуг СберПервый и Sber Private Banking, а также клиентам каналов обслуживания СберПервый и Sber Private Banking.

Три вида подписок на переводы

Переводы

Безлимитные переводы на карты и счета клиентов

СберБанка без комиссии.

Платежи и переводы*

Переводы клиентам СберБанка и

платежи (в том числе оплата ЖКХ и

штрафы) без комиссии.

Плюс 50 000 ₽ на переводы

Эта подписка разово увеличивает лимит

переводов без комиссии на карты и счета

клиентов СберБанка на 50 000 ₽.

Суточный лимит на переводы и платежи в СберБанк Онлайн и СМС-банке равен 1 000 000 Ꝑ.

*В подписку входят безлимитные переводы клиентам Сбера, а также оплата услуг юридических лиц через приложение или сайт СберБанк Онлайн. Вы можете выбрать и оплатить услугу в каталоге СберБанк Онлайн, а также сделать платеж по реквизитам, с помощью QR-кода или штрих-кода.

Как управлять подпиской

Как подключить

В мобильном приложении или личном кабинете СберБанк Онлайн зайдите в раздел «Платеж» → «Тарифы и лимиты» → «Переводы без комиссии» → выберите подписку.

Как отключить автопродление

Для этого снова откройте раздел «Переводы без комиссии», выберите нужную подписку и нажмите «Отключить автопродление». Подписка будет действовать до окончания оплаченного периода.

Как подключить или отключить подписку

Как подключить

В мобильном приложении или личном кабинете СберБанк Онлайн зайдите в раздел «Платеж» → «Тарифы и лимиты» → «Переводы без комиссии» → выберите подписку.

Как отключить автопродление

Для этого снова откройте раздел «Переводы без комиссии», выберите нужную подписку и нажмите «Отключить автопродление». Подписка будет действовать до окончания оплаченного периода.

Как подключить или отключить подписку

Как подключить

В мобильном приложении или личном кабинете СберБанк Онлайн зайдите в раздел «Платеж» → «Тарифы и лимиты» → «Переводы без комиссии» → выберите подписку.

Как отключить автопродление

Для этого снова откройте раздел «Переводы без комиссии», выберите нужную подписку и нажмите «Отключить автопродление». Подписка будет действовать до окончания оплаченного периода.

Как подключить или отключить подписку

Как подключить

В мобильном приложении или личном кабинете СберБанк Онлайн зайдите в раздел «Платеж» → «Тарифы и лимиты» → «Переводы без комиссии» → выберите подписку.

Как отключить автопродление

Для этого снова откройте раздел «Переводы без комиссии», выберите нужную подписку и нажмите «Отключить автопродление». Подписка будет действовать до окончания оплаченного периода.

Обратите внимание:

На что не распространяется действие подписки

Действие подписки, приобретенной основным держателем, не распространяется на операции с дополнительных карт.

Действие подписки, приобретённой дополнительным держателем, не распространятся на операции с основной карты.

Клиентам СберПервый и Sber Private Banking

Владельцам пакетов услуг Зарплатный и Зарплатный+

Комиссия за переводы

До 50 000 ₽ — в месяц без комиссии

Больше 50 000 ₽ в месяц — комиссия 1% от суммы перевода,

но не более 1500 ₽. Без комиссии, если есть подписка на переводы

Какие переводы не учитываются в лимите

| Вид перевода | Размер комиссии от суммы перевода |

|---|---|

| С кредитных карт СберБанка | 3%, но не менее 390 ₽ |

| Денежные переводы через банкомат и терминал | 1%, но не более 1500 ₽ |

| Отправленные через офис банка | 1,5% — от 30 ₽ до 1500 ₽ |

| Переводы в другие банки по номеру телефона, карты или счета | От 1 до 1,5 % |

| На кредитные карты и переводы между своими счетами | Всегда без комиссии |

Лимиты не действуют также для карт дополнительных держателей

и переводов с участием бизнес-карт

Переводите через СМС по имени получателя

Если вы часто переводите деньги одному и тому же человеку, упростите процесс: привяжите к имени получателя номер телефона — не придётся каждый раз вводить данные вручную.

Для этого отправьте на номер 900 команду «НАЗВАТЬ 9031234567 САША» — с правильным номером телефона адресата и его именем.

Для перевода отправьте на номер 900 команду «САША 1000», где САША — имя адресата, а 1000 — сумма перевода.

Смотрите историю операций, анализируйте расходы

Вы можете посмотреть информацию о совершённых покупках и переводах в разделе «История» СберБанк Онлайн.

В разделе «История» можно увидеть подробную информацию о платежах, отфильтровать операции по типу, сумме и дате, а также настроить автоперевод.

Автоматизируйте переводы

Если вы регулярно переводите деньги одному и тому же получателю — автоматизируйте это и подключите автоперевод.

Как подключить

Вы можете подключить автоперевод в СберБанк Онлайн:

Укажите приоритетную карту для переводов

Если вам отправляют деньги по номеру телефона, переводы могут приходить на разные карты.

Чтобы переводы зачислялись на одну выбранную вами карту, сделайте ее приоритетной. Выберите в СберБанк Онлайн нужную карту → откройте «Настройки» → нажмите «Приоритетная карта».

На приоритетную карту будут приходить все переводы по номеру телефона, даже из других банков.

Кому доступны новые тарифы?

Новые тарифы доступны клиентам СберБанка – держателям дебетовых рублёвых карт СберБанка.

В какой валюте можно отправить перевод?

Отправить перевод можно в рублях внутри СберБанка.

Сколько я могу переводить без комиссии?

Вы можете переводить до 50 000 ₽ в месяц без комиссии через СберБанк Онлайн и СМС-Банк. За переводы сверх лимита, в том числе внутри своего региона, взимается комиссия — 1%, макс. 1500 ₽.

Подключите подписки в мобильном приложении СберБанк Онлайн (в разделе «Профиль»), чтобы переводить.

Подписки действуют в течение 1, 3 и 12 месяцев и не распространяются на переводы в банкоматах, терминалах и офисах банка.

Где я могу подключить специальные тарифы на переводы?

Подключить подписки можно в мобильном приложении СберБанк Онлайн в разделе «Профиль». Подписки распространяются на проводимые операции через СберБанк Онлайн и СМС-Банк.

Подписки действуют в течение 1, 3 и 12 месяцев.

Сколько стоит перевод в другой регион в СберБанк Онлайн и СМС-Банке?

Перевод клиенту СберБанка в любой регион — без комиссии, если вы переводите не более 50 000 ₽ в месяц.

Если я совершаю перевод через банкомат, будет ли комиссия?

При совершении перевода через банкомат взимается комиссия — 1%, макс. 1500 ₽, вне зависимости от региона.

Если я совершаю перевод через офис банка, будет ли комиссия?

При совершении перевода через офис банка взимается комиссия — 1,5%, мин. 30 ₽, макс. 1500 ₽, вне зависимости от региона.

Какие условия по переводам для клиентов СберПервый и Sberbank Private Banking?

Для клиентов СберПервый и Sber Private Banking действуют следующие условия:

С какого момента доступны переводы без комиссии, если подключен новый пакет услуг СберПервый и Sber Private Banking или если я присоединился к каналу обслуживания?

Если вы стали обслуживаться в каналах СберПервый и Sber Private Banking или приобрели соответствующий пакет услуг, подписка начинает действовать в течение 3-х дней после оформления пакета или присоединения к каналу обслуживания.

До активации переводов без комиссии доступен лимит до 50 000 ₽ в месяц.

Я могу совершить перевод с кредитной карты?

Комиссия за переводы с кредитных карт — 3%, мин. 390 ₽.

Операции по переводам с кредитных карт не расходуют лимиты на переводы без комиссии.

Стоимость подписки в Мобильном Приложении всегда одинакова?

Стоимость тарифа всегда фиксирована и действует в течение месяца с момента подключения.

Если я совершаю перевод через услугу Автоперевод, будет ли комиссия?

С какого момента доступны переводы со счетов без комиссии, если подключен новый пакет услуг Зарплатный и Зарплатный+?

Для новых подключенных пакетов услуг клиентам Зарплатный и Зарплатный+ переводы со счетов без комиссий становятся доступны в течение 3-х дней после оформления. До активации переводов без комиссии доступен лимит до 50 000 ₽ в месяц. Обратите внимание, что для переводов с карт в рамках данного пакета действует лимит 50 000 ₽/месяц без комиссии.

Как сделать перевод с кредитной карты себе или другому человеку на карту СберБанка?

Если переводите между своими счетами, в СберБанк Онлайн зайдите в раздел «Переводы и платежи» → «Между своими счетами и картами» → заполните поля и отправьте перевод.

Если переводите другому человеку, в СберБанк Онлайн зайдите в «Переводы и платежи» → «Перевод клиенту СберБанка» → выберите вид перевода: по номеру телефона или по номеру карты → заполните поля и отправьте перевод → подтвердите перевод в СМС.

Какая комиссия за перевод с кредитных карт?

Комиссия за перевод составит 3% от суммы, минимум 390 ₽.

На какую карту я могу перевести деньги со своей кредитной карты?

Перевести можно на рублёвую дебетовую карту — свою или другого клиента СберБанка. Комиссия за перевод составит 3% от суммы перевода, но не менее 390 ₽.

За какой срок зачисляются деньги при переводе с кредитной карты?

Денежные средства поступят мгновенно, в течение нескольких секунд.

Какую сумму я могу перевести с кредитной карты себе или другому клиенту СберБанка?

Между своими счетами можно переводить без ограничений по сумме. Обратите внимание, что комиссия в любом случае составит 3% от суммы перевода, но не менее 390 ₽.

Если переводите со своей кредитной карты другому клиенту СберБанка, перевод будет учитываться в общем суточном лимите по всем операциям в личном кабинете СберБанк Онлайн. Максимальная сумма для переводов, платежей и снятия наличных составляет 1 000 000 ₽.

Лимит на перевод по вашей карты вы можете посмотреть в альбоме тарифов: для этого найдите страницу с тарифами по вашей кредитной карте, а затем графу «Общий суточный лимит по счёту карты».

Правда, что с 1 января 2019 будут брать налог 4% за все переводы с карты на карту?

Это неверная информация. В рамках законодательства РФ у банка нет функции удержания налогов с клиентов совершающих переводы. Банк не передает информацию о переводах клиентов в налоговую без официального запроса.

Будут ли брать налог с отправителя перевода с карты на карту, если получатель самозанятый?

Нет, с отправителя не будет взыматься налог, вне зависимости от получателя.

Будут ли брать налог с получателя перевода с карты на карту, если получатель самозанятый?

В рамках законодательства РФ у банка нет функции удержания налогов с клиентов совершающих переводы, за полученные доходы отчитывается получатель доходов. Получатель обязан самостоятельно передавать информацию о доходах в ФНС в случаях, если налог на доходы не был уплачен работодателем.

Нужно ли обязательно писать комментарии к переводам «отдаю долг» или «подарок», чтобы не заблокировали переводы по картам?

Такой необходимости нет, так как комментарии, которые клиент может отправить получателю вместе с переводом в смс, созданы для удобства отправителей и получателей переводов.

Где посмотреть историю моих переводов?

Посмотреть историю операций можно в мобильном приложении СберБанк Онлайн: нажмите вкладку «История» в нижнем меню. В веб-версии СберБанк Онлайн в «Личном меню» на экране справа найдите пункт «История операций СберБанк Онлайн».

Что делать, если перевод не придёт на карту получателя?

Первым делом убедитесь, что у вас есть подтверждение о списании средств — в СМС от банка или в выписке по карте. Затем позвоните в контактный центр СберБанка по номеру 900 (с мобильного телефона, звонок бесплатный). Наши специалисты обязательно отыщут перевод.

Безопасно ли переводить деньги в мобильном приложении или другими способами?

Мы делаем всё, чтобы защитить ваши деньги и персональные данные при работе в мобильном приложении. Но для полной безопасности соблюдайте правила: