price to cash per share что это

Международная Академия Инвестиций

Определение: денежная стоимость акции – это отношение наличных активов (Total Cash Assets) предприятия к количеству его акций, которые находятся в обращении (Amount of shares outstanding). Относится к показателям группы Investment ratios (инвестиционные мультипликаторы), которые рассчитываются на одну акцию.

Примечание! В этой и других публикациях все показатели рассмотрены для компаний фондового рынка США. У некоторых из этих показателей есть своя специфика в нормах, расчёте по балансу, если их сравнивать с бухгалтерским учётом в России.

Как считать

Формула денежной стоимости акции представлена на картинках ниже в зарубежном и русскоязычном форматах:

Если вы видите рядом со значением показателя параметр mrq (most recent quarter), то это означает, что его расчёт произведён за последний отчётный квартал, который завершён.

Структура формулы

Числитель: Наличные активы – это вся наличность и приравненные к ней активы. К таким активам могут относиться:

В отчётности могут быть обозначены строкой Cash and Cash Equivalents или Total Cash Assets.

Знаменатель: Акции в обращении – это то количество акций компании в рынке, которые находятся в свободном обращении на момент подсчёта.

В отчётности могут отображаться строкой «The number of shares outstanding…» на конкретный момент времени (дату).

Полезно знать! Другие названия показателя наличности на акцию: Cash per Share, CPS, Cash/sh.

Показатель нормы

В зарубежной практике при оценке бизнеса норма денежной стоимости акции отсутствует. Однако следует понимать, что показатель должен быть больше ноля:

Cash/sh > 0

Как и в случае с коэффициентом абсолютной ликвидности, большое значение Cash per Share в целом считается положительным моментом, с одной стороны. С другой – говорит о том, что самые ликвидные средства руководство предприятия (возможно) использует не эффективно.

Исследуя компании в самых различных индустриях, можно выявить такую закономерность:

Постоянно большое количество наличности на счёте, равно как и её отсутствие (либо низкое значение), приводят в долгосрочной перспективе к одному результату: доходность бизнеса показывает падающую динамику.

Источники для расчёта

Для самостоятельного расчёта Cash per Share вам потребуется балансовый отчёт компании. Из него вы найдёте значение наличных активов. А количество акций в обращении можно взять, например, из другой отчётности или презентации на сайте компании, либо на сайте регулятора из отчёта по форме 10-Q(K).

Регулятор американского рынка – комиссия по ценным бумагам (SEC).

Ссылка на страницу поиска отчётов на SEC по тикеру акции: https://www.sec.gov/edgar/searchedgar/companysearch.html

На первой-второй странице отчёта в SEC будет указано количество акций в обращении и дата, на которую производился подсчёт:

Помимо выше указанных, существуют и другие источники финансовых данных по компаниям фондового рынка. Это могут быть различные аналитические порталы, финансовые сервисы, агрегаторы. Такие источники называются «вторичными».

На подобных онлайн сервисах вы можете найти как данные для самостоятельного расчёта коэффициентов, так и их готовые (уже подсчитанные) значения. Один из популярных вторичных источников – американский скрининговый портал Finviz, на котором среди прочих показателей вы можете найти и готовое значение Cash/sh:

Следует знать! Данные для расчёта показателей или их непосредственные значения могут отличаться друг от друга в разных вторичных источниках. Это связано с различным периодом обновления значений и ошибками при их отображении. Последнее особенно актуально для бесплатных сервисов.

Самая точная информация всегда находится на ресурсах SEC (регулятора) или на официальном сайте анализируемой компании.

Что показывает

Говоря простыми словами: коэффициент денежной стоимости одной акции показывает нам, какая часть налички компании (в денежном выражении на 1 акцию) может быть потрачена на её операционные и другие нужды.

Экономическое значение

Высокое значение мультипликатора показывает тот факт, что у предприятия накоплена достаточная финансовая подушка. При этом важно понимать, что избыточные средства могли бы пойти на другие нужды компании, либо выплачены акционерам в виде дивидендов.

Низкий, нулевой или отрицательный CPS говорит о проблемах в компании с притоком наличности.

Польза для инвестора. Сравнение с EPS

Инвесторы при фундаментальной оценке бизнеса изучают показатель денежной стоимости его акции, чтобы понять несколько важных моментов:

*EPS зачастую используется директорами компании для манипулирования или увода внимания акционеров во время ежеквартального конференц-колла (комментариев к годовой или квартальной отчётности). При этом важно понимать, что значением CPS так манипулировать не получится, а вот финансовое здоровье компании он отображает лучше, чем EPS!

Инвестору важно понять: насколько компания привлекательна для инвестирования, какова её «подушка безопасности», и насколько эффективно она использует свои денежные активы.

Вопросы и ваши мысли по денежной стоимости одной акции, а также по другим соотношениям оставляйте под статьёй, в комментариях.

Мой метод анализа акций

До того как вложить деньги в акцию я люблю ее хорошенько копнуть. Но прежде чем углубиться в раскопки, я решаю, стоит ли начинать копать. Для этого захожу на сайт Finviz.com, ввожу в поиск тикер или название компании, например, Guess’ Inc. (NYSE:GES) и на открывшейся странице прохожусь по ее профилю и показателям.

На что я смотрю прежде всего? На то, к какой отрасли и к какой стране принадлежит компания. Узнать это можно сразу под графиком (п.1 на рис.1). Как видно, Guess’ Inc. работает в сфере услуг розничной торговли и зарегистрирована в США (Services | Apparel Stores | USA, п.2 на рис.1). Данная информация помогает мне:

Рис.1. Показатели акции компании Guess’ Inc. (GES) на сайте Finviz.com

Другое дело, если акция снижалась в цене: в упавших бумагах бывает скрыт потенциал, но чтобы его распознать, нужно разобраться в причинах падения. О них можно узнать из новостей, размещенных на странице чуть ниже, и по результатам продаж (Sales Q/Q) и прибыли (EPS Q/Q) в квартальном отчете.

Если отчет вышел недавно (его дата видна в поле Earnings, п.3 на рис.1), то дело, скорей всего, именно в нем и нужно смотреть его цифры. С Finviza до данных отчета — всего один клик. Справа вверху над таблицей есть две неприметные ссылки: Financial Highlights и Statements (п.4 на рис.1). Statements дает сводку данных отчетов, а Financial Highlights сравнивает результаты отчета с ожиданиями рынка.

Как видно, у Guess’ Inc. упали продажи и прибыль, что и сказалось на курсе бумаг и на ее ценовых коэффициентах (о каждом из них я подробно пишу в GO Invest). Так как я инвестирую в недооцененные акции, то меня всегда интересует цена. Понять, насколько она высока или низка относительно рынка, мне позволяет анализ стоимостных (ценовых) коэффициентов (п.5 на рис.1). В основном я использую следующие из них:

Но прежде чем я расскажу, как их трактовать, отмечу полезную фишку Finviz — цветовые подсказки. Благодаря ей «читать» показатели значительно легче. Черный цвет означает, что коэффициент в норме; зеленый — что он лучше нормы, красный — что хуже. Наглядно и просто, как я люблю.

Ценовые коэффициенты

На коэффициент P/B я смотрю в последнюю очередь, так как он не отражает способность компании генерировать прибыль. Кроме этого, P/B применим для тех компаний, у которых есть материальные активы (производства, здания, земля), и не подходит для технологичных и сервисных компаний, где основные активы — нематериальные (ПО, патенты, торговые марки).

Финансовые коэффициенты

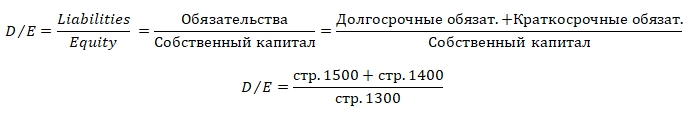

Для того, чтобы узнать, не перегружен ли бизнес долгами, я смотрю на коэффициент покрытия долгов собственными средствами, он же долг на собственный капитал (Debt/Eq).

Debt/Eq (Долг на собственный капитал) Коэффициент Debt/Eq (п.7 на рис.1) показывает долю заемных средств в собственном капитале, то есть принадлежащем акционерам компании. Debt/Eq = 0,5 можно считать нормой, но чем он ниже, тем лучше. Однако если компания совсем не использует заемные средства, то упускает возможность увеличить отдачу на собственный капитал и снизить налог на прибыль, получив т. н. налоговый щит.

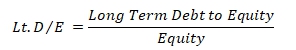

Анализируя значение Debt/Eq, я соотношу его с коэффициентом LT Debt/Eq (п.7 на рис.1). В отличие от Debt/Eq, учитывающего все долги (и краткосрочные, и долгосрочные), LT Debt/Eq отражает только долю длинных долгов. Хорошо, когда долги компании долгосрочные, так она менее уязвима со стороны кредиторов. Но здесь важно учитывать ситуацию на рынке с процентными ставками и вероятность их изменения.

Коэффициенты ликвидности

Для оценки платежеспособности компании я смотрю на коэффициенты ее ликвидности (п.8 на рис.1): они дают мне ответ на вопрос, достаточно ли у бизнеса средств для поддержания своей работы и насколько легко он способен платить по своим обязательствам.

Наиболее консервативную оценку дает коэффициент срочной ликвидности (Quick Ratio), потому как учитывает быстро реализуемые активы (деньги, вложения, дебиторскую задолженность). Quick Ratio ≥ 1 является нормой. При меньшем значении у компании может возникнуть дефицит средств для ведения текущей деятельности.

В отличие от Quick Ratio показатель текущей ликвидности (Current Ratio) учитывает более трудно реализуемые складские запасы. Current Ratio ≥ 2 считается нормой. Current Ratio ★40

Price to cash per share что это

Index – в какой индекс в ходит данная акция (S&P 500, DJ и тд.)

Market Cap – рыночная капитализация

Book/sh –балансовая стоимость за акцию

Cash/sh – денежная стоимость акции (капитализация деленная на общ. количество акций)

Dividend % – доходность дивидендов в %

Employees – количество сотрудников

Optionable – акция имеет опционы представлены на рынке

Shortable – показывает можно ли акцию продавать в шорт

Recom – рекомендация от аналитиков (1– покупка; 5–продажа)

P/E – Коэффициент цена/прибыль ( финансовый показатель, равный отношению рыночной капитализации компании к ее годовой прибыли.)

Forward P/E – отношение рыночной цены акции к прогнозируемой, в текущем году прибыли, в расчете на 1 акцию

PEG – ( Prospective Earnings Growth Ratio ) финансовый коэффициент сопоставляющий цену акции с прибылью на акцию и ожидаемой будущей прибылью компании

P/S – Коэффициент цена/объем продаж (цена́/выручка) (финансовый показатель, равный отношению рыночной капитализации компании к ее годовой выручке)

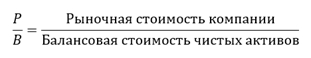

P/B – (Price–to–book ratio) – финансовый коэффициент, равный отношению текущей рыночной капитализации компании к её балансовой стоимости.

P/C – Коэффициент (price to cash per share) рассчитывается как цена закрытия акций предыдущего дня, деленной на цену за акцию (рассчитывается за последний квартал)

P/FCF – Коэффициент который сравнивает рыночную цену компании до уровня годового свободного денежного потока

Quick Ratio – мера измеряет способность компании использовать денежные средства или ликвидные активы для погашения текущих обязательств

Current Ratio – является финансовым коэффициентом, который измеряет, имеет ли компания достаточно ресурсов, чтобы оплатить свои долги в течение следующих 12 месяцев. Он сравнивает текущие активы фирмы, к его текущим обязательствам.

Debt/Eq – Отношение долга к собственному капиталу (D/E) является финансовым соотношением указующим на долю собственных и заемных средств акционеров используемый для финансирования активов компании.

LT Debt/Eq – Соотношение рассчитывается на основе долгосрочной задолженности компании и деления его на общую стоимость его привилегированных и обыкновенных акций.

SMA20 – расстояние от 20ти дневной скользящей средней (simple moving average)

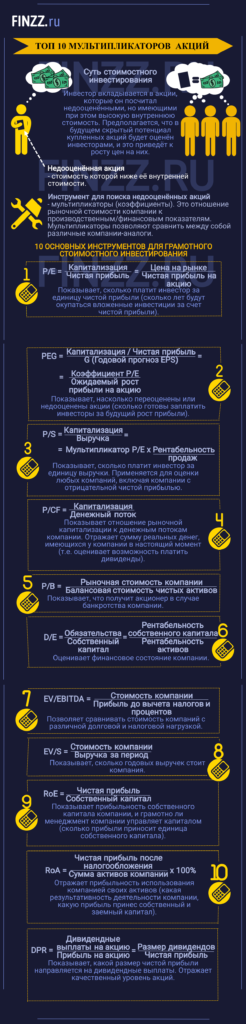

ТОП 10 Мультипликаторов акций. Таблица. Стоимостное инвестирование

Стоимостное инвестирование (англ. value investing) – стратегия инвестирования, основанная на поиске и вложении в недооцененные активы (акции), но имеющих высокую внутреннюю стоимость. Внутренняя стоимость представляет собой скрытый потенциал, который со временем будет оценен инвесторами финансовых рынков, что вызовет рост цены акций.

Недооцененные акции – акции, стоимость которых на фондовом рынке ниже их внутренней стоимости.

Переоценённые акции – акции, стоимость которых выше, чем их реальная внутренняя стоимость.

Основоположниками такого подхода явились Бенджамин Грэм и Дэвид Додд, описавшие его принципы еще в 1934 году. Современным последователем и приверженцем этой стратегии является Уорен Баффет. Он вкладывается в акции, имеющих потенциал для роста на долгий период.

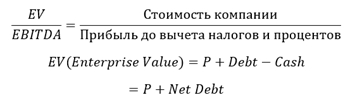

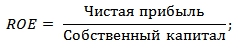

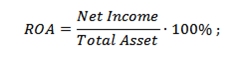

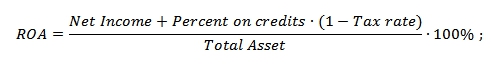

Инфографика: ТОП 10 мультипликаторов акций (основная информация)

Оценка стоимости бизнеса | Финансовый анализ по МСФО | Финансовый анализ по РСБУ |

Расчет NPV, IRR в Excel | Оценка акций и облигаций |

Инструменты стоимостного инвестирования

Для того чтобы найти недооцененную компанию, необходимо иметь инструменты для быстрого мониторинга и поиска. Были разработаны ряд коэффициентов, так называемых «мультипликаторов», которые решают эту задачу. Мультипликатор представляет собой отношение рыночной стоимости компании (или ее стоимости) к производственным или финансовым показателям и позволяет сравнить между собой различные компании аналоги.

Рассмотрим 10 полезных мультипликаторов, которые можно применять для оценки американских и российских акций. Каждый из них имеет свои особенности, преимущества и ограничения.

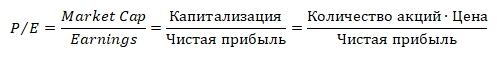

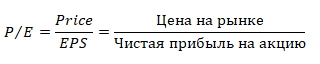

P/E Мультипликатор

Мультипликатор P/E (англ: Price to Earnings, аналог: PER, перевод: Цена / Прибыль) – коэффициент, отражающий сколько платят инвесторы на каждую единицу чистой прибыли. Представляет отношение размера капитализации компании к величине ее чистой прибыли. Рассчитывается за квартал, полугодие или год. Другими словами, мультипликатор показывает, сколько лет будут окупаться вложенные инвестиции за счет чистой прибыли.

Чем больше значение показателя, тем больше срок возврата инвестиций, что хуже для инвестора.

Мультипликатор P/E рекомендуют применять для сравнения компаний внутри одного вида деятельности. Так как размеры чистой прибыли сильно разнятся от отрасли. Так производства будут иметь меньшие значения коэффициента P/E, чем IT-компании.

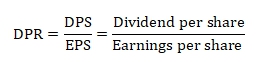

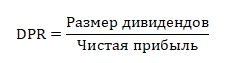

Формула расчета коэффициента следующая:

Вариант №1. Формула расчета показателя через чистую прибыль следующая:

Market Cap (капитализация) – рыночная стоимость компании. Рассчитывается как стоимость всех выпущенных акций на фондовом рынке.

Earnings (чистая прибыль) – итоговый финансовый результат деятельности компании, показывающий результативность деятельности за вычетом всех затрат, налогов, взносов.

Если мы рассчитываем коэффициент по отчетности РСБУ, то чистая прибыль отражается в «отчете о финансовых результатах» в строке «2400». Все крупные отечественные компании, по закону о раскрытии информации, публикуют регулярно свои финансовые отчеты на своих официальных сайтах.

Вариант №2. Формула расчета коэффициента через прибыль на акцию (EPS):

Price (цена на рынке) – стоимость акций компании на фондовом рынке.

EPS (Earnings per share) – прибыль компании в расчете на 1 акцию. Данный показатель не отражается в отчетности по стандартам РСБУ, но есть в отчетности МСФО.

Нормативное значение показателя P/E

Если значения коэффициента меньше 10, то компания инвестиционно-привлекательна и имеет потенциал для роста. Если больше 20, то переоценена и ее стоимость на фондовом рынке может начать снижаться. По исследованию K. Ц. Джой Вей и Фуксе Хи Шеридан Титман (2002) компании имеющие P/E более 25, имели тенденцию терять рыночную стоимость в течение 2-3 лет до коэффициент P/E 17,5.

При сравнении аналогичных компаний по сфере деятельности и финансовым показателям, приоритет отдается той у которой меньшее значение P/E. Иногда P/E служит как индикатор для компаний, которые могут быть поглощены (куплены) конкурентами. В таблице показаны рекомендуемые нормативные значения ↓

| Значение | Привлекательность |

| P/E 25 | Акции компании переоценены |

| P/E > 25 | Акции компании сверх переоценены и возможна ценовая коррекция на фондовом рынке |

| P/E1 * | Если акции компании недооценены рынком, то есть риск поглощения. P/E * – средние значения мультипликатора по отрасли |

Преимущества и недостатки P/E

(+) Простой и самый используемый инвесторами показатель оценки компаний.

(-) Может быть некорректно отражен из-за сезонности получения чистой прибыли, учетной политики.

(-) Не учитывает единовременную прибыль или убыток.

(-) Сильно зависит от структуры долга компании. Игнорирует влияние на компанию долговых обязательств.

У. Баффет: «Инвестиционный анализ есть нечто большее, чем анализ P/E»

Более подробно про коэффициент P/E читайте в статье: → P/E простыми словами. Формула. Пример. Что показывает

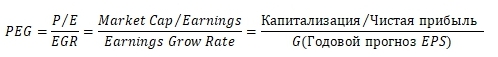

PEG мультипликатор

PEG (англ: Price Earnings Growth ratio) – показывает степень переоцененности или недооцененности акций. Является разновидностью коэффициента P/E и представляет собой отношение коэффициента P/E к темпу роста прибыли на акцию. Коэффициент отражает, сколько готовы заплатить инвесторы за будущий рост прибыли.

Формула расчета PEG следующая:

P/E – мультипликатор представленный как отношение капитализации компании к чистой прибыли (Earnings).

EGR (англ: Earnings Grow Rate) – ожидаемый рост прибыли на акцию (EPS, Earning Per Share).

Нормативное значение показателя PEG

Рекомендуется отсеивать акции со значениями больше 3, так как это слишком переоцененные рынком акции и цена на рынке может начать снижаться. Нормативные значения представлены в таблице ↓

| Значение | Инвестиционная привлекательность |

| Оптимально оценённая на рынке компания | |

| PEG > 3 | Акции не привлекательны для инвестора из-за высокой перекупленности |

Преимущества и недостатки PEG

(+) Главный плюс PEG в том, что он учитывает не точечную оценку как P/E, а делает его прогнозирование на перспективу развития компании на основе темпа роста прибыли

(-) Прогнозирование будущей прибыли на акцию проводят аналитики, что добавляет субъективности в оценке. Потому что может присутствовать слишком оптимистичные или негативные оценки темпа.

(-) Не возможность учета финансового риска (риска банкротства) компании. Для ее решения необходимо дополнительно анализировать: коэффициент текущей, быстрой ликвидности, Z-score Альтмана, Debt/Equity.

Более подробно про мультипликатор PEG и его модификации читайте: → PEG простыми словами. Формула. Пример расчета по балансу

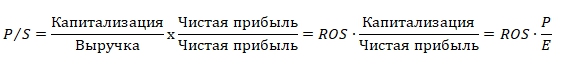

P/S Мультипликатор

Мультипликатор P/S (англ: Price to Sales ratio, перевод: Цена / Выручка) – показатель отражает, сколько платит инвестор за единицу выручки и представляющий отношение капитализации компании на фондовом рынке к ее выручке.

Коэффициент более универсальный, чем мультипликатор P/E, т.к. использует выручку. В результате он может применяться для оценки любых компаний, даже тех, которые имеют отрицательную чистую прибыль. Выручка местами более точный показатель, т.к. им сложнее манипулировать, чем чистой прибылью, т.к. ее размер зависит только от размера продаж, а на чистую прибыль влияет способ бухгалтерского учета. Такое манипулирование бывает выгодно для компании, которое нацелено показать свою инвестиционную привлекательность.

Вариант №1. Формула расчета мультипликатора P/S следующая:

Капитализация – рыночная стоимость компании на рынке (стоимость всех выпущенных акций на фондовом рынке компании).

Выручка – прибыль от реализации продукции / услуг. В РСБУ отчетности отражается «2110» строкой в «Отчете о финансовых результатах».

Вариант №2. Вариация расчета коэффициента через рентабельность продаж:

ROS – рентабельность продаж;

P/E – мультипликатор Цена/Прибыль.

Имеется явная взаимосвязь с рентабельностью продаж и чистой прибылью.

Нормативное значение показателя P/S

Если значения коэффициента меньше 1, то компания инвестиционно-привлекательна и имеет потенциал для роста. Если больше 2, то переоценена и ее стоимость на фондовом рынке может начать снижаться. Если компания имеет низкую рыночную стоимость при сильном производстве, объеме продаж, то ее могут поглотить конкуренты через сделки слияния и поглощения.

| Значение | Привлекательность |

| P/S 2 | Компания переоценена рынком и стоимость на рынке может начать снизаться |

| P/S1 * | P/S (1) компании меньше среднерыночного значения (*). Компания (1) может быть поглощена конкурентами из-за ее низкой стоимости на фондовом рынке |

Преимущества и недостатки P/S

(+) Универсальный. Легко применяется для сравнения любых компаний, даже тех кто применяет различные стандарты ведения бухгалтерского учета.

(+) Стабильность. Изменчивость выручки значительно ниже, чем чистой прибыли.

(-) Не учитывает структуры издержек компании, финансовую устойчивость и рентабельность.

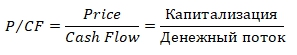

Мультипликатор P/CF

Мультипликатор P/CF (англ: Price to Cash Flow, перевод: Цена / Денежный поток) – показывает отношение рыночной капитализации к денежным потокам компании.

Формула расчета показателя следующая:

Где: Price (капитализация) – рыночная стоимость всех акций компании на фондовом рынке.

Cash Flow – денежный поток от операционной деятельности. Денежный поток не отражается в отчетности отечественных компаний и требуется внесение корректировок к чистой прибыли по амортизации, движению пассивов, изменение активов.

Денежный поток и чистая прибыль очень близкие показатели, но имеют ряд различий. Разберем их ↓

| Денежный поток (CF) | Чистая прибыль |

| Движение денежных средств в текущий момент времени | Отражается на итог рассматриваемого периода |

| Показывает весь объем денежных средств, которые поступили в компанию | Показывает прибыль, которая образовалась за период |

| Учитываются все поступления | В учет не входят некоторые поступления: субсидии, дотации, спонсорская помощь, кредиты, инвестиции и т.д. |

| Учитываются все денежные выплаты | Не учитываются выплаты: кредиты, погашение займов |

| Исключены затраты: амортизация, расходы будущих периодов | Включает все издержки |

Денежный поток лучше отражает финансовое состояние предприятия, чем чистая прибыль.

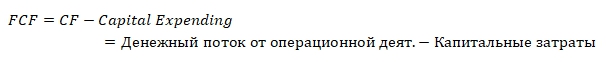

Значения денежного потока могут считаться двумя способами: прямым и косвенным методом. Поэтому более корректно использовать FCF (Free Cash Flow) – свободный денежный поток. Денежный поток (CF) не учитывает объем капитальных затрат компании.

Свободные денежные потоки могут быть двух видов:

И оба этих значения могут применяться в формуле расчета.

Дополнение. Также вместо свободных денежных потоком может применяться другой искусственно созданный показатель – CE (денежная прибыль). Это не бухгалтерский и не финансовый критерий, который не показывает доход акционеров, как например FCF. Но некоторые аналитике его применяют как один из видов прибыли

Нормативное значение показателя P/CF

| Значение | Привлекательность |

| P/FCF 20 | Низкое финансовое состояние компании |

Преимущества и недостатки P/CF

(+) Большая информативность и сложность в манипулировании нежели показатель P/E.

(+) Показатель отражает реальные деньги, которые есть у компании в текущий момент. Именно по денежному потоку оценивается возможность компании платить дивиденды.

(-) Не подходят для оценки быстрорастущих компаний, которые имеют отрицательные денежные потоки или их высокую волатильность.

Мультипликатор P/B

Мультипликатор P/B (англ: Price to Book Value, аналог. P/BV, P/B ratio, перевод: Цена / Балансовая стоимость) – коэффициент, показывающий отношение рыночной стоимости акций к балансовой стоимости чистых активов (собственный капитал). Другими словами, отражает, что получит акционер в случае банкротства компании. В процессе ликвидации компании, ее имущество распродается и делится среди акционеров.

Формула расчета P/B показателя следующая:

Рыночная стоимость – рыночная капитализация (стоимость акций х количество).

Балансовая стоимость – имущество предприятия (чистые активы). Чистые активы представляют собой разницу между активами компании (Total Assets) и всеми его обязательствами (Total Liabilities).

Нормативное значение показателя P/B

Рассмотрим нормативные значения для данного коэффициента ↓