сбербанк льготный период по кредитной карте 50 дней что это значит

Льготный период кредитной карты Сбербанка

Условия льготного периода кредитной карты Сбербанка

Первая проблема, с которой сталкиваются новые держатели кредитных банковских карт – расчет льготного периода. Непонятно, когда его можно отсчитывать. С момента подачи заявления на изготовление карты, сразу после изготовления или активации кредитки? Здесь нужно быть внимательным, поскольку банк начинает отсчет с начала платежного периода, совпадающего с активацией карты. В зависимости от момента совершения покупки в кредит, может длится и 20 дней, вместо обещанных в рекламе 50.

Для начала нужно определить платежный период. Это 30 или 31 день, но не совпадающий с календарным месяцем, поскольку точка отсчета – момент активации карты. При получении кредитки в банке на конверте будет указана дата отчета. В конце каждого такого месяца банк формирует отчет о совершенных платежах и транзакциях. (в случае, если клиент ничего не потратил, отчет не формируется). Фактически для клиента все состоит из следующих этапов:

Многие клиенты не вникают в подробности расчета льготного периода и попадают впросак, поскольку по истечении льготного периода возвращать деньги нужно уже с процентами.

В течение льготного периода, чтобы не выйти за его пределы важно вернуть на счет сумму, которая была потрачена за отчетный месяц. Возвращать деньги, которые были взяты в кредит в период погашения в течение этого срока не обязательно – они уже не являются частью льготного периода и не влияют на его продолжительность.

Как считать льготный период

Рассчитать свой льготный период легко. Достаточно помнить, когда была активирована карта (или иметь под конверт с данными), а также дату совершения покупки. Например, вы приобрели карту, на Пин-конверте которой указано 15 число. Следовательно, отчетный период закончится 15 числа следующего месяца, а спустя 20 дней и льготный период, то есть 5 числа через месяц. Предположим, вы потратили средства 22 числа, через неделю после получения карты. Тогда остается 23 дня отчетного периода + 20 дней периода погашения. То есть, льготный период составит 43 дня.

Либо у вас карта, отчетный период которой начинается 1 числа, тогда при совершении покупки 22-го остается 8+20 – 28 дней льготного периода погашения. Это значит, что выгоднее совершать покупки с помощью только что полученной кредитной карты Сбербанка в первые дни отчетного периода.

Существует миф, с которым часто сталкиваются держатели кредитной карты Сбербанка – снятие наличных. Льготный период не позволяет выводить наличку без процентов. Как только вы снимете средства с помощью банкомата, к вашим тратам будет применяться стандартная процентная ставка – минимум 23.9% для классической карты или Визы Голд.

Если же случилось так, что внести деньги в течение льготного периода не удалось – это не страшно, оставшиеся средства нужно будет вернуть с процентами как при стандартном кредите.

Как пользоваться кредитной картой

Рассказываем, как не платить проценты, не допускать просрочек и пользоваться картой с удовольствием

Зачем нужна кредитная карта

Кредитная карта выручает, когда срочно нужны деньги. На ней лежит сумма, которую можно тратить на покупки в магазинах и в интернете, оплачивать коммуналку, связь и другие услуги. А можно ничего не тратить и просто держать про запас.

Не платите проценты

Главное преимущество кредитной карты — вы можете пользоваться деньгами банка бесплатно. При условии, что вернёте задолженность до конца беспроцентного периода.

Какой беспроцентный период бывает

120 дней

50 дней

Как работает беспроцентный период

Посмотрите короткое видео, чтобы узнать, что такое льготный период, как он работает и как никогда не платить проценты за использование денег на кредитной карте.

Для карт с беспроцентным периодом 120 дней

Для карт с беспроцентным периодом 50 дней

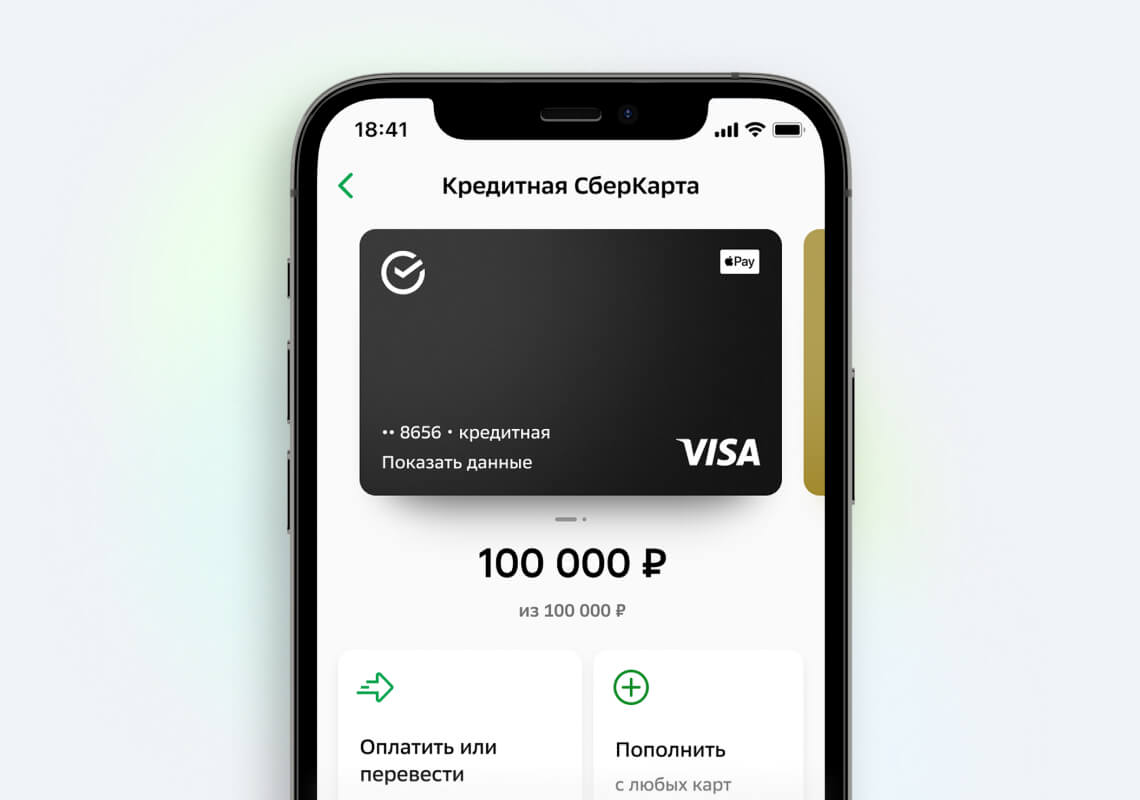

Как узнать, сколько и когда платить

В СберБанк Онлайн нажмите на кредитную карту → «Подробнее о задолженности». Там вы увидите сумму долга на сегодня, задолженность по льготному периоду и когда нужно внести обязательный платёж.

Там же вы увидите доступный лимит по карте и даты текущего отчётного периода.

Оформите кредитную СберКарту с беспроцентным периодом 120 дней

У вас всегда будут под рукой бесплатные деньги, а времени хватит на то, чтобы вернуть задолженность.

Как не платить проценты по кредитной карте

Совет 1. Возвращайте долг до конца беспроцентного периода

Беспроцентный период длится до 50 дней после покупки, которую вы оплатили кредитной картой. Это время, когда банк не берёт проценты за использование денег. Если вернуть долг позже, банк начислит проценты, поэтому важно возвращать потраченную сумму вовремя.

Проверяйте задолженность в СберБанк Онлайн

Чтобы не пропускать беспроцентный период, проверяйте сумму задолженности в приложении. Здесь вы сможете увидеть, какую сумму и до какого числа вам нужно погасить, чтобы не платить проценты.

Банк напомнит в СМС

Забываете проверять задолженность в приложении? Не беда: незадолго до конца беспроцентного периода банк пришлёт напоминание о сумме и сроке платежа в СМС-сообщении.

Обязательный платёж

Если не успеваете вернуть долг до конца беспроцентного периода, достаточно погасить хотя бы обязательный платеж, чтобы не образовалась просрочка и не пострадала ваша кредитная история.

Учитывайте, что оплата обязательного платежа не освобождает от начисления процентов за покупки: если вы не успели погасить долг в течение беспроцентного периода, проценты будут начислены, начиная со дня покупки.

Совет 2. Старайтесь оплачивать крупные покупки кредитной картой в начале беспроцентного периода

Этот совет поможет вам дольше пользоваться деньгами с карты без процентов. Погасить долг за крупную покупку с одной зарплаты бывает непросто, поэтому лучше рассчитать дату покупки так, чтобы беспроцентный период был как можно длиннее. Максимального беспроцентного периода — до 50 дней — можно добиться, если сделать покупку в самом начале отчётного периода по карте.

Отчётный период длится ровно месяц, и в конце каждого такого периода банк подводит итоги и рассчитывает сумму долга по карте. По окончании отчетного периода рассчитывается ваша задолженность, после чего у вас есть ещё 20 дней для её погашения без процентов. Отчетный период + 20 дней — это и есть беспроцентный период. Дата начала отчетного периода у каждого клиента своя. Узнать дату начала своего отчетного периода можно также в разделе «Задолженность» в СберБанк Онлайн.

Льготный период кредитной карты Сбербанка

Льготный период кредитной карты Сбербанка – это срок, в течение которого клиент может бесплатно использовать кредитные средства. Как правило, кредитный период составляет до 50-ти дней с момента получения займа по кредитке.

Льготный период кредитной карты Сбербанка – это срок, в течение которого клиент может бесплатно использовать кредитные средства. Как правило, кредитный период составляет до 50-ти дней с момента получения займа по кредитке. Заёмщик освобождается от уплаты процентов за пользование кредитными средствами в случае полного погашения займа не позже 20-ти дней со дня формирования месячного отчёта.

Отчёт формируется после завершения отчётного периода, длительностью в один месяц, начиная с момента активации карты. То есть отчётной датой может быть любое число месяца, в которое клиент активировал карту. Поэтому, в реальности, срок льготного периода карты варьируется от 21 до 50 дней, в зависимости от того, в какой день отчётного периода совершена покупка за заёмные средства. После завершения льготного периода кредитной карты Сбербанк начисляет кредитный процент (как правило, 24% годовых), а в случае несвоевременного погашения суммы ежемесячного платежа (около 5% займа + проценты за пользование кредитом), дополнительно начисляется пеня – 38% годовых. Стоит понимать, что при снятии кредитных денег в банкомате, льготный период не действует, плюс к тому с клиента берётся 3% комиссии за выдачу наличных средств.

Льготный период – это удобная опция кредитной карты, которая, однако, может создать иллюзию постоянного бесплатного пользования кредитными средствами. Банк – не благотворительная, а коммерческая организация. Нужно понимать, что такой картой нужно пользоваться с особой осторожностью, поскольку условия действия льготного периода настолько сложные, что банк способен покрывать свои расходы по бесплатному кредитованию за счёт просчётов клиентов.

Как пользоваться льготным периодом?

Льготный период будет выгоден тем, кому нужны деньги до ближайшей зарплаты. Оплатив покупку по карте, начинает идти срок, в течение которого банк не начисляет проценты по кредиту. Он равен 30 дням. Однако их отчёт идёт не со дня совершения покупки, а со дня месяца, в который ранее была активирована карта. Допустим, 5 марта вы стали пользоваться картой, значит, отчётный период у вас наступает 5 числа каждого месяца. Затем у вас есть ещё 20 дней для оплаты задолженности. Когда они истекут – банк будет начислять проценты.

Льготный период по кредитной карте

Многие банки предоставляют клиентам возможность пользоваться кредитной картой без процентов. В зависимости от финансовой организации, выпустившей кредитку, этот временной промежуток может составлять от 30 до 120 дней. На протяжении данного срока не происходит начисление процентов по кредиту. Что значит льготный период по кредитной карте, как он работает, для чего он нужен, в чем его выгода для банков, и на что нужно обратить внимание клиенту, чтобы воспользоваться кредитными средствами с выгодой? Разберемся подробнее.

Льготный период по кредитной карте – отрезок времени, установленный банком. На протяжении этого срока клиент имеет право пользоваться заемными деньгами, не выплачивая проценты финансовой организации. Это возможно при условии своевременного погашения задолженности в полном размере.

Чаще всего льготный период кредитной карты действует только при совершении безналичных операций – покупок, оплаты услуг. При снятии денег в банкомате банк возьмет с вас комиссию. Но бывают и исключения. Некоторые банки включают в грейс-период операции снятия наличных.

Основной плюс использования кредитки заключается в том, что, оформив ее один раз, клиент получает возможность распоряжаться заемными средствами в любое удобное для него время.

Как рассчитывается льготный период?

Важно! Перед тем, как оформить кредитку, нужно узнать, по какой схеме будет рассчитываться беспроцентный период в вашем банке.

Как работает льготный период кредитной карты

Время, в течение которого вы тратите кредитные средства на совершение покупок и оплату услуг, называется расчетным периодом. Банк отслеживает все ваши траты за это время, обычно равное 30 дням. По истечении этого срока наступает период оплаты, до конца которого вам необходимо полностью погасить образовавшуюся задолженность. В таком случае проценты за использование заемных средств не будут начислены. Как правило, платежный период длится от 20 до 30 дней, что в совокупности с расчетным периодом дает от 50 дней без процентов. Разберемся, как работает льготный период, на наглядном примере.

Вы получили и активировали кредитку 1 августа, а затем израсходовали за месяц 20000 рублей. Когда наступил сентябрь, расчетный период закончился. Финансовая организация формирует выписку, в которой уведомляет вас о потраченной сумме и общей задолженности. В нашем примере сумма равна 20000 рублей.

Затем наступает платежный период. Допустим, он равен 20 дням, следовательно, завершится к 21 сентября. Таким образом, указанный в рекламе льготный период по кредитной карте будет равен 51 дню. Чтобы не оплачивать начисленные проценты, просто внесите всю сумму задолженности до 21 сентября, т. е. до конца платежного периода.

Кроме того, вы можете совершать платежи в пределах кредитного лимита на протяжении всего периода без процентов. Если вернуться к нашему примеру – допустим, клиент истратил еще 10000 рублей до 21 сентября. Возвратив до этой даты все потраченные деньги в банк, вы освободите себя от уплаты процентов.

С 1 сентября по 1 октября будет все еще длиться платежный период (до 21 сентября), кроме того, начинается второй расчетный период. Следовательно, 1 октября банк предоставит отчет, в котором укажет минимальный размер платежа и количество процентов, которые были начислены за использование заемными средствами. Применительно к нашему примеру – 20000 рублей, которые клиент потратил в первом расчетном периоде, минус 2000 рублей, которые были внесены в качестве минимального платежа 21 октября. Сюда же добавляются 10000 рублей, истраченные во втором расчетном периоде – получается сумма 28000 рублей. Размер минимального платежа, который нужно внести до 21 октября, будет рассчитываться исходя из этой суммы. Получается 2800 рублей и проценты, начисленные на величину оставшейся задолженности. Такая схема будет повторяться каждый месяц, пока весь долг перед банком не будет погашен.

Кроме того, клиенту важно знать, какие действия можно совершать во время льготного периода. Сюда относятся покупки, совершаемые через интернет или в магазинах с безналичным расчетом. Изредка действие беспроцентного периода распространяется на снятие наличных в банкомате. Переводы с кредитки на другие счета тоже, как правило, не относятся к льготным операциям. В некоторых банках и вовсе невозможно их производить.

Ряд банков не включает в беспроцентный период операции покупки электронной валюты и некоторые платежи через онлайн-банкинг.

Зачем это нужно банку?

В каких банках можно получить беспроцентный период

Это только некоторые, наиболее интересные предложения по кредиткам с периодом без процентов. Практически каждый банк на сегодняшний день может выдать вам пластик с грейс-периодом различной длительности.

Если вы хотите пользоваться кредиткой с выгодой для себя, расходуйте на протяжении периода льготного кредитной карты средства для совершения безналичных операций. Погашайте долг полностью и вовремя. Оформлении кредитку, обязательно уточняйте, по какому принципу будет рассчитываться период беспроцентного пользования, сколько стоит обслуживание в год, и какие операции можно совершать без начисления процентов.