nielsen answers что это

Опции темы

Кто нибудь может пояснить что это такое? Столкнулся с этим в одной из вакансий и очень заинтересовался.

А в курсе ли кто-нибудь, насколько сложными для пользователя является софт от Nielsen и Comcon?

Например, в моём случае есть опыт тесного общения с офисом и стат. пакетами. Реально ли быстро освоить эти чудо-программы?

Знание предметной области, есс-но, прилагается.

кто может помочь. Аналитическая программа.

На всякий случае заранее спасибо.

сцылку и прогу слать на andry@polven.ee

ЗЫ! Покупать эту прогу нереально дороха

Да там не в софте дело, он, ИМХО, простой, ориентированный на пользователя и интерфейс дружелюбный имеет.

ИМХО, глупо писать в вакансиях знание подобного софта, если я такое встречаю, выводы о руководителе (или кадровике) нелестные напрашиваются.

У них есть база данных, обновляемая ежемесячно или 1 раз в два месяца в зависимости от категории фастмуверов. При этом часть fmcg товаров они не аудируют.

Для этого нужно выслать им запрос и обсудить условия получения данных. Проше некуда.

компании будет необходимо вносить в сеть какие-то свои внуренние показетели по каждому продукту? поясните схему обмена информацией, пожалуйста.

© Интернет-проект «Корпоративный менеджмент», 1998–2013

Nielsen: как правильно работать с промо

Константин Локтев, директор по работе с ритейлерами Nielsen Россия

«Промогонка» на российском рынке FMCG продолжает набирать обороты: доля продаж по промоакциям в крупнейших категориях товаров уже давно перевалила за 50%. А в таких категориях как гели для душа, кофе, шоколадные плитки, средства для мытья посуды, порошки, отбеливатели — за 70%, и ситуация с течением времени только усугубляется.

Но является ли цена единственным фактором, который определяет успех продаж бренда? Конечно, нет, и в этом легко убедиться, сравнив вклад ценовых и неценовых факторов в динамику продаж.

По данным Nielsen на основе проектов оценки эффективности цены, промо и маркетинговых инструментов (МММ) в 2018 году, их соотношение находится на примерно одинаковом уровне — 54% и 46% соответственно. Однако размер инвестиций в каждый из них заметно отличается.

Рекламный рынок в России растет из года в год, и в 2018 году, по оценкам АКАР, его размер достиг 400 млрд рублей. Из них на FMCG-рынок приходится около 150–200 млрд рублей. При этом суммарный объем инвестиций индустрии в скидки на различные категории товаров, по данным Nielsen, составляет около 500 млрд рублей.

Промо стало новой нормой

Сегодня промо управляет рынком, и эта тенденция лишь усиливается. Товары со скидками можно найти практически в любой торговой точке — уже 86% магазинов могут «похвастаться» этим. В среднем 42% ассортимента в крупнейших категориях товаров постоянно находится на промо. Но увеличение его глубины и частоты не всегда ведет к повышению уровня продаж. Все чаще мы наблюдаем обратную ситуацию: доля промо растет, а продажи либо стагнируют, либо сокращаются.

Несмотря на огромные инвестиции, вся индустрия проигрывает, даже если кто-то оказался временно успешен. При проведении промо каждым отдельным игроком снижается совокупная выручка всех участников рынка, не говоря о прибыли.

Правила управления ценой

Существуют базовые правила работы с промо, соблюдая которые, можно повысить эффективность продаж. Несмотря на то, что они кажутся довольно тривиальными, мало кто соблюдает их в реальности:

Определить ценовое позиционирование бренда

Изучить внешнюю среду бренда

Определить место товара в вашем портфеле

Проанализировать ценовые барьеры бренда и товара

Определить регулярные цены в соответствии с позиционированием бренда

Дифференцировать цену по каналам продаж

Определить ключевые параметры промо, которые работают для вашего бренда: глубина скидки, частота, длительность промо.

Этих правил уже недостаточно. Анализ данных проектов Nielsen по цене и промо позволил сделать четыре основных наблюдения, которые легли в основу более продвинутых правил. Ими необходимо пользоваться, анализируя, какие из них эффективны в конкретной ситуации для конкретной категории товаров, а какие нет.

1. Проанализируйте ценовые пороги. При проведении промо существует определенный порог цены, при пересечении которого происходит прирост продаж. В других случаях этого не происходит, поэтому по каждой товарной позиции нужно точно знать, с какими ценовыми порогами мы имеем дело вне зависимости от того, используется ли промостратегия или политика everyday low price.

Преодоление ценовых порогов позволяет, с одной стороны, получить значительный прирост продаж, с другой стороны, минимизировать потери прибыльности продуктов.

Кейс: В одном из сегментов молочной категории ценовой порог составляет 45 рублей. Производитель установил регулярную цену на товар на уровне 49,99 рублей за упаковку. Продажи со скидкой до 47,99 рублей не давали желаемого эффекта, а как только цена по промо опустилась до 44,99 рублей, произошел десятикратный прирост продаж.

2. Применяйте промо, но только в тех случаях, когда это необходимо. В отдельных случаях производители и ритейлеры, пытаясь уйти от промо, начинают использовать стратегию everyday low price, устанавливая низкую цену на товар. Поначалу снижение цены может приводить к всплеску продаж, однако после этого они возвращаются на прежний уровень, но уже с новой, более низкой нормой прибыли. Последующая смена стратегии на high low вновь приводит к восстановлению и росту продаж. Это означает, что промостратегия может успешно работать, но только на товары с высокой промоэластичностью.

Кейс: Один из брендов снеков снизил регулярную цену до 29 рублей за штуку с целью минимизировать случаи использования промо. Поначалу это привело к увеличению продаж, однако эффект быстро сошел на нет. Продажи в начале и в конце периода снижения регулярной цены отличались не в лучшую сторону более чем в 2 раза. Краткосрочное повышение регулярной цены до 35 рублей и последующая скидка в 25% увеличили продажи более чем на 300%.

3. Глубина скидки имеет значение. Очень часто более высокую эффективность показывают те промо, где глубина скидки была больше (то есть скидка делается от более высокой цены), чем те промо, где абсолютная цена была ниже, но и процент скидки был ниже. Это связано с психологическим восприятием цены покупателем: во многих случаях наблюдается более сильная зависимость именно от глубины скидки, а не от абсолютного уровня цены.

Кейс: Цена упаковки жевательной резинки без скидки составляла 21,5 рубля, со скидкой — 18. Увеличение цены до 25 рублей наряду с увеличением глубины скидки до 19 рублей дало прирост продаж на почти 60%, хотя фактически цена оказалась на рубль выше.

4. Изучите ценовое окружение. Промо в разных магазинах работает по-разному. Причина часто кроется не в абсолютной цене конкретного товара, а в ценовом индексе по отношению к категории товаров и к соседним магазинам.

Если проводите промо на конкретный товар, нужно учитывать не только глубину скидки, но и понимать, как ведет себя уровень цен в категории в целом. То же самое касается магазинов. Проводя промо в одном магазине, нужно знать, что происходит в других.

Неценовые факторы как альтернатива промоакциям

С точки зрения макроэкономики рынок уже оттолкнулся от нижней границы, которой он достиг в 2017 году. Тогда покупатель меньше думал о качестве продукта, удобстве сервисов, социально ответственном потреблении и других «высоких материях». Но сейчас мы видим, что тренд постепенно начинает меняться в сторону более требовательного покупателя: низкая цена и привлекательные промо остаются «гигиеническими» факторами, а удобство и качество становятся факторами дифференциации.

В 2018 году количество людей, готовых переплачивать за удобство, выросло на 6 п. п. — до 45%.

В будущем тенденция роста их числа будет более заметна. А значит, важность неценовых факторов только усилится.

Применение базовых и продвинутых правил — только один из инструментов повышения продаж. Помимо них, существует большое количество эффективных неценовых инструментов: для рынка FMCG-товаров по-прежнему важными драйверами продаж остаются реклама на ТВ и онлайн, трейд-маркетинг активности, повышение эффективности дистрибуции, работа с ассортиментом — все они неоднократно доказывали свою результативность. Существуют и более точечные инструменты повышения продаж: качественная упаковка увеличивает заметность товара и способна повысить уровень продаж до 5,5%. 41% потребителей сегодня готовы платить за экологичность приобретаемых товаров, несмотря на то, что еще пару лет назад этот тренд был для России новым. Спортивное спонсорство, в том числе в киберспорт, в среднем обеспечивает 2,5–3,5 кратный возврат на инвестиции, что также делает его эффективным способом неценовой конкуренции (особенно заметно это проявилось в прошлом году в связи с проведением Чемпионата мира по футболу FIFA 2018).

Конечно, игнорировать такой мощный фактор, как промо, сложно, и переломить сложившийся тренд невозможно, просто переключившись на неценовые инструменты управления продажами. У вопроса о необходимости промо не два варианта ответа — делать или не делать. Ответ лежит в плоскости использования всех доступных инструментов — и ценовых, и неценовых. Но главное — необходимо пользоваться ими осознанно, постоянно анализируя результаты и вырабатывая собственные правила для бренда или торговой сети, не ограничиваясь работой только с одним инструментом.

Nielsen: потребитель-2020 и новые привычки, ставшие нормой

Коронавирус – основной фактор, влияющий сегодня на поведение покупателей. Под давлением обстоятельств они изменили свои привычки потребления и критерии выбора магазинов и каналов продаж. Как будет действовать покупатель в ближайшем будущем? К чему готовиться бизнесу? Об актуальных потребительских трендах и перспективах их развития рассказал Константин Локтев, директор по работе с ритейлерами Nielsen Россия на Неделе Ритейла 2020.

Безопасность – новая привычка

Фактор карантина с марта по сентябрь 2020 года заметно повлиял на потребительское поведение – 32% покупателей отметили, что пострадали от коронавируса как с точки зрения здоровья, так и финансов. В нашу жизнь прочно вошла забота о безопасности – маски и санитайзеры. И если маски – это вынужденная мера, то санитайзеры – более осознанная покупка, антисептик для рук можно найти в каждой 10 покупательской корзине. А 29% покупателей отмечают, что пользуются антисептиком в торговой точке. Сильно пострадали от коронавируса сегменты HoReCa и вендинговый бизнес. Предприятия общественного питания не посещает 37% потребителей, а кофе-машинами на АЗС не пользуются 44%. Основная причина – это небезопасно, покупатель ощущает риск заражения вирусом. Аналогичная ситуация сложилась в сегменте вендингов – продажи снеков и напитков упали на 60–80%, зато вырос спрос на воду и молоко в розлив (+20%), а также средства индивидуальной защиты.

Цена определяет выбор точки и канала

В пандемию выросла доля собственных брендов сетей – 8 из 10 покупателей покупают СТМ по причине хорошего соотношения цены и качества. За последний год аналитики отмечают тенденцию к росту доли частных марок.

В Европе растет доля дискаунтеров, в России игроки также активно инвестируют в этот канал, появилось значительное количество байеров, которые позиционируют себя как магазины низких цен и завоевывают лояльность покупателей. Сеть Fix Price, «Да!» готовы рекомендовать 46% покупателей, дискаунтер «Победа» – 43%, «Маяк» – 42%,«Светофор» – 41%.

Растет доля промо-продаж: 46% потребителей совершили покупки в новой для себя точке только ради акций и скидок. При этом покупатель ищет промо как в офлайне (+34%), так и в онлайне (+32%), что не наблюдалось год назад. Для покупок 62% покупателей используют оба канала продаж, а 38% продолжают покупать только в физических магазинах.

Как следствие – растет доля онлайн-торговли. До короновируса 59% ключевых FMCG-ритейлеров развивали свои интернет-магазины и 21% сотрудничали с маркетплейсами. По состоянию на сентябрь в онлайн вышли 76% ритейлеров, а 48% стали продавать свои товары через маркетплейсы и сервисы доставки. «Тот факт, что индустрия активно инвестирует в онлайн-канал, говорит о том, что дистанционная продажа продолжит свой бурный рост», – отмечает аналитик.

Мотив выбора того или иного канала совершения покупки также изменился. В физический магазин идут по привычке (36% покупателей), чтобы прогуляться, выйти из дома (27%). Онлайн канал выбирают ради широкого ассортимента (37% покупателей), экономии времени (35%) и нежелания стоять в очереди (34%).

А еще в онлайн идут ради закупки впрок. Кстати крупная закупка в FMCG-секторе не нова для рынка, но и она развивается в новой для себя парадигме, произошло заметное перераспределение между точками – покупатели чаще закупаются в онлайн-магазинах, дискаунтерах и магазинах «у дома», а не в крупных форматах, гипермаркетах как это было раньше. Также покупатель изменил локацию и место совершения покупки (уехал на дачу, в деревню во время самоизоляции). Как результат продажи в современной торговле сельской России растут быстрее городской – 22% против 8,9%.

Фото: Dmitry Kalinovsky/shutterstock

Изменения в образе жизни изменили модель потребления

У населения поменялся стиль жизни – приготовление пищи дома, удаленная работа, онлайн-обучение и тренировки, косметические процедуры своими руками и т. д. Многие из тех вещей, которые раньше помогал сделать кто-то, теперь мы делаем сами, поэтому на рынке стала доминировать модель «сделай сам» (do-it-yourself, DIY).

В результате выросли продажи таких категорий как ингредиенты для выпечки, приправы, посуда для приготовления пищи, духовые шкафы, фритюрницы, грили и т. д. Начала расти алкогольная группа как компенсация сокращения сегмента HoReCa. Прирост показали категории пива (7,5%), рома (9,3%), виски (9,8%), коньяка (7,4%). Растет категория по уходу за домом – бумажные полотенца (12,7%), средства для мытья пола (7,4%), отбеливали (2,4%). Люди хотят сделать свой дом, прежде всего, безопасным. Однако сократились продажи товаров категории ухода за собой – средств для укладки волос (-24,6%), шампуней (-11,5%), средств по уходу за кожей (-11,1%), персональных средств гигиены (-10,5%), зубной пасты (-10,6%), дезодорантов (-2,4%). Растут продажи медицинских тестов, товаров для спорта и сна.

Еда как путь к здоровью и радости

Продукты питания в целом растут быстрее рынка, например такие категории как творог (5,6%), молоко (2,4%), кофе молотый и зерновой (3,4%), готовые завтраки (4,1%). У покупателя появилось желание порадовать себя, в этом признались 62% покупателей. В топ-5 категорий-угощений, которые участники исследования приобрели во время последнего визита, вошли шоколад (23%), соки (23%), печенье (19%), алкоголь (19%), сладкие газированные напитки (11%).

Также сохраняется тренд на здоровое питание – 18% покупателей стали чаще покупать фреш-категории за последние 4 недели. В целом категория выросла на 2% по сравнению с прошлым годом. Свой выбор покупатель объясняет фразой: «Лучше фрукты, чем булочки и печеньки».

А вот категории длительного хранения (крупы, бульоны, чай, масло, макароны) сегодня покупают меньше: эти продукты потребители закупили впрок еще весной.

«Основной фактор, который влияет на покупательское поведение – коронавирус. Мы пережили карантин, лето и входим во вторую «волну» пандемии. Сейчас – тот период, когда можем делать выводы и составлять прогнозы на следующий год – что ждет бизнес и к чему готовиться. После 2014–2015 гг. рынок несколько лет восстанавливался до уровня доходов 2013 года. Сейчас вновь произошел откат, и реальные доходы ниже, чем в 2013 году примерно на 10–15%», – отметил Константин Локтев. Это значит, что многие из показанных трендов носят долгосрочный характер и, по крайней мере, в течение 2–3 лет будут влиять на развитие рынка

Audience Is Everything®

Nielsen uncovers what audiences want,

so you can make media that counts.

Connecting you to audiences, growth and new opportunities.

Audience

measurement

Know everything about your audiences with our cross-platform measurement data of the entire population and its shifting habits.

Media

planning

Power your planning and invest where it matters with comprehensive data that shows where, when and how to meet your audiences.

Marketing optimization

Maximize your ROI by understanding how your advertising and marketing reaches and impacts audiences.

Content

metadata

Discover what audiences want and connect them to more media, music and sports content they’ll love.

Stay ahead of media’s evolution with our timely insights.

The state of global media

Top industry experts and Nielsen leaders discuss how to navigate the global media landscape today and tomorrow.

The state of global media

Take command of your brand

Top industry experts and Nielsen leaders discuss how to navigate the global media landscape today and tomorrow.

Metrics are key to proving ROI in the e-sports arena

Games have become part and parcel of the Millennial media diet, with two in three U.S…

Real people are always at the heart of our data.

People around the world participate in our panels

Backed by real people, our global panels provide critical data validation and ensure representation.

Employees power our business globally

Our passionate workforce drives a better media future across 57 countries.

Business resource groups champion an inclusive culture

Members of these groups help us bring our best to the communities we measure.

Stay in the loop

Keep up-to-date with our weekly newsletter, Media Pulse.

Copyright © 2021 The Nielsen Company (US), LLC. All Rights Reserved.

Find the right solution for your business

In an ever-changing world, we’re here to help you stay ahead of what’s to come with the tools to measure, connect with, and engage your audiences.

Nielsen: 5 падающих FMCG-категорий. Как вернуть спрос?

Фото: Hananeko_Studio/shutterstock

Импульсные покупки просели. Выход: мультипаки и активация онлайн-продаж

По результатам потребительских исследований Nielsen, до начала пандемии через одну кассу ежедневно проходило около 205 человек, четверть из которых приобретали товары, расположенные рядом с ней: жевательные резинки, шоколадные батончики, газированные напитки и другие — чаще всего покупатели кладут такие товары в корзину «на автопилоте» (так говорят 84% опрошенных Nielsen потребителей) или для того, чтобы побаловать себя (82% респондентов). Однако режим самоизоляции и беспокойство за свое здоровье повлияли на частоту посещения магазинов, и продажи во многих импульсных категориях ощутимо снизились.

Один из наиболее ярких примеров — продажи жевательной резинки, которые до введения режима самоизоляции росли относительно высокими темпами.

По мере снятия ограничений, связанных с COVID-19, продажи в импульсных категориях должны стабилизироваться, однако этот процесс может занять несколько месяцев. А пока производители и ритейлеры могут компенсировать часть снижения продаж традиционными маркетинговыми инструментами.

Во-первых, одно из самых очевидных решений — выкладка «мультипаков» или больших упаковок в прикассовой зоне. Пока частота посещений магазинов не вернется к прежнему уровню и пока потребителю не станет удобнее приобретать жвачку меньшими порциями, можно увеличить средний размер покупки в категории и тем самым компенсировать часть потерь — тем более «закупочные» настроения этому способствуют.

Во-вторых, данные продаж говорят о том, что частично компенсировать ситуацию может онлайн-торговля.

Доля онлайн-продаж в России пока остается невысокой, но с начала распространения нового коронавируса она выросла более чем на четверть — с 1,8% от всего рынка FMCG до 3%, по данным Nielsen.

И в то время как во многих импульсных категориях можно было наблюдать снижение продаж в офлайн-магазинах, в интернете их продажи росли.

Более того, в ситуации с импульсными категориями товаров потенциал видится и в так называемых up-sell и cross-sell инструментах — когда ваш товар, например, рекомендуют в дополнение к смежной категории. Настроить его в интернет-магазине гораздо проще, а даже такой фактор как попадание в блок «Возможно, вы забыли заказать» может сильно отразиться на результатах и стать той самой «онлайн-прикассовой зоной», частично стабилизирующей уровень продаж.

Офисное потребление упало. Выход: переориентация на домашний формат

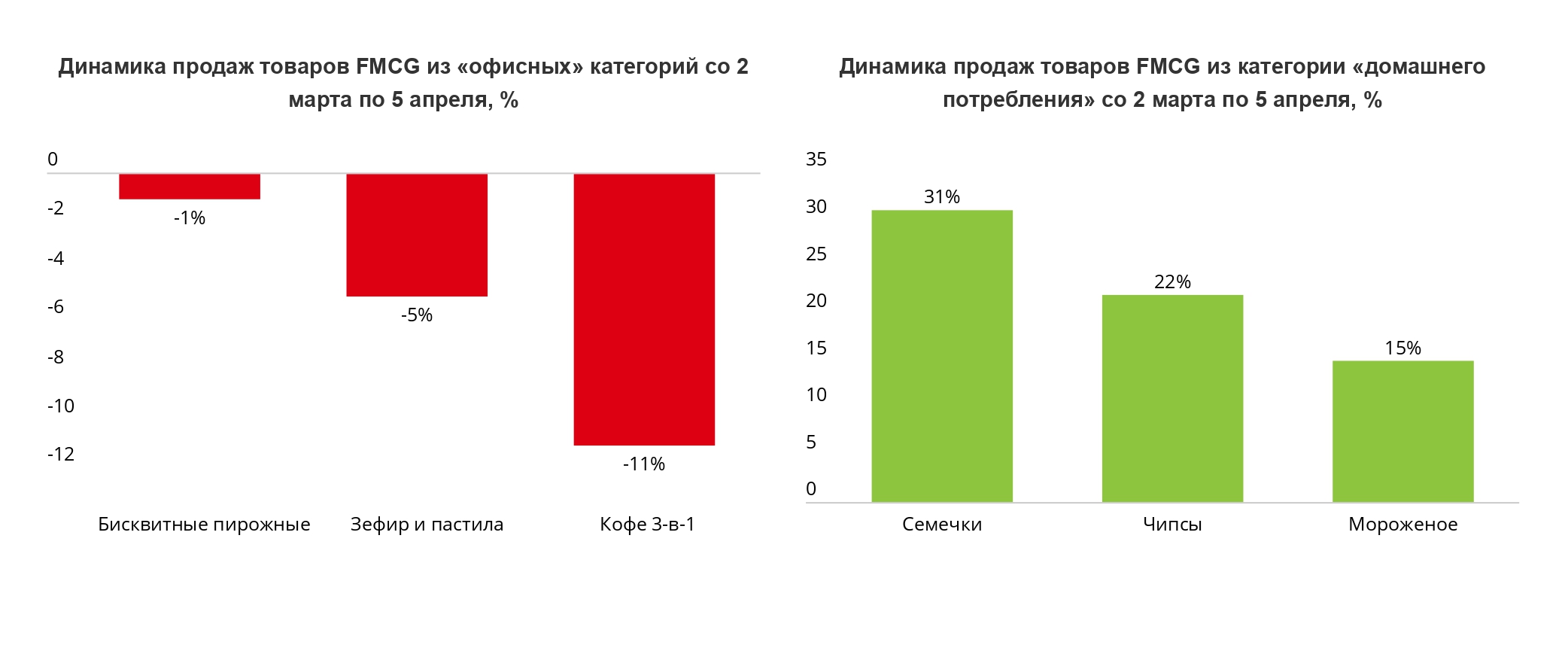

Как и в случае с импульсными покупками, COVID-19 оказал значительное влияние на еще один сценарий потребления — офисный. Если раньше потребители покупали для перекуса на обеде, например, кофе 3-в-1, бисквитные пирожные или пастилу, то с переходом на удаленную работу продажи в этих категориях сократились. Вместо этого сильнее проявился «домашний» тип потребления: выросли продажи чипсов, семечек, мороженого — тех товаров, которые позволяют превратить перекус в небольшое удовольствие.

Чтобы замедлить темпы снижения продаж в этих категориях товаров, производителям и ритейлерам необходимо привлекать больше внимания к своему бренду или категории в магазине.

Но чтобы добиться положительных результатов в долгосрочной перспективе и обезопасить себя от похожих колебаний спроса в будущем, стоит проанализировать возможность встроиться в новые ситуации потребления.

На рынке FMCG уже существуют подобные примеры. Так, некоторое время назад один из производителей крекеров, которые раньше воспринимались потребителями по большей мере в качестве домашнего перекуса, изменил представление о своем бренде, запустив новинку: упаковку удобного формата для потребления на ходу. Она оказалась настолько успешной, что полностью изменила восприятие продукта. Покупатели действительно начали приобретать его для перекуса, в том числе и в офисе, а производитель многократно укрепил свои позиции на рынке. Сейчас же возможна «зеркальная» ситуация, когда из продукта для офиса можно сделать вариант для потребления дома.

ЗОЖ в отрицательной зоне. Выход: усиление маркетинговой активности

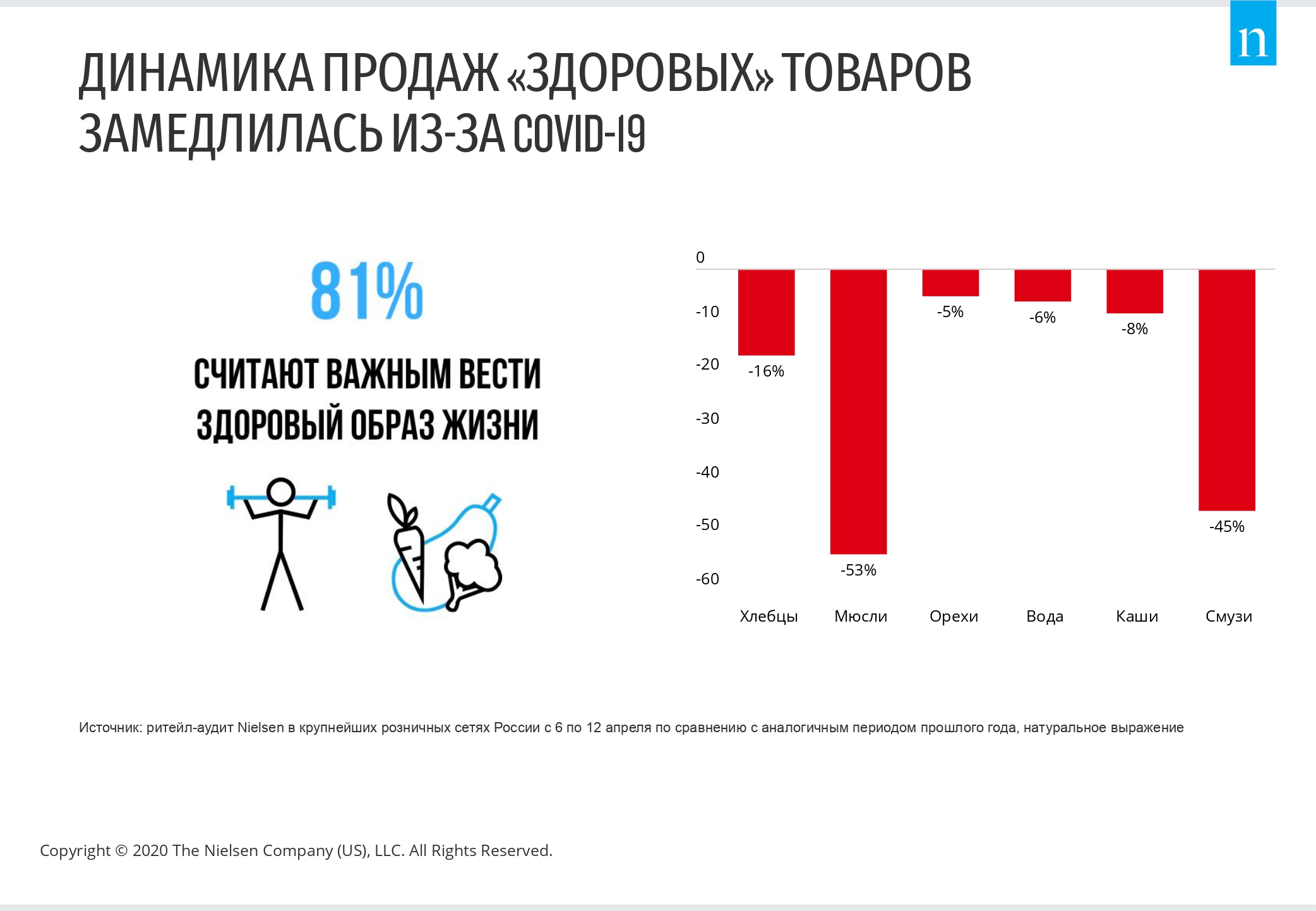

Пожалуй, одними из наиболее пострадавших из-за COVID-19 стали товары для здорового питания. Несмотря на то, что более 80% респондентов стараются поддерживать здоровый образ жизни, спортзалы и парки закрыты, а возможности заниматься спортом на открытом воздухе ограничены: необходимость самоизоляции наложила серьезный отпечаток на продажи таких товаров, которые стали замедляться или вовсе уходить в отрицательную зону.

На замену ЗОЖ пришел тренд на «домашнее потребление», которое продолжает оставаться одним из наиболее заметных изменений, вызванных пандемией. Продажи муки, дрожжей, яиц, томатной пасты и многих других ингредиентов более сложных блюд, требующих появившегося в самоизоляции времени на приготовление, продолжают расти высокими темпами. Однако это не означает, что продукты для здорового питания должны дожидаться возвращения привычного образа жизни. Многие из них уже сейчас имеют все шансы удачно встроиться в новые «кулинарные ниши», чтобы компенсировать снижение продаж.

Даже такие традиционные маркетинговые инструменты как совместное промо с товарами из смежных категорий (например, мюсли и молоко, хлебцы и творожный сыр), новые места выкладки товара в магазине или креатив в виде акции с рецептами для покупателей, могут не только замедлить темпы снижения продаж, но и вовсе вернуть интерес покупателя к целой категории товаров для здорового питания.

Хорошая новость заключается в том, что продажи таких товаров, вероятно, быстрее других вернутся к привычным темпам роста после завершения самоизоляции, так как многие россияне захотят вернуться в тонус после обильного потребления чипсов, выпечки и других калорийных блюд.

Красота и уход за собой: важно выбрать верную тактику

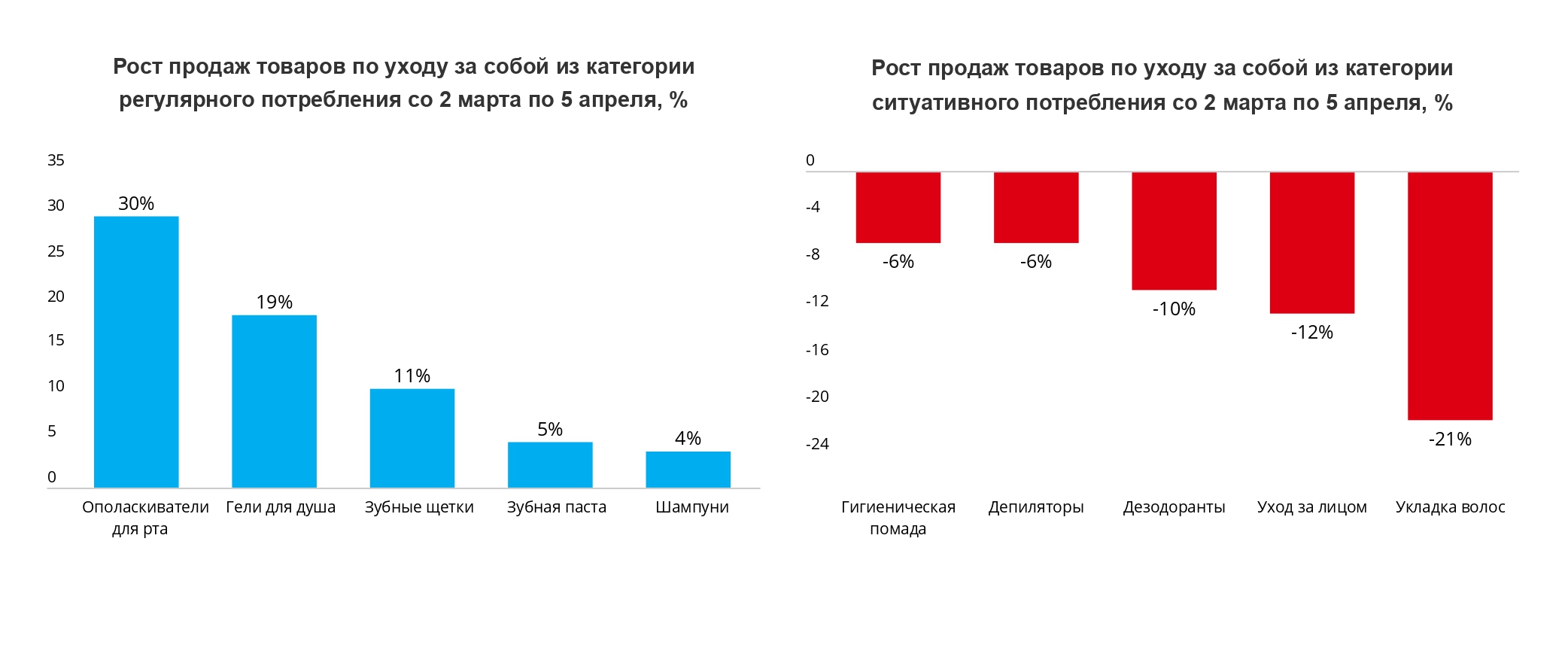

Продажи средств для ухода за собой снижаются: только с 11 по 15 неделю в крупнейших розничных сетях России спрос, например, на дезодоранты, гигиенические помады, средства для ухода за волосами сократился в натуральном выражении на 10%, 6% и 21% соответственно. Из этих цифр можно было бы сделать вывод о том, что российские потребители стали меньше времени уделять уходу за собой. Но правда ли, что самоизоляции меняет стандарты красоты?

Чтобы понять, как производителям и ритейлерам справляться с колебаниями спроса на товары для личной гигиены и красоты, было бы правильно разделить их на две группы. Такие товары, как зубная паста, гели для душа или шампуни, можно назвать товарами регулярного потребления — как правило, покупатели имеют в запасе два, три, а иногда и больше упаковок этих продуктов, чтобы избежать их нехватки, особенно неожиданной. И в данной ситуации производителям не остается ничего, кроме как ждать окончания запасов таких товаров. После этого покупатели вновь отправятся за ними в магазины, а значит произойдет восстановление продаж.

Поэтому наиболее верной тактикой в данном случае будет именно грамотное планирование продаж, а не попытки дополнительной стимуляции спроса, инвестиции в которые имеют все шансы не оправдать себя.

Что же касается товаров более ситуативного потребления, например, покупки кремов для лица или средств для укладки волос, то здесь на помощь может прийти развитие продаж через интернет (особенно среди тех, кто пока не имеет привычки заказывать онлайн), а также расширение доступного ассортимент в тех точках продаж, которые продолжают свою работу.

Вероятно, потребителю не всегда удается найти желаемый продукт на полках типичного FMCG-магазина, ассортимент товаров «для красоты» которого крайне ограничен, и сейчас отличный момент, чтобы это исправить.

Праздник дома: ритейлеры могут помочь

Уже заметно, как из-за пандемии праздничные категории товаров ушли на второй план, уступив место более повседневным: продажи икры, красной рыбы замедлились, тогда как более доступных сыра и, например, сельди наоборот ускорились. Проанализировать ситуацию в данной «ситуации потребления» особенно актуально перед периодом майских праздников, которые у многих россиян ассоциируются с поездками на природу, шашлыками и первым теплом.

Может показаться, что думать об этом сценарии в период самоизоляции не актуально. Но если попытаться поразмышлять над этой ситуацией с точки зрения поиска дополнительных возможностей для роста бизнеса, то становится очевидно: многим потребителям, уставшим от монотонности самоизоляции, точно хочется создать праздник дома, а производители и ритейлеры всегда могут помочь это сделать.

Совместное промо или дополнительная выкладка товара в магазине не только привлекут внимание покупателей, но и внесут позитивный вклад в продажи.

Режим самоизоляции остается в силе, однако множество россиян, в том числе москвичей, уехавших на дачи, по-прежнему обладают возможностью безопасно насладиться солнцем и отметить небольшой рабочий перерыв. А значит, производителям, особенно в категориях, продажи которых традиционно растут в начале мая, стоит приложить дополнительные усилия, чтобы переломить тренд на снижение продаж и помочь россиянам почувствовать праздник в это непростое время.

Новые ситуации потребления можно и нужно встраивать в собственные продуктовые стратегии, чтобы таким образом стимулировать спрос. При текущем сценарии развития событий вряд ли стоит ожидать новых всплесков продаж, особенно на фоне снижения покупательской способности потребителей в России.

После снятия текущих ограничений покупатели с высокой вероятностью будут активно возвращаться к стратегиям экономии: покупать только самое необходимое, отдавать предпочтение товарам со скидками, посещать магазины с демократичными ценами.

Именно поэтому важно действовать уже сейчас: работа с ассортиментом, упаковкой и выкладкой, промоакции и развитие омниканального опыта помогут не только достичь большинства поставленных целей, но и укрепить отношения с покупателем. Однако важно не забывать: пандемия сильно повлияла на привычки потребителей, но одно осталось неизменным. Они по-прежнему хотят приобретать качественные товары, радовать себя мелочами и особенно нуждаются в ощущении безопасности себя и близких.