Что значит позиция лонг

Что такое длинная позиция в трейдинге?

Длинная позиция в трейдинге выражает бычье намерение, поскольку инвестор купит ценную бумагу в надежде, что она вырастет в цене.

Длинная позиция, также известная как лонг, — это покупка акции, товара или валюты на ожидании роста их стоимости. Длинная позиция предполагает бычий взгляд на тот или иной рынок и является противоположностью короткой позиции (шорту). Лонг часто фигурирует в контексте покупки опционных контрактов. Трейдер может держать данную позицию по колл- или пут-опциону, в зависимости от перспектив базового актива опционного контракта.

Инвестор, который надеется извлечь выгоду из восходящего движения актива, открывает длинную позицию по колл-опциону. Колл дает держателю право купить базовый актив по определенной цене.

И наоборот, инвестор, который ожидает падения, откроет длинную позицию по пут-опциону и сохранит за собой право продать этот актив по фиксированной стоимости.

Многоликость термина

Как инвестиционный термин, лонг имеет несколько значений в зависимости от того, где используется. Наиболее распространенное значение — это время, в течение которого удерживается инвестиция. Однако он имеет иной смысл при использовании в контексте опционов и фьючерсных контрактов.

Ключевые моменты понятия длинной позиции в трейдинге:

Долгосрочные инвестиции

На рынке капиталов, открытие длинных позиций по акциям или облигациям является наиболее традиционной практикой инвестирования. Инвестор отдает предпочтение данному типу позиций, если уверен, что цена будет расти. В таком случае, обычно игрок не планирует продавать выбранную ценную бумагу в ближайшем будущем. Что касается владения акциями, которым присуща тенденция к росту, длинные позиции могут означать как отрезок времени, так и бычий настрой.

Лонги в акциях или облигациях признаны классической практикой инвестирования, особенно для розничных инвесторов. Ожидание того, что активы будут расти в долгоиграющей перспективе — стратегия «покупай и держи» — избавляет инвестора от необходимости постоянно наблюдать за рынком или отслеживать определенные временные точки, а также помогает пережить неизбежные взлеты и падения. К тому же история подтверждает, что со временем фондовый рынок движется вверх.

Это не означает защиту от резких и губительных для портфелей спадов (яркий пример — обвал мировых фондовых рынков, вызванный COVID-19), которые могут привести к катастрофическим последствиям, если инвестор планировал «выйти из игры» или по какой-то причине ликвидировать позиции. Затяжной медвежий рынок может стать проблематичным, поскольку он часто благоприятствует коротким продажам и тем, кто делает ставку на снижение.

Наконец, когда речь идет о прямом владении активом, длинная позиция требует вложения большого капитала, что может привести к упущению других возможностей.

Лонги по опционным контрактам

В мире опционных контрактов «лонг» не имеет ничего общего с временными периодами; вместо этого он связан с владением базового актива. Держатель длинной позиции — это инвестор, который в настоящее время держит базовый актив в своем портфеле.

Когда трейдер покупает или владеет колл-опционом, он занимает длинную позицию, так как имеет возможность купить актив. Инвестор, открывший длинную позицию по опциону колл, покупает колл в ожидании увеличения стоимости базовой ценной бумаги. Он уверен, что стоимость актива увеличивается, и может исполнить опцион на его покупку до даты истечения срока.

Но не каждый трейдер с длинной позицией считает, что стоимость актива повысится. Владелец базового актива, полагающий, что его стоимость упадет, может купить опцион пут. Он так же уйдет в лонг, потому что у него есть возможность продать базовый актив, который находится в его портфеле. Держатель лонга полагает, что цена упадет, и держит его в надежде, что к истечению срока сможет выгодно продать базовый актив.

Итак, длинная позиция по опционному контракту может выражать как бычье, так и медвежье настроение в зависимости от типа опциона.

Короткая позиция по опционному контракту предполагает не владение акциями или другим базовым активом, а займ с расчетом на продажу и последующую перекупку по более низкой стоимости.

Длинные позиции на рынке фьючерсов

Инвесторы и компании также могут открывать длинные позиции на рынках форвардных или фьючерсных контрактов с целью застраховаться от неблагоприятных колебаний цен. Компания может использовать длинное хеджирование, чтобы зафиксировать закупочную цену на товар, который понадобится в будущем. Фьючерсы отличаются от опционов тем, что их держатель обязан купить или продать базовый актив. Они не могут выбирать и должны выполнить необходимые действия.

Спекулянты также открывают лонги по фьючерсам, когда считают, что цены пойдут вверх. Им не обязательно нужен физический товар, поскольку они заинтересованы только в том, чтобы извлечь выгоду из ценового движения. До истечения срока действия спекулянт, имеющий длинный фьючерсный контракт, может продать его на рынке.

Плюсы длинной позиции:

Минусы лонгов:

Пример из реальной жизни

Предположим, что Джим ожидает роста акций Microsoft (MSFT) и покупает 100 акций для своего портфеля. Другими словами, Джим открыл длинную позицию на 100 акций MSFT.

Открытие длинной позиции не всегда означает, что инвестор ожидает получить прибыль от восходящего движения цены актива или ценной бумаги. В случае пут-опциона инвестору выгодна нисходящая траектория стоимости.

Как шортить на фондовом рынке — что такое шорт на бирже и как на нем заработать инвестору

Заработок на трейдинге пользуется большой популярностью. Но чтобы начать биржевую торговлю, надо знать и понимать ее специфичную терминологию. Разберемся, что означает шортить на бирже, как это делается и с какими рисками связано.

Что значит лонг и шорт позиции?

Понятия long (лонг) and short (шорт) в прямом смысле означают «длинный» и «короткий». Это одни из ключевых терминов в биржевой торговле. Для чайников объяснение сущности операций лонг и шорт состоит в следующем:

Шорт: что это означает в трейдинге?

Говоря проще, шортинг в терминологии трейдинга означает заработок на падении цены.

Почему позиция называется короткой? Объяснение лежит на поверхности: открыть ее (т. е. зашортить) можно только на короткое время, определенное договором с брокером.

Шортисты, торгующие на бирже, берут у брокера акции определенной компании под денежный залог, чтобы потом в короткий срок продать их на биржевом рынке. Как только желаемые акции упадут в цене, трейдер приобретает их в таком же количестве. Ценные бумаги, взятые взаймы у брокера, возвращаются ему же. А прибыль, полученная в результате их продажи и покупки, остается у шортиста.

Что такое шорт и лонг на форексе?

Форекс – это международный валютный рынок, на котором постоянно совершаются продажи и покупки ценных ресурсов (валюты, драгметалл, ценные бумаги и т. п.). Понятия short и long на рынке Форекс ничем не отличаются от биржевой терминологии.

Шорт-сделка на Форексе открывается при продаже валютной пары. Например, если человек шортит пару GBP/USD (британский стерлинг и американский доллар). Лонг-сделка на Форексе открывается при покупке актива и закрывается, как только он продает его по повышенной стоимости.

Риски при шорте и лонге

На самом деле шортить куда более рискованно, чем открывать длинные позиции. Однако обе стратегии сопряжены с теми или иными рисками.

Главный риск при шорте – это попадание в большой убыток. Если возможная получаемая прибыль ограничена, то убыток – нет. Плюсом ко всему взятые у брокера акции берутся под процент. Это означает, что за каждый день, который трейдер шортит, с него списывается установленный процент. И если убыток станет критическим, шорт будет принудительно закрыт. Лучший расклад – это открытие и закрытие шорта в один и тот же день. В таком случаев не придется выплачивать ежедневный процент брокеру.

А риски лонга состоят в следующем:

Однако преимущество лонга перед шортингом состоит в том, что убыток человека ограничен вложенной суммой денег. А при их потере не появится задолженности перед брокером.

Что значит зашортить акции на бирже, в трейдинге?

Шортить, зашортить, открыть шорт, Short – все эти сленговые выражения обозначают игру на понижение. То есть шортить на биржевом фондовом рынке – это продать заемные ценные бумаги, которые в ближайшем будущем упадут в стоимости, с целью их выкупа. Шортить падающие акции надо для получения дохода, который составляет разницу между первоначальной продажей и последующей покупкой актива. Активы, которые шортит трейдер, взяты в займ у брокера (под процент), поэтому, как только совершится покупка упавших акций, они возвращаются обратно брокеру. А прибыль остается у человека.

Однако надо понимать, что шортить – это не просто продавать и покупать. Надо рационально оценивать возможности, постоянно мониторить состояние экономики, курсы валют и т. п. А самое главное – надо уметь предугадывать. Ведь ни один прогноз не дает стопроцентной гарантии в том, что стоимость активов упадет.

Встать в лонг: что это означает?

В переводе «long» — это «длинный». Как уже рассмотрено выше, при позиции лонг ставка делается на повышение стоимости купленных акций. Проще говоря, сущность лонга — дешево купить и дорого продать.

Встать в лонг – это операция по открытию длинной позиции, то есть сделки по покупке акций. Своего рода игра на повышение.

В чем преимущества лонга? Во-первых, нет временных ограничений и процентных обязательств. Человеку не придется платить брокеру за занятые активы и разные комиссии. Во-вторых, нет ограничения в прибыли. Если при шорте доход составляет только разница между двумя суммами, то при грамотном открытии лонг-позиции прибыль может составить очень-очень большие деньги.

Что значит короткая позиция на бирже?

Короткая позиция по займовым ценным бумагам подразумевает продажу и дальнейшую покупку падающих в цене активов, чтобы извлечь прибыль от разницы между этими суммами. Короткая продажа взятых у брокера акций оправдана только в случае, когда есть уверенность в том, что их стоимость вот-вот упадет.

Торговля на бирже короткими позициями станет прибыльной только тогда, когда трейдер шортит продуманно: уделяет достаточно времени мониторингу и анализу, оценке рисков и т. п.

Как открыть короткую позицию?

Технический алгоритм, по которому шортят трейдеры, выглядит так:

Понятие лонга или длинной позиции

Лонг (иначе называемый длинной позицией) – это способ заработка на росте цены акций. То есть человек приобретает тот актив, цена которого по предварительному прогнозу в дальнейшем возрастет. Как только прирост происходит, человек продает актив и получает соответствующую прибыль. Таким образом, «открыть длинную позицию» означает приобрести акции, цена которых будет расти.

Как заработать на шорте?

Есть два действенных способа прибыльно шортить:

В каких ситуациях Short не оправдан?

Рисковать надо разумно, поэтому в следующих ситуациях шортить не нужно:

Игра на понижение

Если человек не готов постоянно отслеживать и мониторить состояние экономики, уделять достаточно времени биржевой торговле, оценивать много рисков и возможностей, то и не нужно заниматься шортингом. Короткая позиция – игра против течения. Ликвидные акции беспрестанно растут в стоимости, поэтому использование инструмента коротких позиций принесет результат только при умелом и продуманном подходе к делу.

Длинная и короткая позиция на бирже. Что это?

Разбираемся, что такое длинная позиция и короткая позиция на бирже (лонг и шорт), а также выясняем, как открыть такие сделки.

Практически каждая отдельная отрасль деятельности человека рано или поздно обзаводится собственным жаргоном. Есть свой словарь и у биржевой торговли. Без понимания порой специфических выражений трейдеров и брокеров начинающему инвестору не обойтись.

Одними из ключевых терминов финансовых операций на бирже являются понятия «длинная позиция» – «короткая позиция». Или, иначе говоря, лонг и шорт

Стандартная формула продаж «купил дешево – продал дорого» знакома всем. Однако на бирже порой реализуется непонятная обывателю и на первый взгляд парадоксальная схема, когда инвестор «сначала продает дорого, а затем покупает дешево». Как это возможно, мы разберемся чуть позже.

Что такое длинная позиция

Длинная позиция (или лонг, от английского long) характеризует традиционную ситуацию, в которой инвестор покупает актив с расчетом, что стоимость его вырастет. После чего он рассчитывает его продать и получить прибыль.

Открыть длинную позицию – значит купить ценные бумаги, которые, предположительно, должны расти в цене

Что такое короткая позиция

Короткая позиция (или шорт, от английского short) означает, что инвестор берет дешевеющие ценные бумаги в долг у брокера и продает, чтобы через некоторое время купить их снова, но уже по сниженной цене и, соответственно, вновь получить прибыль.

Решение открыть короткую позицию продиктовано ситуацией, в которой инвестор уверен в грядущем падении стоимости актива

В этом случае он берет ценные бумаги у брокера в долг и продает их по актуальной цене, а позже, после того, как бумаги действительно подешевели, откупает их по сниженной стоимости и фиксирует прибыль.

Маржинальная торговля

Для многих начинающих инвесторов остается непонятным момент, связанный с открытием коротких позиций. А именно то, как можно продать то, чего у вас нет. Здесь трейдер реализует схему маржинальной торговли.

Маржинальная торговля подразумевает такие сделки, в которых реализуются активы, предоставленные под залог оговоренной суммы (маржи)

При такой схеме товар продается с целью покупки и возврата через некоторое время аналогичного. Такая продажа без покрытия и называется короткой, шортовой позицией.

Схема позволяет получать прибыль в ситуации, когда цены снижаются. Если бумаги теряют в стоимости, трейдер выкупает их по сниженной цене и возвращает их брокеру, оставив прибыль себе.

Чтобы подстраховать себя от серьезных потерь, во-первых, брокер составляет список активов, по которым трейдер будет иметь право открывать шортовые позиции. Обычно это достаточно ликвидные ценные бумаги.

Во-вторых, брокер защищает себя тем, что устанавливает коэффициенты дисконтирования. Они ограничивают объем собственных средств на открытие короткой позиции. Также коэффициенты дают брокеру возможность принудительного закрытия позиции, если она идет вразрез интересам инвестора.

Мы не рекомендуем торговать на заемные средства начинающим трейдерам. Такая торговля сопряжена с высоким уровнем риска!

Кстати, принципы маржинальной торговли работают и в ситуации открытия длинных позиций. В данном случае подразумевается ситуация, когда брокер предоставляет трейдеру дополнительные деньги для того, чтобы последний смог приобрести больше дорожающих активов, а значит, увеличить прибыль.

Риски здесь также неизбежны, однако они минимизируются тем, что брокер также формирует список биржевых бумаг, для которых целесообразно открытие позиции лонг. Также устанавливаются ограничения на собственные средства трейдера, на которые он планирует приобретать активы.

Кроме того, брокером заранее фиксируется минимальная стоимость актива, при достижении которой в случае разворота тренда в негативную сторону позиция лонг закроется автоматически.

В случае же положительного тренда актив планомерно растет в цене, трейдер его в определённый момент продает и фиксирует прибыль.

Нужно понять, что открытие позиций лонг может происходить и с применением приемов маржинальной торговли, и исключительно на личные средства инвестора. Короткие позиции возможны только с привлечением заемных средств.

Происхождение терминологии

Длинную позицию назвали так из-за того, что исторически среди биржевых специалистов сложилось мнение о преимущественном росте рынка в течение длительных периодов времени. Позицию же короткую наименовали так потому, что традиционно тренд к спаду продолжается гораздо меньше по времени, чем к подъему.

Мы призываем наших читателей не зависеть от сложившихся мнений, а анализировать конкретную, живую и актуальную ситуацию, сложившуюся на рынке прямо сейчас.

Быки и медведи

Нельзя не сказать о жаргонизмах, которые используют для объяснения понятий коротких и длинных позиций.

Так, лонговые позиции получают от участников биржевых торгов наименование «бычьи». Существует мнение, что этот термин родился благодаря тому, что реальный живой бык умеет поддевать что-либо вверх на рога и так носить какое-то время. А также бык характеризуется как упертый, устойчивый, способный долго стоять на своем.

Противоположное явление – позиции короткие – принято называть «медвежьими». Объясняется этот термин также особенностями поведения животных. Во-первых, понижающийся тренд символически связывают с тем, как медведь своими лапами пригибает, заставляет склониться что-либо.

Еще один вариант происхождения термина, возможно, связан с выражением «Делить шкуру неубитого медведя». Так инвестор, реализуя актив, который он занял у брокера, рискует не угадать тренд и не получить прибыль, на которую рассчитывал.

В заключение

Несмотря на то, что биржевые торги – дело рискованное, от работы на рынке, безусловно, можно получать крупные деньги. Существенным плюсом становится то, что на бирже можно торговать и получать прибыль вне зависимости от текущего тренда, открывая в случае негативного сценария позицию шорт, а в положительном варианте – лонг. Также опытные инвесторы могут применять принципы маржинальной торговли, получая с помощью них дополнительную прибыль.

Выбирайте надежного брокера для торговли на бирже. Рейтинг лучших российских компаний вы можете посмотреть здесь

Что такое шорт и лонг на бирже и как на них заработать инвестору

Я в шортах, зашортил акцию, ушел в лонг и пр.

От инвестора-трейдера часто можно услышать непонятные для чайников выражения: я в шортах, зашортил акцию, ушел в лонг и пр. Начинающему игроку на фондовом рынке важно знать, что стоит за этими словами. Это поможет оградить себя от неправильного выбора стратегии и потери денег. В статье разберемся, что такое шорт и лонг на бирже, что значит играть на повышение и понижение, как на этом можно заработать.

Одни инвесторы счастливы, когда котировки ценных бумаг идут вверх, другие – когда вниз. Как такое возможно? Все дело в виде заключенных сделок. Кто-то зарабатывает на повышении, а кто-то – на понижении. Объясню обе стратегии простыми словами.

Термин “шорт” произошел от английского short – короткий. В разговоре используют разные вариации: короткая продажа, короткая сделка, короткая позиция, сделка шорт и пр.

Понятие короткой позиции

Шорт – это биржевая сделка, в результате которой инвестор хочет заработать на снижении котировок акций, которыми он не владеет, а берет в долг у брокера. Фактически это продажа активов, которых у инвестора нет.

Суть торговли в следующем. Инвестор предполагает, что котировки акции компании А будут снижаться. Он берет в долг необходимое количество ценных бумаг у своего брокера и продает их по текущей цене. Далее выжидает момент, когда котировки снизятся, покупает по сниженной цене и возвращает бумаги брокеру. Разницу в стоимости кладет в карман.

На словах выглядит все просто и понятно. Но на практике операция очень рискованная. О рисках мы еще поговорим ниже. Но главный из них – это то, что ни один инвестор не может с вероятностью 100 % знать, куда двинется котировка.

Иногда один твит большого политика может обрушить или возвысить как ценную бумагу, так и весь фондовый рынок. Тогда все выводы по фундаментальному или техническому анализу окажутся бесполезны. А иногда макроэкономические показатели указывают, куда двинется рынок. В этом случае инвестор должен обладать определенными знаниями, чтобы верно расшифровать их значения и определить направление.

Есть такое понятие – игра на понижение. На мой взгляд, оно отражает суть стратегии. Это игра в прогнозистов, аналитиков и просто любителей адреналина. Иногда получается выигрывать, а иногда и не везет. Стратегия шорт активно используется в трейдинге. Главное, чтобы инвестор шел на риск сознательно и был готов к проигрышу.

Механизм игры на понижение

Для понимания механизма игры на понижение приведу простой бытовой пример. Возьмем такой сезонный продукт, как сноуборд. Цена на него растет в преддверии зимы и падает в конце сезона. Допустим, вы берете у владельца сноуборд (он все равно у него простаивает, потому что тот пересел на горные лыжи) в декабре и продаете его. Когда наступает весна, покупаете аналогичный, но дешевле. Возвращаете соседу сноуборд. Разницу между ценой продажи и покупки берете себе.

Точно так же действует трейдер, который хочет зашортить акцию. Допустим, он прочитал аналитические отчеты экспертов, провел свои исследования и расчеты и определил, что компания Яндекс сильно переоценена и в ближайшем будущем ее ждет падение стоимости акций.

На 3.12.2020 котировка равна 5 230 руб. Трейдер берет у брокера 100 акций в долг. Для этого надо:

После открытия сделки на брокерском счете трейдера появится запись о поступлении 523 000 ₽ и минус 100 акций Яндекса. Через какое-то время прогнозы оправдались и котировка снизилась до 5 100 ₽. Инвестор покупает 100 бумаг на сумму 510 000 ₽ и возвращает их брокеру. Разницу в 13 000 ₽ (523 000 – 510 000) забирает себе. В примере не учтены комиссии брокера и биржи, налоги.

Посмотрите график Башнефти. Если кто-то из аналитиков предсказал, что в феврале 2020 г. начнется обвал цен, то на самом пике он мог продать акции за 1 860 ₽. А уже в марте ценные бумаги торговались по 1 041 ₽. Прибыль составила более 800 ₽ с одной штуки.

Особенности сделки шорт

Что нужно знать инвестору, если он хочет проводить сделки шорт?

Список инструментов, по которым доступна короткая позиция, составляет брокер. Он может отличаться у разных посредников. Поэтому до оформления сделки лучше ознакомиться с перечнем ценных бумаг для шорта. Как правило, в него входят самые ликвидные акции российского фондового рынка.

За то, что брокер дает ценные бумаги в долг, он берет комиссию. Например, у ВТБ она равна 13 % годовых. Но если сделка осуществляется в течение одного торгового дня, то комиссия не взимается. За возможность выставить короткую позицию трейдер заплатит комиссию бирже и брокеру по самой сделке (смотрите свой тариф) и за получение акций в долг.

Некоторые компании выплачивают дивиденды. После закрытия реестра акционеров, которые получили право на получение дохода, котировки ценных бумаг компании падают примерно на величину объявленных дивидендов. Хорошая возможность до падения открыть короткую позицию, чтобы потом купить по более низкой цене и закрыть сделку шорт. Но заработать не получится.

Одни брокеры прямо запрещают открывать короткую позицию незадолго до дивидендной отсечки. Другие разрешают, но с уплатой дивидендов и налога с них. Объясню, что имею в виду.

Для того чтобы выдать трейдеру акции в долг, брокер берет их у другого инвестора (сделка РЕПО). Этот инвестор даже не подозревает, что его активами пользуется другой человек. Естественно, он рассчитывает на дивиденды и брокер их заплатит, только возьмет с трейдера-шортиста.

Что такое margin call

Margin call – требование брокера закрыть сделку или пополнить счет для покрытия убытка от сделки. Это может случится, если на счете трейдера сумма достигнет критической отметки и ее не будет хватать, чтобы купить и вернуть взятые в долг ценные бумаги.

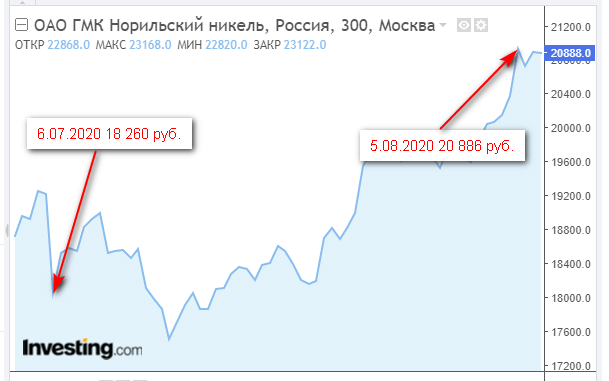

Рассмотрим реальную ситуацию. В мае 2020 г. на предприятии, которое принадлежит компании Норникель, произошла экологическая катастрофа с разливом нефтепродуктов. Ожидаемо, что акции рухнули в цене. Вряд ли кто-то из аналитиков мог предвидеть такое развитие событий и уйти в шорт.

Но ущерб, который определял Росприроднадзор, уже был ожидаем. Не исключаю, что некоторые инвесторы вошли в короткую позицию после объявления суммы штрафа в июле 2020 г. Но котировка упала незначительно буквально на несколько дней, а потом стала расти и продолжает это делать до сих пор. Кто не успел в короткое время купить подешевевшие акции, мог нарваться на margin call.

Например, на счете трейдера 200 тыс. ₽, а шорт открыт 6 июля на 10 акций по 18 260 ₽/шт. (182 600 ₽). Общий счет 382 600 ₽. Если инвестор пропустил время покупки на снижении с 8 по 14 июля, а протянул, например, до 5 августа, цена выросла до 20 886 ₽. И денег на счете уже не хватает для покупки ценных бумаг и возврата их брокеру. В этом случае трейдер может получить уведомление о внесении дополнительных средств.

Лонг с английского переводится как “длинный”. Это традиционная игра на повышение. Используют следующие выражения: встать в лонг, открыть длинную позицию. Срок не ограничен никакими временными рамками. Если за шорт инвестор платит брокеру проценты помимо комиссий по своему тарифу, то в лонге при использовании собственных денег никаких дополнительных расходов нет.

Понятие длинной позиции

Лонг – это биржевая сделка, в результате которой инвестор хочет заработать на повышении котировок ценных бумаг. Действует принцип: купил дешевле – продал дороже.

Большинство инвесторов, кто покупает акции для своих долгосрочных портфелей, можно назвать игроками на повышение. Но трейдеры тоже зарабатывают на лонге. Необязательно ждать годы, чтобы увидеть рост активов.

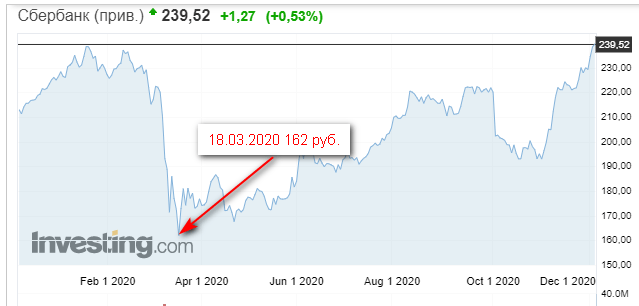

Например, многие инвесторы в марте 2020 г. покупали подешевевшие акции. Уже сейчас некоторые ценные бумаги выросли в цене. Посмотрите на график Сбербанка. В марте цена достигала 162 ₽ за штуку. На 3 декабря 2020 г. она равна 239,52 ₽.

Механизм игры на повышение

Суть стратегии проста. Инвестор ожидает, что акции компании А скоро вырастут в цене. Он их покупает сегодня (для этого даже может воспользоваться кредитным плечом от брокера), ждет какое-то время и продает по более высокой цене, если прогнозы оправдались. Ожидание может быть как очень большим – месяцы и годы, так и очень коротким – 1 день.

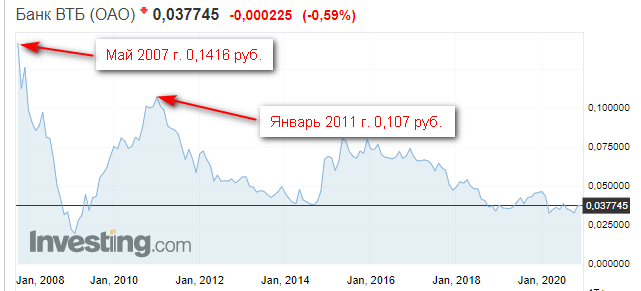

Механизм лонга кажется проще, чем шорта. Но это только кажется. Прогнозировать повышение так же сложно, как и понижение. Те, кто купили акции банка ВТБ в мае 2007 г. или в январе 2011 г., до сих пор ждут возврата хотя бы к цене приобретения.

Долгосрочные инвесторы чаще используют стратегию лонг, потому что их портфели рассчитаны на 10 и более лет. Если выдерживается принцип диверсификации, применяется хотя бы какой-то фундаментальный анализ для выбора активов, то доходность неизбежна. Снижение возможно, но в долгосрочной перспективе фондовый рынок растет.

С понятиями long и short связаны еще два интересных слова из сленга трейдера – быки и медведи. Быками называют тех, кто торгует в лонг. Аналогия с быком, который поднимает на рога своего противника. Так и трейдеры покупают акции, котировки которых в перспективе должны вырасти. Медведи – это шортисты. Медведь бьет лапой противника, а любители шорта опускают котировки продажей акций.

Сравнение рисков при шорте и лонге

Обе операции считаются рискованными. Но риск по короткой сделке выше. Разберемся почему.

Для начала рассмотрим стратегию лонг. Инвестор покупает 1 000 акций по цене 1 000 ₽/шт. Он уходит в лонг и ждет роста котировок. Самый большой риск – это банкротство компании и потеря 1 млн ₽, риск поменьше – бесконечно долгое ожидание прибыли. Больше чем миллион инвестор денег не потеряет, а вот прибыль может быть в разы выше, особенно в долгосрочной перспективе.

Возможный убыток ограничен той суммой, что вложена в покупку ценных бумаг, и ниже нуля не опустится. Например, вы купили акцию за 1 000 ₽. Потом цена упала до 500. Бумажный убыток равен 500 ₽ (50 %). Если вы уверены, что цена вырастет, то необязательно фиксировать убыток, держите бумагу до роста котировок. Ниже 0 цена не упадет. Вы можете потерять вложенные деньги, но не будете должны брокеру.

В случае с шортом все наоборот. Прибыль ограничена, а возможный убыток – нет. Например, вы зашортили акцию по 500 ₽. Но цена выросла до 1 000 ₽. Бумажный убыток составляет 500 ₽. Цена может расти и дальше, а вместе с ней и убыток. За каждый день шорта брокер будет взимать проценты. Когда убыток достигнет критического уровня, наступит margin call. Если требование по закрытию сделки или пополнению счета не исполнено, брокер может закрыть позицию принудительно.

Заключение

Короткую продажу стоит совершать только в том случае, если у вас есть четкая стратегия торговли и вы просчитали все риски. Шорт часто используют трейдеры. Инвесторы предпочитают находиться в лонге. Вам решать, какую стратегию выбрать.