Трейлинг стоп что это бинанс

Трейлинг Стоп лосса на Binance (Видео)

Установка в безубыток — это процент прибыли в позиции, при достижении которого происходит перестановка ордера Стоп лосса в безубыток.

Если это поле оставить пустым, то перестановка в безубыток будет отключена.Второй параметр этой опции отвечает за сдвиг цены СЛ от цены безубытка.

Если поле пустое, значит сдвиг равен нулю.

Задайте положительное значение, чтобы зафиксировать гарантированную прибыль.

Трейлинг — это процент прибыли в позиции, при достижении которого будет активирована работа слежения за триггерной ценой.При отрицательных значениях трейлинг включится в убыточной позиции.Для отключения трейлинг стоп лосса оставьте поле пустым.

Это необходимо только в случае, если используется перестановка стоп лосса в безубыток без трейлинга.

Второй параметр этой опции — это расстояние от триггерной цены до цены ордера Стоп лосса в процентах. Минимальный шаг перестановки — это минимальный шаг между соседними перестановками Стоп лосса в процентах при срабатывании триггера.

Триггер цены — это тип события, при котором происходит проверка цены триггера и цены Стоп лосса.

Ордер СЛ переставится в новую цену, если расстояние между ценой триггера и ценой Стоп лосса оказалось более, чем Отклонение и разница между новой ценой СЛ и старой ценой СЛ более минимального шага перестановки.

Трейлинг стоп: как правильно его использовать в трейдинге?

Вы когда-нибудь задумывались о том, как профессиональным трейдерам удается забирать максимум прибыли с сильных трендовых движений? Хотителось бы вам ничего не делать и видеть, как ваша прибыль увеличивается словно снежный ком? Для этого вам необходим трейлинг стоп.

Вы можете подумать, что применяли его и раньше, но часто цена выбивала ваш стоп. Это могло происходить по нескольким причинам:

В этой статье я расскажу, как работает трейлинг стоп и научу вас правильно его использовать.

Что из себя представляет трейлинг стоп?

Трейлинг стоп позволяет вам получать максимум прибыли от трендовых движений. Есть множество способов использования трейлинг стопа, и мы остановимся на каждом из них.

По сути трейлинг стоп — это защитный стоп-лосс ордер, который фиксирует прибыль по мере того, как цена движется в вашу пользу. Сделка закроется только в том случае, если рынок развернется против вашей позиции на определенное количество пунктов.

К примеру, вы купили акции Apple по цене в 200$ и ваш трейлинг-стоп выставлен на расстоянии 10$. Это означает, что если цена повысится до 220$, ваш трейлинг составит 210$ (220-10), и вы закроете сделку, когда цена опустится до 210$.

Существует два способа реализации трейлинг-стопа. Первый — автоматизированный, в котором стоп-лосс автоматически следует за ценой на определенное количество пунктов. В настоящее время большинство торговых платформ предоставляют эту возможность. Второй способ — это ручной перенос стоп-лосса.

Автоматический трейлинг-стоп основан на произвольных уровнях, которые не имеют реального значения на рынке. Поэтому его я мы будем рассматривать, а сосредоточимся только на ручном трейлинг-стопе.

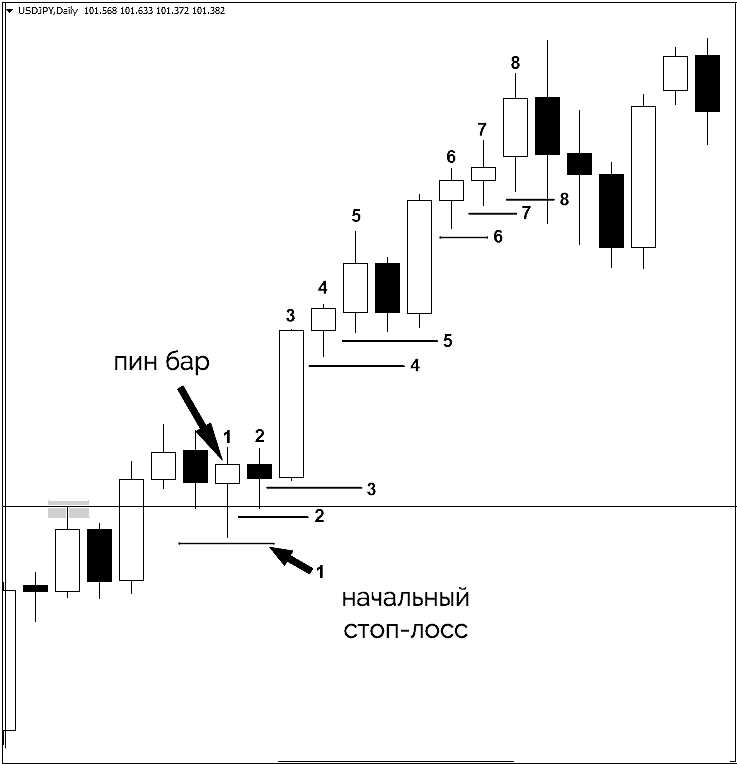

К примеру, мы можем переносить стоп-лосс под минимум предыдущего дня:

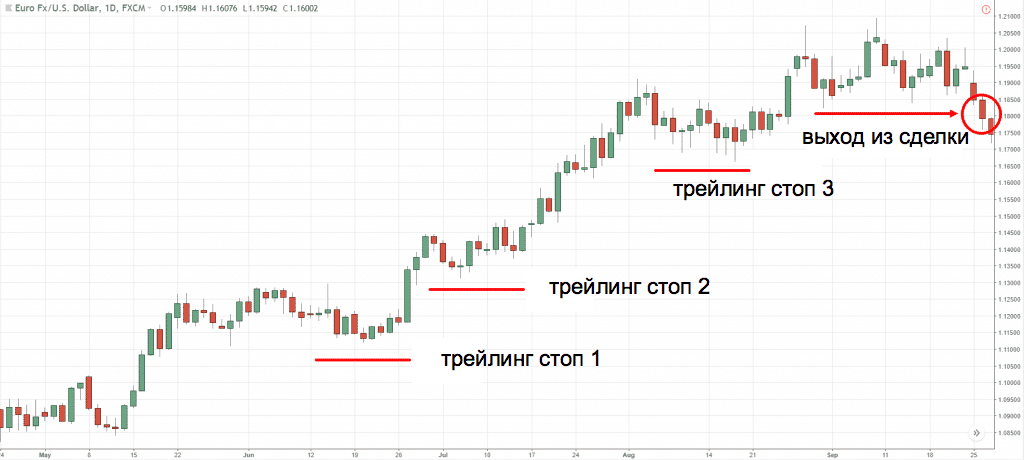

Мы не можем предсказать, как долго будет продолжаться тренд. Но мы можем использовать трейлинг стоп, чтобы забирать ту прибыль, которую может дать нам рынок.

В большинстве случаев у вас не получится забирать максимум прибыли с трендов. Часто будут случаться ситуации, когда цена сначала движется в вашу пользу, а затем случайным движением выбивает ваш стоп. Поэтому многие трейдеры отказываются от трейлинг стопа и говорят, что он не работает.

Однако если вы научитесь использовать трейлинг стоп правильно, вы сможете забирать много пунктов прибыли.

Как использовать трейлинг стоп в трендовом рынке?

Как мы знаем, любой тренд состоит из повышающихся максимумов и минимумов. Это означает, что мы можем переносить трейлинг стоп под границу каждого отката (предыдущего минимума движения цены). Если наш стоп будет задет, это будет означать, что структура тренда нарушилась и, скорее всего, он остановится или развернется.

Маркет-мейкеры часто охотятся за стопами трейдеров. Поэтому часто ваш стоп-лосс может задеваться случайным движением цены. Чтобы этого не произошло, размещайте стоп-лосс на расстоянии 1 ATR от границы текущего отката.

Этот метод лучше всего работает, когда движение рынка по тренду четкое и последовательное.

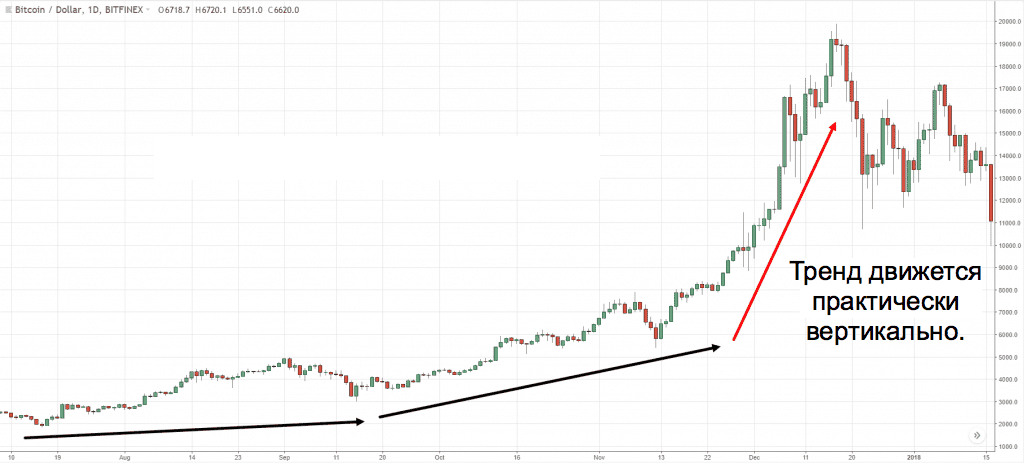

В случае сильного тренда, когда цена движется практически вертикально вверх или вниз, лучше всего переносить стоп-лосс максимально плотно к текущему движению цены. Обычно подобные движения слишком непродолжительные, и чаще всего после них случается резкий разворот цены в противоположном направлении.

В данном случае мы можем подтягивать стоп-лосс под каждой минимум предыдущей свечи. Данная техника позволит вам забирать большую часть прибыли, если тренд развернется. Когда вы замечаете, что на рынке появляются экстремально большие свечи, и тренд становится все более крутым — переносите стоп-лосс.

Линия тренда соединяет вершины или впадины трендового движения. Если вам приходится перерисовывать трендовую линию, потому что тренд становится все более крутым, значит появляется вероятность, что тренд скоро закончится, и цена пересечет трендовую линию.

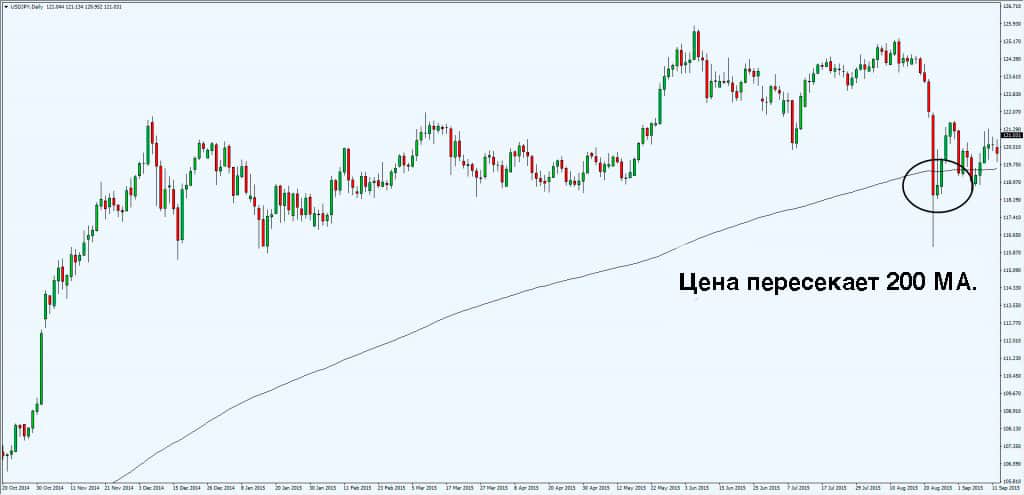

Перенос стоп-лосса по скользящим средним

Трейлинг стоп можно переносить по скользящим средним. Для этого нам нужно:

К примеру, если вы хотите взять максимум прибыли с краткосрочного тренда, вы можете переносить стоп-лосс за 20-периодной скользящей средней и выходить из сделки, если цена закроется за ее пределами.

Можно использовать 20 MA для краткосрочных трендов, 100 MA — для среднесрочных трендов и 200 MA — для долгосрочных трендов.

Также можно выходить из рынка по пересечению скользящих средних. Мы закрываем позицию, когда скользящая средняя с меньшим периодом пересекает скользящую средняю с большим периодом, к примеру 5 MA пересекает 20 MA.

Скользящие средние лучше всего работают, когда цена движется плавно по тренду. Когда рынок резко меняет свое направление, скользящие средние могут отстать от его движения, и вы упустите часть прибыли.

Перенос стоп-лосса по индикатору ATR

Никогда не используйте фиксированный трейлинг стоп без учета текущей рыночной волатильности. Представьте, что ваш стоп-лосс равен 20 пунктам, в то время как рынок каждый день движется в среднем на 200 пунктов.

Поэтому мы будем использовать индикатор ATR для установки трейлинг стопа на основании текущей волатильности. Для этого нам нужно взять текущее значение ATR и использовать определенный множитель. К примеру, мы можем использовать 2 ATR для краткосрочного тренда, 4 ATR для среднесрочного тренда и 6 ATR для долгосрочного тренда.

Трейлинг стоп на чистом графике цены

Мы можем переносить наш трейлинг стоп, ориентируясь только на график и текущее значение цены.

Можно переносить трейлинг стоп на расстоянии 10% или 20% от максимального значения цены. К примеру, если вы покупаете акции Apple по цене 200$, ваш трейлинг стоп размещается на расстоянии 10% или 20$.

В конце концов, мы можем использовать фиксированный уровень для взятия прибыли вместо техники подтягивания стопа. Прибыль может забираться на ближайших уровнях поддержки либо сопротивления.

На уровнях мы можем выйти частью позиции, далее подтянуть стоп, и дать возможность цене продолжать движение в нашу сторону.

Какую из всех описанных техник подтягивания стопа стоит использовать вам? Если вы предпочитаете стабильность и готовы довольствоваться умеренной прибылью, совмещайте технику взятия прибыли на ближайших уровнях поддержки либо сопротивления с дальнейшим переносом стопа. Если вы стремитесь захватить все трендовое движение, постарайтесь оставаться на рынке до его разворота.

Каждый трейдер, который торгует криптовалютами или любыми другими активами, применяет в своей работе различные вспомогательные средства. Стоп-лосс и тейк-профит можно считать базовыми инструментами, которые используются для правильной реализации стратегии, а также для упрощения самого процесса торговли.

Что такое Stop loss и Take profit

Биржа Binance предоставляет трейдерам возможность использовать так называемые отложенные ордера. Они имеют две важные особенности:

позиция открывается (или закрывается) не вручную, а автоматически;

фактическое открытие/закрытие сделки происходит не сразу, а через определенный промежуток времени.

Таким образом, сделка может открываться/закрываться без участия трейдера, и в этот момент он может вовсе находиться вне рынка.

Именно Stop Loss и Take Profit являются основными разновидностями отложенных ордеров.

Как работает стоп-лосс

Stop Loss (SL) в переводе с английского означает «остановить потери». Как правило, такой ордер выставляется в качестве дополнения к уже открытой позиции и используется для минимизации рисков.

Для примера можно рассмотреть следующую ситуацию:

максимальный убыток, который вы готовы понести от этой сделки равен 10%.

Как работает тейк-профит

Take Profit (TP) в переводе с английского означает «взять прибыль». Такой тип ордера тоже выставляется в дополнение к уже открытой позиции. Его основная задача заключается в том, чтобы установить целевой уровень прибыли.

Для примера можно рассмотреть аналогичную ситуацию:

прибыль, которую вы хотите получить из этой сделки, равняется 20%.

Такой ордер используется для того, чтобы быстро зафиксировать прибыль. Ведь в условиях волатильного рынка цена может достигнуть желаемого уровня лишь на короткий промежуток времени. И если в этот момент вы будете находиться вне биржи, то не сможете закрыть позицию. В итоге цена может развернуться в обратную сторону, и ваша прибыль снизится либо вовсе уйдет.

Сходства и отличия

Stop loss и Take profit имеют всего две общие характеристики:

они всегда выставляются в виде отложенных ордеров;

работают в связке с другой открытой сделкой и используются для ее закрытия.

Ну а основное их отличие заключается в целях применения: стоп-лосс нужен для уменьшения убытков, а тейк-профит – для извлечения прибыли.

Соотношение стоп-лосса и тейк-профита

Опытные трейдеры используют разное соотношение стоп-лосса и тейк-профита, и оно высчитывается стандартным математическим способом:

если при открытии сделки вы устанавливаете одинаковый размер стоп-лосса и тейк-профита (например, 10%), значит соотношение у вас 1 к 1;

если вы установите размер стоп-лосса на уровне 10%, а тейк-профита – 20%, значит соотношение у вас 1 к 2.

Наиболее часто встречающиеся соотношения стоп-лосса и тейк-профита имеют следующие значения: 1:3, 1:2, 1:1, 2:1. Каждый трейдер сам решает, какой вариант ему использовать, и это зависит от конкретной стратегии.

Stop Loss/Take Profit 1:3

Такое соотношение чаще всего используется в трендовых стратегиях и на длительных тайм фреймах. Конечно, в данном случае приходится чаще «ловить» стоп-лосс. Но при правильном прогнозе движения цены можно извлечь максимальную прибыль – один успешный тейк-профит покроет убытки от трех стоп-лоссов.

В итоге данная стратегия способна приносить стабильный доход, если удается проводить хотя бы 30% успешных сделок.

Stop Loss/Take Profit 1:2

В данном случае один тейк-профит покроет убытки от двух стоп-лоссов. При этом успешных сделок будет чуть больше, чем в предыдущем варианте. И для стабильного извлечения прибыли необходимо, чтобы хотя бы 40% позиций закрывались по тейк-профиту. Чаще всего такое соотношение используется в среднесрочных стратегиях.

Stop Loss/Take Profit 1:1

В данном случае прибыль от одного тейк-профита уничтожается убытком от одного стоп-лосса. Поэтому чтобы стабильно зарабатывать с учетом комиссий, нужно проводить хотя бы 55% успешных сделок. Такие стратегии используются на неопределенном рынке, когда график движется в рамках одного ценового коридора.

Stop Loss/Take Profit 2:1

При таком соотношении тейк-профит будет срабатывать чаще, но каждый стоп-лосс будет приносить двойной убыток. Поэтому для заработка необходимо проводить не менее 70% успешных сделок. Такое соотношение чаще всего используется в скальперских стратегиях, оно позволяет получать прибыль независимо от глобального движения рынка, и даже при торговле против тренда.

Важность соблюдения стратегии

Какое бы соотношение Stop Loss/Take Profit вы не выбрали, всегда помните о том, что самое важное – это четко придерживаться своей стратегии. Очень многие трейдеры совершают ошибки, когда из-за психологической нагрузки начинают переставлять свои отложенные ордера, тем самым нарушая собственную стратегию.

Искусственное снижение прибыли

Обычно такая ошибка совершается по следующей схеме:

Трейдер изначально выбрал соотношение 1:3.

В моменте цена актива поднялась на 5%, и трейдер закрыл позицию вручную, не дожидаясь тейк-профита.

Как результат, предполагаемая прибыль от сделки была уменьшена в три раза. Соответственно, один тейк-профит не покрыл убытки от трех стоп-лоссов. Таким образом стратегия стала убыточной, и трейдер потерял деньги.

Искусственное завышение убытка

Эта ошибка тоже достаточно распространена, и ее можно рассмотреть на похожем примере:

Трейдер изначально выбрал соотношение 1:3.

После открытия сделки он не установил стоп-лосс с расчетом на то, что в случай чего закроет сделку вручную.

В какой-то момент цена актива снизилась на 5%, но трейдер решил не закрывать позицию, а дождаться обратного движения.

Если цена дальше продолжит снижаться, то убыток от одной сделки может достигнуть 10%, 20% и более. Соответственно, убыток от 1-3 стоп-лоссов превысит прибыль от тейк-профита. В итоге стратегия станет убыточной, и трейдер опять-таки потеряет деньги.

Чтобы подобных ошибок не возникало, нужно всегда соблюдать намеченную стратегию, вне зависимости от того, что происходит на рынке. Не стоит закрывать сделку раньше времени, если она еще не достигла запланированного профита. И не нужно бояться фиксировать убыток, если он предусмотрен вашей стратегией. Отклонение от собственной торговой системы или вовсе бесконтрольное проведение сделок практически в 100% случаев приводит к убыткам.

Как выставить Stop Loss и Take Profit на платформе Binance

Учитывая, что Stop Loss и Take Profit устанавливаются для фиксации прибыли и убытка, предварительно необходимо открыть базовую сделку, в отношении которой будут выставляться отложенные ордера.

В качестве примера можно рассмотреть такую последовательность действий:

Для торговли была выбрана пара ETH/USDT;

Вы открыли базовую сделку на покупку 1 ETH по цене 2000 USDT.

Далее, согласно своей стратегии, вы решили установить Stop Loss на уровне 1900 USDT (-5%), а Take Profit – на уровне 2300 USDT (+15%).

При этом вы можете выбрать один из трех вариантов установки отложенных ордеров:

только Take Profit;

Take Profit и Stop Loss.

Как установить Take Profit

При выставлении Take Profit необходимо использовать стоп-лимит ордер. Для этого на странице торгового терминала нужно выбрать тип ордера «Лимит» на продажу. В нем надо заполнить всего две строки:

«Цена» – по указанному примеру она равняется 2300 USDT;

Далее нужно нажать кнопку «Продать ETH». Таким образом выставляется Take Profit, и когда цена дойдет до уровня 2300 USDT, ваш 1 ETH будет продан по этому курсу.

Как установить Stop Loss

«Стоп» – это цена, при достижении которой будет выставлен ордер на продажу (в указанном примере она равняется 1900 USDT);

«Лимит» – это цена, по которой непосредственно будет совершена продажа (в указанном примере она тоже равняется 1900 USDT);

Здесь стоит обратить внимание на то, что если значения «Стоп» и «Лимит» одинаковые, то возникает риск проскальзывания. То есть при резком движении цена может пройти уровень 1900 USDT и пойти ниже. А ваш стоп-лосс при этом откроется по этой же цене – 1900 USDT и останется нереализованным. Чтобы избежать такого риска, можно выставить эти уровни на небольшом расстоянии друг от друга. Например, «Стоп» установить на уровне 1910 USDT, а «Лимит» – на 1890 USDT.

Далее нужно нажать кнопку «Продать ETH». Таким образом выставляется отложенный ордер Stop Loss, и, если цена дойдет до уровня 1910 USDT, ваш 1 ETH будет автоматически выставлен на продажу по курсу 1890 USDT.

Одновременная установка Take Profit и Stop Loss

Чтобы выставить Take Profit и Stop Loss одновременно, нужно выбрать тип ордера «ОСО».

Здесь уже нужно заполнять 4 строки, и по указанному выше примеру они будут иметь следующие значения:

«Стоп» – 1900 USDT (или 1910 USDT);

«Лимит» – 1900 USDT (или 1890 USDT);

После ввода всех настроек нужно нажать кнопку «Продать ETH», в результате чего будет выставлено два ордера:

Take Profit по цене 2300 USDT;

Stop Loss по цене 1900 USDT («Стоп» – по 1910 USDT, а «Лимит» – по 1890 USDT).

Нужно учитывать, что как только один из этих ордеров сработает, второй будет отменен автоматически. И если вы вручную отмените один из ордеров, второй тоже будет отменен автоматически.

Передвижение Stop Loss

В некоторых стратегиях применяется такая опция, как передвижение стоп-лосса.

Для примера опять-таки можно взять описанную выше сделку:

покупка 1 ETH по 2000 USDT;

Take Profit – 2300 USDT;

Stop Loss – 1900 USDT.

После открытия позиции цена может пойти в выгодную для вас сторону и достигнуть отметки, например, в 2200 USDT. Тогда вы можете передвинуть стоп-лосс в безубыток, например, до уровня 2100 USDT. Таким образом вы ликвидируете риск убытка от этой сделки, но при этом оставляете возможность достижения запланированного Take Profit.

Также при определенных стратегиях вы можете передвинуть и сам тейк-профит. Например, до уровня 2500 USDT. То есть вы уже не только ликвидируете риск убытка, но и повышаете потенциальную прибыль. А если цена поднялась до 2300 USDT, вы можете передвинуть стоп-лосс до 2200 USDT. Далее можно продолжать передвигать свои ордера сколько угодно.

когда цена ETH поднялась до 2200 USDT, трейлинг-стоп автоматически перенесется на 2100 USDT;

если курс поднимется до 2500 USDT, трейлинг-стоп установится на 2400.

Таким образом ордер будет перемещаться постоянно, пока цена идет вверх. При этом он не будет передвигаться в обратную сторону. То есть когда цена начнет идти вниз, 1 ETH будет продан по рыночному курсу.

Заключение

Stop Loss и Take Profit – это важные инструменты для работы на криптовалютном рынке, которые позволяют снижать убытки и фиксировать прибыль. Кроме того, благодаря отложенным ордерам опытные трейдеры могут более точно следовать своей стратегии и уменьшать психологическую нагрузку при торговле. Поэтому каждый участник рынка должен изучить возможности таких сделок и применять их в своей деятельности.

Что такое Trailing Stop и как его выставить?

Трейлинг-стоп — инструмент, который позволяет усилить эффективность стоп-лоссов. Как работает трейлинг, где его можно встретить и так ли он эффективен?

Основные понятия

Коротко разберем определения.

Стоп-лосс (Stop Loss) — опция, с помощью которой стоп-ордер автоматически закрывается при падении цен до определенного уровня. Это позволяет минимизировать убытки.

В паре со стоп-лоссом используется тейк-профит.

Тейк-профит (Take Profit) — опция, с помощью которой стоп-ордер автоматически закрывается при подъеме цен до определенного уровня. Но зачем это нужно?

Еще одно преимущество тейк-профита: он может служить страховкой от лишних потерь и некорректного исполнения ордера, если связь с биржей прервется по какой-либо причине.

И, наконец, сам трейлинг:

Трейлинг-стоп (Trailing Stop) — разновидность стоп-лосса, где подход немного другой в сравнении с ним: минимальная цена, при которой ордер закрывается, устанавливается на определенном расстоянии от прибыли. Поэтому трейлинг еще называют скользящим стоп-лоссом.

Рассмотрим его работу на примере.

Как работает трейлинг-стоп?

Рассмотрим трейлинг на реальном примере:

Самые распространенные виды трейлинг-стопов — абсолютные и процентные. Однако, трейлинг — инструмент гибкий, и здесь есть множество других вариантов. Пройдемся по некоторым из них.

Абсолютный и процентный трейлинг

Процентный трейлинг считается более устойчивым перед ценовыми колебаниями, что важно для трейдеров, играющих на волатильном крипторынке. Однако, все зависит от того, какие цели ставит перед собой пользователь.

ATR Trailing Stop

Этот вид трейлинга базируется на ATR, и известен на форекс-рынке с 1980-х годов.

ATR — показатель волатильности рынка. По-русски его название звучит как «Средний истинный диапазон».

ATR входит в число наиболее эффективных индикаторов для стоп-лосса, поэтому использовать его в трейлинге — верное решение.

Средний истинный диапазон базируется на трех показателях:

ATR Trailing Stop входит в большую группу трейлинг-стопов по индикаторам. Среди других наиболее известны трейлинг-стоп по фракталам и по параболику. Оба используют похожие механизмы, поэтому рассмотрим лишь один из них.

Трейлинг-стоп по параболику (PSAR)

Parabolic SAR, или просто PSAR — индикатор, подобный скользящей средней MA. Его особенность — в возможности менять положение относительно цены актива. При росте актива он располагается ниже цен, при падении — выше.

Если растущий актив начинает снижаться, пересекая линию PSAR, то происходит «разворот» индикатора. При развороте индикатор перемещается ровно на противоположную сторону от цены.

Разворот PSAR сигнализирует об окончании предыдущего тренда, в данном случае восходящего, и переходе к фазе коррекции.

В MetaTrader 4 (MT4) и других программах, используемых трейдерами, для трейлинга по параболику предусмотрены всего две настройки:

Как выставить трейлинг-стоп?

Трейлинг-стоп доступен как в специальных программах (MetaTrader), так и на некоторых криптовалютных биржах.

Постановка на MetaTrader

Постановка трейлинга на MT4 и MT5 проста, поскольку он включен в список основных функций терминала. В MetaTrader опция подключается к уже открытой сделке:

Размещение на криптовалютной бирже

Рассмотрим постановку трейлинга на примере Bitfinex.

*TIF (Time-in-Force) — если ордер не удается исполнить до определенной даты, он автоматически удаляется.

**Если вы новичок и хотите потренироваться на трейлингах, то Bitfinex в этом поможет. Чтобы использовать демо-счет:

Автоматизация

Для автоматизации работы и обеспечения большей надежности используются роботы с поддержкой трейлинг-стопов. Для биржи Binance автоматизировать установку инструмента помогает Signal.

Для рынка ценных бумаг часть роботов интегрирована с терминалами MetaTrader и QUIK.

QUIK — торговый терминал с доступом к национальным биржам: Лондонской бирже, Московской бирже, украинской ПФТС и другим. Наиболее популярен в Украине и России.

Особенность QUIK: наличие собственного языка QPILE, с помощью которого можно программировать торговых роботов.

Сегодня на рынке популярны торговые советники. Отличие советников от роботов в том, что первый лишь дает трейдеру рекомендации, оставляя право выбора за ним, в то время как роботы вместо пользователя принимают решения.

Пользуетесь ли вы подсказками, руководствуетесь только своим опытом или доверяете роботам — будет полезным узнать о недостатках трейлинга. А они есть даже у такого надежного инструмента.

Криптоботы для работы с ордером

С трейлинг-стопом работают следующие торговые боты:

Недостатки

Трейлинг-стоп создан в первую очередь под идеальные тренды — то есть, вполне стабильное движение вверх или вниз, что не так часто наблюдается на волатильном криптовалютном рынке.

Используя трейлинг, инвестор может обезопасить себя от убытков. В то же время трейлинг, который «подтягивается» за ценами, может привести к тому, что трейдер получит меньше прибыли, чем предполагал.

Мы рассмотрели преимущества и недостатки трейлинга с «технической» точки зрения. Но человеческий фактор в трейдинге играет не менее важную роль.

Психология трейлинга

Заключение

Из всего сказанного выше можно сделать вывод, что трейлинг-стоп подходит новичкам-криптотрейдерам благодаря его техническими и психологическими преимуществами, а также опытным участникам рынка благодаря гибкости инструмента.

Трейлинг не гарантирует большой прибыли, вместо этого акцент сделан на защите от убытков.

Пока инструмент не так распространен на крипторынке, но это меняется — уже сейчас крупнейшие биржи, включая Bitfinex, открывают доступ к нему свои пользователям. Отличное время, чтобы изучить новое!