сколько дней можно просрочить кредит в альфа банке

Сколько дней можно просрочить кредит в альфа банке

Миллионы людей в России оформляют кредиты. Одним из крупных игроков в выдаче потребительских кредитов и других продуктов является Альфа-Банк. Часто заемщики в силу разных причин не исполняют свои обязательства вовремя и выходят на просрочку перед компанией. Просрочка платежа по кредиту в Альфа-банке грозит должнику штрафными санкциями и испорченной кредитной историей. Рассмотрим в статье подробнее как действовать клиенту при образовании просроченного долга.

Просрочка по кредиту — что это

Заключая договор с банком, клиент обязуется своевременно вносить оговоренные ежемесячные платежи (возврат тела кредита и начисленные проценты по нему). Нарушение графика или неполная оплата требуемой суммы дают банку право накладывать на должника санкции в виде штрафов, пени и иных органичений.

Штраф назначается единоразово, но на каждый кредитный договор. Это установленная в договоре сумма, которая при повторяющихся нарушениях графика платежей может увеличиваться.

Пеня расчитывается на каждый день просрочки платежа.

Действия Альфа-банка в случае просрочки платежа по кредиту

При возникновении задолженности в регулярных платежах по кредиту банк имеет право осуществлять следующие действия:

Справка! Все возможные последствия при просрочке платежа указаны в договоре.

Действия клиента при просрочке платежа по кредиту в Альфа-банке

О возникновении задолженности по выплате кредита банк сообщает по телефону или письмом по Почте России. Первым действием клиента должно быть погашение долга. Если такой возможности нет, следует посетить отделение банка и в кредитном отделе уведомить банк о случившемся. Альфа-банк дает возможность должникам воспользоваться следующими вариантами:

При возникновении задолженности клиенту Альфа-банка не следует игнорировать звонки его сотрудников. Лучше по телефону доходчиво разъяснить ситуацию и сообщить о сроках погашения долга.

Крайне нежелательно пользоваться услугами микрофинансовых организаций для внесения очередного ежемесячного платежа. Процентная ставка в МФО большая, что приведет к еще большим финансовым проблемам.

Как избежать просрочки платежа по кредиту

Просрочка может возникнуть по техническим причинам, даже если платеж внесен своевременно, но со счета или через терминал другого банка. Также санкции начинают действовать при внесении не всей требуемой суммы. Чтобы избежать неприятностей, следует придерживаться следующих правил:

Финансовые проблемы могут возникнуть у любого человека по ряду причин. Имея кредит в Альфа-банке, следует заранее поставить в известность администрацию о временном неисполнении договорных обязательств. Так можно избежать санкций при их просрочке.

Просрочка в Альфа-Банке: что сделает банк

Альфа-Банк — тот банк, который довольно жестко относится к должникам. Он активно занимается процессом взыскания, всегда подает в суд при злостной просрочке и долго не отстает от должника. Если вы совершили просрочку, банк начнет действовать сразу. Как именно — в этом материале.

Просрочка перед Альфа-Банком — нарушение кредитного договора, графика платежей. За нее банк всегда назначает пени, размер которых зависит от вида обязательства. Специалист Бробанк.ру рассказывает подробно о действиях которые предпримет Альфа. Чего ждать должнику?

Что советует Альфа-Банк тем, кто не может платить

Альфа-Банк — один из крупнейших банков по части кредитования физических лиц. Его база заемщиков просто огромна, во многом за счет товарных POS-кредитов и особо выгодной карты 100 дней без процентов, которая пользуется большим спросом.

То есть заемщиков у банка много. А если учесть, что он лояльно к ним относится, выдает срочные и упрощенные ссуды, то и должников у компании много. Поэтому в Альфе есть большие отделы по работе с проблемными кредитами и отлаженные методы урегулирования проблем.

Идеальный алгоритм действия от Альфа-Банка:

При реструктуризации растягивается срок возврата кредита. Как результат, происходит уменьшение ежемесячного платежа. Долговая нагрузка снижается, заемщик без просрочек и порчи кредитной истории выходит из ситуации.

Даже если просрочка уже есть, не нужно избегать звонков банка. В этом случае вам также можете быть одобрена реструктуризация.

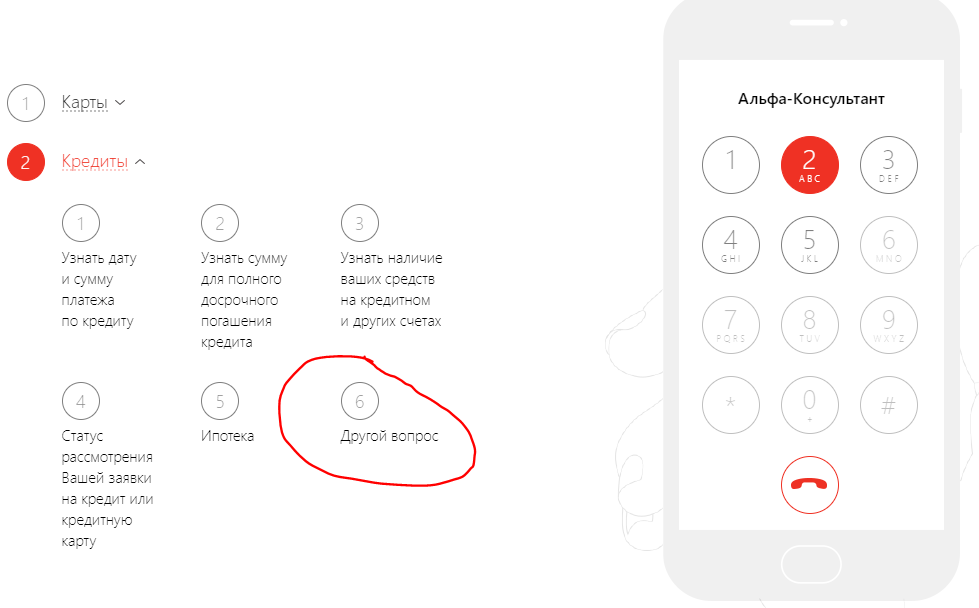

Схема звонка на горячую линию Альфы:

Набираете 8 800 2000 000, после в тональном режиме жмете 2, если речь именно о кредите. Далее 6 — другой вопрос. После ответит менеджер, который и переведет на нужный отдел.

Первое время после просрочки

Если вы сделали просрочку платежа Альфа-Банку, уже на следующее утро можно ждать звонка из отдела службы взыскания. Менеджер прояснит ситуацию, спросит, что случилось.

Что входит в задачи звонящего:

Одинаковые звонки могут продолжаться каждый день, пока просрочка не закрыта. Вам могут задавать одни и те же вопросы, говорить идентичную информацию. Будет меняться только сумма за счет пеней.

В этом плане Альфа-Банк достаточно категоричен. Можно сказать, что он берет должников измором. Заемщику звонят каждый день, ежедневно шлют СМС с информацией о долге. Цель — должник пожелает скорее это прекратить и сделает все возможное, чтобы вернуться обратно в график.

Если не брать трубку

Некоторые должники залезают в панцирь, как черепахи, не берут трубку при звонке с незнакомого номера, некоторые и вовсе меняют номер мобильного, чтобы банк не доставках. Но это палка о двух концах.

Если служба взыскания Альфа-Банка не может дозвониться до должника, она будет беспокоить его близких. При оформлении кредита в Альфе заемщик указывает 1-2 контактных лица. Им и будет звонить банк, чтобы найти реальные контакты должника и проинформировать его о просрочке.

По части закона Альфа-Банк ничего не нарушает. Он не сообщает третьим лицам цифры, не просит их закрыть чужой долг. Вроде как, он просто ищет каналы связи с клиентом, пытается донести до него информацию.

На деле это психологический прием. Понятно, что контактное лицо позвонит должнику, расскажет, что его ищет банк. Тому станет стыдно, он решит прекратить звонки и быстрее закроет долг.

Если просрочка по кредиту Альфа-Банка становится злостной

Сразу скажем про пени в виде процента за просрочку, которые начисляются уже на следующий день после неоплаты. По закону банки не могут устанавливать пени выше 20% годовых, эту планку Альфа-Банк и применяет. Но это касается только потребительских кредитов, а не всех поголовно кредитных карт (просрочки по картам Альфы рассмотрим ниже).

К этим 20% годовых добавляется ставка по договору. С каждым днем долг становится все больше, каждый день пени начисляются на все большую сумму. И с каждой неделей терпение банка подходит к концу,

Обычно Альфа-Банк самостоятельно пытается вернуть должника в график платежей в течение 60-90 дней. Если не получается, банк передает дело на взыскание партнерскому коллекторскому агентству.

Что делают коллекторы:

То есть в целом коллекторы делают все то же, что и раньше делал банк. Только длиться все это может долго, вплоть до 1 года. А если и коллекторы не смогли повлиять на должника, Альфа подаст в суд.

Подача банком в суд

Примерно к концу года после возникновения просрочки можно ждать обращения Альфа-Банка в суд, который безусловно примет его сторону. Далее в процесс взыскания вступают приставы, которые:

Если пристав, пользуясь законными инструментами, в силах взыскать долг, он будет это делать. Если с должника ждать нечего, он закроет дело. Но банк может неограниченное число раз его возобновлять.

Продажа долга коллекторам

При злостной просрочке и непогашении долга даже с помощью приставов Альфа-Банк может продать долг коллекторам. И как показывает практика, он делает это довольно часто. Как все происходит:

Информация от реального должника Альфа-Банка. После продажи коллекторы могут не униматься долгие годы. Они бесконечно возобновляют долг, прерывая срок исковой давности. В итоге в 2021 году дело не прекращено по долгу 2013 года.

Если возникла просрочка по карте Альфа-Банка

Обычно речь о карте “100 дней без процентов”. Банк вроде даже дает льготный период по уплате процентов в три месяца, но заемщики все равно часто совершают просрочки или вовсе “забывают” про существование кредитки. А при несоблюдении льготного периода еще и проценты за все месяцы банк начислит, на итоговую сумму и будут начисляться штрафы.

Если через эти 100 дней возникла просрочка, Альфа-Банк не применяет штраф, в качестве наказания он использует стандартные пени — 20% годовых на сумму долга. Если долг возник по кредитной карте другого вида, смотрите в тарифах на ее обслуживание меры банка при просрочке.

Сам же процесс взыскания просроченной задолженности по кредитной карте Альфа-Банка точно такой же, как и в случае с потребительскими ссудам. Сначала банк постарается самостоятельно вернуть должника в график платежей, потом привлечет коллекторов и в завершение обратится в суд.

Последствия просрочки платежей по кредиту или кредитной карте в Альфа-Банке

По условиям договора заемщик обязан регулярно перечислять денежные средства на кредитный счет для погашения займа. Если по какой-либо причине клиент пропустил очередной платеж или оплатил его частично, начисляется неустойка. Согласно внутренним правилам Альфа-Банка, просрочка не может превышать нескольких дней.

Общая информация о просрочке по кредиту в Альфа-Банке

Штрафные санкции не применяются, если она произошла по не зависящим от заемщика причинам.

Чаще всего просьбы об отсрочке платежа удовлетворяются в случае увольнения или болезни, которая требует дорогостоящего лечения либо привела к временной нетрудоспособности. В первой ситуации уважительной причиной считается потеря работы из-за сокращения штата, а не увольнение по собственному желанию.

Компания может пересмотреть условия погашения кредита или предложить более мягкие.

Альфа-Банк считает целесообразным ввести штрафы и другие меры воздействия после 2-3 дней просрочки.

Законные основания штрафных санкций

Возможность применения денежных санкций к должнику закреплена в законодательных актах Российской Федерации. Штраф устанавливается в процентах от суммы ежемесячного взноса или имеет фиксированную величину. Он начисляется ежедневно в %-ном соотношении к оставшейся сумме займа.

Виды штрафов

В случае отказа заемщика от погашения долга кредитная организация вправе предпринять следующие действия:

В противном случае кредитная история будет испорчена, что создаст препятствие для получения займов в будущем.

Размер суммы выплат

Объем комиссий, пеней и штрафов устанавливается индивидуальным тарифным планом, выбранным заемщиком при заключении договора.

Согласно правилам банка, за каждый день неисполнения обязательств взимается штраф в размере 2% от суммы задолженности.

Штраф за нарушение условий договора в случае несвоевременной оплаты составляет 600-700 руб. Его можно взимать только 1 раз, но за каждый факт просрочки. Аналогичные правила применяются и к держателям кредитных карт.

Так, в случае задержки платежа владелец кредитного продукта Visa Classic Alfa-Miles обязан уплатить штраф в размере 700 руб. Клиенты, допустившие просрочку по потребительскому кредиту, должны дополнительно перечислить 600 руб. в качестве неустойки.

Действия клиента

Прежде всего необходимо уточнить сумму образовавшегося долга, включая проценты и неустойку. Не пытайтесь рассчитать ее самостоятельно, лучше сразу обратитесь в кредитный отдел с паспортом и договором.

.jpg)

Если при подписании соглашения была подключена опция интернет-банкинга «Альфа-Клик», то клиент видит состояние своих долгов и платежей в режиме онлайн. Услугу можно активировать в течение всего срока действия кредитного договора, позвонив на горячую линию.

Также необходимо своевременно информировать кредитора об изменениях контактных данных. Это позволит быстро узнать о просрочках и минимизировать штрафные санкции.

Если заемщик не отказывается от своих обязательств и не скрывается от кредитора, а причины нарушения договора признаны уважительными, банк вправе изменить его условия одним из следующих способов:

Могут быть предложены и другие варианты облегчения долгового бремени. Все они обсуждаются только при посещении офиса.

Способы уменьшить размер штрафа

Если дело дошло до суда, можно попробовать уменьшить размер штрафа в судебном порядке.

Чаще всего используется следующая схема погашения задолженности:

Клиент любого банка имеет возможность просить суд об уменьшении или отмене штрафных санкций, объяснив причину неуплаты.

Также заемщик вправе обратиться в суд с просьбой изменить порядок осуществления платежей: сначала закрыть проценты по телу кредита и только потом платить неустойку.

Необходимо помнить и о технических задержках: при пополнении счета через терминал учитывать, что деньги попадают на счет в течение 1-7 дней. Аналогичная ситуация с праздничными и выходными днями: требуемая сумма должна быть перечислена накануне запланированной даты, если иное не предусмотрено договором.

Другие возможные последствия

Альфа-Банк допускает задержку платежей от нескольких дней до 2 месяцев. Компания зафиксирует факт просрочки, начислит штрафы и пени. ФКУ сообщит обо всех нарушениях договора в Бюро кредитных историй и предупредит клиента о неуплате взносов посредством SMS-сообщений и телефонных звонков.

Если после предпринятых шагов должник и дальше уклоняться от исполнения обязательств, банк начинает действовать более агрессивно. Дальнейшая тактика поведения будет зависеть от срока просрочки и реакции заемщика на просьбы о погашении долга.

Игнорирование звонков и текстовых сообщений от Альфа-Банка чревато следующими неприятностями:

Если требование удовлетворяется, выпускается исполнительный лист в 2 экземплярах: первый направляется в ФССП, второй — нарушителю. Дальнейшая работа по взысканию долгов ведется уже судебными приставами.

Как избежать просрочки платежа по кредиту

Во избежание неприятных последствий необходимо придерживаться таких правил:

АБ использует штрафные санкции исключительно с целью стимулирования клиентов к возврату долга. В случае дальнейшего игнорирования требований следуют более жесткие меры воздействия.

Что делать, если просрочил кредит?

Для вас мы разработали порядок действий, который поможет легче справиться с возникшими обстоятельствами и поможет выйти из этого замкнутого круга. Нами собрана только актуальная информация.

Оцениваем текущее положение дел

Вы просрочили платеж по кредиту. Для добросовестных заемщиков этот факт вызывает множество опасений. Они уже представляют картину, как к ним в дом с угрозами ломятся коллекторы и в принудительном порядке требуют погашения кредита, но не стоит раньше времени нагнетать обстановку.

Действия банка после неуплаты очередного платежа клиентом будут напрямую зависеть:

Да, последний момент тоже имеет немаловажное значение. Многие люди почему-то предпочитают избегать общения с банком, считая, что тем самым они смогут уклониться от дополнительных проблем. Как раз наоборот, нежелание заемщика идти на контакт с представителями банка рассматривается им, как нежелание погашать просроченную задолженность вообще. К таким клиентам банк начинает принимать жесткие меры гораздо быстрее, чем к тем, кто активно с ним взаимодействует и пытается исправить положение.

Анализируем полученную информацию

Не стоит бить тревогу раньше времени. Надо трезво оценить последствия возникшей просроченной задолженности, ведь они отличаются в зависимости от ее продолжительности.

Просрочка 1-2 дня

Такую просрочку в банке считают технической. Она может возникнуть тогда, когда деньги приходят с опозданием на ссудный счет, хотя клиент отправил их четко по графику. Виной тому может быть неправильный выбор способа погашения. У большинства банков гасить кредит можно различными способами, но некоторые из них требуют больше времени для исполнения: перечисление денег со счета другого банка, через Почту России и т.д. В таких случаях клиенту необходимо вносить очередной платеж минимум за 2 дня до даты погашения или выбрать другой вариант для погашения.

Банки при таких просрочках не принимают никаких мер, ведь задолженность быстро закрывается. Но злоупотреблять лояльностью кредитного учреждения все же не стоит, потому что систематические пропуски очередных платежей могут испортить вашу кредитную историю.

Просрочка от недели до месяца

При такой просрочке банк начинает активно звонить клиенту с просьбой погасить задолженность. В этом случае заемщику лучше ответить на звонок и объяснить, почему он задерживается с оплатой. Желательно при разговоре озвучить предполагаемую дату внесения платежа (дать конкретный ответ), тогда представители банка больше не будут названивать до ее наступления.

Просрочка 60 дней и больше

Такая просрочка уже считается серьезной. Отдел банка по возврату просроченной задолженности начинает уже активную работу с проблемным клиентом:

Независимо от продолжительности просрочки по кредиту клиенту будут начислены пени за каждый день пропуска (0,5-2% в день в зависимости от тарифов банка) и штрафы, которые взимаются с заемщика единоразово при допущении просрочки в календарном месяце (от 500 до 1000 рублей). Поэтому при возможности с погашением кредита лучше не затягивать.

Выбираем вариант решения проблемы

После возникновения просрочки ваши дальнейшие действия должны зависеть от того, как быстро вы сможете ее закрыть. Если это временные трудности, то достаточно объяснить банку, что платеж по кредиту будет внесен в ближайшее время. Если же вы понимаете, что справляться с погашением становится все труднее, то в этом случае можно воспользоваться следующими вариантами решения проблемы.

Рефинансирование кредита

Вы можете обратиться в другой банк для закрытия действующего кредитного договора. Вы оформляете новый кредит на ту же сумму, но на более длительный срок и по возможности под более низкий процент, за счет этого ежемесячные платежи будут уменьшены. Сделать это необходимо до того, как вы вышли на просрочку, потому что проблемные кредиты ни один банк рефинансировать не будет.

Реструктуризация просроченного кредита

Этот вариант предполагает пересмотр банком действующий условий кредитного договора. Банк идет на это, если будет очевидно, что в действующих обстоятельствах заемщик не в силах погасить кредит. Хорошо, если в этот период клиент все-таки будет хоть немного перечислять деньги на ссудный счет, чтоб показать свою заинтересованность в решении вопроса. В этом случае клиенту могут, например, изменить график погашения, увеличить срок кредита или предоставить отсрочку основного долга. Реструктуризация позволит прекратить начисление штрафов и пени. Именно поэтому в случае возникновений трудностей с погашением необходимо известить об этом банк незамедлительно, а не прятаться.

Признание себя банкротом

Признать себя банкротом можно согласно закону о банкротстве физических лиц №154-ФЗ от 29.06.2015 года. Воспользоваться таким правом может не каждый заемщик, а лишь тот:

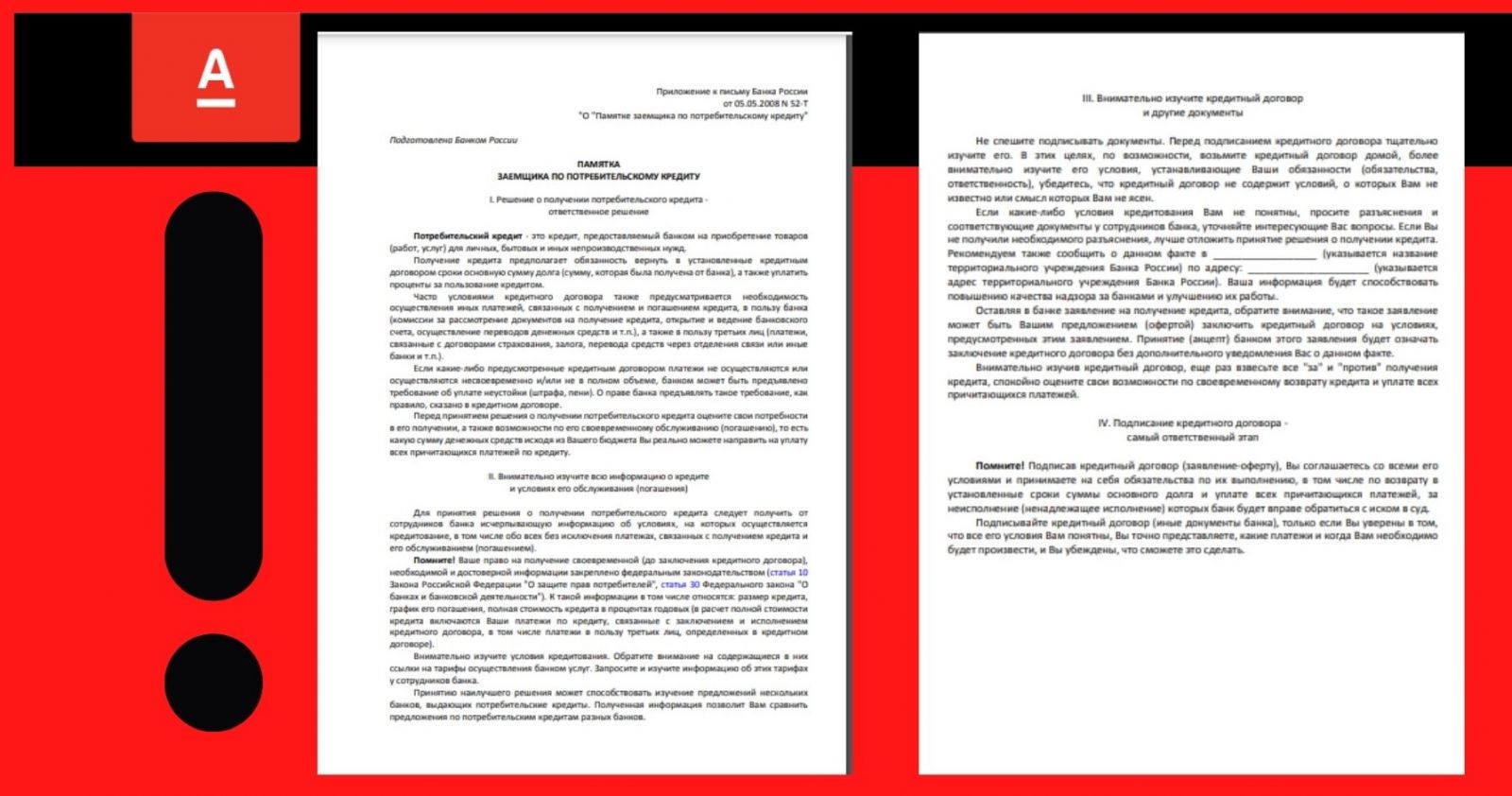

Рассмотрение вопроса в судебном порядке

Если ни одним вариантом, указанным выше, вы решить вопрос не смогли, лучшим исходом для вас станет обращение банка в суд. В таком случае хотя бы будет приостановлено начисление штрафов, процентов и пени и будет зафиксирована окончательная сумма к возврату. Желательно привлечь для этого профессионального адвоката, который внимательно изучит кредитный договор и возможно найдет лазейки для решения вопроса в вашу пользу.

Зачастую при согласии обеих сторон в суде подписывается мировое соглашение, в котором указывается график погашения задолженности. За его исполнением будет следить не только банк, но и судебные приставы. Адвокат поможет добиться, чтоб мировое соглашение было максимально удобным для вас, учитывало ваше текущее финансовое состояние.

Если дело уже передано коллекторам

Наихудшим вариантом развития событий для заемщика будет передача просроченного кредита коллекторскому агентству. Это происходит в случаях, когда клиент отказывается идти навстречу банку. Коллекторы славятся жесткими методами выбивания долгов: психологическое давление на заемщиков и поручителей с помощью частых звонков как самому должнику, так и его родным, организация встреч и т.д.

Помните, что с коллекторами тоже можно бороться. Если они начинают угрожать вам по телефону, подкарауливать возле дома, информировать ваших коллег и родных, не имеющих отношения к сделке, о вашей задолженности, то вы вполне можете на них заявление в прокуратуру.

Если после общения с коллекторами вы все же найдете деньги для погашения кредита, то проследите, чтоб передача денег производилась по всем правилам: были подписаны соответствующие бумаги, получены платежные документы.

Особенности банков при работе с должниками

В каждом кредитном учреждении свой порядок работы с просроченной задолженностью и меры воздействия на должника. Например, Сбербанк и ВТБ24 по возможности идут навстречу клиенту, рассматривают вопросы о реструктуризации кредита и только в самых крайних случаях прибегают к судам и коллекторам.

Банк Хоум Кредит, Альфа банк, Ренессанс Кредит, Русский стандарт, ОТП Банк используют более жесткие методы решения проблемы. Это можно объяснить тем, что эти кредитные учреждения заточены в основном под кредитование физических лиц, поэтому зачастую имеют лояльные требования к будущим заемщикам на этапе принятия решения. Возможные риски невозврата кредита они компенсируют высокими процентами. В таком случае надеяться на индивидуальный подход к клиенту в случае просрочки не приходится: реструктуризации они не проводят. По мере возрастания задолженности эти банки в большинстве случаев передают дела коллекторским агентствам.

Частые вопросы заемщиков при возникновения просроченной задолженности

Многих заемщиков тревожат одни и те же вопросы после выхода на просрочку. Постараемся дать на них конкретные ответы.

Эти сведения можно получить у сотрудника банка по телефону или через личное посещение офиса кредитного учреждения. Многие заемщики могут самостоятельно посчитать сумму задолженности. В кредитном договоре зачастую указаны штрафы и пени за возникновения просрочки, либо идет отсылка к тарифам банка по обслуживанию кредитного договора.

Но все-таки лучше размер просроченной задолженности узнавать у сотрудника банка, чтобы исключить риск неправильного подсчета.

В идеале заемщик должен безукоризненно выполнять взятые на себя обязательства, ведь он подписал кредитный договор. Но если все-таки просроченная задолженность возникла, то последствия будут зависеть от количества пропущенных дней. Банки лояльно смотрят на техническую просрочку в 1-2 дня, если она регулярно не повторяется.

Если дело не дошло до суда, то проблем с выездом за границу не будет. После получения судебного решения о необходимости погашения кредита дело заемщика передается судебным приставам, а вот они уже вполне способны ограничить передвижения заемщика за пределы страны. Сделать это они могут как по собственной инициативе, так и по желанию банка.

Копии постановления об ограничении выезда рассылаются по различным ведомствам, в том числе по пограничным. Как правило, заемщика об этом письменно уведомляют. Но бывают случаи, что заемщик об этом узнает прямо в аэропорту.

Для начала вам необходимо выяснить, имеет ли право банк передавать ваш долг коллекторам. Это должно быть прописано в кредитном договоре. Там же обычно указывается, что вас должны об этом уведомить. Если все эти формальности соблюдены, тогда передача долга коллекторам является законной, а ваши обязанности по возврату кредита сохраняются.