sepa sdd core что это

Платежная система SEPA Direct Debit: в чем ее особенности

SEPA Direct Debit – это один из способов расчета, которым могут воспользоваться фирмы или поставщики. Деньги списываются с персонального счета в банке клиента в том случае, если он дал документальное на то разрешение фирме или компании, занимающейся поставками товаров. Данное списание средств называется безакцептным. Предварительно обговариваются все строки и условия, на которых будут в дальнейшем происходить подобные операции. Стоит отметить, что не всегда сумма бывает стандартной. Она может варьироваться. SEPA Direct Debit получает все более широкое распространение.

Между постоянным платежным поручением и прямым дебетованием есть одно главное отличие. В первом случае сумма всегда фиксированная и оформляется самим плательщиком. Во втором – дебетование происходит на цифры, которые заранее могут быть неизвестны.

Уникальная система «Сепа Директ Дебит» была введена советом Европы. В настоящее время она считается системой прямого дебетования на уровне Европейских стран. Она дает возможность пользователям производить эффективную и безопасную оплату товаров и услуг на территории Швейцарии, Лихтенштейна, Исландии, Норвегии, ЕС.

Если у вас возникло желание сделать установку «Директ Дебит», чтобы производить оплату коммунальных счетов, страховки, налогов, то нужно будет предъявить специальный поручительный документ. Он позволит совершать прямое дебетование получателю непосредственно. Все платежи через «Сепа Директ Дебит» проходят обработку сотрудниками банка согласно правилам системы, с которыми можно ознакомиться на официальном портале EPC.

В чем заключаются главные особенности SEPA Direct Debit:

Благодаря этим преимуществам система пользуется повышенным спросом.

УСПЕЙТЕ ДО НГ!

Самый посещаемый курс «Клерка» про управленческий учет проходят уже более 100 ваших коллег. Успейте записаться на курс по старой цене 2021 года. Потом – дороже. Оплатите сейчас, учитесь в 2022 году в удобном потоке.

Difference between SEPA Core and B2B Schemes 22

In the SEPA Direct Debit Overview, i have highlighted in brief what the SEPA direct debit scheme is all about. From that we understand there are two SEPA Direct Debit schemes: Core and B2B. Here i will highlight some, not all, of the key differences that you need to be aware of. Before we get into the details, i think its common knowledge that the Core scheme is the ‘easiest’ scheme to migrate across to, and the B2B scheme presents some additional challenges – the below table should highlight this.

Differences between SEPA Core and B2B Schemes:

There is quite alot of information here. I understand there are other differences – the intention here though is to capture those that are critical when you are planning your implementation. Let me know if i missed anything…

Related posts:

22 thoughts on “ Difference between SEPA Core and B2B Schemes ”

Hi

How do you know the business client has actually submitted a copy to his bank. I imagine if they don’t do this then the bank can recall the direct debit no?

That’s the problem Barry, the creditor has no way of really knowing if the debtors account has been flagged as b2b enabled. We can ask for confirmation, but the creditor will only know for certain after the first b2b collection has been made.

Hi,

Currently we are providing SDD Core scheme for business customers but now intend to switch over to SDD B2B. What all changes do we have make?

> New mandate is required or migrate Core->B2B?

> Any other changes in pain.008 apart from scheme identifier?

> Other?

We are the creditor and send pain.008 file to creditor bank for C&S.

Thanks

If you’re already direct debiting under the CORE scheme, you’re almost there. I’m assuming you already have the Creditor Id, IBAN and BIC.

To migrate to B2B, you will need:

– your customers to sign new mandates

– to ensure that your customers get their bank to set up their account as b2b enabled

– check your customer BICs are B2B enabled using information

– ensure your account is b2b enabled

– change the scheme identifier from CORE to B2B in the pain.008

Be sure to check the above with your bank too.

Kind Regards – SEPAforCorporates

Hello, I have a question.

I work for the Italian Government, and we’d like some of our big customers to switch to the B2B, for obvious reasons.

Is there a EU directive or law that forces customers to switch to the B2B if they’re companies and not individuals?

No, there is no EU directive / Law that forces your debtors to use one scheme over another. Firstly remember that many legacy collection schemes have been harmonised with the SEPA collection scheme. So migrating to the CORE scheme under SEPA, in many cases is no different to the refund period in legacy. SEPA has now highlighted and reminded people that customers do have a refund right under the CORE scheme.

So, consider:

– reviewing your existing/legacy collection terms, conditions and refund period. How does this change under SEPA CORE?

– notify your business unit of the change, and understand their concerns

– if you have concerns with customers requesting a refund under SEPA CORE, check if the customers have a history of requesting refunds….

– if there is no history of requesting refunds, then this shouldn’t really change under SEPA CORE

Don’t forget if you do decide to migrate to SEPA B2B you will need your customer to sign a new mandate and ensure their bank account (and yours!!) is flagged as B2B enabled.

All our Business customers are getting migrated from DD-CORE to B2B. Wanted to understand, if we can retain existing CORE and setup a new B2B mandate instead of migration.

Can the Business customer hold both B2B and CORE operational?

Sure – you can continue to collect under the CORE scheme, while you are setting up the B2B mandates with the customer. Don’t forget the customer also needs to ensure their bank authorises the account for B2B collections.

Once the B2B set up is complete you can collect through either CORE or B2B – as long as you indicate the collection request appropriately.

Good morning, how can I check does my client can accept payment SDD CORE, can he get some confirmation from his bank that his account support SEPA SDD CORE SCHEME?

Hi sir,

We are in the middle of a transaction, our corporation has an it’s account ar BBVA bank in Spain.

We have some funds at Deutsche Bundesbank AG in Frankfurt. We are obligated to use the DIrect Debit scheme.

Only thing is that we do not know whether use a Direct Debit Core Mandate or Direct Debit B2B?

The funds whoch will be credited in to the corporate account are substantial so which sheme is used in this situation and

Should our bank BBVA provide us with the Direct Debit forms or is it Deutsche Bundesbank AG who should provide us the forms or is their no Direct Debit forms at all? If their are not forms how do the parties then sign off on the mandates?

Hope for a swift reply

Bank participation is mandatory for Core however in B2B it’s optional. Also mandate check in core is optional and in B2B is mandatory. Both the points are contradictory. Can someone please clarify both points in detai?

Hi. How can i open a SEPA B2B Account? If i can of course.

Hi Arbind, Coming back to your comment on march 5th. Both points are not contradictory. In the SDD B2B Scheme, the debtor bank must receive a copy of the mandate and check its validity during the processing of collections. But in the SDD Core Scheme, the debtor bank does not receive a copy of the mandate when the Creditor Driven Mandate Flow model is implemented. That is usually the case. The scheme does not oblige the debtor bank to check the mandate validity during processing either (but it may check it of course if possible and if it wants). It processes the collection with the assumptions that the creditor has forwarded a valid mandate. That is the theory. This is what I have observed in reality: debtor banks do perform few verifications on the mandates to take into account customer requests. The scheme does not prohibit it. I hope it is clearer.

coming back to your comment …

If you want to collect funds under the SDD B2B scheme, your bank must be participant in that scheme. Then you can subscribe a contract as a creditor to collect funds Under B2B scheme.

You need a SEPA creditor identifier to issue collections. Your Bank can help you to get it.

Hi

I Need SEPA B2B receiver for transaction I have sender directly from Portugal and Spain. They have 200 m to transfer via SEPA B2B if you have receiver Contact me

inaxLimted@gmail.com

we have sepa b2b (sepa direct debit) receiver account.

destekantalya@gmail.com

Leave a Reply Cancel Reply

This site uses Akismet to reduce spam. Learn how your comment data is processed.

Обзор прямого дебетования SEPA

Dynamics 365 for Finance and Operations стало специализированным приложением, с помощью которого вы можете управлять определенными бизнес-функциями. Дополнительные сведения об этих изменениях см. в разделе Руководство по лицензированию Dynamics 365.

Единая зона платежей в евро (SEPA) настраивается европейской комиссией и определяет, что все электронные платежи считается внутренними, независимо от страны или региона, где находятся лицо, бизнес или организация. Нет никакой разницы между внутренними и международными платежами. SEPA включает 28 стран-членов Европейского союза (ЕС), а также Исландию, Лихтенштейн, Норвегию, Швейцарию, Монако и Сан-Марино. SEPA помогает формировать единый рынок для платежных проводок в пределах Европейского экономического союза (EEA). Наконец, как ожидается, SEPA уменьшит число форматов платежей, с которыми должны работать банки организации и лица.

Какова цель прямого дебетования SEPA?

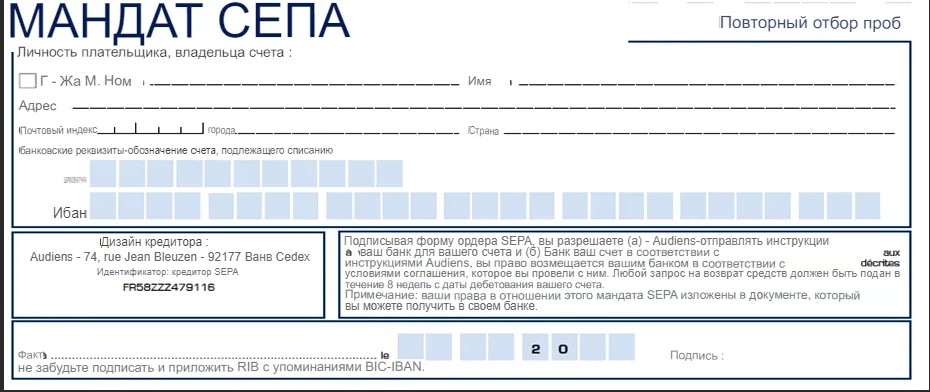

Прямое дебетование SEPA позволяет кредитору снимать средства с банковского счета клиента, при условии, что клиент предоставил кредитору подписанное предписание. Клиент подписывает предписание, которое дает кредитору право собирать платежи и поручает банку клиента осуществить оплату.

Прямые дебетования SEPA впервые создают средство платежа, которое можно использовать и для внутренних и для зарубежных прямых дебетований в евро в 32 странах и регионах SEPA.

Доступны 2 схемы: основная схема прямого дебетования SEPA и схема прямого дебетования SEPA B2B. Обе схемы используют одинаковый формат файла.

Что такое основная схема прямого дебетования?

Основная схема прямого дебетования SEPA является базовой схемой. Она имеет следующие атрибуты:

Что такое схема прямого дебетования SEPA B2B?

Схема прямого дебетования SEPA B2B применяется к проводкам между компаниями и основана на основной схеме прямого дебетования SEPA. Основные различия:

Можно ли использовать схему COR1 для предписаний прямого дебетования?

Да. Вы можете использовать схему COR1 для мандатов прямого дебета SEPA в Австрии, Бельгии, Германии, Франции, Италии, Испании и Нидерландах. Схема обеспечивает более короткий период предварительного уведомления для платежей прямого дебетования для кредитора.

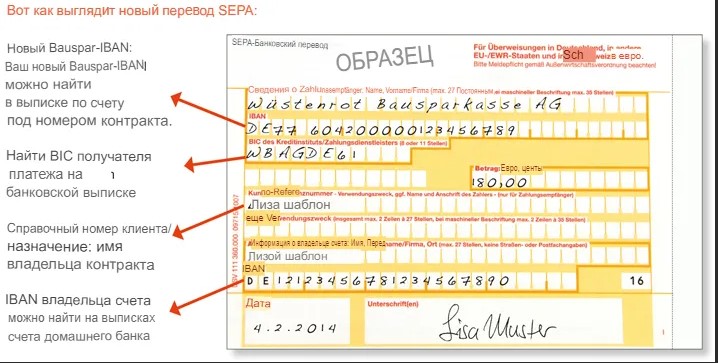

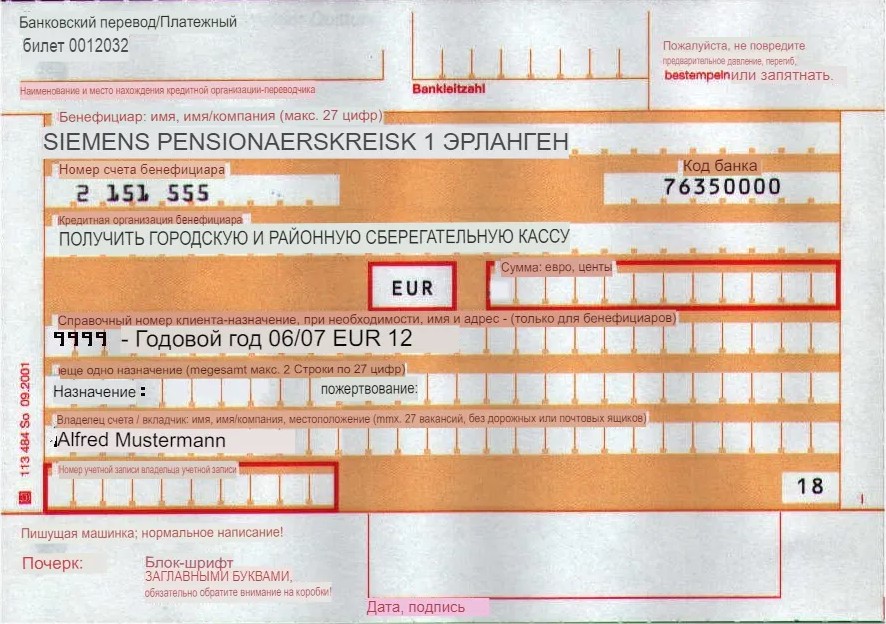

Что такое банковские коды IBAN (International Bank Account Number) и БИК (Bank Identifier Code)?

Номера International bank account number (IBAN) и БИК используются для идентификации всех счетов в 32 странах/регионах SEPA. Введите БИК в поле SWIFT-кода и IBAN в поле IBAN. Оба поля расположены на экспресс-вкладке «Дополнительная идентификация» на вкладке «Банковский счет» на странице «Банковские счета». Это справедливо как для банковского счета кредитора, так и банковского счета клиента.

Где можно ввести идентификаторы кредитора (ИД прямого дебетования)?

В SEPA каждый кредитор определяется уникальным идентификатором кредитора. Этот идентификатор позволяет клиенту и банку клиента фильтровать каждое прямое дебетование, а затем обрабатывать или отклонять прямое дебетование в соответствии с инструкциями клиента. Кредиторы должны запросить этот идентификатор через свой банк. Введите этот идентификатор в поле «Код прямого дебетования» банковского счета для юридического лица.

Что такое предписание?

Клиент подписывает предписание, которое дает кредитору право собирать платежи и поручает банку клиента осуществить оплату. Клиент может выдать предписание в бумажной форме или электронным способом. По умолчанию срок действия предписания ограничен 36 месяцами, после того как было инициировано последнее прямое дебетование.

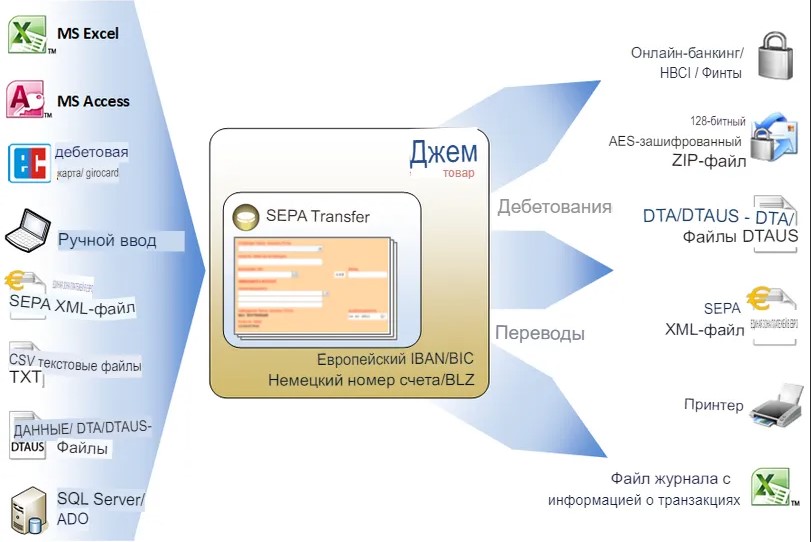

Где можно определить формат файла прямого дебетования SEPA (ISO 20022)?

Форматы данных SEPA основаны на стандарте сообщений ISO 20022. Установите флажок «Общая электронная отчетность» и выберете формат прямого дебетования SEPA в качестве конфигурации формата экспорта при настройке способов оплаты при расчетах с клиентами. Вы используете этот метод платежа, когда вы создаете файл оплаты в журнале оплаты клиента.

Какие форматы файлов можно использовать для создания файлов платежей прямого дебетования SEPA?

Можно создать файлы электронных платежей для прямых дебетований SEPA в следующих форматах.

Как работают возвраты с прямыми дебетованиями SEPA?

В обеих схемах прямого дебетования SEPA клиенты имеют определенные права на возврат. Клиент может отозвать все авторизованные проводки в течение восьми недель после даты выполнения без объяснения причин. В случае несанкционированных проводок срок увеличивается до 13 месяцев после даты выполнения. Реверсирование всех выполненных платежей осуществляется вручную с помощью кнопки «Отменить платеж» на странице «Проводки по клиенту».

Как сделать платеж SEPA?

Вот почему сегодня мы говорим о трансферах SEPA в нашем блоге. Мы рассмотрим все, что связано с этой темой, шаг за шагом: типы платежей SEPA, сборы, временные рамки и многое другое. Не беспокойтесь, вы не заблудитесь. Для вашего удобства мы подготовили подробный, но лаконичный материал.

Что такое оплата SEPA

Что такое оплата SEPA

Платеж SEPA — это транзакция в евро из одной страны еврозоны в другую. SEPA расшифровывается как Единая платежная зона евро и, как вы, наверное, уже слышали, была создана для того, чтобы сделать переводы внутри ЕС более быстрыми и плавными. Основная идея внедрения инициативы SEPA заключалась в поддержке беспрепятственных транзакций между различными европейскими странами. ЕС объединил десятки территорий, поэтому неудивительно, что денежные переводы, которые обрабатываются в течение нескольких рабочих дней, усложнили бы экономику организации. Именно поэтому было принято решение создать альтернативу – SEPA-транзакции, которые так же быстры, как и внутренние переводы в границах одной страны.

Переводы SEPA могут осуществляться только в пределах еврозоны. Если быть более точным, то они работают как в границах одной страны, так и между двумя странами еврозоны. Здесь стоит отметить, что число стран, участвующих в системе SEPA, меняется. Полный список всех территорий вы можете найти в нашем блоге.

Виды платежей SEPA

Реализация SEPA заняла довольно много времени. С начала 2000-х годов евро был признан официальной валютой для все большего числа членов ЕС. Именно тогда появилась концепция единой сети электронных платежей внутри всего союза. Однако только в 2008 году, когда была создана первая платежная схема, стало возможным осуществлять переводы в евро.

Давайте внимательно посмотрим, какие виды платежей SEPA существуют прямо сейчас, и выясним, зачем нам вообще все они нужны:

SEPA Credit Transfer (SCT)

Доступный с 2008 года, это регулярный трансфер, который работает как внутренний в пределах зоны SEPA. Такие операции в основном используются для разовых платежей. Например, если вы делаете перевод SEPA из Италии в Нидерланды, он будет обработан так же быстро, как и местный внутренний платеж.

SEPA Instant Credit Transfer (SCT Inst)

Эта схема стала доступна только с ноября 2017 года. Самое замечательное в этом то, что такие транзакции происходят практически мгновенно. Если быть более точным, то эти средства оседают на счете получателя в течение 10 секунд – отсюда и название этой схемы. Более того, SCT Inst работает 24/7 в течение всего года. Это означает, что вы можете сделать этот перевод в любое время, будь то середина ночи или раннее утро воскресенья.

Чтобы инструктировать и принимать SCT Inst, финансовые поставщики как отправителя, так и получателя должны быть зарегистрированы в качестве членов SEPA Instant. Поэтому лучше всего перепроверить эту информацию в своем банке, прежде чем делать перевод. Не все страны, входящие в зону SEPA, являются частью мгновенной схемы SEPA. Если банк одной из сторон не является участником SEPA Instant, транзакция может быть отложена или даже отменена.

SEPA Прямой дебетовый перевод (SDD)

Эта схема SEPA была введена еще в 2009 году, поскольку прямые дебетовые платежи пользовались большим спросом. Прямые дебетовые переводы очень удобны для оплаты регулярных услуг. В настоящее время они используются для оплаты счетов за электричество, арендную плату и т. Д. После подписания поручения (соглашения) с вашим должником необходимая сумма будет снята с вашего банковского счета. Прямые дебетовые платежи являются одними из самых безопасных из-за высокого уровня защиты плательщиков. Финансовые поставщики со стороны получателя и плательщика также заключают соглашение. Таким образом, вы получите свои деньги обратно в том случае, если с вас сняли деньги по ошибке или на неправильную сумму.

SDD работает точно так же, как и любая другая прямая дебетовая транзакция. Однако вы можете заказать такие платежи только в валюте евро и в пределах зоны SEPA.

В свою очередь, схема SDD поддерживает два подтипа трансфертов. Они являются:

Основной Прямой Дебетовый перевод SEPA

Каждый банк, предлагающий платежи SEPA, обязан предлагать основные переводы SEPA. Они доступны только отдельным людям.

Прямой Дебетовый перевод SEPA B2B

Такие переводы возможны только между компаниями и предприятиями. Банкам не нужно предоставлять услуги SEPA B2B.

Время оплаты SEPA

Если вам интересно, сколько времени занимает оплата SEPA, то все схемы имеют разные временные рамки. SCT обычно прибывает в течение одного рабочего дня. Например, если вы делаете перевод в понедельник, он должен осесть на счете получателя во вторник. Эти операции могут быть совершены только в рабочие дни. Выходные и праздничные дни здесь не в счет.

STC Inst имеет самый короткий таймфрейм – 10 секунд. Более того, вы можете инструктировать такие трансферы 24/7 каждый день, включая праздничные и выходные дни.

Наконец, основная схема SEPA занимает не менее 2 рабочих дней, а схема B2B – не менее 3 рабочих дней соответственно.

Плата за оплату SEPA

Трансферы SEPA бесплатны, как и большинство местных внутренних трансферов. Это также включает в себя схему SEPA Inst. Даже если некоторые банки взимают дополнительные сборы за операции в евро, они не должны быть большими.

Реквизиты, необходимые для оплаты SEPA

Реквизиты, необходимые для оплаты SEPA

Для этого вам понадобятся IBAN и BIC. В настоящее время не так много банков требуют SWIFT/BIC-код для осуществления переводов SEPA, но лучше быть готовым и убедиться, что ваш платеж попадает на нужный счет.

Международный номер банковского счета (IBAN) — это довольно длинный код, начинающийся с двух букв, идентифицирующих страну. Все остальные цифры используются для расшифровки номера счета человека/предприятия. Существуют различные сервисы для проверки того, поддерживает ли ваш IBAN транзакции SEPA. Один из них-проверка IBAN. Если вы заполните свой код IBAN, то получите всю информацию по нему, в том числе и о том, участвует ли ваша страна в системе SePA. Если вы хотите узнать больше о том, как работают IBANs, перейдите по ссылке для нашей статьи.

Код BIC/SWIFT означает Код идентификатора банка и в основном используется для системы Society for Worldwide Interbank Financial Telecommunication (SWIFT). Некоторые финансовые провайдеры используют номера BIC для идентификации банка получателя.

Как сделать платеж SEPA

Как мы уже упоминали ранее, вам понадобятся IBAN и BIC получателя, а также полное имя. То же самое касается отправки переводов SEPA компаниям/предприятиям. Большинство финансовых провайдеров позволяют своим клиентам совершать транзакции через мобильный или интернет-банкинг. Вы должны войти в свою учетную запись – перейти к Transfers – выбрать SEPA transfer. Затем вам нужно будет заполнить данные получателя, сумму транзакции и подтвердить, что вы хотите произвести платеж. Вы также можете скачать или запросить подтверждение передачи документов.

Некоторые финансовые провайдеры до сих пор имеют на своих сайтах две разные страницы для осуществления внутренних переводов SEPA (внутри одной страны) и трансграничных переводов SEPA (между разными странами). Однако процесс выглядит одинаково для обоих случаев: вы просто заполняете необходимые детали.

Точно так же вы можете лично проинструктировать транзакцию SEPA, посетив отделение банка. Это также можно сделать по телефону.

Плюсы и минусы платежей SEPA

Плюсы и минусы платежей SEPA

После детального обсуждения трансфертов SEPA давайте рассмотрим их сильные и слабые стороны:

Транзакции SEPA проходят очень быстро и работают в 36 странах. Это делает все финансовые операции внутри еврозоны гораздо более простыми и быстрыми. Европа, например, не так велика, как США, и использование одной электронной системы платежей очень удобно как для бизнеса, так и для частных лиц. Благодаря SEPA трансграничные транзакции не занимают много времени. Регулярные трансферы SEPA занимают всего до 1 дня.

Существуют различные типы платежей SEPA, так что вы можете выбрать тот, который удовлетворит ваши потребности. Например, вы можете использовать SCT для регулярных транзакций, в то время как SCT Inst идеально подходит для срочных переводов. Наконец, сеть SEPA даже поддерживает прямые дебетовые платежи в евро, которые подходят как для частных лиц, так и для компаний.

Переводы SEPA сделать очень просто: вы можете сделать это в несколько кликов из мобильного или веб-приложения. SCT Instant доступен 24/7 круглый год, так что вы можете заказать трансфер даже ночью.

Транзакции SEPA в большинстве случаев бесплатны, поскольку они работают как местные внутренние платежи. Лишь немногие банки имеют дополнительные небольшие комиссии за отправку денег через систему SEPA.

Прежде всего, сеть SEPA поддерживает только валюту евро. Без сомнения, это не имеет большого значения, если вы делаете финансовые операции только в Европе. Во-вторых, переводы SEPA могут осуществляться только в пределах зоны SEPA. Без сомнения, нет ничего страшного, если вы делаете свои финансовые операции в Европе только в евро. Однако если вам нужно использовать любую другую валюту или отправлять деньги за пределы системы SEPA, вам, вероятно, придется перейти на SWIFT-переводы.

ВОПРОСЫ И ОТВЕТЫ:

Является ли оплата SEPA бесплатной?

Переводы SEPA (все типы) должны быть бесплатными, но некоторые финансовые провайдеры все равно могут взимать с вас небольшую сумму за совершение такого платежа. Вы должны дважды проверить эту информацию, прежде чем фактически инструктировать транзакции SEPA.

Платежи SEPA могут быть дорогостоящими только в том случае, если вы совершаете кросс-валютные переводы, связанные с обменом валюты. Например, если вы отправляете транзакцию SEPA из Великобритании (да, она является частью сети SEPA даже после Brexit). Курсы обмена валют, используемые некоторыми банками, не самые выгодные, когда дело доходит до экономии ваших денег. Если вы делаете перевод в фунтах стерлингов, которые будут конвертированы в евро, вы можете потерять некоторые деньги, особенно если сумма транзакции довольно велика. Вот почему лучше избегать кросс-валютных платежей.

Работают ли платежи SEPA по выходным?

Это зависит от схемы, которую вы используете. Вы можете заказать как SCT, так и SCT Inst в выходные дни, скажем, из вашего мобильного банковского приложения. Тем не менее, перевод SCT будет обработан только в ближайший рабочий день. SCT Inst будет обработан в тот же день, потому что эта схема доступна каждый день в течение года. Платежи по прямому дебету SEPA также работают только в рабочие дни.

Являются ли платежи SEPA в тот же день?

Как правило, временные рамки для обычного SCT составляют 1 рабочий день. Однако из-за времени отсечки может случиться так, что ваша транзакция будет получена в тот же день. Например, если вы заказываете перевод рано утром, есть вероятность, что получатель получит деньги в тот же день.

Когда речь идет о схеме SCT Inst, такие платежи занимают всего до 10 секунд, даже в выходные и праздничные дни.

SEPA DD имеет большие временные рамки: основная схема занимает до 2 рабочих дней, а B2B схема – 3 дня.

Какие страны входят в зону SEPA?

На данный момент система SEPA состоит из 36 территорий. Она включает в себя как страны-члены ЕС, так и те, которые не участвуют в Европейском союзе. Все 27 стран ЕС входят в сеть SEPA: Германия, Франция, Испания, Италия, Португалия, Литва, Швеция, Чехия, Дания, Нидерланды, Финляндия, Эстония, Латвия, Польша, Бельгия, Венгрия, Словения, Австрия, Хорватия, Люксембург, Болгария, Словакия, Румыния, Греция, Республика Кипр, Мальта и Ирландия.

Остальные 9 стран-Великобритания, Монако, Лихтенштейн, Норвегия, Швейцария, Андорра, Ватикан, Исландия и Сан-Марино.

Не исключено, что в будущем к СЕПА присоединятся и некоторые другие страны.

Что такое оплата SEPA

Что такое оплата SEPA Реквизиты, необходимые для оплаты SEPA

Реквизиты, необходимые для оплаты SEPA Плюсы и минусы платежей SEPA

Плюсы и минусы платежей SEPA