sepa payments что это

Что такое SEPA платеж?

SEPA (или Single Euro Payment Area) платеж – перевод в евро между банковскими счетами в Европе и Европейской экономической зоне, где номер счета получателя обязателен в формате IBAN. Аббревиатура SEPA с английского языка расшифровывается как «Единая зона платежей в евровалюте».

Что такое зона SEPA?

Зона SEPA объединила 36 различных стран, в том числе 27 государств-членов Европейского Союза (ЕС) и создала единый рынок для платежей в евро. Целью SEPA является гармонизация платежей в Евро-зоне с использованием общих процедур и стандартов для евро-платежей.

Почему SEPA важен?

SEPA – это единая система внутренних и европейских переводов, которая способствует торговле и трансграничным платежам между гражданами и компаниями Евро-зоны. Через систему SEPA можно осуществлять платеж без высоких комиссий за транзакции и достаточно быстро. Время, необходимое для перевода денег в зоне SEPA, составляет от нескольких секунд до одного рабочего дня. SEPA представляет собой свод правил и стандартов, принятых Европейским платежным советом. Например, Директива о платежных услугах 2 (PSD2) описывает законодательную базу для механизма возврата платежей SEPA. Другими словами, клиенты имеют безусловные права на возмещение без каких-либо вопросов в течение восьми недель с даты списания денег со счета.

Как работает SEPA?

Есть несколько условий для платежей SEPA. Во-первых, перевод должен быть осуществлен в евро, а банк получателя должен быть частью зоны SEPA. Во-вторых, IBAN для счета получателя необходим для упрощения трансграничных переводов и увеличения количества успешных транзакций. Что касается комиссий, то тип взимания комиссии по платежам SEPA – «расходы на двоих» (плательщик и получатель несут расходы пополам).

Macrobank – платформа цифрового банкинга, которая позволяет финтех-компаниям запускать свои цифровые банки. Macrobank обеспечивает все необходимые функции для цифровых банков, бэк-офис для контроля и управления операциями, веб и мобильные аппликации для конечных пользователей по модели white-label, а также готовые интеграции с различными сервисами. Доступно как SaaS решение, так и покупка лицензии на программное обеспечение.

Помимо платформы Цифрового банкинга, услуги Advapay включают в себя профессиональный финтех консалтинг, помощь в лицензировании платежных систем или эмитентов электронных денег.

Свяжитесь с нами сегодня, чтобы узнать, как Advapay может помочь вам запустить свою финтех-компанию.

Системы платежей SEPA и SWIFT в чем разница для бизнеса?

Системы SEPA и SWIFT являются наиболее распространенными способами осуществления международных переводов и используются для оплаты конкретных целей. И если вы еще не успели разобраться в понятиях, мы подготовили полезную информацию о том, что именно означают эти виды переводов, в чем разница между SEPA и SWIFT, и как эти системы могут принести пользу вашему бизнесу.

SEPA и SWIFT в чем разница для бизнеса: глобальный поставщик защищенных финансовых сообщений

Термин SWIFT означает общество всемирных межбанковских финансовых телекоммуникаций. Это система обмена финансовыми сообщениями, которая работает в сети десятков тысяч финансовых учреждений по всему миру.

Она позволяет компаниям и частным лицам безопасно отправлять и получать информацию о финансовых операциях наиболее стандартизированным способом, используя код SWIFT для международных переводов.

Где можно осуществить перевод SWIFT?

Платежные переводы SWIFT могут быть выполнены в любой точке мира с использованием разных валют.

Сколько времени занимает перевод?

Для выполнения платежа необходимо заполнить данные получателя, такие как номер банковского счета, почтовый адрес банка и SWIFT-код в одной форме. Как только это будет сделано, сумма будет списана с вашего счета и может быть зачислена на счет в иностранном банке примерно через 48-72 часа.

Преимущества перевода SWIFT

Перевод SWIFT может быть осуществлен в любую страну, к тому же нет привязки к определенному месту для его получения, а самое главное, сумма перевода доступна в форме валюты.

Недостатки системы

Наличие высоких сборов за каждую транзакцию приводят к удорожанию платежа.

SEPA и SWIFT в чем разница для бизнеса: целостность платежей по всей Европе

SEPA — это аббревиатура для Единой платежной зоны Европы, которая позволяет частным лицам и компаниям осуществлять переводы в EUR по всей Европе с тем же удобством, что и при оплате внутри своей страны.

Система позволяет легко выполнять трансграничные платежи в EUR, поэтому европейские правительственные агенты, предприятия и потребители, которые осуществляют платежи с помощью мгновенных кредитных переводов, прямого дебета, используют архитектуру SEPA. Платеж регулируется и утверждается Европейской комиссией.

Список стран поддерживающих систему SEPA

Швейцария, Ватикан, Сан-Марино, Андорра, Монако, Лихтенштейн, Исландия, Великобритания, Швеция, Испания, Словения, Словакия, Румыния, Португалия, Польша, Нидерланды, Австрия, Эстония, Дания, Чехия, Хорватия, Болгария, Бельгия, Франция, Финляндия, Греция, Германия, Мальта, Люксембург, Литва, Латвия, Италия, Ирландия и Венгрия.

Сколько времени занимает перевод?

Оплата через систему SEPA может занять от 1 до 24 часов. Обычный банковский перевод может длиться от двух до пяти дней и требует больших комиссионных.

Внутренние платежи SEPA быстрые, к тому же все заявки обрабатываются несколько раз в течение операционного времени. Большинство трансграничных платежей зачисляются на следующее утро при условии, если оплата производится до 17:00.

Преимущества перевода

SEPA является частью европейского процесса гармонизации, который привел, к использованию единой валюты — EUR. Также, система способствует свободе торговли и передвижения европейских компаний и частных лиц.

Преимущества системы заключаются в следующем:

Недостаток

Единственным недостатком системы является ее ограниченный доступ, а именно использование в 36 странах, которые мы перечислили выше.

SEPA и SWIFT в чем разница для бизнеса: как бесплатный платеж превращается в невероятно дорогой

Платежи в евро зоне, как правило, бесплатны или имеют номинальную стоимость. Но, к сожалению, достаточно часто клиенты вынуждены платить высокую комиссию по платежам SEPA, осуществляя ошибочно платеж SWIFT.

Мы приведем три причины того, как бесплатный платеж становится невероятно дорогим:

Мы описали лишь малую часть проблем, с которыми действительно сталкиваются наши клиенты и в силу своей загруженности у них не всегда есть возможность разобраться во всех финансовых тонкостях.

Если вы желаете узнать как осуществить платеж SEPA или SWIFT с минимальной затратой на оплату комиссионных или настроить функционал личного кабинета конкретно под ваш бизнес, запишитесь к нам на бесплатную консультацию.

идеальной платежной системы для HIGH-RISK

бизнеса от эксперта по иностранным счетам

с опытом 5+ лет.

идеальной платежной системы для HIGH-RISK бизнеса от эксперта по иностранным счетам с опытом 5+ лет.

Как сделать платеж SEPA?

Вот почему сегодня мы говорим о трансферах SEPA в нашем блоге. Мы рассмотрим все, что связано с этой темой, шаг за шагом: типы платежей SEPA, сборы, временные рамки и многое другое. Не беспокойтесь, вы не заблудитесь. Для вашего удобства мы подготовили подробный, но лаконичный материал.

Что такое оплата SEPA

Что такое оплата SEPA

Платеж SEPA — это транзакция в евро из одной страны еврозоны в другую. SEPA расшифровывается как Единая платежная зона евро и, как вы, наверное, уже слышали, была создана для того, чтобы сделать переводы внутри ЕС более быстрыми и плавными. Основная идея внедрения инициативы SEPA заключалась в поддержке беспрепятственных транзакций между различными европейскими странами. ЕС объединил десятки территорий, поэтому неудивительно, что денежные переводы, которые обрабатываются в течение нескольких рабочих дней, усложнили бы экономику организации. Именно поэтому было принято решение создать альтернативу – SEPA-транзакции, которые так же быстры, как и внутренние переводы в границах одной страны.

Переводы SEPA могут осуществляться только в пределах еврозоны. Если быть более точным, то они работают как в границах одной страны, так и между двумя странами еврозоны. Здесь стоит отметить, что число стран, участвующих в системе SEPA, меняется. Полный список всех территорий вы можете найти в нашем блоге.

Виды платежей SEPA

Реализация SEPA заняла довольно много времени. С начала 2000-х годов евро был признан официальной валютой для все большего числа членов ЕС. Именно тогда появилась концепция единой сети электронных платежей внутри всего союза. Однако только в 2008 году, когда была создана первая платежная схема, стало возможным осуществлять переводы в евро.

Давайте внимательно посмотрим, какие виды платежей SEPA существуют прямо сейчас, и выясним, зачем нам вообще все они нужны:

SEPA Credit Transfer (SCT)

Доступный с 2008 года, это регулярный трансфер, который работает как внутренний в пределах зоны SEPA. Такие операции в основном используются для разовых платежей. Например, если вы делаете перевод SEPA из Италии в Нидерланды, он будет обработан так же быстро, как и местный внутренний платеж.

SEPA Instant Credit Transfer (SCT Inst)

Эта схема стала доступна только с ноября 2017 года. Самое замечательное в этом то, что такие транзакции происходят практически мгновенно. Если быть более точным, то эти средства оседают на счете получателя в течение 10 секунд – отсюда и название этой схемы. Более того, SCT Inst работает 24/7 в течение всего года. Это означает, что вы можете сделать этот перевод в любое время, будь то середина ночи или раннее утро воскресенья.

Чтобы инструктировать и принимать SCT Inst, финансовые поставщики как отправителя, так и получателя должны быть зарегистрированы в качестве членов SEPA Instant. Поэтому лучше всего перепроверить эту информацию в своем банке, прежде чем делать перевод. Не все страны, входящие в зону SEPA, являются частью мгновенной схемы SEPA. Если банк одной из сторон не является участником SEPA Instant, транзакция может быть отложена или даже отменена.

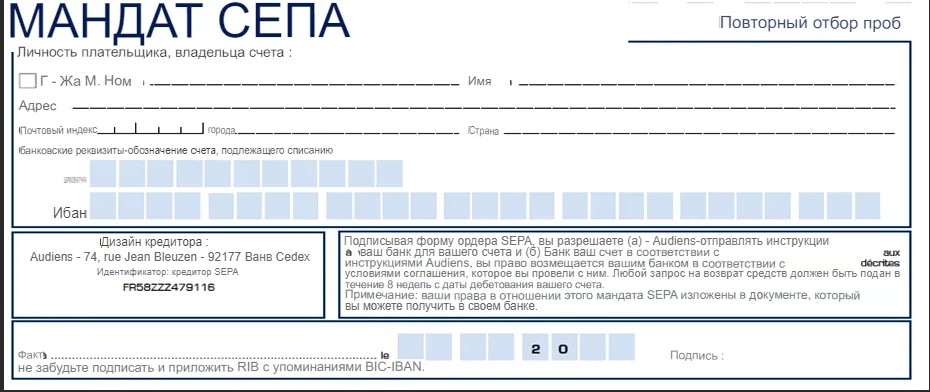

SEPA Прямой дебетовый перевод (SDD)

Эта схема SEPA была введена еще в 2009 году, поскольку прямые дебетовые платежи пользовались большим спросом. Прямые дебетовые переводы очень удобны для оплаты регулярных услуг. В настоящее время они используются для оплаты счетов за электричество, арендную плату и т. Д. После подписания поручения (соглашения) с вашим должником необходимая сумма будет снята с вашего банковского счета. Прямые дебетовые платежи являются одними из самых безопасных из-за высокого уровня защиты плательщиков. Финансовые поставщики со стороны получателя и плательщика также заключают соглашение. Таким образом, вы получите свои деньги обратно в том случае, если с вас сняли деньги по ошибке или на неправильную сумму.

SDD работает точно так же, как и любая другая прямая дебетовая транзакция. Однако вы можете заказать такие платежи только в валюте евро и в пределах зоны SEPA.

В свою очередь, схема SDD поддерживает два подтипа трансфертов. Они являются:

Основной Прямой Дебетовый перевод SEPA

Каждый банк, предлагающий платежи SEPA, обязан предлагать основные переводы SEPA. Они доступны только отдельным людям.

Прямой Дебетовый перевод SEPA B2B

Такие переводы возможны только между компаниями и предприятиями. Банкам не нужно предоставлять услуги SEPA B2B.

Время оплаты SEPA

Если вам интересно, сколько времени занимает оплата SEPA, то все схемы имеют разные временные рамки. SCT обычно прибывает в течение одного рабочего дня. Например, если вы делаете перевод в понедельник, он должен осесть на счете получателя во вторник. Эти операции могут быть совершены только в рабочие дни. Выходные и праздничные дни здесь не в счет.

STC Inst имеет самый короткий таймфрейм – 10 секунд. Более того, вы можете инструктировать такие трансферы 24/7 каждый день, включая праздничные и выходные дни.

Наконец, основная схема SEPA занимает не менее 2 рабочих дней, а схема B2B – не менее 3 рабочих дней соответственно.

Плата за оплату SEPA

Трансферы SEPA бесплатны, как и большинство местных внутренних трансферов. Это также включает в себя схему SEPA Inst. Даже если некоторые банки взимают дополнительные сборы за операции в евро, они не должны быть большими.

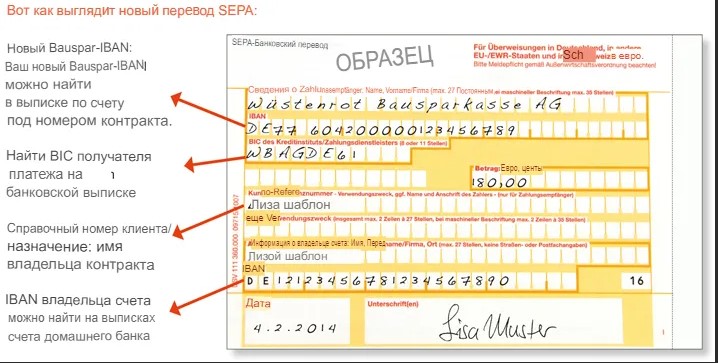

Реквизиты, необходимые для оплаты SEPA

Реквизиты, необходимые для оплаты SEPA

Для этого вам понадобятся IBAN и BIC. В настоящее время не так много банков требуют SWIFT/BIC-код для осуществления переводов SEPA, но лучше быть готовым и убедиться, что ваш платеж попадает на нужный счет.

Международный номер банковского счета (IBAN) — это довольно длинный код, начинающийся с двух букв, идентифицирующих страну. Все остальные цифры используются для расшифровки номера счета человека/предприятия. Существуют различные сервисы для проверки того, поддерживает ли ваш IBAN транзакции SEPA. Один из них-проверка IBAN. Если вы заполните свой код IBAN, то получите всю информацию по нему, в том числе и о том, участвует ли ваша страна в системе SePA. Если вы хотите узнать больше о том, как работают IBANs, перейдите по ссылке для нашей статьи.

Код BIC/SWIFT означает Код идентификатора банка и в основном используется для системы Society for Worldwide Interbank Financial Telecommunication (SWIFT). Некоторые финансовые провайдеры используют номера BIC для идентификации банка получателя.

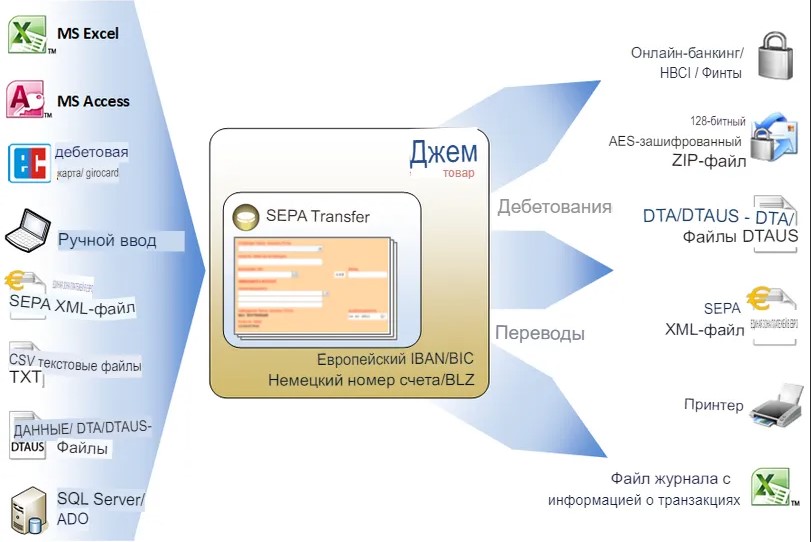

Как сделать платеж SEPA

Как мы уже упоминали ранее, вам понадобятся IBAN и BIC получателя, а также полное имя. То же самое касается отправки переводов SEPA компаниям/предприятиям. Большинство финансовых провайдеров позволяют своим клиентам совершать транзакции через мобильный или интернет-банкинг. Вы должны войти в свою учетную запись – перейти к Transfers – выбрать SEPA transfer. Затем вам нужно будет заполнить данные получателя, сумму транзакции и подтвердить, что вы хотите произвести платеж. Вы также можете скачать или запросить подтверждение передачи документов.

Некоторые финансовые провайдеры до сих пор имеют на своих сайтах две разные страницы для осуществления внутренних переводов SEPA (внутри одной страны) и трансграничных переводов SEPA (между разными странами). Однако процесс выглядит одинаково для обоих случаев: вы просто заполняете необходимые детали.

Точно так же вы можете лично проинструктировать транзакцию SEPA, посетив отделение банка. Это также можно сделать по телефону.

Плюсы и минусы платежей SEPA

Плюсы и минусы платежей SEPA

После детального обсуждения трансфертов SEPA давайте рассмотрим их сильные и слабые стороны:

Транзакции SEPA проходят очень быстро и работают в 36 странах. Это делает все финансовые операции внутри еврозоны гораздо более простыми и быстрыми. Европа, например, не так велика, как США, и использование одной электронной системы платежей очень удобно как для бизнеса, так и для частных лиц. Благодаря SEPA трансграничные транзакции не занимают много времени. Регулярные трансферы SEPA занимают всего до 1 дня.

Существуют различные типы платежей SEPA, так что вы можете выбрать тот, который удовлетворит ваши потребности. Например, вы можете использовать SCT для регулярных транзакций, в то время как SCT Inst идеально подходит для срочных переводов. Наконец, сеть SEPA даже поддерживает прямые дебетовые платежи в евро, которые подходят как для частных лиц, так и для компаний.

Переводы SEPA сделать очень просто: вы можете сделать это в несколько кликов из мобильного или веб-приложения. SCT Instant доступен 24/7 круглый год, так что вы можете заказать трансфер даже ночью.

Транзакции SEPA в большинстве случаев бесплатны, поскольку они работают как местные внутренние платежи. Лишь немногие банки имеют дополнительные небольшие комиссии за отправку денег через систему SEPA.

Прежде всего, сеть SEPA поддерживает только валюту евро. Без сомнения, это не имеет большого значения, если вы делаете финансовые операции только в Европе. Во-вторых, переводы SEPA могут осуществляться только в пределах зоны SEPA. Без сомнения, нет ничего страшного, если вы делаете свои финансовые операции в Европе только в евро. Однако если вам нужно использовать любую другую валюту или отправлять деньги за пределы системы SEPA, вам, вероятно, придется перейти на SWIFT-переводы.

ВОПРОСЫ И ОТВЕТЫ:

Является ли оплата SEPA бесплатной?

Переводы SEPA (все типы) должны быть бесплатными, но некоторые финансовые провайдеры все равно могут взимать с вас небольшую сумму за совершение такого платежа. Вы должны дважды проверить эту информацию, прежде чем фактически инструктировать транзакции SEPA.

Платежи SEPA могут быть дорогостоящими только в том случае, если вы совершаете кросс-валютные переводы, связанные с обменом валюты. Например, если вы отправляете транзакцию SEPA из Великобритании (да, она является частью сети SEPA даже после Brexit). Курсы обмена валют, используемые некоторыми банками, не самые выгодные, когда дело доходит до экономии ваших денег. Если вы делаете перевод в фунтах стерлингов, которые будут конвертированы в евро, вы можете потерять некоторые деньги, особенно если сумма транзакции довольно велика. Вот почему лучше избегать кросс-валютных платежей.

Работают ли платежи SEPA по выходным?

Это зависит от схемы, которую вы используете. Вы можете заказать как SCT, так и SCT Inst в выходные дни, скажем, из вашего мобильного банковского приложения. Тем не менее, перевод SCT будет обработан только в ближайший рабочий день. SCT Inst будет обработан в тот же день, потому что эта схема доступна каждый день в течение года. Платежи по прямому дебету SEPA также работают только в рабочие дни.

Являются ли платежи SEPA в тот же день?

Как правило, временные рамки для обычного SCT составляют 1 рабочий день. Однако из-за времени отсечки может случиться так, что ваша транзакция будет получена в тот же день. Например, если вы заказываете перевод рано утром, есть вероятность, что получатель получит деньги в тот же день.

Когда речь идет о схеме SCT Inst, такие платежи занимают всего до 10 секунд, даже в выходные и праздничные дни.

SEPA DD имеет большие временные рамки: основная схема занимает до 2 рабочих дней, а B2B схема – 3 дня.

Какие страны входят в зону SEPA?

На данный момент система SEPA состоит из 36 территорий. Она включает в себя как страны-члены ЕС, так и те, которые не участвуют в Европейском союзе. Все 27 стран ЕС входят в сеть SEPA: Германия, Франция, Испания, Италия, Португалия, Литва, Швеция, Чехия, Дания, Нидерланды, Финляндия, Эстония, Латвия, Польша, Бельгия, Венгрия, Словения, Австрия, Хорватия, Люксембург, Болгария, Словакия, Румыния, Греция, Республика Кипр, Мальта и Ирландия.

Остальные 9 стран-Великобритания, Монако, Лихтенштейн, Норвегия, Швейцария, Андорра, Ватикан, Исландия и Сан-Марино.

Не исключено, что в будущем к СЕПА присоединятся и некоторые другие страны.

Платежи между странами Евросоюза по системе SEPA

Особенности SEPA Direct Debit

С помощью SEPA Direct Debit физические и юридические лица могут отправлять и получать деньги в одной валюте в течение одного банковского дня. Это значит, если денежные средства отправлены до окончания рабочего дня в одной стране, получить их в другой можно максимум на следующий день. Комиссия за услугу фиксированная, установлена в 5 евро при переводе до 5 000 евро и 8 евро, если сумма превышает 5 000. Максимальный размер исходящего перевода/платежа не может превышать 50 000 евро.

Система SEPA Direct Debit подходит как для разовых, так и для регулярных платежей. Например, человек может проживать в одной стране Евросоюза, но иметь недвижимость в другой, оплачивая расходы на его содержание через SEPA надежно, быстро, дешево. Также этот сервис помогает компаниям осуществлять прием и отправление денег банковским переводом за различные услуги. Система востребована у авиакомпаний, турфирм, развлекательных сервисов, букмекеров и т. д.

Страны, вошедшие в зону SEPA

Банковская организация обменивающихся платежами субъектов обязательно работает в одном из государств Евросоюза или во включенном в единую Еврозону:

Чтобы оперировать платежами в системе SEPA, необходимо располагать счетом в любом из банков Европы. Расчетный счет может обслуживаться в евро или быть мультивалютным, поскольку страны, не входящие в Еврозону, могут автоматически конвертировать национальную валюту в европейскую. Счета и кредитно-финансовые организации идентифицируются в системе по кодам IBAN (для расчетного счета) и BIC (для банка).

Что такое BIC?

BIC – это банковский идентификационный код. Говоря проще, это его имя, зашифрованное в цифровом коде. Набор цифр, конечно, не случаен – в нем есть указание на государство, в котором работает банк, конкретный регион, филиал или отделение, номер кредитной организации в составе национального банка.

При переводе платежей по системе SEPA банковский код BIC фигурировать может, хотя с 2016 года это стало не обязательным – можно указывать только IBAN, поскольку он содержит в себе BIC и также определяет, в каком банке обслуживается счет держателя.

Что такое IBAN?

IBAN – это международный стандарт для обозначения банковского счета. Он состоит из 34 символов, содержит информацию о государстве, в котором открыт счет, о банке, его отделении или филиале, о получателе. Изначально IBAN использовался только в странах Европы для стандартизации информации при расчетах между гражданами и компаниями дружественных стран. Теперь же идентификация по IBAN принята и в США, и в некоторых других странах.

В России данный стандарт пока не применяется, поэтому европейские переводы бывают затруднены. Альтернативой служат коды SWIFT, но этого не всегда достаточно для перевода денег. Вот почему в случае потребности в банковских операциях между пользователями из Еврозоны удобно и разумно пользоваться системой SEPA.

Преимущества платежей по системе SEPA

Итак, мы разобрались в основных понятиях и нюансах работы европейской системы платежей SEPA. Внедрить ее в свои бизнес-процессы вы можете с нашей помощью.

Оцените преимущества от использования системы:

Чтобы подключить решение SEPA Direct Debit, обратитесь к своему менеджеру или заполните форму ниже:

Что нужно знать о SEPA-переводах

Владельцы счетов в банках стран ЕС могут воспользоваться преимуществами, предоставляемыми Единым европейским платежным пространством. Внутри зоны ЕС банковские платежи проходят быстро, не требуют представления специальных документов, а также облагаются фиксированной комиссией.

Что такое SEPA

Аббревиатура SEPA с английского языка расшифровывается как «Единая зона платежей в евровалюте». Финансовая инициатива возникла в результате совместных усилий банковского сектора по оптимизации переводов между странами-участниками Евросоюза.

Идею поддержали практически единогласно: «за» высказалась и Еврокомиссия, и местный Центробанк. Окончательные решения и правила функционирования системы закрепили в специальной директиве под номером 2007/64/EC от 13.11.2017.

Впервые опробовать возможности СЕПА-переводов европейцам удалось в начале 2008 года. С тех пор быстрые и простые переводы доступны в более чем 30 странах ЕЭС.

В рамках SEPA можно осуществлять следующие виды финансовых операций:

Сегодня воспользоваться SEPA-переводом могут как резиденты стран Евросоюза, так и нерезиденты, у которых есть р/с в банках Европы.

Основные преимущества SEPA

Главное отличие данной системы денежных переводов — фиксированный тариф, который не зависит от суммы, места назначения или любых иных факторов. На счет получателя гарантированно зачислится сумма, которая и была заявлена при отправке.

Еще одно преимущество — стандартизация. Для отправки денег достаточно знать номер р/с в стандарте IBAN (International Bank Account Number) и идентификатор финансового учреждения BIC. В результате финансовые операции обрабатываются быстро, обеспечивается совместимость транзакций вне зависимости от того, откуда и куда пересылаются деньги.

В результате, СЕПА выгодно отличается:

Все транзакции защищены — автоматический процессинг охватывает все этапы проведения операций, не делая разницы между переводами внутри отдельного государства или между разными.

Страны-участники СЕПА. Можно ли использовать SEPA в России?

По системе СЕПА нельзя провести деньги со счетов отечественных банков, а также невозможно получить их в отделениях российских банковских учреждений. Чтобы воспользоваться преимуществами этого вида переводов, необходимо иметь счет в любом финансовом учреждении на территории следующих государств:

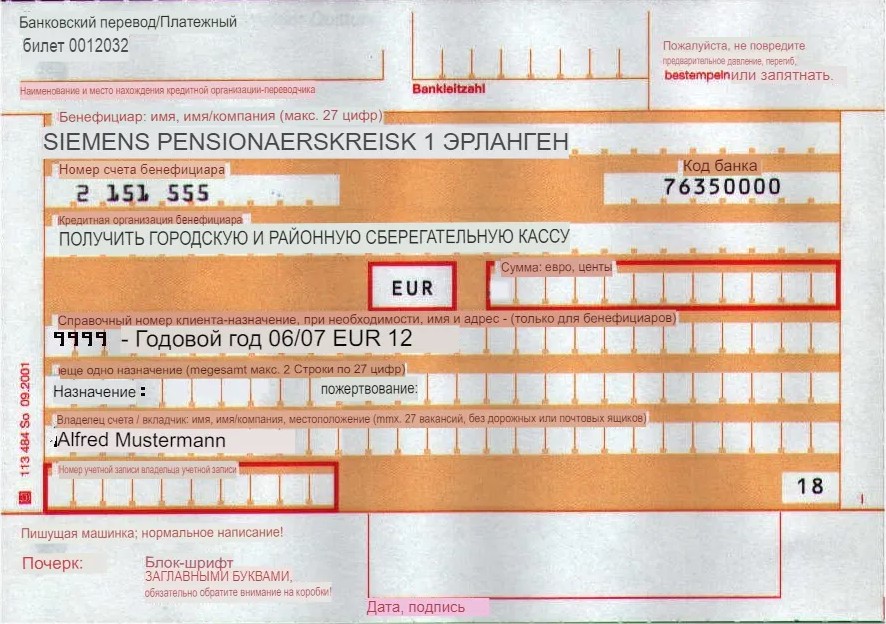

Алгоритм и сроки выполнения

Существует множество удобных инструментов для составления банковских поручений на снятие или перевод денег (наличных или электронных). Европейские банки предлагают воспользоваться интернет-опциями, мобильным приложением, факсом или лично зайти в ближайшее отделение.

Чтобы воспользоваться всеми возможностями СЕПА, следует выполнять ряд требований, благодаря которым платеж засчитают как «регламентированный» и проведут максимально быстро. Список требований включает в себя:

До 2012 года действовало ограничение на максимально возможную сумму перевода (до €50 000). Сейчас оно сохранилось в отдельных банках — и то по причине поэтапной отмены, которая проводится по заранее сформированному графику. В дальнейшем ограничения будут сняты для всех стран и банков, входящих в зону SEPA.

Срок исполнения банковского поручения составляет 1–3 дня, но чаще всего банки, стараясь предложить наиболее оптимальные условия сотрудничества для клиентов, дополнительно ускоряют все процедуры (вплоть до 15–30 минут — в зависимости от времени отправки).

Что такое IBAN и какова его роль в SEPA

Аббревиатура IBAN переводится на русский язык как «международный номер банковского счета». В России он не используется, а вот для «адресных» отправлений по системе SEPA просто необходим. Зная нужную комбинацию, можно отправить деньги на любой счет в зоне ЕС или ЕЭС вне зависимости от того, какой банк у отправителя, а какой — у получателя.

Количество символов отличается в зависимости от страны, но общее их число не превышает 34 букв и цифр. Первые два символа определяют страну, на территории которой зарегистрирован банк.

Важно помнить, что при классическом переводе указываются IBAN и БИК получателя (BIC — код для идентификации финансового учреждения, в который направляются деньги; от 8 до 11 цифровых и буквенных символов).

При непосредственном дебетовании (например, автоматических расчетах за потребленные коммунальные услуги) эти реквизиты следует сообщить оператору, выставляющему счет.

Ошибка в реквизитах по вине клиента влечет за собой дополнительную комиссию (за исправление неточности). Кроме этого, банк зачислит себе вознаграждение и в том случае, если на счету клиента не оказалось достаточно денег для совершения перевода (а заявка на него уже была оформлена).

Таким образом, наличие счета в формате IBAN позволяет осуществлять банковские переводы и платежи в упрощенном порядке, с льготными тарифными ставками и гарантированной безопасностью средств.

Отличие переводов SWIFT и SEPA

До недавнего времени система СВИФТ была популярна во всем мире. Сегодня её потеснили переводы по системе SEPA, правда, только на территории ЕЭС. В остальных странах SWIFT по-прежнему наиболее удобна и востребована.

В чем же различие между этими инструментами?

Платежные системы и SEPA

Многие сервисы предлагают помощь с зачислением средств как на собственные счета в банках Европы, так и на р/с граждан ЕС и местных компаний. Причем оформить все можно как в офисе, так и с использованием функций онлайн-банкинга.

Для оформления необходимы следующие документы:

Комиссия за операцию, а также сумма перевода определяются внутренними правилами конкретного оператора. Валюта всегда указывается как евро, при необходимости при оформлении происходит конвертация по действующему курсу банка.

Получение платежей из-за границы осложняется тем, что Россия не работает с IBAN, то есть граждане нашей страны его получить не могут. Однако существуют сервисы, предоставляющие виртуальный код IBAN.

В заключение необходимо отметить, что отправка и получение SEPA в России влечет за собой дополнительные расходы, так как комиссию за услуги берут посредники — платежные системы и сервисы, предоставляющие виртуальные IBAN.

Что такое оплата SEPA

Что такое оплата SEPA Реквизиты, необходимые для оплаты SEPA

Реквизиты, необходимые для оплаты SEPA Плюсы и минусы платежей SEPA

Плюсы и минусы платежей SEPA