roa или roe что важнее

ROA и ROE. Бессмысленность использования.

Здравствуйте, в этой статье хочу рассмотреть мультипликаторы ROA и ROE,

объяснить на примере, почему считаю бессмысленными данные мультипликаторы,

и почему не стоит сравнивать компании по рентабельности.

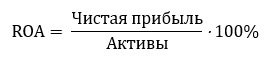

Итак, ROA — рентабельность активов предприятия, ЧП/Всего активов*100%

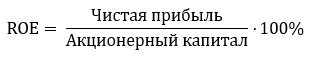

ROE — рентабельность чистых активов, ЧП/Капитал(Чистые активы)*100%

Оба мультипликатора связаны так или иначе с активами компании, давайте разберём,

что же не так с этими самыми активами компании.На эти рассуждения меня натолкнула отчётность

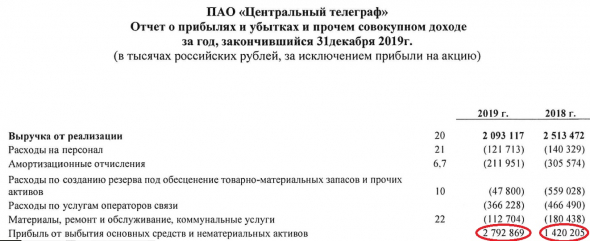

компании «Центральный телеграф», её и разберём. Компания в 2018 и 2019 году продала Основные средства

и выплатила огромные дивиденды. Давайте взглянем на эти сделки в отчётности по мсфо:

В особенности интересна сделка 2019 года, запомните пожалуйста эту цифру 2,7 млрд. Руб.

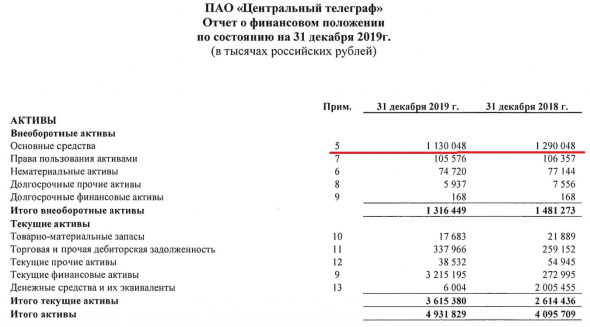

Взглянем на баланс компании:

Вы видите разницу в 2,7 млрд? Даже и не видно основных средств на 2,7 млрд., не то чтобы разницы.

На что, вы, конечно можете меня упрекнуть, дескать, братиш, ну ты чего,

Основные средства давно самортизированы, а учёт ведётся по исторической стоимости, а не по рыночной.

К этому я вас и подводил, к учёту по исторической стоимости, к её проблеме в мультипликаторах ROA и ROE.

Ведь при таком учёте получается активы занижены, и капитал занижен, а рентабельность в разы завышена,

и никоим образом, не отображает реальную способность менеджмента эффективно вести бизнес.

В примере выше Основные средства это здания, но в другом примере эти заниженные данные могут быть станками,

машинами, комплексами производств, и т.д. и т.п. И при сравнение двух предприятий по рентабельности получаются

совсем не реальные данные, т.к. вы не знаете в какой период эти Ос куплены, по какой стоимости,

и насколько они самортизированы, и по какому методу считают амортизацию. А сравнивая показатели рентабельности

отдаёте ли вы себе отчёт что компании могут вести разную учётную политику, могут учитывать ос по исторической стоимости,

а могут по рыночной, а могут и с помощью дисконтирования будущей экономической выгоды.

Дополнительно приведу пример из жизни, я работаю на заводе тяжёлого машиностроения,

Группа компаний в которой я работаю выпускает отчётность по мсфо.

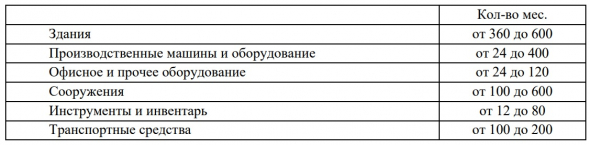

Сроки амортизации в отчётности представлены следующим образом:

И вот тут, как у работника, у меня возникает диссонанс, дело в том что я работаю инструментом

который мне выдали 9 лет назад, и я далеко не уверен что он был новый, когда я его брал.

Мы меняли немецкий трансформатор 1938 года выпуска который проработал 74 года,

самортизировался 2,5 раза аж бедный(его продали братьям из ближнего зарубежья,

чувствую его ещё по амортизационному кругу пустят). Также постоянно занимаюсь ремонтом силовых выключателей,

произведённых в 60, 70, 80 годах, которые по сути должны быть ликвидированы, судя по финансовой отчётности.

К чему я все это вёл, а к тому что когда вы считаете и сравниваете компании по рентабельности,

вы получаете крайне неточную информацию, как в части активов, так и в части чистой прибыли

(если вы не читали мою статью о не фундаментальности чистой прибыли — ссылка,

рекомендую ознакомится для более ясной картины).

Просто на мой взгляд получается такая картина, Руководство компании с помощью шаманского ритуала,

являет в этот свет готовую продукцию. Передаёт электрическую и тепловую энергию на расстояния только

им известным чудодейственным способом, а рабочие в несуществующих цехах, на несуществующих станках,

работают несуществующими инструментами.

РОЭ против РОА

Разница между ROE против ROA

Возврат капитала определяется как сумма прибыли, которую компания получает от инвестиций акционера в компанию, или как мера того, насколько эффективно компания инвестировала в долларах и получает от этого более высокую прибыль. Рентабельность собственного капитала важнее, чем рентабельность инвестиций для акционеров, поскольку она определяет способ реинвестирования ваших денег в компанию. Рентабельность активов определяет, сколько прибыли компания получает за каждый доллар своих активов. Активом может быть что угодно, например, наличные в банке, дебиторская задолженность, имущество, оборудование, инвентарь и мебель. Рентабельность активов определяет прибыль, которую компания генерирует из инвестированного капитала (активов). Рентабельность активов существенно варьируется для публичных компаний, которые сильно зависят от отрасли.

Возврат на капитал:

Компания, которая имеет более высокую доходность собственного капитала, могла бы генерировать больше денег внутри страны. Поэтому всегда предпочтительнее инвестировать в компании с более высокой и стабильной прибылью. Не всегда целесообразно инвестировать в компании с высокой рентабельностью, чтобы получить более высокую прибыль. Существуют определенные критерии, по которым компания сравнивает доходность капитала со средним по отрасли. Как правило, чем выше коэффициент, тем лучше компания инвестирует в него.

Рентабельность собственного капитала может быть рассчитана на основе приведенной ниже формулы:

Рентабельность собственного капитала = Чистая прибыль / Средний акционерный капитал

Если бы мы смогли решить проблему доходности капитала, которая является лишь частью сложной проблемы, существуют другие обстоятельства, в которых мы можем применить уравнение доходности капитала.

Чистая прибыль определяется путем суммирования финансовой деятельности за последний полный финансовый год или по итогам двенадцати месяцев, которая указывается в отчете о прибылях и убытках. А средний акционерный капитал рассчитывается путем сложения собственного капитала в начале периода и в конце периода и деления на два. Лучшая практика для инвесторов, они могут рассчитать более точный средний капитал на основе квартальных балансов.

Давайте рассмотрим пример. Предположим, что компания с годовым доходом в 1 800 000 долларов США и средним капиталом в 12 000 000 долларов США. Тогда мы получаем ROE компании 15%

ROE = 1 800 000 долларов США / 12 000 000 долларов США = 15%

Возврат на актив (ROA):

Если мы сравним ROA, то лучше сравнить его с ROA аналогичной компании или с предыдущими показателями ROA компании.

ROA = (Чистая прибыль + процентные расходы) / Средние общие активы

ROA дает инвесторам представление о том, какой эффект оказывает компания и насколько эффективно компания конвертирует свои инвестиции в чистый доход. Чем больше показатель ROA, тем эффективнее компания будет зарабатывать на меньших инвестициях.

Сравнение лицом к лицу между ROE и ROA (Инфографика)

Ниже приводится топ-7 различий между ROE и ROA

Ключевые различия между ROE и ROA

Давайте обсудим некоторые основные различия между ROE и ROA:

Сравнительная таблица ROE и ROA

Давайте посмотрим на 7 лучших Сравнение ROE против ROA

ROE = Чистая прибыль / Средний акционерный капитал

ROA = Чистая прибыль / Средние общие активы.

Рекомендуемые статьи

ROA, ROE, ROI – в чем разница этих экономических показателей (с примерами).

На бирже торгуются ценные бумаги множества компаний как из одной, так и из разных отраслей. Тем не менее их необходимо как-то оценивать для принятия решений о формировании инвестиционного портфеля. Поэтому сегодня разберем ряд экономических показателей компаний, посмотрим, в чем их разница и как их применять.

ROA (Return On Assets, рентабельность активов) – отношение чистой прибыли к активам компании. Другими словами, сколько акционеры заработали чистой прибыли за счет активов общества (выражается в процентах).

ROE (Return on Equity, рентабельность капитала) – показатель чистой прибыли на вложенный капитал (выражается в процентах).

А теперь подробнее:

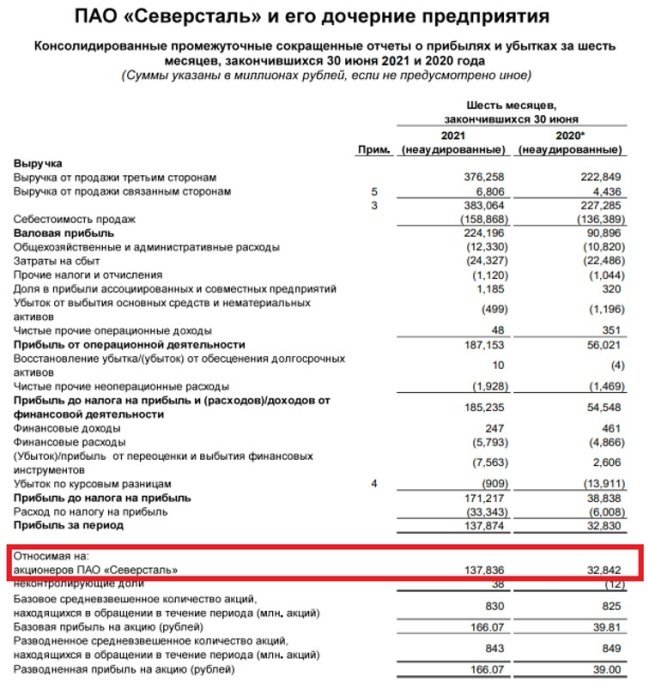

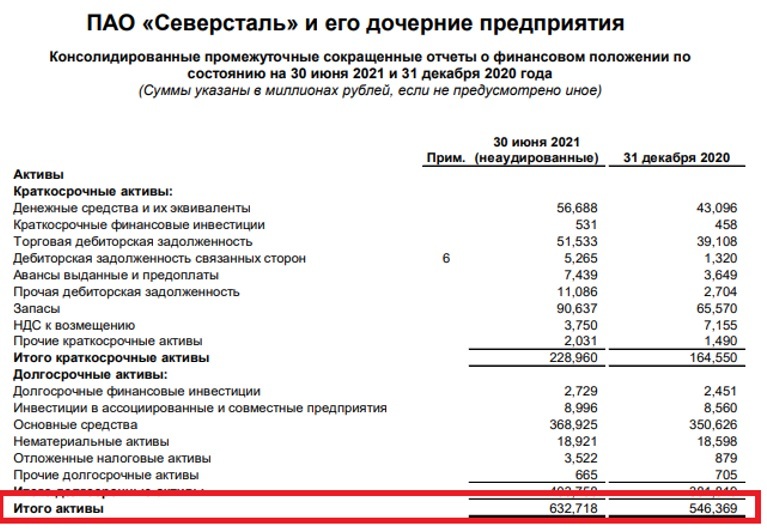

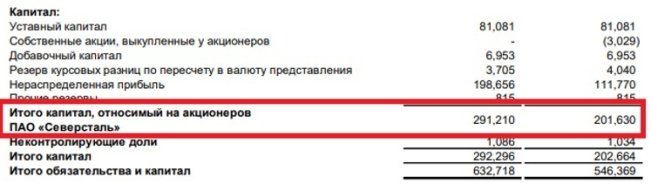

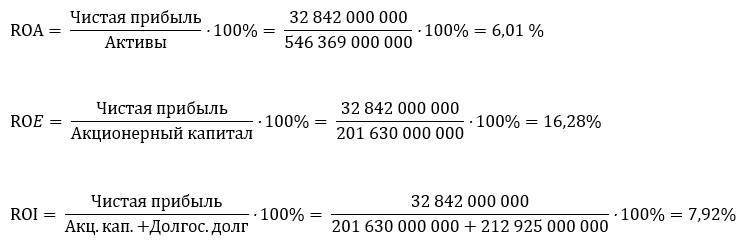

Давайте попробуем разобраться в формулах и посчитать все коэффициенты на примере отчетности ПАО «Северсталь» за 6 месяцев 2020 года. Ниже покажем, где в отчетности искать нужные цифры:

Весь отчет можно посмотреть по ссылке:

— Прибыль, относимая на акционеров;

Расчеты:

Ниже приведем рассчеты всех необходимых показателей:

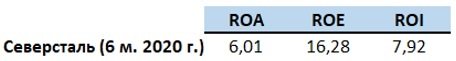

Получили следующие значения:

Как этим пользоваться

Коэффициенты подобного типа можно анализировать только в сравнении с чем-то, а именно с такими же показателями другой компании (желательно того же сектора).

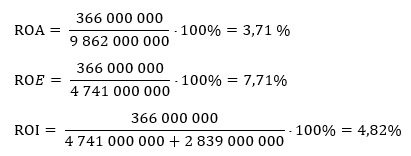

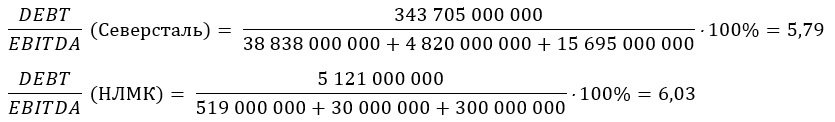

Давайте для примера сравним показатели ПАО «Северсталь» и ПАО «НЛМК» и посмотрим, кто из них эффективнее. Произведем аналогичные вычисления для ПАО «НЛМК» (6 м. 2020 г.), ссылка на отчет:

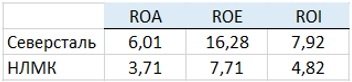

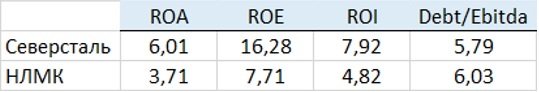

Итак, мы посчитали показатели для ПАО «НЛМК», теперь сведем все это в одну таблицу

Мы видим, что по всем показателям ПАО «Северсталь» сработало более эффективно, чем ПАО «НЛМК» за отчетный период. Но так сравнивать не всегда корректно, очень пристальное внимание надо обратить на долговую нагрузку каждой из компаний, и после этого сделать окончательный вывод (необходимые показатели для формулы, также можно найти в отчетности).

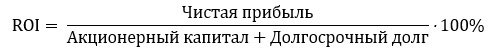

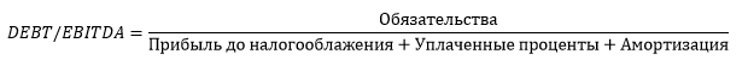

Посчитаем долговую нагрузку каждой из компаний по формуле:

А теперь обновим итоговую таблицу:

Что можно сказать, глядя на эти цифры? При одинаковом соотношении долга все остальные параметры у ПАО «Северсталь» привлекательнее, что говорит о том, что ее менеджмент более эффективен. Бывают случаи, когда ROE у компании одного сектора отличается очень сильно, это не всегда репрезентативно, так как этот показатель не учитывает долг компании, который может быть очень высоким. Поэтому смотреть нужно все показатели по совокупности.

Зачем рассчитывать рентабельность

Рентабельность — это экономический показатель, который показывает, насколько эффективно используются ресурсы: сырье, кадры, деньги и другие материальные и нематериальные активы. Можно рассчитать рентабельность отдельного актива, а можно — всей компании сразу.

Рентабельность рассчитывают, чтобы спрогнозировать прибыль, сравнить компанию с конкурентами или предсказать доходность инвестиций. Еще рентабельность предприятия оценивают, если собрались его продавать: компания, которая приносит больше прибыли и при этом тратит меньше ресурсов, стоит дороже.

Как рассчитывается рентабельность

Существует коэффициент рентабельности — он показывает, насколько эффективно используются ресурсы. Этот коэффициент — это отношение прибыли к ресурсам, которые вложили, чтобы ее получить. Коэффициент может выражаться в конкретной величине прибыли, полученной на единицу вложенного ресурса, а может — в процентах.

Например, компания производит сметану. 1 литр молока стоит 5 рублей, а 1 литр сметаны — 80 рублей. Из 10 литров молока получается 1 литр сметаны. Из 1 литра молока можно сделать 100 миллилитров сметаны, которые будут стоить 8 рублей. Соответственно, прибыль с 1 литра молока — 3 рубля ( 8 Р − 5 Р ).

А другая компания производит мороженое. 1 килограмм мороженого стоит 200 рублей. Для его производства надо 20 литров молока по той же цене — 5 рублей за литр. Из 1 литра молока получится 50 граммов мороженого, которые будут стоить 10 рублей. Прибыль с 1 литра молока — 5 рублей ( 10 Р − 5 Р ).

Вывод: отдача от ресурсов при производстве мороженого выше, чем при производстве сметаны, — 100% > 60%.

Коэффициент рентабельности может выражаться также в количестве затраченных ресурсов, которые понадобились, чтобы получить фиксированную сумму прибыли. Например, чтобы получить 1 рубль прибыли в случае со сметаной, надо потратить 330 миллилитров молока. А в случае с мороженым — 200 миллилитров.

Виды показателей рентабельности

Чтобы оценить эффективность работы компании, используют несколько показателей рентабельности. Каждый из них рассчитывается как отношение чистой прибыли к какой-то величине:

Проще говоря, показатель рентабельности — это прибыль, которую делят на тот показатель, рентабельность которого хотят узнать.

Порог рентабельности

Порог рентабельности — это минимальная прибыль, которая покрывает затраты. Например, вложения, если речь идет об инвестициях, или себестоимость — если о производстве продукции. Когда говорят о пороге рентабельности, чаще всего используют термин «точка безубыточности».

Рентабельность активов (ROA)

Показатель ROA рассчитывают, чтобы понять, насколько эффективно используются активы компании — здания, оборудование, сырье, деньги — и какую в итоге они приносят прибыль. Если рентабельность активов ниже нуля, значит, предприятие работает в убыток. Чем выше ROA, тем эффективнее организация использует свои ресурсы.

Как рассчитать рентабельность активов. Это отношение чистой прибыли за определенный период к стоимости активов.

П — прибыль за период работы;

ЦА — средняя цена активов, которые находились на балансе в это же время.

Рентабельность продаж (ROS)

Рентабельность продаж показывает долю чистой прибыли в общей выручке предприятия. При расчете коэффициента вместо чистой прибыли также может использоваться валовая прибыль или прибыль до уплаты налогов и процентов по кредитам. Называться такие показатели будут соответственно — коэффициент рентабельности продаж по валовой прибыли и коэффициент операционной рентабельности.

Как рассчитать рентабельность продаж. ROS рассчитывают как отношение прибыли к выручке.

Рентабельность основных производственных фондов (ROFA)

Основные производственные фонды — активы, которые организация использует для производства товаров или услуг и которые при этом не расходуются, а только изнашиваются. Например, здания, оборудование, электрические сети, автомобили и т. п. ROFA показывает доходность от использования основных средств, которые участвуют в производстве продукта или услуги.

Как рассчитать рентабельность основных производственных фондов. Это отношение чистой прибыли к стоимости основных средств.

П — чистая прибыль организации за нужный период;

Цс — стоимость основных средств компании.

Рентабельность оборотных активов (RCA)

Оборотные активы — это ресурсы, которые используются компанией для производства товаров и услуг, но которые, в отличие от основных фондов, полностью расходуются. К оборотным активам относят, например, деньги на счетах предприятия, сырье, готовую продукцию на складе и т. п. RCA показывает эффективность управления оборотными активами.

Как рассчитать рентабельность оборотных активов. Это отношение чистой прибыли к оборотным средствам.

П — чистая прибыль за определенный период;

Цо — стоимость оборотных активов, которые использовали для производства товара или услуги за это же время.

Рентабельность капитала (ROE)

ROE показывает, с какой отдачей работают деньги, вложенные в компанию. Причем вложения — это только уставный или акционерный капитал. Чтобы рассчитать эффективность использования не только собственных, но и привлеченных средств, используют показатель рентабельности задействованного капитала — ROCE. Он дает понять, какой доход приносит компания. Рентабельность капитала сравнивают не только с аналогичными показателями других компаний, но и с другими видами инвестиций. Например, с процентами по банковским вкладам, чтобы понять, есть ли смысл инвестировать в бизнес.

Как рассчитать рентабельность капитала. Это отношение чистой прибыли к капиталу компании, включая резервы.

Аналитики говорят о каких-то мультипликаторах, а я не понимаю. Помогите!

Для чего нужны мультипликаторы?

Мультипликаторы, учитывающие рыночную стоимость компании

P/BV = Капитализация / Собственный капитал

Чем меньше, тем лучше

Пожалуй, самый «простой» показатель. Он соотносит рыночную стоимость компании с размером собственного капитала, зафиксированного в последней финансовой отчетности.

Можно сказать, что P/BV показывает, сколько стоит на рынке один рубль акционерной (балансовой) стоимости компании. Предполагается, что чем меньше P/BV, тем больший потенциал роста имеют акции.

Но у этого мультипликатора есть один большой недостаток — он не учитывает будущих доходов компании. К примеру, убыточная компания может показаться более выгодной для вложения по сравнению с высокоприбыльной корпорацией с таким же уровнем P/BV.

Другое проявление этого недостатка в том, что P/BV очень немного может сказать о компаниях, где человеческий капитал важнее стоимости оборудования и зданий — например, о разработчиках программного обеспечения или медийных компаниях.

Поэтому этот мультипликатор на практике можно использовать только как дополнение к другим оценочным коэффициентам.

P/E = Капитализация / Чистая прибыль

Чем меньше, тем лучше

Самый популярный коэффициент. Он сравнивает стоимость компании с главным итогом деятельности — прибылью. В классическом варианте для сравнения берется капитализация за последний завершенный торговый день и чистая прибыль из последней годовой отчетности.

Другой вариант расчета — деление биржевой цены одной акции компании на величину прибыли на одну акцию, указанную в отчетности ( EPS ).

Правда, и с P/E есть одна проблема. Чистая прибыль — показатель весьма изменчивый. Даже большие компании могут в каком-нибудь квартале или году показать убыток, а не прибыль. Тогда этот мультипликатор вообще теряет смысл.

Кроме того, прибылью можно манипулировать бухгалтерскими методами. Об этом обычно пишут в годовых отчетах, но непрофессионалу трудно оценить значение этих изменений. Этого недостатка лишен следующий показатель.

P/S = Капитализация / Выручка

Чем меньше, тем лучше

Отношение рыночной цены компании к выручке. P/S во многом похож на P/E, только вместо прибыли в знаменателе используется выручка.

Строго говоря, с точки зрения акционера прибыль важнее. Ведь это именно те деньги, которыми акционеры вправе полностью распоряжаться после того, как сотрудники получили зарплату, поставщики — оплату, кредиторы — проценты, а государство — налоги. Но у P/S есть два преимущества перед «сводным братом» P/E:

Недостаток этого коэффициента состоит в том, что он не учитывает эффективности работы компании — одинаковое значение P/S может оказаться у убыточной и прибыльной компании.

EV / EBITDA

Чем меньше, тем лучше

Этот мультипликатор очень похож на P/E с одной существенной разницей. В таком виде он становится интересен в том числе кредиторам (скажем, держателям облигаций). Чтобы этого добиться, P/E изменяется с «поправкой» на задолженность компании.

В числителе к капитализации прибавляется долгосрочный долг и вычитаются наличные средства — так получается справедливая стоимость компании (EV, Enterprise Value), то есть стоимость бизнеса с учетом долга.

Как и в случае с P/E, чем меньше коэффициент — тем выше вероятность, что компания недооценена. Анализ по этому мультипликатору используется покупателями облигаций и другими кредиторами.

Долг в данном случае — это не плохо. Ведь это дополнительные деньги, которые компания может использовать для извлечения прибыли. Главное, чтобы долговая нагрузка не была чрезмерной. Об этом просигналит следующий коэффициент.

Мультипликаторы без учета рыночной стоимости

ROE = Чистая прибыль / Собственный капитал * 100%

Чем больше, тем лучше

Этот коэффициент показывает, насколько эффективно компания использует деньги акционеров для извлечения прибыли. Иными словами, ROE — это доходность акционерного капитала, выраженная в процентах. Чем больше доходность, тем лучше для компании и ее акционеров.

Собственный капитал, обозначенный в знаменателе — это часть баланса, которая отражает стоимость имущества акционеров. Если компания распродаст все активы по ценам, по которым учитывает их в отчетности (по «балансовой» стоимости), и вернет все долги поставщикам, банкам, держателям облигаций и государству, у нее останется собственный капитал — деньги акционеров.

Однако и с ROE не все гладко. Этот показатель можно «накрутить», активно используя заемные деньги. А большие долги означают дополнительные риски для бизнеса.

Осторожно, ROE

По итогам 2016 года «Башнефть» и «Трубная металлургическая компания» (ТМК) имели близкие уровни ROE — 20%. Но при этом, доля займов у ТМК составляла больше 60% пассивов, а у «Башнефти» 20%. В итоге на долю прибыли в выручке компании у ТМК приходилось только 4,8% против 10,5% у «Башнефти», а отношение чистого финансового долга к EBITDA (показатель уровня долга) у ТМК в 5 раз больше, чем у «Башнефти».

Другой подвох RОЕ кроется в том, что он может показать большое значение даже при незначительной прибыли. Это возможно в том случае, когда величина собственного капитала у компании мала.

Например, Челябинский трубопрокатный завод (ЧТПЗ) показал в 2016 году ROE 58,8%. Это больше, чем у «Полиметалла» (54%) при меньшем размере прибыли и несопоставимой доле прибыли в выручке (6,3% у ЧТПЗ и 24,1% у «Полиметалла»). Такая высокая рентабельность капитала ЧТПЗ объясняется тем, что завод только второй год как вернулся к положительному значению собственного капитала, сохраняя его низкую величину.

Поэтому ROE хорошо рассматривать в паре с коэффициентом, который мы рассматривали ранее — P/BV. Компания считается недооцененной, если ее ROE выше, а P/BV ниже, чем у конкурентов.

Долг / EBITDA

Чем меньше, тем лучше

Этот коэффициент отражает долговую нагрузку. Он показывает, сколько лет компании потребуется на выплату долга, если всю EBITDA тратить исключительно на эти цели. Чем быстрее расплатится, тем лучше для акционеров.

Какой коэффициент выбрать

«Золотого» мультипликатора, который выявил бы идеальный объект для инвестиций, не существует. Даже компании из одной отрасли придется сравнивать сразу по нескольким направлениям: разные коэффициенты описывают разные особенности работы компании — долг, доходность проектов, эффективность затрат. Запросто может оказаться, что компания, лучшая по одному коэффициенту, будет хуже по нескольким другим.

Отдельная специфика у финансовых компаний. При оценке инвестиций в акции банков и страховых компаний некоторые мультипликаторы нельзя использовать в силу того, что суть бизнеса отличаются от большинства нефинансовых структур.

Банки и страховщики не используют такое понятие как выручка, не вычисляют EBITDA и не измеряют уровень долговой нагрузки. Поэтому применять мультипликаторы P/S, EV/EBITDA и долг/EBITDA в отношении банков не получится. Для оценки перспектив вложения в акции банков и страховых компаний остается использовать P/E, ROE и P/BV.

Стоимость компании на рынке, рассчитанная из количества акций компании, умноженного на их текущую цену. Капитализация фондового рынка – суммарная стоимость ценных бумаг, обращающихся на этом рынке. Показатель, указывающий на количество средств, которое компания может выплатить на каждую обыкновенную акцию из чистой прибыли. Существует в нескольких вариантах. Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления). Аналитический показатель, указывающий на объем прибыли до вычета расходов по выплате процентов, налогов, износа и амортизации. Несмотря на свою популярность, комиссия по ценным бумагам США (SEC) не считает его частью Общепринятых Принципов Бухгалтерского Учёта (GAAP). Расчетный показатель. Позволяет оценить уровень недооцененности или переоцененности активов рынком. Считается как отношение показателя, содержащего рыночную стоимость актива (капитализация, цена акции, стоимость бизнеса) с отчетным финансовым показателем (выручка, прибыль, EBITDA и др.). Недооцененность или переоцененность актива оценивается при сравнении значения мультипликатора с мультипликаторами конкурентов. Соотношение капитализации компании к ее чистой прибыли. Популярный показатель для оценки стоимости акций и поиска недооцененных и переоцененных компаний Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее