pvt сбп что это

Что нужно знать бизнесу о системе быстрых платежей

Семейная пара выбрала диван, и муж по привычке поднес телефон к банковскому терминалу. Расторопный консультант предложил рассчитаться через систему быстрых платежей (СБП). Он показал QR-код, клиент считал его телефоном и получил свой чек. Так хозяин бизнеса экономил на комиссии 500 – 1 000 руб. с каждой покупки.

Выгоды СБП и эквайринга сравнили эксперты комплексного решения для малого бизнеса Контур.Маркет.

Оплата по QR-коду — это.

Это новый способ перечислить деньги со счета покупателя на счет магазина, заведения общепита или другой точки обслуживания. Оплата происходит через СБП, которую запустил Банк России в 2019 году.

Если проще, СБП — это еще один способ расплатиться безналом. Он подходит, если в магазине нет терминала эквайринга для оплаты по карте. А еще подходит для случаев, когда терминал есть, но предпринимателю хочется сэкономить на комиссии.

Сравним комиссию по СБП и эквайрингу

Комиссию по СБП получает банк, в котором бизнесмен держит расчетный счет. Комиссия составляет 0,7 %, а если покупают товары повседневного спроса, то 0,4 %.

С 1 октября 2021 года размер комиссии СБП не должен превышать 1 500 руб. за одну покупку (Решение Совета директоров Банка России от 13.08.2021). Это выгодно бизнесу при продаже автомобилей, техники и других товаров дороже 215 000 руб.

В СБП есть и условно нулевая комиссия, когда государство возвращает ее в полном объеме на счет предприятия. Такая льгота действует для субъектов малого и среднего предпринимательства (МСП) на платежи в период до 31 декабря 2021 года.

Пример

Влюбленный покупает букет за 3 000 руб. Посчитаем, сколько банк возьмет с хозяйки цветочного магазина за транзакцию:

Что нужно для получения денег

И для СБП, и для эквайринга потребуются соответствующая техника и программное обеспечение.

Как принимать оплаты через эквайринг:

Как принимать оплаты по СБП:

Взвесим плюсы и минусы

Оплата по QR-кодам помогает значительно экономить на комиссии. Однако полностью переходить на СБП рискованно, потому что покупатели могут не знать про СБП, не доверять этой системе или попросту прийти в магазин с разряженным телефоном.

Однако и отказываться от СБП не стоит, люди постепенно осваивают этот тип платежа. По данным Центрального Банка на начало 2021 года через СБП прошло 800 транзакций на 4 млрд руб.

Рекомендуем бизнесу сочетать СБП и эквайринг, чтобы быть максимально гибкими и гарантированно получать оплату от клиентов с наличкой, картами или смартфонами.

Копирование и любая переработка материалов Контур.Журнала запрещены

Переводы

в другие банки

по номеру телефона!

Без комиссии

до 100 000 рублей в месяц

- быстро

мгновенное зачисление в режиме 24/7/365 (включая выходные и праздники) просто

достаточно ввести номер телефона получателя в мобильном приложении вашего банка между банками

неважно, какой банк, главное,

чтобы он был подключен к СБП

- безопасно

вам не нужно никому сообщать номер своей карты, а все данные о переводе остаются в банке выгодно

любые переводы до 100 000 рублей в месяц – без комиссии по всей России

в любой населённый пункт

Как оплатить покупку через СБП

Отсканируйте QR-код

Выберите банк

Подтвердите оплату

Частые вопросы

Если деньги были отправлены, но не дошли до получателя, отправитель должен обратиться в свой банк.

В СБП списание денежных средств со счета и на счет (даже если к ним не привязаны карты) происходит мгновенно, сервис работает в круглосуточном режиме круглый год. Кроме того, для перевода не нужно знать номера карты / счета получателя, для перевода достаточно номера телефона.

СБП предоставляет моментальное зачисление денег на счет бизнеса, оплата может производиться круглосуточно.

Правила безопасности

Система быстрых платежей (СБП) становится все более популярной у населения. Вместе с тем мы замечаем появление подозрительных сайтов, рассылок в мессенджерах и социальных сетях, в которых используются логотип и название СБП.

Обращаем ваше внимание, что всю официальную информацию о работе сервиса можно найти на сайтах Системы быстрых платежей и Банка России, а также в наших аккаунтах в социальных сетях: Вконтакте, Одноклассники, Instagram, Facebook.

Для перевода денег через СБП пользуйтесь официальным приложением вашего банка. Не переходите по сомнительным ссылкам и не переводите деньги незнакомцам.

Если вы обнаружили в сети подозрительный сайт или сомнительную информацию, присылайте нам сообщения о них в наши официальные аккаунты в соцсетях.

Система быстрых платежей заработает для бизнеса

С 1 января 2022 года банки смогут проводить В2В-операции через СБП — систему быстрых платежей.

Это значит, что компании, индивидуальные предприниматели и самозанятые смогут моментально отправлять и получать деньги на свои расчетные счета.

Когда именно запустить такую услугу: с начала года, в середине или не запускать совсем, каждый банк — участник системы будет решать сам. Но тарифы на переводы через СБП Центральный банк уже утвердил, техническая возможность переводов тоже есть.

В 2022 с новыми знаниями

Что такое СБП

Система быстрых платежей — это сервис Банка России, с помощью которого можно совершать мгновенные переводы по номеру мобильного телефона в любой банк — участник СБП.

Сейчас этот сервис доступен только физическим лицам. По QR-кодам они могут оплачивать товары и услуги в магазинах, получать возвраты в случае отказа от покупки или перевод на брокерский счет.

Бизнес участвует в СБП как получатель платежей от граждан — система быстрых платежей выступает в виде альтернативы эквайрингу.

Между собой компании и ИП рассчитываются по банковским реквизитам. Это не всегда быстро: при расчетах по банковским реквизитам операции требуют дополнительной проверки со стороны банков. Какое-то время уходит на перемещение денег со счета на счет.

Что изменится для бизнеса

Через СБП компании и предприниматели смогут быстро переводить деньги на счет в другом банке по простому идентификатору. Для граждан такой идентификатор — номер сотового телефона, для юридических лиц и ИП было предложено ввести Merchant ID — идентификатор, присваиваемый компании при регистрации в системе. Это уникальный набор символов, который идентифицирует продавца, выдавать его будет банк-эквайер.

С 1 января 2022 года можно будет делать переводы контрагентам или между своими счетами, открытыми в разных банках. При этом деньги переместятся моментально, а стоимость услуги будет контролировать Банк России. Но отправлять деньги через СБП можно, только если оба банка, где открыты счета, входят в систему быстрых платежей.

Еще можно будет упростить возврат денег — чтобы сделать это через СБП, не понадобится заполнять платежные поручения.

Максимальная сумма перевода остается прежней и для бизнеса — не более 600 000 Р за один раз.

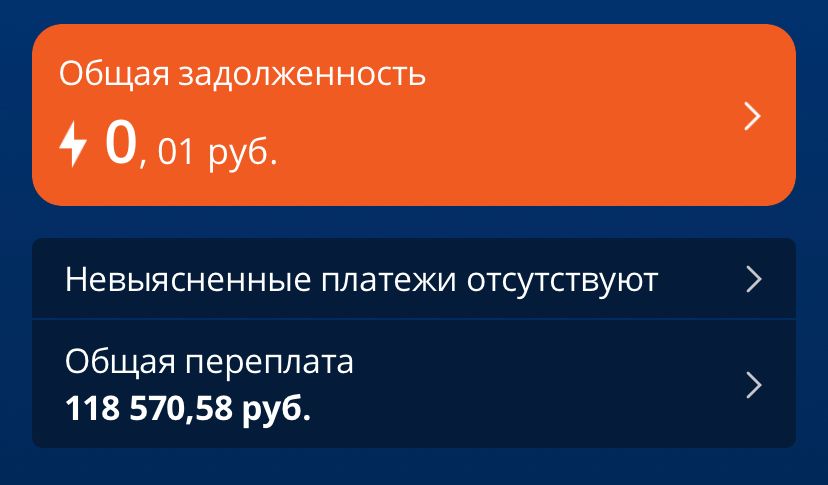

Арсений, а разве бывает задолженность в одну сотую копейки? )

Сергей, конечно, бывает, вот пример. Ещё и счёт блокируют за задолженность в ноль рублей)

Арсений, это у вас копейка, а изначально написали про сотую копейки, вот Сергей и задал вопрос, хотя и так понятно, что вы имели в виду

Ксения, да, действительно, ошибся.

А что с 54-ФЗ? Нужно будет формировать чек для контрагента через онлайн кассу при получении такого перевода через СБП?

Евгений, поддерживаю. тоже жду комментарии по этому вопросу =)

СБП штука хорошая, своевременная, даже несколько «опоздавшая» на рынке. Но реализация оставляет вопросы. Мне с самого начала разговоров о внедрении СБП было дико интересно, с чего вообще решили в качестве идентификатора использовать номер мобильного телефона? Это сразу порождает ворох костылей: номер не принадлежит клиенту банка, дано ему на время и может быть изъято третьей стороной в любой момент, в номере телефона нет контрольного разряда, чтобы исключить опечатку, отсутствие чёткой иерархии, разглашение ПД получателя (плюс возможность тихой сапой сбрутить базу, не исключаю, что кто-то этим уже занимается и обогащает свои базы), проблема с идентификатором юрлиц, потенциальная проблема выхода на трансграничный рынок из-за разницы в плане нумерации, невозможность работы в системе иностранных контрагентов без российского номера телефона и т.д. Понятно, что систему срисовывали со Сбербанковской модели, но почему не придумать что-то типа того-же IBAN? Или почему, наконец, не реализовать формат IBAN в России? Это же удобно. Глобально определяемый номер банковского счёта в одной строке: страна, БИК и номер счёта, а также контрольный разряд. И сократить длину традиционного номера счёта, выкинув оттуда все застарелости плана нумерации, такие как отношение к валюте и тип счёта с точки зрения учёта банка. Просто сквозной номер.

В целом, если посмотреть на европейскую практику, то не нужно никаких номеров телефонов и прочего суррогата: банк выделяет из своей номерной ёмкости клиенту номер счёта, а далее, деньги могут переводиться по одному и тому же IBAN «классическим путём» (SEPA, как с традиционными переводами в РФ, несколько часов), а также через SEPA Instant, если оба банка поддерживают эту технологию (как раз аналог СБП с точки зрения скорости перевода), кроме того, многие банки поддерживают SEPA Direct Debit, когда ты сообщаешь поставщику свой номер счёта и выписываешь ему «мандат» на безакцептное списание. Для всего есть один IBAN. И да, один IBAN для разных валют. Волшебство, не иначе.

Отдельно подгорает с состава полей российских банковских платёжек, особенно в пользу бюджета. Зачем до сих пор указывать состав налога в ПП? Бухгалтер, приземляющий платёж, сам не разберётся? Зачем зубодробительное описание назначения платежа? Тут доходит до маниакальности, хотя в ЕС зачастую в назначении достаточно указать только номер счёта или один уникальный номер платежа, типа российского УИП и больше ничего. Ни НДС/без НДС, ни за что оплата. Например, чтобы заплатить налоги в Эстонии, нужно в платёжке указать только IBAN и номер ссылки (номер пользователя). Даже название получателя можно неправильно указать, всё равно дойдёт до того, чей IBAN. Никаких БИК, ИНН, КПП, ОКТМО, КБК и прочих полей, ничего не значащих для простого обывателя.

Кстати, отдельно доставляет инструкция по оплате банковским переводом не российскими юрлицами «налога на Google». Я консультировал коллег, как правильно весь этот ворох идентификаторов разместить в SWIFT-платёжке, это просто адская жесть https://lkioreg.nalog.ru/file/swift_mt103_example_en.docx. Потом российская ФНС поняла, что что-то тут не так и никто не может заплатить в родной бюджет и разрешила оплачивать налог обычной банковской картой https://service.nalog.ru/payment/payment-cb.html. Это отлично иллюстрирует, что все эти поля давно уже никому не нужны, а тянутся испокон веков, ибо «положено».

В общем, по моему мнению, лучше бы внедряли формат IBAN, и упрощали обычные банковские переводы, нежели копили костыли в текущей СБП архитектурно слабосовместимыми сущностями.

Система быстрых платежей: что это и как подключить?

Проект СБП – система быстрых платежей – был инициирован и разработан Центральным банком в сотрудничестве с НСПК (Национальной системой платежных карт). Идея была реализована в 2019 году, в 2020 году к проекту присоединяется все больше банков. Главная цель СБП – сделать денежные переводы моментальными и недорогими. То есть доступными для любого гражданина РФ.

Что такое система быстрых платежей?

СБП – это платежная платформа для удобных денежных переводов, которые могут осуществлять физические лица. ЦБ РФ попытался устранить недочеты других подобных систем и сделать сервис максимально комфортным для пользователей.

СБП была разработана для того, чтобы ускорить денежные переводы между гражданами РФ. Ведь некоторые платежи могут быть недоставленными в течение нескольких дней (до пяти). А в системе быстрых платежей деньги приходят моментально. При этом не нужно знать реквизиты карты человека, которому будут доставлены средства. Информация, которая необходима, – номер мобильного телефона и название банка, в котором обслуживается получатель.

Еще один плюс системы быстрых платежей – комиссии ниже, чем у других подобных сервисов.

С помощью СБП можно не только делать переводы, но и расплачиваться за товары в магазинах, используя QR-код.

Сервис работает без выходных. Отправить перевод можно в любое время дня и ночи в любой день в году, включая праздники.

Система быстрых платежей – как работает?

Чтобы делать переводы через сервис, нужно иметь доступ в мобильный или интернет-банк кредитной организации. В личном кабинете необходимо подключиться к СБП. Можно выбрать, какие платежи сделать активными (входящие или исходящие). Чтобы перевести деньги, нужно, чтобы получатель тоже аналогичным образом был подключен к системе. Иначе платеж будет отклонен.

Для перевода по системе быстрых платежей нужно указать только номер мобильного телефона того, кому будут перечислены деньги. Получатель должен обязательно подтвердить операцию. Деньги спишутся со счета и появятся на новом моментально. Совершить перевод можно только с дебетовой карты. Для кредиток такая опция недоступна.

Сколько можно перевести денег?

У системы есть ограничения для переводов. Максимальная сумма, которую установил сервис, – 600 000 рублей. Но банки в рамках этих цифр тоже могут создавать лимиты.

К примеру, денежные ограничения в Сбербанке:

Комиссия за транзакцию взимается только в том случае, если месячный лимит в 100 000 рублей превышен. Перевести больше можно, но нужно будет платить 0,5% за операцию.

С 1 мая 2020 банк ВТБ тоже установил суточный лимит в размере 50 000 рублей. До этого времени в течение одного дня можно было перевести только 15 000 рублей. Бесплатно в месячный период можно «передать» до 300 000 рублей.

Самые большие суммы в рамках СБП встречаются в банке Тинькофф. Ежемесячное ограничение на операции, которые можно сделать без комиссии, – 1 500 000 рублей. При этом однократная операция не должна превышать 150 000 рублей.

Какие банки уже подключены к СБП?

Переводы возможны только для тех банков, которые сотрудничают с сервисом. В 2019 году, когда сервис был создан, с системой работали только несколько крупных банков:

Сбербанка в этом списке не было. Он появился только в 2020 году, как и другие кредитно-финансовые организации: Рокетбанк, РНКБ, Райффайзенбанк, Открытие, Запсибкомбанк, Энергобанк, Тинькофф и др. Полный список доступен на официальной странице сервиса sbp.nspk.ru. Всего около 60 банков.

Как в «Сбербанке Онлайн» подключить систему быстрых платежей?

Подключение в мобильном приложении или интернет-банкинге проходит быстро. Для начала нужно зайти в личный кабинет, а затем:

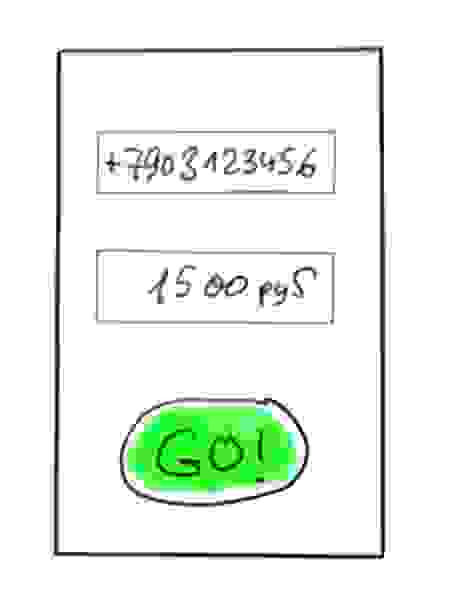

Чтобы сделать перевод, нужно найти в разделе «Другие сервисы» СБП, ввести телефон и сумму операции.

Как подключить систему быстрых платежей клиентам других банков?

Алгоритм действий для подключения в других банках похож на описанный в Сбере.

Рассмотрим схему действий на примере банка Тинькофф:

Подключение в других кредитно-финансовых учреждениях тоже проходит либо в мобильном приложении, либо в интернет-банкинге, как и подключение системы быстрых платежей в «Сбербанке Онлайн».

Если возникнут вопросы с активацией услуги, можно обратиться в справочную службу.

Как перевести (отправить) деньги?

Отправить деньги можно либо в мобильном приложении банка, либо в интернет-банке. Интерфейс онлайн-банков у кредитно-финансовых учреждений разный, но суть проведения операций одинаковая. Нужно найти раздел с СБП, указать номер мобильного телефона и сумму.

Совершить перевод можно только в том случае, если банк получателя подключен к сервису СБП. Поэтому перед проведением операции необходимо узнать, где обслуживается человек, к которому отправятся деньги.

Перед подтверждением платежа, нужно:

После подтверждения операции нельзя отменить операцию. Если деньги не пришли, нужно обратиться в свой банк и решать проблему в индивидуальном порядке.

Оплата по QR-коду

В коде зашифрованы реквизиты банка, цель платежа и необходимая сумма. Данные считываются только с помощью специальной программы на мобильном телефоне.

Зачем нужна оплата по QR-коду? Таким образом можно совершать денежный перевод не только физическим лицам, но и юридическим – то есть магазинам или другим поставщикам товаров или услуг.

Как это происходит?

В чем подвох СБП?

Центробанк создал удобную систему для переводов, но все-таки у нее есть несколько недочетов:

Совсем недавно был еще один подводный камень. Переводы могли делать только резиденты РФ. Сейчас же круг лиц расширился. С 12 сентября нерезиденты тоже могут пользоваться сервисом.

Система быстрых платежей простыми словами

или денежные переводы вчера, позавчера и сегодня.

Если вы ученый, квантовый физик, и не можете в двух словах объяснить пятилетнему ребенку, чем вы занимаетесь, — вы шарлатан.» (С) Ричард Фейнман

Я уже 12 лет работаю в индустрии денежных переводов и успел застать смену нескольких эпох. Сейчас я работаю в Системе быстрых платежей, и приходится рассказывать про СБП школьным друзьям, бывшим коллегам и даже продавцам шаурмы, поэтому на тысячный раз я взял и записал свои рассказы и решил их опубликовать. Тут будет рассказ, как транзакции стали такими повседневными и незаметными, что про них никто не вспоминает.

Перевод, как это делалось раньше

Сегодня речь пойдет только о переводах от человека к человеку, Consumer-to-Consumer, C2C.

Кто и как этим пользовался?

Как это выглядело для клиента?

Говоришь код получателю (хорошо, если банк тебе его в СМС отправил, можно просто переслать).

Кассир распечатывает заявление на выдачу, и после получения подписи выдает наличные.

Дочитали? Еще недавно это было нормой.

По требованию законодательства нужно идентифицироваться, поэтому при отправке больших сумм личного визита в банк не избежать никак.

Card-to-cash, когда сумма вносится картой, а не наличными. Как правило это оформление перевода на сайте с оплатой картой как в интернет-магазине;

Cash-to-card, на карту. Переводы самому себе для пополнения дебетовой карты или погашения кредитной.

Первые два варианта ограничивается суммой 15.000 рублей, так как отправитель не идентифицирован.

Как сегодня? Mobile only

Основная предпосылка нового поведения – у каждого есть смартфон и смартфон используется как инструмент по умолчанию для любой бытовой операции.

Вроде всех все устраивало, но вот кейс: пообедали совместно пять человек и хотят заплатить.

— упс, а я наличку дома забыл. Дайте взаймы, я завтра сниму и отдам!

— давайте я заплачу за всех, а вы мне скинетесь?

— у меня только тысяча, есть сдача?

— Нет, “ББ”. А твой АА умеет в ББ переводить?

— Посмотрим. не вижу такого. Вроде нет. А твой банк может в мой запрос кинуть?

— Ну ок. А карточки в другом банке нет?

— Да это нормальный банк!

— Понял. Тогда по номеру карточки?

— Ага, перевожу. Ого, комиссия. Отправил. Жди, скоро переведется. Хотя тут про сроки ничего не сказано.

Какие кейсы переводов хотелось бы видеть в своем мобильном? Перевод микросуммы человеку, который рядом. С минимальными транзакционными расходами (комиссия, время, количество нажатий). И хорошо бы не афишировать номер карточки.

Скинуться другу, оплатившему общий счет.

Собрать деньги на подарок коллеге.

Вернуть долг, пока не забыл.

Пополнить общий семейный бюджет.

Срочно подкинуть ребенку денег на обед.

Перевести полученную зарплату в другой банк.

Как все это можно сделать в СБП. Это и даже чуть больше.

С 2019 года в России работает Система быстрых платежей. Это система межбанковских переводов, разрабатываемая и поддерживаемая Банком России и Национальной Системой Платежных Карт. В продолжении статьи я расскажу, как это устроено изнутри, а для пользователя нужно знать только две важные вещи:

Сейчас к СБП подключилось более 200 банков, включая крупнейшие, и ваш банк, скорее всего, тоже, даже если вы этого не знаете. И банк того парня, которому нужно перевести тоже подключен, можно его не спрашивать.

Идентификатором перевода служит номер телефона. И всё. Этого достаточно, не нужно знать номер карты и прочее.

(Больше того, карточки вообще не нужны. Перевод идет со счета на счет, так что можно перевести с «бескарточного» счета на «бескарточный»)

Это значит, что кейс с взаиморасчетом после обеда выглядит теперь так:

Скачал специальную программку

Спросил, в каком банке у получателя счет

Убедился, что мой банк может отправлять деньги в этот банк

Шучу, нет конечно же. Вот так:

1. В своем мобильном банке ввел мобильный номер получателя / выбрал его из контактов

3. Проверил глазами, кому отправляешь. Подтвердил отправку.

Вот и всё. Помните историю про изобретение шариковой ручки? Вот и здесь вроде ничего принципиально нового нет, а поведение изменилось. И весь рассказ уложился в один абзац.

Не нужно скачивать никаких новых приложений – перевод можно сделать внутри мобильного приложения вашего банка.

Не нужно платить комиссию, если переводишь между разными банками в СБП. Переводы до 100 тыс. рублей в месяц бесплатно.

Деньги на счете получателя появляются действительно мгновенно, и это реальные деньги, а не авансирование под ожидаемое пополнение; деньги по корсчетам банков тоже движутся мгновенно. Это очень актуально для бизнеса, т.е. для C2B – не нужно прикидывать, когда у банка следующий рейс в ЦБ; даже если на дворе Новогодние каникулы – платежи мгновенные.

Не нужно заполнять печатными буквами заявления, если уж сравнивать с 2010 годом 🙂

Сценарий C2C Pull, то есть опять перевод от человека к человеку, но уже по запросу получателя. Перевод зарплаты из зарплатного банка в любимый банк (ведь удобнее это сделать из приложения любимого банка). Краудфандинг, сбор на подарок или возврат долга.

Лежа на диване, увидел сообщение “Василий П. запросил у Вас 1000 руб”.

Нажал “Ок, перевести”.

Продолжаешь лежать на диване уже с чистой совестью.