perpetual futures что это

Измеряем Perpetual Futures с точки зрения биржи: Базовые метрики

Буквально на днях очередная странная контора обладающая вроде как таинственными супер всякими биржевыми штуками (о которых нельзя говорить) перед собеседованием попросила сделать небольшое тестовое задание. Вышло нечто среднее, между техническими вопросами, аналитикой и финансовой инженерией. Самый интересный вопрос был таким:

Представьте, что вы рассматриваете возможность реализации на бирже нового продукта Perpetual Futures, который уже есть у конкурентов. Какие бы метрики и критерии успеха вы предложили для этого продукта?

Ранее я как раз работал СТО фьючерсной биржи и именно этой задачей занималась моя команда (и ее решеним я больше всего горжусь). Мы построили всю инфраструктуру для метрик — сбор, хранение, визуализацию и построение на этой базе произвольный отчетов и дэшбордов. Задача сама по себе очень и очень непростая, но чертовски интересная! И да, если что — я открыт для найма и интересных предложений — пишите aleks.raiden@gmail.com или @aleks_raiden

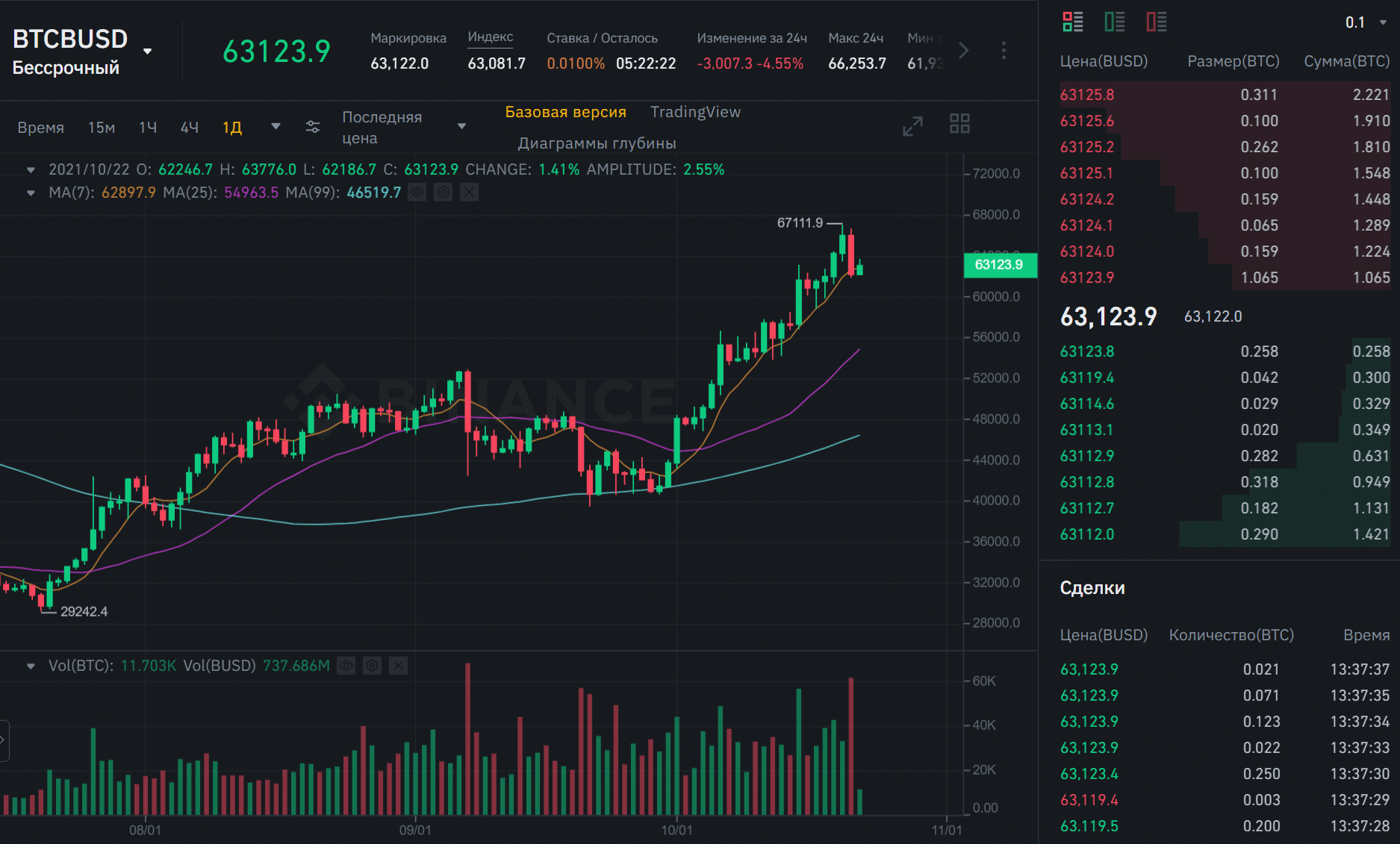

Любой трейдер, который хоть раз торговал бессрочными фьючерсами на любой бирже (например, Binance или BitMEX), может подумать, что здесь ничего особенно нет. Вон же, в терминале биржа и так показывает все важнейшие метрики. Допустим, цена для внутренней аналитики не так важна, остается что? Объем торгов и открытый интерес (OI) — вот и всех нужные показатели. Самые опытные могут добавить, что хорошо бы отслеживать еще Funding rate. Со стороны трейдера очень часто, что этого может быть достаточно для принятия простых торговых решений. А вот со стороны биржи этот продукт выглядит намного более сложным и требует отслеживания десятков и десятков (вру, речь идет о сотне) параметров для качественного анализа.

На стороне биржи на эти данные смотрят аналитики, собственный трейдинг-деск, если он есть, отдел маркет-мейкинга, руководители всех направлений — от маркетинга до операционного менеджмента, в идеале — выделенный человек в должность Head of Exchange Traded Products (директор по торговым операциям или продуктам). Конечно, на разных уровнях нужны разные данные и, если аналитику важны тонкие внутренние детали и их соотношение в разрезе времени, то на уровне топ-руководства это сжимается до самых основных показателей. Но для правильной оценки которых и нужно собирать и обрабатывать очень много разных параметров.

Если биржа не собирает и не анализирует этих метрик — она ничего не знает про собственный продукт! И вместо финтех-продукта оперирует непонятно чем!

Базовые метрики

Эти метрики, если считать все, то их будет 26 — это самые основные показатели финансового торгуемого контракта (бессрочного фьючерса), на основании которых можно принимать какие-то решения и видеть картину принятия трейдерами нового инструмента, его показатели относительно конкурентов.

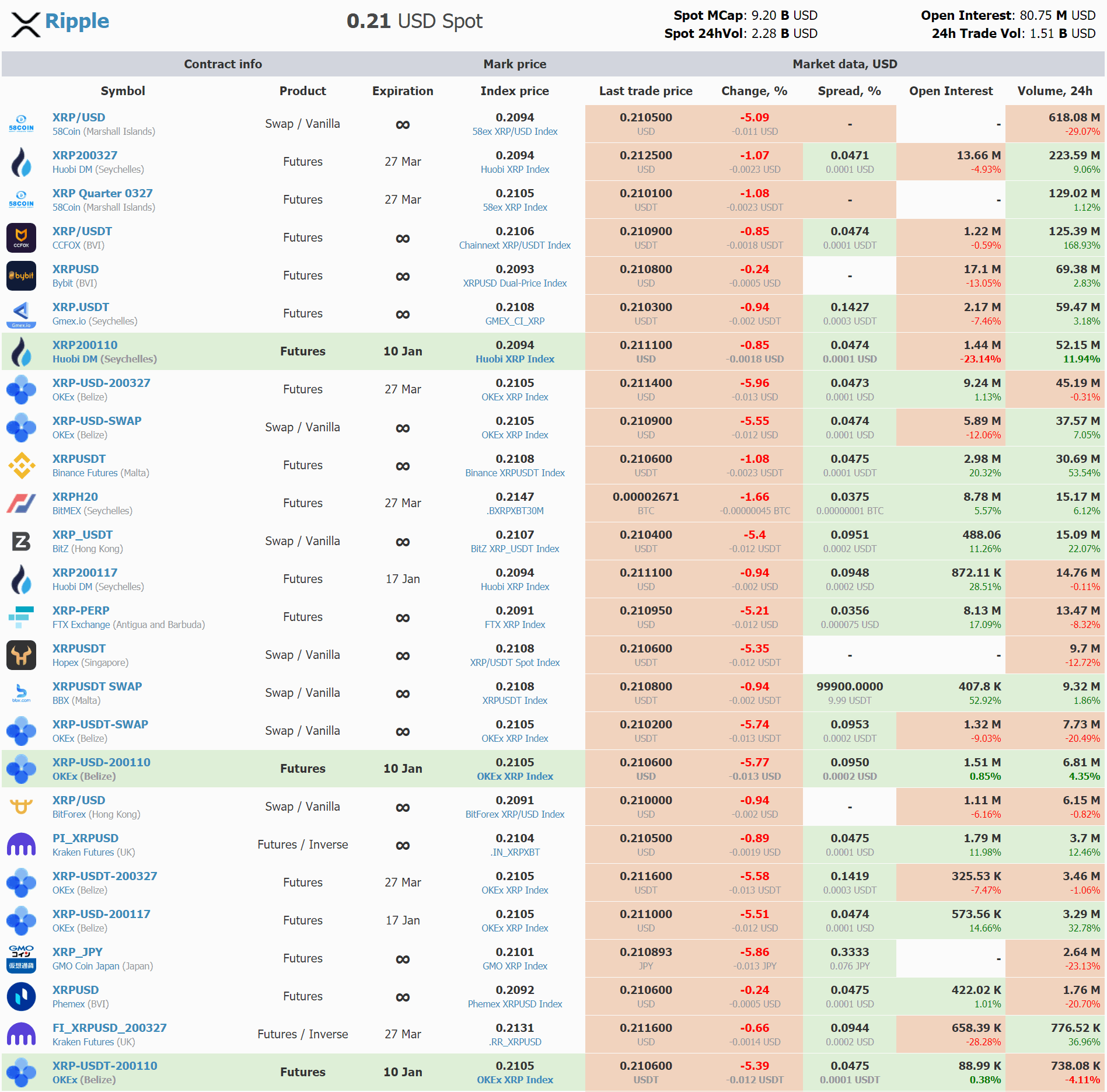

Да, важный момент — для качественной аналитики надо собирать такие же показатели и у конкурирующих продуктов на других площадках. Часть из этого — вполне публичные данные, можно получать по API, часть придется рассчитывать самостоятельно. Не забывая и свои данные отдавать в публичном доступе.

Мы, к примеру, построили специальный агрегатор, аналог портала СМС, но отслеживающий только крипто деривативы — ContractMarketCap. В один клик можно сразу посмотреть расстановку сил на всем рынке или отдельном его сегменте, сравнить свои котировки с конкурентами и отслеживать разные показатели торгуемых продуктов.

С технической стороны все эти данные — временные ряды (time series), поэтому с ними можно и удобнее всего работать в традиционном стеке, так же как ваша DevOps команда отслеживает загруженность процессоров на серверах. Grafana / Prometheus / VictoriaMetrics — это ваши главные инструменты построения такой системы. Облегчает задачу, что непосредственно в реал-тайме это делать нет нужды, вполне хватит мягкого варианта (примерно секундные метрики для индексов например) и минутные для тех параметров, которые не так быстро меняются. Ценность собираемой информации со временем только растет, поэтому не жадничайте на объем хранилища, благо есть весьма эффективные системы хранения. Пишите метрики сразу в два независимых хранилища в разных локациях. Впрочем, за это у вас будуте отвечать DevOps команда, главное — поставить им задачу.

Описанные метрики — далеко не все показатели. В следующей статье я опишу более сложные, внутренние метрики, которые уже, конечно, никто в паблик не отдает, а часть из них — весьма охраняемая тайна, доступная даже в работе только избранным сотрудникам.

С другой стороны — используя эти метрики, можно создать достаточно простой дэшборд и для сотрудников тех-поддержки и для внутренних аналитиков и для операционного менеджмента и финансового отдела. Было бы желание и понимание, что вы строите в качестве продукта — скам-кухню или серьезный финансовый проект.

Что такое фьючерсы на бирже

И как ими торговать

Если вы хотите попробовать себя в краткосрочных сделках и спекуляциях, вам стоит знать о фьючерсах.

Начнем издалека: представьте, что вы фермер и что через полгода вам понадобится зерно. И что стоимость этого зерна за полгода может вырасти в два раза, а может и упасть в два раза. Никто не знает, как получится.

Тогда вы идете к поставщику и договариваетесь, что купите у него зерно через полгода, но по нынешней цене. Если за полгода зерно подорожает, вы будете в плюсе — купите его по старой цене. Если за полгода зерно подешевеет, в плюсе будет продавец — он продаст его вам по цене полугодовой давности, которая была выше. Вот такая договоренность — и есть фьючерсный контракт. В статье речь пойдет о такой же ситуации, но на бирже.

В целом фьючерсы — это отдельная и очень большая тема, которую невозможно охватить даже серией статей. Поэтому в этой статье я буду говорить только о фьючерсах фондовой секции Московской биржи, то есть о фьючерсах на акции и на индексы. Рассмотрю только основные стратегии торговли фьючерсами.

Аккуратнее: это не про долгосрочные инвестиции

Обычно в Тинькофф-журнале мы рассказываем о разумном инвестировании и долгосрочных инвестициях: как сделать правильный выбор, вложить деньги надолго, обогнать инфляцию и стать богаче на дистанции в несколько лет.

Эта статья о другой стороне фондовых рынков: о краткосрочных сделках, трейдинге и спекуляциях. Выпуск статьи не означает, что мы призываем читателей спекулировать на бирже и рисковать. Но читатели задают много вопросов о фьючерсах, поэтому считаем своим долгом подробно рассказать, что это и зачем. А пользоваться инструментом или нет — решать вам.

Что такое фьючерс

Фьючерсный контракт — это договор между покупателем и продавцом о покупке/продаже какого-то актива в будущем. Стороны заранее оговаривают, через какой срок и по какой цене состоится сделка.

Например, сейчас одна акция «Лукойла» стоит около 5700 рублей. Фьючерс на акции «Лукойла» — это, например, договор между покупателем и продавцом о том, что покупатель купит акции «Лукойла» у продавца по цене 5700 рублей через 3 месяца. При этом не важно, какая цена будет у акций через 3 месяца: цена сделки между покупателем и продавцом все равно останется 5700 рублей. Если реальная цена акции через три месяца не останется прежней, одна из сторон в любом случае понесет убытки.

Большая часть фьючерсных сделок — это спекуляция. Вы прогнозируете, что цена акций «Лукойла» в ближайшее время вырастет, — вы покупаете фьючерсный контракт на акции «Лукойла». Думаете, что цена вот-вот рухнет, — вы продаете фьючерсный контракт на акции «Лукойла».

В продаже фьючерсов есть один нюанс. Фактически «покупка» и «продажа» в разговоре о фьючерсах — условные термины. Лучшая аналогия — это обыкновенное пари. Есть две стороны: одна считает, что цена актива вырастет, а другая — что цена упадет. В итоге первый участник «покупает» фьючерс, а второй «продает» его. Соответственно, чтобы продать фьючерс, его не нужно предварительно покупать. Для продажи фьючерсов определенного типа даже не нужно держать акции, на которые этот фьючерс заключен, — все просто рассчитывается в денежном эквиваленте.

Как инвестировать в акции и не прогореть

Почему фьючерс — это не инвестиции

Не стоит путать покупку фьючерса на акции с покупкой акций. Давайте разберем, в чем разница.

При покупке акций «Лукойла» вы:

При покупке фьючерсов на акции «Лукойла»:

Во-вторых, фьючерсы не имеют добавочного капитала, который есть у акций и который вы, как инвестор, можете ощущать в виде дивидендов или роста стоимости акций.

В чем польза фьючерсов

У вас может возникнуть резонный вопрос: зачем мучиться с какими-то непонятными фьючерсами, если можно так же спекулировать и самими акциями: думаешь, что акции «Лукойла» будут расти, — покупаешь сейчас и продаешь потом, когда вырастут. Но по сравнению со спекуляцией на акциях у фьючерсов есть свои преимущества.

Бесплатное кредитное плечо. Кредитное плечо позволяет совершать сделки на большую сумму, чем у вас реально есть на счете. Но в случае акций этот эффект достигается за счет того, что брокер реально предоставляет вам кредит под проценты — за это нужно платить. Во фьючерсах как такового кредитного плеча нет: на момент заключения сделки вы просто не должны платить всю стоимость актива — достаточно только гарантийного обеспечения, около 10% от сделки.

Нет ограничений по короткой продаже. Короткая продажа — возможность продать то, чего у вас нет. С акциями это работает так: вы берете «взаймы» у брокера определенные акции, чтобы продать их и получить прибыль. Брокеру вы потом должны будете вернуть эти же акции. Если вы одолжили у брокера акции, продали их, а потом они подешевели — вы в плюсе: чтобы вернуть брокеру акции, вы купите их по меньшей цене. За такое «одалживание» акций брокеры тоже берут процент.

С фьючерсами по-другому: они не существуют в материальном мире — это просто договоренности. Поэтому покупка или продажа фьючерса просто показывает вашу позицию, одалживать ценные бумаги ни у кого не нужно.

Сделки дешевле. При сделках с акциями действуют разные тарифы, но в большинстве случаев нужно платить депозитарию за хранение бумаг. В случае с фьючерсами на руку играет то, что это не ценные бумаги, которые нужно хранить в специальном хранилище, — за такую договоренность депозитарий не берет плату.

Фьючерсы на Московской бирже

Мы рассмотрели некоторые основные положения о фьючерсах — теперь можно перейти к конкретным примерам. Как я писал раньше, в этой статье мы будем рассматривать только фьючерсы фондовой секции Московской биржи. Вот что к ним относится:

Технически при покупке фьючерса на бирже покупатель с продавцом договариваются только о цене и дате. Все остальные детали контракта уже стандартизированы, и за соблюдение всех обязательств отвечает биржа. Но в реальной торговле фьючерсами не нужно договариваться даже о цене и сроке: цену определяет рынок, а дату — биржа. По факту вы просто либо соглашаетесь на предложенные условия, либо не соглашаетесь.

Механически сделка проходит точно так же, как и любая другая сделка с акциями. Вы выставляете заявку, указываете цену и количество. Если покупатель/продавец найдется — заявка срабатывает.

У каждого фьючерса есть несколько характеристик, рассмотрим их подробнее.

Тип контракта — это самая важная информация о фьючерсе. Он может быть поставочным или расчетным. Если вы покупали поставочный контракт, то при исполнении фьючерса вы обязаны купить непосредственно сам базовый актив. А при расчетном происходит только финансовый расчет вашей сделки.

Разберемся на примере. Представим, что вы купили 10 фьючерсов на акции «Лукойла» по 5500 рублей и к моменту исполнения контракта акции стоят 5000 рублей.

При поставочном контракте вы будете обязаны купить 10 акций «Лукойла» по 5500 рублей. Вы потратите 55 000 рублей, и в вашем портфеле появятся 10 акций общей стоимостью 50 000 рублей. Что делать с этими акциями дальше — решать вам. Можно продать и зафиксировать убыток 5000 рублей, а можно дождаться лучших времен, когда акции подорожают.

При расчетном контракте у вас не появится никаких акций — биржа просто рассчитает ваш убыток и спишет со счета 5000 рублей.

Как мы уже говорили, при торговле фьючерсами вы получаете бесплатное плечо, так как, чтобы купить 1 фьючерс на акции «Лукойла» за 5500 рублей, вам необходимо заплатить только обеспечение — обычно 10%, или 550 рублей за фьючерс. Это значит, что для всей вашей сделки — 10 фьючерсов — вам нужно всего лишь 5500 рублей на своем счете.

А теперь интересный нюанс: если при исполнении фьючерса расчетного типа у вас просто уйдет со счета 5000 рублей и останется 500 рублей, то при поставочном типе вам нужно будет купить 10 акций «Лукойла» общей стоимостью 55 000 рублей — и на этот раз вам придется заплатить полностью. Если у вас не будет этих средств, то может либо сработать кредитное плечо от брокера (на этот раз уже платное), либо вы и вовсе получите штрафные санкции.

При продаже фьючерса все аналогично, только с другой стороны: если к моменту исполнения расчетного фьючерса акции будут стоить 5000 рублей, вы будете в плюсе — «продадите» акции по 5500 и брокер просто начислит вам 5000 рублей прибыли за 10 фьючерсов. А если это будет поставочный фьючерс, вы должны будете продать покупателю 10 акций «Лукойла» по 5500 рублей. Если этих акций у вас не будет, биржа откроет короткую позицию — одолжит вам эти акции, чтобы вы могли исполнить контракт, а с вас возьмет проценты за такой кредит. Поэтому с поставочными кредитами нужно быть аккуратным.

Исполнение фьючерса — это дата, когда все открытые фьючерсные сделки закрываются и все контрагенты исполняют свои обязательства. В расчетных фьючерсах это дата, когда вы зафиксируете убыток или прибыль по счету, а в поставочных — дата, когда вы купите/продадите базовый актив.

Хронологически процесс исполнения разбит на две даты:

Например, если фьючерс исполняется в июне 2019 года, все будет выглядеть так: купить или продать фьючерс можно будет до 20 июня — это третий четверг месяца. А исполнится фьючерс на следующий день — 21 июня, в пятницу.

Всего на бирже 4 месяца исполнения фьючерсов. Это означает, что по акциям есть 4 разных фьючерса, длительность каждого из которых — 3 месяца.

Если нажать на один из фьючерсов, мы попадем в его карточку со сводной информацией. На практике нужно переходить сразу сюда.

В правой колонке — «Параметры инструмента» — указаны все детали: тип фьючерса; дата исполнения; необходимый уровень гарантийного обеспечения — сумма, которую вам нужно реально заплатить, чтобы купить один фьючерс; объем лота — количество акций в одном фьючерсе — и так далее.

Левая колонка отображает рыночные данные по выбранному фьючерсу: какой объем сделок, цена последней сделки и так далее.

Таблица сверху показывает все доступные фьючерсы по данному базовому активу и дает по ним краткую сводку. В целом тут понятны уже все поля, кроме расчетной цены — по этой цене клиринговый центр рассчитывает все сделки, начисляет вариационную маржу и т. п. Это отдельная сложная тема — можно почитать об этом на сайте Московской биржи, но на практике механика работы не особо влияет на действия трейдера.

Гораздо интереснее посмотреть на цену и объем сделок по фьючерсам. Как видно на иллюстрации, цена везде разная, как и спрос. При этом базовый актив везде одинаковый — вот с этим стоит разобраться отдельно.

Как цена фьючерса зависит от цены базового актива

Цены фьючерсов с разной датой исполнения на один и тот же базовый актив разные, но и это не все. Цена самого базового актива основную часть времени тоже отличается от цены фьючерса на этот базовый актив.

Что такое бессрочные фьючерсные контракты?

Что такое фьючерсный контракт?

В отличие от традиционного спотового рынка, сделки с помощью фьючерсов не исполняются в момент их заключения. Вместо этого два контрагента торгуют контрактом в определенный промежуток времени и на этом основании определяют будущую ценовую политику. Кроме этого, фьючерсный рынок не позволяет пользователям напрямую покупать цифровой актив, поскольку процесс торговли осуществляется в форме контракта, который представляет определенный товар и фактическая торговля активами (или наличными) произойдет в будущем, когда контракт будет исполнен.

Кроме того, цена на золото или пшеницу на фьючерсном рынке может отличаться в зависимости от даты исполнения контракта. Чем больше временной промежуток, тем выше транспортные расходы, что также отражается на потенциальной неопределенности цены в будущем и расхождении ценовой политики между спотовым и фьючерсным рынком.

Почему пользователи торгуют фьючерсами?

Что такое бессрочный контракт?

Таким образом, в отличие от обычных фьючерсов, бессрочные контракты зачастую торгуются по цене, которая равна или очень похожа с ценой на спотовых рынках. Тем не менее, самая большая разница между традиционными фьючерсами и бессрочными контрактами заключается в их дате исполнения.

Что такое первоначальная маржа?

Что такое поддерживающая маржа?

Что такое ликвидация?

Если стоимость вашего залога падает ниже поддерживающей маржи, средства на вашем аккаунте для торговли фьючерсами могут быть ликвидированы. В Binance ликвидация происходит по-разному, в зависимости от риска и кредитного плеча пользователя (на основе залога и чистой подверженности риску). Чем больше общая позиция, тем выше требуемая маржа.

Механизм может несколько отличаться в зависимости от рынка и биржи. Binance взимает 0,5% номинальной комиссии за ликвидацию первого уровня (чистая подверженность риску ниже 500 000 USDT). Если на счету есть какие-либо дополнительные средства после ликвидации, остаток возвращается пользователю. В случае если баланс меньше суммы ликвидации, пользователь объявляется банкротом.

Обратите внимание, что при ликвидации вы будете вынуждены оплатить дополнительные сборы. Чтобы избежать этого, вы можете либо закрыть свои позиции до того, как цена ликвидации будет достигнута, либо дополнительно внести средства на свой баланс залога, что приведет к дальнейшему отклонению ликвидации от текущей рыночной цены.

Что такое ставка финансирования?

Финансирование состоит из регулярных платежей между покупателями и продавцами в соответствии с их текущим уровнем ставки. Когда ставка выше нуля (положительная) трейдеры, которые в лонге (покупатели контрактов), должны платить тем, которые в шорте (продавцы контрактов). При отрицательных ставках короткие позиции платят длинным.

По этой причине, когда бессрочный контракт торгуется с премией (выше, чем на спотовых рынках), длинные позиции должны платить тем кто в коротких позициях из-за положительной ставки финансирования. Предполагается, что такая ситуация приведет к снижению цены, так как лонги закрывают свои позиции и открываются новые шорты.

Что такое цена маркировки?

Таким образом, хоть индекс цена связана с ценой актива на спотовых рынках, цена маркировки представляет собой истинную стоимость бессрочного контракта. В Binance цена маркировки основана на индексе цены и ставке финансирования, а также является важной частью для расчета «нереализованного PnL».

Что такое PnL?

PnL предполагает отчет о прибыли и убытках, и он может быть как реализован так и отсутствовать вовсе. Когда у вас есть открытые позиции на рынке бессрочных контрактов ваш PnL не реализуется, это означает, что он все еще видоизменяется реагируя на движения рынка. Когда вы закрываете свои позиции, нереализованный PnL становится реализованным PnL (частично или полностью).

Поскольку реализованный PnL относится к прибыли или убытку, которые возникают в результате закрытия позиций, он не имеет прямого отношения к цене маркировки, а касается исключительно цены исполнения ордеров. В свою очередь, нереализованный PnL постоянно меняется и является основным фактором ликвидации. Таким образом, цена маркировки используется для обеспечения того, чтобы вычисления нереализованного PnL происходили точно и правильно.

Что такое страховой фонд?

Чтобы проиллюстрировать это, давайте предположим, что у Алисы есть 2000$ на ее аккаунте для торговли фьючерсами, которые она используется для открытия длинной позиции под кредитное плече (или леверидж) х10 по 20$ за BNB. Обратите внимание, что Алиса покупает контракты у другого трейдера, а не у Binance. На другой стороне сделки у нас Боб с короткой позицией того же размера.

Поскольку размер кредитного плеча х10, Алиса занимает позицию в 1000 BNB (стоимостью 20 000$) с залогом в 2000$. Однако, если цена BNB упадет с 20$ до 18$, позиция Алисы будет автоматически закрыта. Это означает, что ее активы будут ликвидированы, а залог в 2000$ будет списан с ее аккаунта.

Если по какой-либо причине система не сможет вовремя закрыть все позиции и рыночная цена актива еще больше снизится, страховой фонд будет активирован для покрытия всех убытков до закрытия оставшихся позиций. Для Алисы ситуация не сильно изменится, так как она была ликвидирована, а ее баланс равен нулю, но эта процедура гарантирует то, что Боб в любом случае получит свою прибыль. Помимо этого, без страхового фонда баланс Алисы не только упадет с 2000$ до нуля, но также может уйти в минус и стать отрицательным.

Однако на практике ее длинная позиция скорее всего будет закрыта до этого, потому что ее поддерживающая маржа будет ниже необходимого минимума. Сборы за ликвидацию поступают непосредственно в страховой фонд, а оставшиеся средства возвращаются пользователям.

Что такое авто-делевереджинг?

Авто-делевереджинг заемных средств относится к методу ликвидации контрагента, который происходит только в том случае, если страховой фонд перестает функционировать (в определенных ситуациях). Хоть и маловероятно что такое произойдет, в случае подобного события, от трейдеров, которые успешно закрыли свои позиции, может потребоваться часть их прибыли, чтобы покрыть убытки тех, кому повезло меньше. К сожалению из-за волатильности присутствующей на рынке криптовалют и высокого кредитного плеча, которое предлагается клиентам, невозможно полностью избежать такой ситуации.

Другими словами, ликвидация контрагента является последним шагом, который предпринимается в случае, когда страховой фонд не может покрыть оплату позиций, аккаунты которых обанкротились в следствии неудачной сделки. Как правило, позиции с наибольшей прибылью (и кредитным плечом) сильнее остальных способствуют развитию платформы. Binance использует индикатор, который сообщает пользователям где находятся их сделка в очереди на автоматический делевереджинг средств.

Руководство по бессрочным контрактам

Обзор

Принципы работы рынка бессрочных контрактов

Трейдеру, торгующими бессрочными контрактами, необходимо знать некоторые принципы работы этого рынка. В частности, трейдер должен знать о следующих основных компонентах:

Часто задаваемые вопросы

Что такое бессрочный контракт?

Бессрочный контракт— это инструмент, аналогичный традиционному фьючерсному контракту по механизму торговли. Отличие заключается в том, что он не имеет срока действия. Бессрочные контракты торгуются как спот, близко следуя за ценой базового индекса. Это достигается благодаря использованию финансирования.

Это достигается с помощью механизма Финансирование

Что такое цена маркировки?

Цена маркировки — это цена, по которой контракт маркируется в целях определения нереализованного PNL и уровня ликвидации.

Как определяется цена бессрочных контрактов BaseFEX?

BaseFEX маркирует контракты в соответствии с методом маркировки справедливой цены. Справедливая цена определяет ваш нереализованный PNL. Реализованный PNL определяется в соответствии с ценой входа и выхода или ценой исполнения расчетов, с учетом любых торговых издержек и комиссий.

Как купить или продать бессрочный контракт?

Финансирование

Финансирование происходит каждые восемь часов в 02:00 (UTC), 10:00 (UTC) и 18:00 (UTC). Списание или начисление финансирования осуществляется, только если у вас открыта позиция на момент наступления одной из временных меток. В случае закрытия позиции до наступления одной из этих временных меток списание или начисление финансирования не происходит.

Финансирование, которое вы платите или получаете, рассчитывается следующим образом:

Финансирование = размер позиции * ставка финансирования

Сумма позиции не зависит от величины кредитного плеча. Например, при наличии 100 контрактов по BTCUSD финансирование списывается/начисляется на основе номинальной суммы этих контрактов и никак не связано с тем, какая маржа установлена по данной позиции.

Когда ставка финансирования положительная, владельцы длинных позиций (лонгов) платят владельцам коротких позиций (шортов). Когда ставка отрицательная, шорты платят лонгам. См. примеры.

Расчет ставки финансирования

Ставка финансирования нужна для того, чтобы цена бессрочного контракта соответствовала цене базового актива. В этом контракт имитирует работу рынков с маржинальной торговлей, поскольку покупатели и продавцы контракта периодически обмениваются процентными платежами.

Компонент процентной ставки

Все контракты, которые торгуются на BaseFEX, состоят из двух инструментов: базовой валюты и котируемой валюты. Например, в контракте BTCUSD базовой валютой является BTC, а котируемой – USD. Процентная ставка зависит от разницы процентных ставок между двумя валютами:

Компонент премии/дисконта

Бессрочный контракт может торговаться со значительной премией (положительной разницей) или дисконтом (отрицательной разницей) по отношению к цене маркировки. В подобных ситуациях для того, чтобы ставка финансирования отражала последние уровни цен контракта, используется индекс премиума.

Индекс премиума по каждому контракту рассчитывается следующим образом:

Расчет окончательной ставки финансирования

BaseFEX рассчитывает индекс премиума (P) и процентную ставку (I) каждую минуту, а затем производит расчет 8-часовой средневзвешенной по времени цены (TWAP) на основе ставок за каждую минуту.

Рассчитанная ставка финансирования затем применяется к открытой позиции трейдера в BTC, чтобы установить, какая сумма финансирования должна быть списана или зачислена при наступлении временной метки.

Предельные ставки финансирования

BaseFEX устанавливает ограничения на ставку финансирования, чтобы гарантировать использование максимального кредитного плеча. С этой целью налагаются два ограничения:

Комиссия за финансирование

BaseFEX не взимает дополнительной комиссии за финансирование; обмен платежами происходит напрямую между участниками торгового процесса (Р2Р).

Пример бессрочного контракта по BTCUSD

Пример бессрочного контракта на длинные BTCUSD

В следующих примерах не учтен премиум, который объясняется выше.

Данные контракта BTCUSD

Первый день 1, 08:00 (UTC)

Трейдер открывает длинную позицию на 150,000 контрактов по BTCUSD по цене 7500 USD.

Сумма позиции в BTC = 150,000 контрактов * 1 USD * 1/7500 = 20 BTC

Первый день 1, 10:00 (UTC)

Трейдер продержал позицию после наступления временной метки финансирования в 10:00 (UTC), поэтому выплачивает финансирование. Сумма к оплате определяется следующим образом:

Текущая цена спота BTCUSD = 7500 USD.

Сумма финансирования = сумма позиции * ставка финансирования = 20 BTC * 0,25% = 0,05 BTC

Поскольку трейдер держит длинную позицию, а сумма финансирования является положительной, трейдер должен выплатить финансирование контрагенту, который держит короткую позицию и получит 0,05 BTC финансирования.

Первый день 1, 16:00 (UTC)

Цена контракта по BTCUSD выросла до 8000 USD. Трейдер закрывает позицию и продает 150,000 контрактов по BTCUSD. Он выполняет эту транзакцию до следующей временной метки финансирования в 18:00 (UTC), чтобы избежать выплаты финансирования.

В результате повышения цены BTCUSD трейдер заработал 1,25 BTC прибыли:

Примеры ставок финансирования

Напомним формулы для расчета ставки финансирования:

Ниже приведен пример того, как ставка финансирования (F) варьируется в зависимости от различных значений процентной ставки (I) и индекса премиума §.