nyse tick index что это

Routes to finance

Торговцы на фондовом рынке всегда обеспокоены тем, как движется рынок. Сильное движение к покупке является хорошим показателем того, что цена акций продолжит расти, в то время как сильное движение к продаже предполагает спад.

Но как вы знаете, в каком направлении движется общий рынок?

Один из инструментов, используемых трейдерами, называется внутренним рынком. Эти индикаторы могут быть системами раннего предупреждения для всего рынка.

Одним из наиболее распространенных внутренних факторов рынка является индекс TICK или TICK.

Этот инструмент сравнивает количество акций на Нью-Йоркской фондовой бирже, которые растут до количества падающих акций.

Расчет очень прост. Вы принимаете вздымающиеся (или растущие) запасы и вычитаете упущение (или падающие запасы).

Если число положительное, это означает, что больше акций растет, чем падает. Если число отрицательное, это означает, что больше акций падает, чем растет.

В любом случае, ожидают, что рынок резко изменит сам себя.

Понимание TICK может помочь вам решить, когда покупать или продавать.

Если вы подумывали о продаже определенного запаса и заметили, что TICK приближается к +750 или более, это может быть время для продажи, так как условия для того, чтобы рынок перевернулся и начал падать.

Это может снизить цену ваших акций.

Всегда используйте TICK в связи с другими факторами, чтобы принять ваше решение. Однако, как быстрый взгляд на рыночные настроения, TICK является ценным инструментом.

Подробнее о:

Внутренние и внешние индикаторы рынка:

TRIN и TRIN / Q

TIKI

VIX

Индекс mSCI: что это такое и что он измеряет?

Индексы mSCI измеряют показатели фондового рынка в различных областях. Как они работают. Страны в EM, Frontier и World Indexes.

MSCI EAFE Международный индекс фондового рынка

Маркеры и NYSE TICK

Маркеры и NYSE TICK

Другие темы, меньше относящиеся к отдельным секторам, также имеют тенденцию проявляться в первые минуты рынка. Открытие с разрывом при очень высоком значении TICK в самом начале сессии нередко указывает на силу или слабость тренда, которая сохранится в течение дня. Ранние падения, заканчивающиеся на нулевом уровне TICK (индекс не может перейти на отрицательную территорию), часто означают, что продажа в течение дня будет скромной. Наоборот, рост в начале дня, не находящий подтверждения в виде перехода TICK на положительную территорию, обычно происходит на неопределенных или снижающихся рынках, где повышение маловероятно.

В начале каждого торгового дня я проверяю диапазон TICK за последнюю сессию. Диапазон TICK представляет собой разность между максимумом и минимумом NYSE TICK в течение дня. Затем использую моделирование по правилу ближайшего соседа, чтобы найти в моей базе данных все предыдущие дни с подобным диапазоном TICK. Нахожу средний диапазон TICK следующего дня и определяю возможные отклонения. Моя рабочая гипотеза заключается в том, что на следующий день диапазон TICK будет находиться в пределах диапазона, укладывающегося в среднее значение с учетом допустимых отклонений.

Это может иметь важные последствия, поскольку создает новый набор маркеров. Предположим, что в начале дня рынок достигает дна на уровне TICK –250, а предполагаемый диапазон TICK составляет 1050. Из этого я делаю вывод, что в некоторый момент торгового дня рынок достигнет значения TICK в районе 800. Это сразу же говорит мне, что: а) вероятно, в течение дня будет преобладать покупка (положительные уровни TICK превысят отрицательные, что коррелирует с цифрами повышения/понижения дня); б) в любой момент может начаться сильный торгуемый отскок, так как ожидается движение рынка от TICK –250 до TICK +800.

Некоторые из самых интересных событий на рынке происходят, когда утренние темы прерываются новыми маркерами. Это говорит о том, что темы изменяются, указывая на потенциальное изменение тренда, – перед нами те самые случаи, когда трейдеры, как психотерапевты, должны проявлять максимальную сообразительность.

Предположим, что утром рынок болтался в довольно узком диапазоне, а совокупный TICK не выходил за рамки +200/–200. Краткосрочному трейдеру от такого рынка надо держаться подальше, учитывая его низкую волатильность и отсутствие направления. Предположим, однако, что рынок пробивается вниз к новому дневному минимуму на –750 TICK и отскакивает, лишь немного зайдя на положительную территорию TICK. Что вы будете делать?

Если до этого рынок уже некоторое время не снижался, превращая это падение в последний сегмент снижения, то правильным ходом, как правило, будет открытие короткой позиции. Резкое падение TICK и пробитие торгового диапазона означают изменение темы. До этого снижения переход TICK на положительную территорию поднимал рынок к верхней границе его диапазона. Теперь положительный TICK едва заставляет рынок шевельнуться вверх. Такое падение эффективности является важным маркером, обычно возвещающим о последующей слабости.

Важным маркером – и недостаточно хорошо понятым – является объем торгов. Экстремумы объема (взаимосвязанные с экстремумами волатильности) нередко встречаются ближе к концу движений рынка, когда большинство трейдеров пытаются запрыгнуть на поезд, который уже отошел от станции. Если я держу прибыльную позицию и рынок начинает резко двигаться в мою пользу на большом объеме, создавая на графике необычно широкий бар, то я почти всегда начинаю формулировать план взятия прибыли. Если тренд настолько очевиден, что трейдеры толпой пытаются его поймать, значит, он, скорее всего, находится в одной из своих последних стадий.

Краткосрочным трейдерам, однако, может быть трудно различать маркеры объема. Как упоминалось ранее, у объема есть естественная тенденция увеличиваться в начале и конце каждого торгового дня и уменьшаться в середине дня. Некий объем в 12.30 может быть весьма большим для этого периода, но относительно малым по сравнению с объемом на открытии или закрытии. Поэтому я рассчитываю статистическую величину, которую называю относительным объемом. Попросту говоря, относительный объем сравнивает объем в течение определенного периода (от одной минуты до одного часа) со средним объемом в течение того же периода за прошлые х дней. (В своей собственной торговле я использую график средних пятиминутных объемов для фьючерсов на биржевые фонды, ETF, и фьючерсных контрактов, за которыми слежу, со 100-дневным ретроспективным периодом.) Это позволяет трейдеру объективно понять, что объем в конкретном периоде слишком велик по сравнению с нормой. Если в 10.30 трейдер видит начало движения из торгового диапазона на пятиминутном объеме, превышающем на три стандартных отклонения норму для 10.30, то это, как правило, означает, что он увидит продолжение этого нового тренда. Дело в том, что увеличение относительного объема означает рост покупки или продажи. И наоборот, когда в рамках уже существующего тренда происходит внезапный всплеск относительного объема, это часто служит маркером, указывающим на период консолидации или разворот.

(Примечание. Как упоминал ранее, я предпочитаю измерять объем в сделках, а не в проданных акциях. Необходимая статистика имеется на большинстве каналов данных, работающих в режиме реального времени. Хотя количество сделок, размещенных в единицу времени, как правило, хорошо коррелирует с количеством проданных акций, иногда последний показатель значительно искажается из-за отдельных сделок с крупными пакетами, особенно когда речь идет об объеме на очень краткосрочной основе. Количество сделок более чувствительно к деятельности мелких трейдеров, что увеличивает контрарианский потенциал этого индикатора.)

Многие маркеры изменений на рынке очень напоминают маркеры, встречающиеся на сеансах психотерапии. Иногда я открываю на своем мониторе окно и наблюдаю, как бегут данные по продажам той или иной акции. Экран отражает каждую открытую сделку, а также изменения в ценах предложения и спроса. В поворотные моменты рынка часто можно видеть, как нарастает скорость цифрового потока; можно также наблюдать ускорение, когда пробивается унылый диапазон консолидации и появляется новый тренд. Трейдеры биржи, следящие за уровнем шума в «ямах» с целью поймать признаки интереса к покупке и продаже, хорошо знакомы с данным маркером. При этом рынок выглядит почти так, как если бы он играл роль психотерапевта, изменяющего темп и тон коммуникаций, чтобы подчеркнуть определенные моменты и вызвать изменения в понимании.

Длительные периоды погружения в рынки неоценимы для развития у трейдеров чувствительности к этим изменениям ритма. Чувствительность трейдера, однако, похожа на чувствительность психотерапевта в том смысле, что лучший его ход может противоречить ритмам. Когда голос клиента скучнеет, это часто наилучшее время для того, чтобы добавить эмоции; когда темп беседы замедляется, это сигнал о необходимости оживить тему. Точно так же ускорение торговли в конце нисходящего движения может вызывать у трейдеров, имеющих на рынке длинные позиции, чувство паники по мере того, как нарастает проседание. Однако с точки зрения торговли на кушетке реакция не должна быть естественной в свете того, что паническое поведение трейдеров может рассматриваться как маркер будущего разворота – и возможность для входа на длинной позиции.

Темы и изменения тем встречаются в светской беседе; в произведениях литературы, искусства и музыки; в психотерапии; на рынках. Так же, как изменения состояний ума предшествуют психологическому изменению, так и тематические изменения обычно сопровождают рыночные изменения. Когда рынок лежит у вас на кушетке, вы прислушиваетесь к его пересудам и следите за его непрекращающимися, неизменно захватывающими превращениями.

Данный текст является ознакомительным фрагментом.

Продолжение на ЛитРес

Читайте также

Маркеры и рынки

Маркеры и рынки Я нахожу полезным для собственной торговли думать о рынке как об одном из моих пациентов. Каждый день, сидя перед монитором, как бы веду прием больных. Рынок рассказывает мне свою историю, написанную тиками вверх и вниз, трендами и консолидациями. Как на

20.5. NYSE Euronext создает собственную клиринговую палату

20.5. NYSE Euronext создает собственную клиринговую палату Пока центральные контрагенты боролись с последствиями падающих тарифов на клиринг по сделкам с акциями и приостановленных соглашений об операционном взаимодействии, NYSE Euronext шокировала клиринговое сообщество

Используйте маркеры абзаца

Используйте маркеры абзаца Маркеры абзаца – символы, которые предшествуют информации, которую вы хотели бы выделить из текста (например, маленькие черные квадраты перед тремя следующими фразами). Маркеры абзаца:• привлекают внимание к конкретной информации;• делают

Биржа NYSE: все, что нужно знать о самой большой бирже в мире

Продолжаю знакомить вас с основными биржевыми площадками мира. На очереди самая крупная и влиятельная – биржа NYSE, или Нью-Йоркская фондовая биржа. Посмотрим, как она создавалась и развивалась, чем дышит сегодня и как торговать на ней обычному российскому инвестору.

Как создавалась и развивалась

NYSE (New York Stock Exchange) – это самая большая биржа США, о которой снято много фильмов и написано много книг. Именно с ней связаны поучительные истории мгновенного обогащения и краха трейдеров, именно на ней мечтают торговать инвесторы всего мира.

Нью-Йоркская биржа задает тренды в торговле не только в Америке, но и по всему миру, потому что более 60 % всех сделок осуществляется именно здесь. Кроме того, в листинг акций входят мировые гиганты, от развития которых зависит состояние и американской, и мировой экономики. Конкурентами являются Nasdaq, Лондонская (LSE) и Токийская биржи.

Давайте пройдемся по ключевым моментам истории развития.

Свое начало NYSE берет с 1792 г., когда 24 брокера решили создать фондовую биржу для обсуждения сделок и подписали Buttonwood Agreement (Буттонвудское соглашение). Работа велась в Нью-Йоркской кофейне на улице Уолл-стрит, а операции представляли собой бартер с комиссией за обмен в 0,25 %. Первой котируемой акцией стала бумага Bank of New York.

В начале XIX века молодая биржа внесла ряд прогрессивных для того времени инициатив. Во-первых, разрешила всем регистрировать на ней свои компании, т. е. внедрила упрощенную процедуру листинга. Во-вторых, приняла положение, по которому акционеры не несли ответственности за деятельность компании и не отвечали по ее долгам.

Техническая новинка в виде телеграфа в 1840 г. помогла еще больше укрепить первенство Нью-Йорка в биржевой торговле. А установка телефона в 1878 г. позволила сделкам стать еще динамичнее, потому что инвесторы могли оперативно позвонить своему брокеру и дать поручение на покупку или продажу ценной бумаги.

Если сначала на бирже торговались в основном банки и страховые компании, то с бурным развитием сети железных дорог именно их акции стали доминировать.

Свое официальное название New York Stock Exchange биржа получила в 1863 г. Число трейдеров выросло настолько, что пришлось ввести ограничения и плату за место. Биржевой тикер тоже впервые появился в Нью-Йорке в 1867 году. В 1896 г. появился индекс Dow Jones, за которым до сих пор следят инвесторы со всего мира.

Начало XX века было не самым оптимистичным. Сначала Первая мировая война остановила работу биржи на 4,5 месяца, потом Великая депрессия вызвала обвал котировок и надежд многих брокеров и инвесторов на обогащение.

После Второй мировой войны NYSE продолжила свое развитие. В 1943 г. к торгам допускают женщин, в 1977 г. – иностранных брокеров, в 1965 г. появляется индекс NYSE Composite.

Нью-Йоркская биржа сегодня

В XXI веке NYSE остается № 1 в мире. В 2006 г. произошло слияние Нью-Йоркской с электронной биржей Archipelago Holdings и образование NYSE Group, которая выпустила собственные акции.

В 2007 г. NYSE выходит на европейский рынок и объединяется с Euronext, создается NYSE Euronext. Но уже в 2012 г. эту объединенную межконтинентальную корпорацию поглощает международная сеть ICE.

Сегодня Нью-Йоркская биржа ведет торги, в основном онлайн. Офис с брокерами по-прежнему существует, но в нем больше нет толпы возбужденных людей, которые что-то кричат и рвут на себе волосы. Главная функция – это обеспечение справедливых торгов различными инструментами для перераспределения финансовых ресурсов в экономике.

Время работы: с понедельника по пятницу с 9:30 до 16:00 (время Нью-Йорка). По московскому – с 16:30 до 23:00. Не работает 9 дней в году. Конкретные нерабочие дни на 3 года вперед можно посмотреть на официальном сайте nyse.com.

В состав Нью-Йоркской биржи входят следующие торговые площадки:

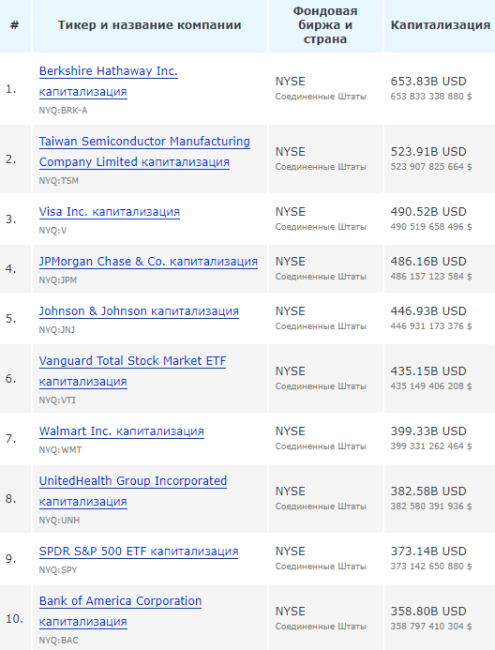

На Нью-Йоркской бирже торгуется более 4 тысяч компаний, преимущественно американских. По всему миру известны такие имена, как AT&T, Boeing, Coca-Cola, General Electric, Johnson & Johnson, McDonald’s, Microsoft, Walt Disney и др. Топ-10 компаний по капитализации на изображении ниже.

Ценные бумаги иностранных компаний тоже могут попасть в листинг, если будут соответствовать требованиям:

Акции российских компаний представлены на NYSE в виде депозитарных расписок. В 2021 г. это МТС и Мечел.

Инвестиционный ликбез

Депозитарная расписка – это ценная бумага, которая закрепляет право на владение акцией или облигацией, торгуемой на иностранной бирже. Смысл введения таких бумаг в том, чтобы инвесторы смогли купить акцию российской компании, которая торгуется на Московской бирже. При этом американские инвесторы покупают их на своей родной бирже. Россиянин тоже может купить, например, акции МТС на Мосбирже и депозитарную расписку МТС на NYSE.

Популярные индексы

Нью-Йоркская биржа рассчитывает и публикует несколько индексов. Наиболее известные и популярные – Dow Jones, NYSE Composite и NYSE 100 U.S. Index.

Индекс Dow Jones

Появился в 1896 г. и включал первоначально 12 компаний. С развитием экономики число участников росло, на сегодня оно равно 30. Это “голубые фишки” американского рынка. Среди них нет ни одной компании из списка 1896 года.

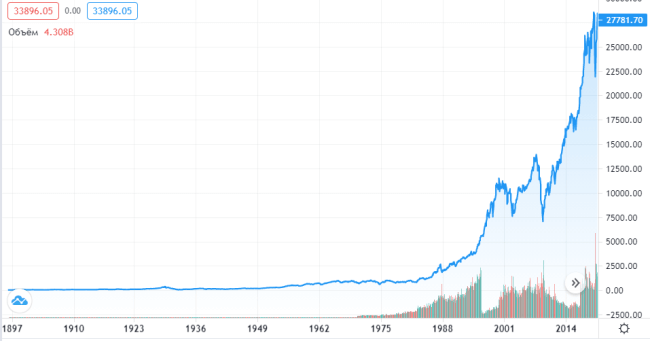

График за всю историю индекса представлен ниже.

Котировка с 40,94 выросла до 33 896 пунктов (на 19.05.2020). И самый бурный рост наблюдается с 80-х годов прошлого века. Структура индекса тоже претерпела серьезные изменения. Если раньше большую долю составляли акции ж/д компаний, то сегодня:

Индекс NYSE Composite

Индекс включает все американские и иностранные акции, которые торгуются на Нью-Йоркской бирже. Он служит отличным индикатором состояния экономики США, потому что большая часть в составе представлена именно американскими компаниями.

Как выйти на Нью-Йоркскую биржу россиянину

Российского инвестора на американской бирже привлекает огромный выбор акций компаний, известных по всему миру, а также индексных фондов (ETF).

Варианты покупки акций на Нью-Йоркской бирже зависят от статуса инвестора. Преимущество есть у квалифицированного инвестора. Он может открыть счет у российского брокера и получить прямой выход на NYSE. Но далеко не все соответствуют требованиям для квала.

Неквалифицированный инвестор может:

Заключение

Пока ни одна биржа мира, в том числе такая крупная, как Nasdaq или Лондонская, не может сместить с первого места Нью-Йоркскую. Она уверенно сохраняет за собой лидерство на протяжении десятилетий и не собирается им делиться. Для частного инвестора площадка открывает доступ к финансовой независимости, а для компаний со всего мира – к финансам для их дальнейшего развития. Очень надеюсь, что новые инициативы ЦБ РФ не лишат нас возможности стать чуть богаче и свободнее.

Tick Index

James Chen, CMT is an expert trader, investment adviser, and global market strategist. He has authored books on technical analysis and foreign exchange trading published by John Wiley and Sons and served as a guest expert on CNBC, BloombergTV, Forbes, and Reuters among other financial media.

What is the Tick Index?

The tick index compares the number of stocks that are rising to the number of stocks that are falling on the New York Stock Exchange (NYSE). The index measures stocks making an uptick and subtracts stocks making a downtick. For example, there are roughly 2,800 stocks listed on the NYSE. If 1,800 stocks have made an uptick and 1,000 stocks have made a downtick, the tick index would equal +800 (1,800 – 1,000).

Understanding the Tick Index

A tick index is a short-term indicator, often only relevant for a few minutes. For traders looking to enter into bullish sentiment, a positive tick index is a good indicator of overall market optimism, as more stocks are trading on an uptick compared to those trading on a downtick. However, traders should remember that the tick index is a very speculative identifier of market sentiment at a specific point in time and is considered unreliable for traders who use longer-term strategies.

Example of the Tick Index

Trading with the Tick Index

Trending Market: The tick index can remain above or below zero for extended durations when a stock is trending. If a market is trending higher, traders could take entry when the indicator returns to zero instead of waiting for it to return to – 1,000. Other indicators could be used in conjunction with the tick index to increase the probability of a successful trade. For instance, traders might use a moving average with the tick index to confirm the market is trending.

Divergence: Traders can look for divergence between the tick index and price to gauge the underlying strength of a market. For example, if a stock’s price is making lower lows, but the tick index is making higher lows, it indicates that the sellers may be losing momentum. Conversely, if a stock’s price is reaching new highs while the tick index is failing to register new highs, it suggests possible weakness in the prevailing trend.

NYSE Tick Index (TIC.N)

Все последующие выпуски Только предстоящий выпуск Получить напоминание за 1 торговый день

Позиция успешно добавлена:

Рейтинги пользователей NYSE Tick Index

| Рейтинг | Имя | Всего прогнозов | Закрыто | Удачно | Успех % | Изм. % |

|---|---|---|---|---|---|---|

| 1 | husin mohd | 1005 | 1005 | 865 | 86.07 | +6060030% |

| 2 | Melaka HusinKristal | 335 | 335 | 278 | 82.99 | +3082880% |

| 3 | Valdek Kazana | 170 | 170 | 151 | 88.82 | +545780% |

| 4 | Alex Nobili | 98 | 97 | 90 | 92.78 | +146972% |

| 5 | kunta kinte | 58 | 58 | 53 | 91.38 | +134246% |

| 6 | Fyra Trader | 12 | 12 | 12 | 100 | +35023.6% |

| 7 | Anita Vacca | 151 | 151 | 146 | 96.69 | +24291.4% |

| 8 | Future onfuturesthree | 24 | 24 | 24 | 100 | +4346.29% |

| 9 | Filip Nowak | 4 | 4 | 4 | 100 | +3296.92% |

| 10 | Daniel Gosselin | 1 | 1 | 1 | 100 | +1394.55% |

| 11 | Roberto Lallai | 11 | 11 | 6 | 54.55 | +1018.76% |

| 12 | Nonhlanhla Mashigo | 1 | 1 | 1 | 100 | +194.47% |

| 13 | Steve Herzog | 1 | 1 | 1 | 100 | +133.1% |

| 14 | Mark Darlington | 1 | 1 | 1 | 100 | +54.56% |

| 15 | Mohammed Masud Khan | 1 | 1 | 1 | 100 | +50.86% |

| 16 | Trudence Diatshwana | 1 | 1 | 1 | 100 | +43.29% |

| 17 | Yan Liu | 1 | 1 | 1 | 100 | +12.38% |

| 18 | Kique Dolores | 1 | 1 | 0 | 0 | -3.5% |

| 19 | Zahid Zakariah | 1 | 1 | 0 | 0 | -19.07% |

| 20 | Scott OMalley | 1 | 1 | 0 | 0 | -38.25% |

| 21 | Roger Lilly | 1 | 1 | 0 | 0 | -45.47% |

| 22 | Jacob van den Berg | 1 | 1 | 0 | 0 | -55.83% |

| 23 | sergio garcia | 1 | 1 | 0 | 0 | -63.18% |

| 24 | Deb Allen | 1 | 1 | 0 | 0 | -165.42% |

| 25 | Rodrigo Sanchez | 1 | 1 | 0 | 0 | -251.14% |

| 26 | Liang Leon | 3 | 3 | 0 | 0 | -255.14% |

Мой прогноз

Участвуйте в форуме для взаимодействия с пользователями, делитесь своим мнением и задавайте вопросы другим участникам или авторам. Пожалуйста, используйте стандартный письменный стиль и придерживайтесь наших правил.

:max_bytes(150000):strip_icc()/photo__james_chen-5bfc26144cedfd0026c00af8.jpeg)

:max_bytes(150000):strip_icc()/dotdash_Final_Tick_Index_Jun_2020-01-90064cd1960e4c3bbe024ca999900ebc.jpg)