nextshares interactive brokers что это

Nextshares interactive brokers что это

To report a website vulnerability, please go to Responsible Disclosure.

NextShares is part of Morgan Stanley Investment Management, the asset management division of Morgan Stanley.

About NextShares.com: The information contained herein is provided for educational purposes only without regard to any particular user’s investment objectives. Nothing contained herein constitutes a recommendation or solicitation of, or an offer to buy or sell, any security, investment product or service. Individual investors are solely responsible for determining whether any investment, investment strategy, security or related transaction is appropriate for them based on their personal investment objectives, financial circumstances and risk tolerance. Information contained herein should not be used or relied upon by anyone as a substitute for independent research or professional tax, financial or legal advice. Individual investors should seek such professional tax, financial or legal advice for their specific situation. The information included herein is not representative of any specific fund or other investment. The financial products or services mentioned may not be registered or authorized in certain jurisdictions and therefore may not be available to certain investors. The views expressed are those of NextShares Solutions LLC, and the information contained herein is not all-inclusive. NextShares Solutions LLC reserves the right to make changes and corrections at any time, without notice.

NOT FDIC INSURED | OFFER NO BANK GUARANTEE | MAY LOSE VALUE | NOT INSURED BY ANY FEDERAL GOVERNMENT AGENCY | NOT A DEPOSIT

Performance calculations on NAVs are computed at six decimal places and dividends are reinvested on ex-date. This may cause slight differences in performances values shown on other sources, including that of the NextShares fund sponsor, and may not be reflective of the actual returns an investor could have achieved.

About NextShares:Shares of NextShares funds are normally bought and sold in the secondary market through a broker, and may not be individually purchased or redeemed from the fund. In the secondary market, buyers and sellers transact with each other, rather than with the fund. NextShares funds issue and redeem shares only in specified creation unit quantities in transactions by or through Authorized Participants. In such transactions, a fund issues and redeems shares in exchange for the basket of securities, other instruments and/or cash that the fund specifies each business day. By transacting in kind, a NextShares fund can lower its trading costs and enhance fund tax efficiency by avoiding forced sales of securities to meet redemptions. Redemptions may be effected partially or entirely in cash when in-kind delivery is not practicable or deemed not in the best interests of shareholders. A fund’s basket is not intended to be representative of the fund’s current portfolio positions and may vary significantly from current positions. As exchange-traded securities, NextShares can operate with low transfer agency expenses by utilizing the same highly efficient share processing system as used for exchange-listed stocks and ETFs.

Market trading prices of NextShares are linked to the fund’s next-computed net asset value (NAV) and will vary from NAV by a market-determined premium or discount, which may be zero. Buyers and sellers of NextShares will not know the value of their purchases and sales until after the fund’s NAV is determined at the end of the trading day. Market trading prices may vary significantly from anticipated levels. NextShares do not offer investors the opportunity to buy and sell intraday based on current (versus end-of-day) determinations of fund value. NextShares trade execution prices will fluctuate based on changes in NAV. Although limit orders may be used to control trading costs, they cannot be used to control or limit trade execution prices. As a new type of fund, NextShares have a limited operating history and may initially be available through a limited number of brokers. There can be no guarantee that an active trading market for NextShares will develop or be maintained, or that their listing will continue unchanged. Buying and selling NextShares may require payment of brokerage commissions and expose transacting shareholders to other trading costs. Frequent trading may detract from realized investment returns. The return on a shareholder’s NextShares investment will be reduced if the shareholder sells shares at a greater discount or narrower premium to NAV than he or she acquired the shares.

Intraday Indicative Value (IIV): The IIV is an estimate of the real-time value of the Fund’s underlying holdings based on current market prices and should not be viewed as a projection of NAV, which is determined at the end of the day. Because IIVs will generally differ from the end-of-day NAV of the Fund, they cannot be used to calculate with precision the dollar value of a prescribed number of shares to be bought or sold. Investors should understand that share transaction prices are based on closing NAVs, and that NAVs may vary significantly from IIVs during periods of intraday market volatility. No fund or its brands is involved in, or responsible for, the calculation or dissemination of IIVs nor make any warranty as to their accuracy. An inaccuracy in an IIV could result from various factors, including difficulty pricing portfolio instruments on an intraday basis. The IIV is disseminated every 15 minutes during normal trading hours and is as of the time noted above. An IIV is not available when the market is closed.

Bid and Ask Prices: The bid and ask prices shown are as of the time noted and may not reflect current quotations. The Fund’s NAV normally is determined as of 4:00 p.m. each business day.

Links to Third Party Sites: By clicking on a link from the NextShares website to a third-party website, you will leave the NextShares website. NextShares is not responsible for the content of any such third-party website or the products or services offered on such site. The availability of links to third-party sites does not constitute an endorsement of, or representation or warranty by, NextShares Solutions LLC (NextShares Solutions) of such sites or their sponsors, contents or offered products or services. You should read the terms and conditions of such sites carefully, including provisions relating to privacy and customer information practices. NextShares Solutions disclaims responsibility for the privacy and customer information practices of such third-party sites.

NextShares® is a registered trademark of NextShares Solutions LLC. All rights reserved.

Two International Place, Boston, MA 02110

We are actively incorporating accessibility practices, such as those outlined in the Web Content Accessibility Guidelines, into our go-forward website design and content development to make information more accessible and user-friendly. In addition, we are developing a multi-year accessibility strategy and content guidelines that further support the use of assistive and adaptive tools. Our ultimate goal is to meet federal guidelines and policies or provide equivalent accommodations and service support for all customers.

Большой обзор американского брокера Interactive Brokers

Interactive Brokers

— это брокер США.

Дает доступ к инвестициям по всему миру

Interactive Brokers: стоимость и комиссии

Погружение в тему дается не просто, на сайте IB очень много информации и не всегда она воспринимается понятно. Так что вчерашний пост дался очень нелегко.

Сегодня буду краток.

За что вы платите на IB?

— За различные подписки на данные (например аналитику или онлайн цены — по умолчанию идут с задержкой 15 минут)

— За сделки (комиссии низкие, различаются в зависимости от активов). Аналогично, как и у наших брокеров — куча разных комиссий, в зависимости от инструмента.

— За бездействие! Или точнее просто за содержание счета. Здесь подробнее.

Комиссия за содержание счета:

У вас активов на сумму свыше 100 000$ — вы не платите

У вас активов на сумму свыше 10 000$ — фиксированный сбор 10$ в месяц. При этом он уменьшается на сумму, которую вы платите в виде комиссий от сделок. То есть наторговали на комиссию 5$, фикс составит 10-5=5$. Наторговали на комиссию 20$ — фикс уже не платите.

У вас активов на сумму менее 2 000$ — фиксированный сбор 20$ в месяц и он также уменьшается на комиссию, которую вы наторговали.

Если вам меньше 25 лет, фиксированный сбор будет 3$

&feature=emb_logoКакие плечи (Леверидж)при торговле акциями в США.

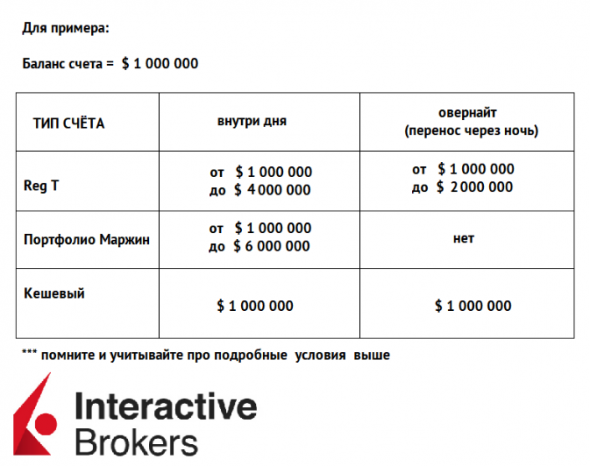

Три типа аккаунта и их условия.

1.Reg-T маржин

2. портфолио маржин

3. Простой КЕШ-аккаунт

Информация по акциям (Плечи и леверидж), как там, что происходит.

Далее, механизмы и примеры.

Акции, плечи — Леверидж. В Interactive Brokers — есть два типа аккаунтов для МАРЖИ.

Это Reg-T маржин и портфолио маржин.

Reg-T маржин — это маржа дает аккаунту плечи от 1-4 го.

В течение дня — плечо на акции от 1- 4х. Это – тип Reg-T маржин.

Пример:

И плечи два, до одного овернайт. (Через ночь).

Перенос позиции через ночь:

Через ночь, если у вас 1 млн долл., вы можете держать позицию, только 2 млн долл.

Это стандартные условия.

Обычно дают 4 плечо днем и 2 е через ночь.

Но иногда и нет, есть специальные акции на которые особый набор правил.

Есть специальный регламент, который требует чтобы вы могли купить только на свой депозит.

Пример.

То есть, если у вас на счету 1 млн долл, то иногда требуется вся сумма, чтобы купить эти акции. Тот же миллион. (Это акции биотехов в основном, биотехникал компании, иногда и другие). То есть покупка только на свои. Есть компании которые требует 100 процентовую маржу. Плечей нет.

2. Тип аккаунта — портфолио маржин

Еще другой тип аккаунта для маржи он называется портфолио маржин

С портфолио маржин, вы можете получить леверидж (или плечи): от шести до одного.

НО чтобы получить этот тип аккаунта. У вас должно быть 110 тыс долл. На счету.

Чтобы заказать этот тип счета. И поддерживать его. Ваш аккаунт должен иметь стоимость не менее 100 тыс долл.

Если аккаунт падает ниже 100 тыс долл. То порфолио маржин будет изменен (понижен до Reg-T маржин )

Пример.

Далее.

порфолио маржин- дает леверидж(плечи) шесть до одного, но не всегда.

Брокер, берет все ваши позиции, которые есть, в вашем аккаунте (проверяет айби автоматически) и еще делает стресс тест

Это они проверяют как ваше портфолио( портфель ) построено, то есть, если есть девирсификация и др.

Брокер проверяет риск на все портфолио и если все хорошо. Не будет большого разрыва, то можем вам дать плечо шесть до одного.

Но еще брокер делает много стресс тестов- что очень хорошо.

Еще делает — нормал дистрибьюшен и Шарпе рейтел

То есть делает все доскональные анализы.

Еще раз с портфолио маржин вы можете получить плечо шесть до одного.

То есть с 1 млн долл вы можете купить акций на 6 млн долл.

И тут нет овернайт (нет через ночь), только внутри дня.

3. Тип счета — Простой КЕШ-аккаунт

(сам тип аккаунта — кеш)

То, что у вас есть на счету. На столько, вы можете купить акций.

Пример

У вас 1 млн долл, и вы можете только купить акций на 1 млн долл.

Как купить и продать акции:

Почему Interactive Brokers так привлекателен в РФ?

— Низкий порог входа (раньше был лимит 10 000$ для открытия счета, сейчас его нет)

— Доступ к мировым рынкам (не только акции и биржи США, но и еще более 30 стран)

— Поддержка на русском языке и русский интерфейс сайта.

— Ну и про безопасность мы уже сказали

Совокупность данных факторов (особенно первые 3 пункта) делают IB

таким привлекательным и уникальным для инвесторов из РФ, желающих диверсифицировать и защитить свои активы.

Всегда ваш, Виктор Бавин )

На Wall Street — много инструментов и возможностей.

Сама биржа в США (NYSE) существует аж

с 17 мая 1792 года.

То есть несколько веков.

Для Вас, есть группа ВК

Инвестиции и спекуляции на рынке США

через брокера:

Interactive Brokers

12 причин открыть брокерский счет в Interactive Brokers

DTI Algorithmic — финансовый советник на платформе Interactive Brokers (IB). За 10 лет на рынке мы успели поработать со многими российскими и иностранными брокерами, и в 2013 г. осознанно сделали выбор в пользу IB.

#справка Interactive Brokers LLC — американский онлайн—брокер. Материнская компания IB работает с 1978 года, ее номер в Комиссии по ценным бумагам и биржам США (SEC) — 0001381197. Данные о компании:

Ниже 12 причин последовать нашему примеру.

1. IB надежнее любого российского брокера или банка — и даже правительства РФ. Рейтинг Interactive Brokers LLC — BBB+ со стабильным прогнозом от S&P. Это выше суверенного рейтинга России.

Актуальные рейтинги IB и России

2. Ценные бумаги и деньги клиентов IB застрахованы. Активы хранятся у американских кастодианов и банков. Их страхуют три организации:

Страховки распространяются на резидентов и нерезидентов. Подробнее о получении выплат от SIPC и FDIC на сайтах корпораций.

#справка О страховых выплатах от SIPC:

О страховых выплатах от FDIC:

3. Счета открываются быстро и просто, если документы оформлены правильно. Это займет два рабочих дня и потребует два документа: паспорта РФ и — на выбор — выписки из банка, счета ЖКХ или загранпаспорта. Ехать никуда не придется, все делается онлайн. Минимальной суммы пополнения нет, как и платы за открытие счета.

Открытые, но не пополненные счета IB закрывает только через три месяца. За это время можно изучить возможности платформы.

4. Об открытии счета не нужно сообщать в налоговую. Налоговую нужно уведомлять об открытии счета только в зарубежных банках, у иностранных брокеров — нет.Это явно подтвердил Минфин РФ. Чем меньше бюрократии, тем быстрее можно начать торговлю.

#справка Российские власти теоретически могут изменить правила и потребовать уведомления об открытии счета у зарубежного брокера. Возможно, в таком случае придется отчитаться о действующих счетах, но штраф за их существование вам не начислят

По закону, с прибыльных инвестиций все равно нужно платить налог на доход физического лица (13%). Декларировать доход придется самостоятельно, но заполнение декларации не потребует много времени — IB подготовит все отчеты. Как отчитаться перед налоговой и за что можно получить вычеты:

Алина Ананьева, операционный партнер Interactive Brokers, рассказывает, как клиенту IB отчитаться перед налоговой

#справка Когда клиент, заработавший на инвестициях, выводит средства из IB обратно на банковский счет, банк обязан выяснить, почему денег стало больше. Если банк заподозрит, что разницу нужно задекларировать как прибыль, а клиент не планирует этого делать, операции по счету заблокируют и начнут детальную проверку

5. Деньги недосягаемы ни для кого. Вывести деньги со счета клиента IB можно только на банковский счет этого клиента. Без решения международной инстанции деньги недосягаемы даже для судебных преследований.

Изменить информацию в профиле может только сам клиент — позвонив IB и ответив на конфиденциальные вопросы.

6. Ввод и вывод средств бесплатный в некоторых банках. Бесплатно пополнить счет в IB в рублях могут любые клиенты Тинькофф Банка, Рокетбанка, Банка Авангард и премиальные клиенты Альфа-Банка и ЮниКредита. В остальных банках и других валютах пополнить счет в IB тоже можно, за комиссию — обычно в 1–3%. Вывод средств бесплатный в любой банк.

7. Бесплатное обслуживание счета при определенных условиях. Ежемесячное обслуживание бесплатное для нескольких групп клиентов — тех, кто за месяц

8. Другие издержки минимальны. Издание Barron’s в своем рейтинге 17 лет подряд признает Interactive Brokers малозатратным брокером для нерегулярных и частых трейдеров, потому что

Заработать можно и на полностью оплаченных акциях. С разрешения клиента IB выдаст их в кредит трейдерам для коротких продаж. Клиент получит половину из процентов, заработанных брокером на этом, в результате доходность долгосрочных вложений увеличится.

10. IB дает доступ к инструментам на любой вкус. Торговать можно на более чем 100 площадках в 31 стране. Доступно 14 типов инструментов, включая акции, облигации, ETF, фьючерсы и биржевые товары.

11. Сделки проверяются и анализируются в реальном времени. Системы мониторинга помогают оценивать торговые риски и управлять ими в течение дня, позволяя быстро среагировать на любые изменения на рынке. Ордера до своего исполнения автоматически проходят кредитную проверку. Выписки и отчеты содержат подтверждения сделок, стоимость транзакций и комплексный анализ портфеля.

12. В два клика можно подключить и отключить консультанта (эдвайзора). Клиент, который не хочет инвестировать самостоятельно, может выбрать опытного управляющего активами и подходящую по риску и доходности стратегию. На счете клиента автоматически будут повторяться все операции выбранной стратегии.

При этом деньги не переводятся на счет консультанта — владелец сохраняет полный контроль над ними. Клиент может отслеживать сделки в реальном времени и в любой момент отказаться от услуги — отключить автоследование вообще или поменять эдвайзора.

#справка Помимо консультантов, в сообществе IB можно найти юристов, разработчиков, аналитиков и других специалистов. С ними можно связаться для сотрудничества. Маркетплейс специалистов на сайте IB

Interactive Brokers вам не подходит, если.

1. Важна возможность прийти в физический офис. IB — интернет-брокер, у него нет отделений, бумажных договоров и встреч с клиентами.

2. Привыкли по любым вопросам обращаться к поддержке. Поддержка IB — особенно русскоговорящая — долго решает проблемы и не всегда качественно консультирует клиентов.

3. Нужны обучающие материалы и вы не говорите по-английски. У IB есть обучающие видео по работе с платформой и торговле отдельными инструментами, но они на английском.

#справка Мы решаем и эту проблему — записываем видео-инструкции по торговле через IB

4. Боитесь санкций (или просто не любите США). Некоторые зарубежные брокеры перестали открывать счета клиентам из РФ. Теоретически, IB тоже может так сделать.

Александр Бутманов, управляющий партнер DTI Algorithmic:

«Брокеры, которые перестали работать с россиянами, „дуют на воду“. От IB мы этого не ждем. Плюс у него есть инкорпорированное юрлицо в Европе. Все русские клиенты фактически являются клиентами этого юрлица, входящего в группу IB.

Даже если когда-нибудь IB запретит открывать счета россиянам, что очень маловероятно, то ОБЯЗАТЕЛЬНО оставит возможность в спокойном режиме закрыть действующие. У брокера есть режим торгов liquidation-only, когда ты можешь позиции только продавать.

То есть не будет такого „рейдерского захвата“, как в русских банках, когда счет просто блокируют и требуют огромную комиссию за вывод средств (например, 15% у Тинькоффа).»

5. Не хотите самостоятельно платить налоги на доход от инвестиций. Российские брокеры рассчитывают и платят налоги за клиентов, клиенты IB делают это самостоятельно. Из-за незнания тонкостей можно начислить некорректный налог. Например, если вы неправильно укажете гражданство при открытии счета, за дивиденды от американских компаний США могут потребовать налоги в 30%. При этом российские граждане платят за них только 13%.

DTI Algorithmic помогает открывать и вести счета в IB

Мы с 2013 года взаимодействуем с Interactive Brokers. Сразу видим в документах ошибки, которые затянут открытие счета, знаем поименно всю поддержку и понимаем, к кому с каким вопросом обращаться. Нашим читателям откроем счет в IB бесплатно. Для этого напишите на ag@dti.team.

Наверняка вам интересно, зачем мы делаем это бесплатно. Отвечаем — мы никак не аффилированы с IB, и не получаем никакой материальной выгоды при открытии счетов. Чем больше клиентов мы привлечем IB, тем больше брокер будет уверен в нас как в контрагенте и эдвайзоре. Это расширяет наши лимиты для подключения новых клиентов — тех, кто за комиссию повторяет наши стратегии. А глобальный интерес в том, чтобы сделать нашу страну более финансово грамотной.

Актуальное Interactive Brokers

ОСНОВЫ — ПРО Interactive Brokers

Interactive Brokers:

стоимость и комиссии, преимущества и виды брокерских счетов,

Что вообще за Interactive Brokers и зачем?

Interactive Brokers

— это брокер США.

Дает доступ к инвестициям по всему миру

Interactive Brokers: стоимость и комиссии

Погружение в тему дается не просто, на сайте IB очень много информации и не всегда она воспринимается понятно. Так что вчерашний пост дался очень нелегко.

Сегодня буду краток.

За что вы платите на IB?

— За различные подписки на данные (например аналитику или онлайн цены — по умолчанию идут с задержкой 15 минут)

— За сделки (комиссии низкие, различаются в зависимости от активов). Аналогично, как и у наших брокеров — куча разных комиссий, в зависимости от инструмента.

— За бездействие! Или точнее просто за содержание счета. Здесь подробнее.

Комиссия за содержание счета:

У вас активов на сумму свыше 100 000$ — вы не платите

У вас активов на сумму свыше 10 000$ — фиксированный сбор 10$ в месяц. При этом он уменьшается на сумму, которую вы платите в виде комиссий от сделок. То есть наторговали на комиссию 5$, фикс составит 10-5=5$. Наторговали на комиссию 20$ — фикс уже не платите.

У вас активов на сумму менее 2 000$ — фиксированный сбор 20$ в месяц и он также уменьшается на комиссию, которую вы наторговали.

Если вам меньше 25 лет, фиксированный сбор будет 3$

— Долгосрочному инвестору с портфелем до 2 000$ идти на IB сумасшествие (содержание будет обходиться в >10% ежегодно).

— Долгосрочному инвестору (купил и забыл) с портфелем около 10 000$ нужно подумать (просто содержание счета будет забирать 120$ в год, что 1.2% комиссии). Прибавьте к этому плату за перевод денег (в зависимости от банка) и возможно биржа СПБ полюбится вам больше. С другой стороны за доступ к акциям, которые вы иначе не купите не так уж и критично.

— Активному же спекулянту вероятно понадобятся платные подписки (на те же цены: Запросы по акциям США стоят USD 0.01 за каждый, а по остальным инструментам – USD 0.03.)

Ссылки на подробные расценки:

Ну и сюда же, пока не забыл:

IBKR бесплатно обрабатывает один запрос на вывод средств раз в календарный месяц. После первого вывода средств (любого типа), компания IBKR будет взимать плату (https://www.interactivebrokers.co.uk/ru/index.php?f=1..)

P.S.

Вам еще интересно?

Interactive Brokers: преимущества и виды брокерских счетов

Про преимущества я получается уже рассказал вчера. Еще раз их перечислю:

— Защита активов при банкротстве брокера до 500 000$

— Низкий порог входа (любая сумма)

— Поддержка на русском языке

— Доступ ко всем ведущим мировым биржам (не только США)

Теперь расскажу про виды счетов:

Если кратко — частным инвесторам из России подойдет обычный индивидуальный счет. И все тут.

Фишка же в том, что в Америке развита такая вещь, как совместные брокерские счета.

Совместный брокерский счет:

Вы вместе с супругом/партнером/другом открываете совместный брокерский счет и у каждого есть доступ ко всем активам счета, каждый может совершать сделки со всеми средствами на счете и так далее.

Точно также, все средства автоматически наследуются вашим партнером, в случае вашей смерти.

Тем не менее для граждан России, преимущества таких счетов работать не будут:

— Для нерезидентов США совместный счёт не означает автоматического наследования средств на счёте. В случае смерти одного из владельцев, партнеру потребуется проходить все стандартные процедуры наследования.

— У вас не будет возможности вывести деньги с совместного брокерского счета, на какой-либо иной банковский счет, кроме того, который привязан к брокерскому счету. Такое ограничение введено для стран, где высокий риск AML ( Anti-Money Laundering). Россия как раз с таким риском. Таким образом, учитывая, что в России нет такого понятия, как совместный банковский счет, у вас могут возникнуть проблемы при выводе денег.

Как итог, Interactive Brokers не рекомендуют открывать совместный брокерский счёт из юрисдикций, где нет совместных банковских счетов.

Обычный индивидуальный счет:

Как раз то, что вы будете открывать в 99% случаев.

Есть 2 классификации индивидуальный счетов:

— Вы используете только свои, доступные в данный момент на счету деньги

— У вас нет минимальной суммы для открытия счета

Это более безопасный вариант для начинающих инвесторов, но здесь из-за режима торгов Т+ вы не сможете использовать деньги от проданных акций в тот же день, а должны ждать несколько дней, когда они реально поступят на ваш счет.

Инвесторы должны иметь на счете средства, сумма которых составляет не менее 25% от рыночной стоимости принадлежащих им ценных бумаг. Это называется «минимальная маржа» (maintenance margin).

В случае, если баланс маржевого счета падает ниже минимальных требований, брокер имеет право ликвидировать позицию или потребовать от инвестора увеличения размера обеспечения, т.е. внесения дополнительных денежных средств.

_____

Тип своего счета (денежный или маржинальный) вы выбираете при открытии счета и далее в любой момент можете его поменять!

Что вообще за Interactive Brokers и зачем?

Компания является участником FINRA (http://www.finra.org/) и SIPC (http://www.sipc.org/) и находится под надзором Комиссии США по ценным бумагам и биржам (SEC (http://www.sec.gov/))

SEC — главный регулятор американского рынка ценных бумаг

FINRA — некий аналог нашего НАУФОР (хотя конечно наоборот). крупнейший независимый регулятор финансовых рынков США, главная цель — защита интересов инвесторов.

SIPC — Некоммерческая компания, в которую обязаны входить все американские брокеры. Защищает инвесторов и страхует их на случай банкротства или ликвидации брокера.

Вхождение брокера в члены данных организаций гарантирует инвесторам сохранность и возврат их средств (есть лимиты) при возможном банкротстве брокера.

В частности SIPC страхует вас в пределах 500 000$, в том числе 250 000$ в деньгах. Что особенно хорошо, SIPC также вернет вам ваши активы, если вдруг при банкротстве брокера — записей о них у него не окажется (конечно вам возможно нужно будет представить какие-то выписки).

Почему Interactive Brokers так привлекателен в РФ?

— Низкий порог входа (раньше был лимит 10 000$ для открытия счета, сейчас его нет)

— Доступ к мировым рынкам (не только акции и биржи США, но и еще более 30 стран)

— Поддержка на русском языке и русский интерфейс сайта.

— Ну и про безопасность мы уже сказали

Совокупность данных факторов (особенно первые 3 пункта) делают IB

таким привлекательным и уникальным для инвесторов из РФ, желающих диверсифицировать и защитить свои активы.

А еще Interactive Brokers крутой не только для РФ, но и вообще. Вот например, они выиграли в номинации на лучшего Американского брокера 2019 года.

Для Вас, есть группа ВК

Инвестиции и спекуляции на рынке США

через брокера:

Interactive Brokers

(всё о Interactive Brokers — от и до)

Виктор Бавин, спасибо за информацию. Подскажите, а где хранятся ЦБ? Не смог найти информацию в кратком описании на сайте IB, а в договор лезть не хочется. Может быть вы где-то разбирали этот вопрос? Буду благодарен за ссылку

Также по поводу страхования: «Счета Interactive Brokers LLC, на которых содержатся ценные бумаги наших клиентов, застрахованы Корпорацией по защите инвесторов в ценные бумаги (»SIPC») на сумму до 500 тыс. долларов США (из них не более 250 тыс. долларов США может быть выплачено в качестве компенсации по наличным позициям),а также компанией Interactive Brokers LLC при сотрудничестве с лондонской страховой фирмой Lloyd’s 1 на сумму до 30 млн. долларов США (из которых не более 900 тыс. долларов США может быть выделено на наличные позиции).»

Страхование от Lloyd’s для Юриков?

The Depository Trust and Clearing Corporation (DTCC) is an industry owned corporation that provides clearing, settlement and information services for equities, corporate and municipal bonds, government and mortgage backed securities, money market instruments and OTC derivatives through its subsidiaries. The principal subsidiaries are as follows:

Депозитарная трастовая и клиринговая корпорация (DTCC) — это отраслевая корпорация, предоставляющая клиринговые, расчетные и информационные услуги по акциям, корпоративным и муниципальным облигациям, государственным и ипотечным ценным бумагам, инструментам денежного рынка и внебиржевым деривативам через свои дочерние компании. Основными дочерними компаниями являются следующие:

National Securities Clearing Corporation (NSCC) — центральный контрагент по клирингу, расчетам и гарантированию биржевых торгов США.

Депозитарная трастовая компания (ДТК) — оказывала услуги по хранению и хранению ценных бумаг.

Клиринговая корпорация с фиксированным доходом (FICC)-предоставляет услуги по торговому сопоставлению, клирингу и управлению рисками для ценных бумаг с фиксированным доходом через свой отдел государственных ценных бумаг (GSD) и отдел ипотечных ценных бумаг (MBSD).

DTCC Deriv / SERV LLC-предоставляет услуги по торговому сопоставлению и сравнению внебиржевых производных сделок.

Европейский центральный контрагент ООО. (EuroCCP)-предоставляет клиринговые и расчетные услуги для панъевропейских рынков.