nasd100 индекс что это

Кратко про индекс Nasdaq простыми словами

Одним из основных американских (да и мировых тоже) индексов является Nasdaq. Кто следит за состоянием фондового рынка обязательно обращает внимание на кого-то их тройки главных индексов: S&P 500, Dow Jones или Nasdaq.

А что индекс Nasdaq? Он наименее понятен для инвесторов.

И при всем при этом есть два индекса:

Как формируются эти индексы? В чем их различие? Какая польза для инвестора?

Что такое Nasdaq Composite?

В индекс попадают только обыкновенные акции. Привилегированные акции, биржевые фонды и прочие ценные бумаги не включаются в индекс. Простым языком, собрали все что было на бирже в кучу и забабахали индекс Nasdaq Composite.

Кстати, акции биржи Nasdaq тоже обращаются на фондовом рынке. И по капитализации она занимает 2-е место в мире (среди других бирж).

Как формируется индекс?

Компании в индексе получают веса на основании своей капитализации. Самые дорогие компании получают бОльшую долю, по сравнению с мелкими.

А сколько акций входит в состав Nasdaq Composite?

На начало 2020 года на бирже Nasdaq торговалось примерно 2,5 тысячи бумаг. Количество обыкновенных акций чуть превышало 2 000 бумаг.

Таким образом в составе индекс Nasdaq Composite входит более 2 000 акций компаний.

Состав индекса

Основной упор в индексе смещен на акции технологических компаний.

На первые десять самых крупных компаний приходится более 40 процентов веса.

Что такое индекс Nasdaq 100?

Индекс Nasdaq 100 включает в себя 100 акций крупнейших компаний с фондовой бирже Nasdaq. За исключением акций финансового сектора.

И хотя компаний всего 100, они покрывают более 90% веса от широкого индекса Nasdaq Composite.

Состав и веса первых 10 компаний немного отличаются по сравнению с широким Nasdaq.

Здесь уже десятка самых дорогих компаний забирает более половины всего веса индекса.

Как инвестировать в Nasdaq?

На зарубежных площадках.

Дабы снизить риски и перекос веса в сторону небольшого количества самых крупных компаний. Которые по сути и двигают индекс. В фонде QQQE на ТОП-10 компаний приходится 11% веса (вместо 55% из Nasdaq 100).

Что в России?

Для российских инвесторов доступны 2 фонда инвестирующих в Nasdaq 100 (или что-то подобное):

Историческая доходность индекса

Рассмотрим на истории. И сравним с доходностью индекса S&P 500.

И вот здесь мы можем получить совершенно противоположенные результаты. В зависимости от выбранного периода.

А если брать данные с кризиса доткомов (начало 2000-х), то картина получается совершенно другая.

Среднегодовые доходности примерно равны. Но в тоже время максимальная просадка по индексу Nasdaq составляла 81% (ЖЕСТЬ), против 50% у S&P 500. Показатель волатильности у Nasdaq на 50% выше (а это не есть гуд).

Получается, что инвесторы, вложившиеся в 2000 и 14 лет находившиеся в минусе, получили большую доходность за счет регулярных пополнений.

Опять же с какой стороны посмотреть.

Вариант 1. Если инвестор только начал свой путь накопления в начале века (плюс-минус пара тройка лет) — то он был бы в шоколаде, за счет эффекта низкой базы и постоянных пополнений. (Спустя 20 лет легко рассуждать об этом. А тогда все очканули, когда индекс рухнул в разы и что его ждало в будущем никто не знал).

Вариант 2. Более жесткий. Инвестор копил (откладывал и инвестировал) деньги на протяжении нескольких десятилетий. Скопил N-ю сумма (приличную), которой ему вполне хватало на очень безбедную старость. И вот он собирается отойти от дел и жить на капитал. А все деньги как раз в индексе Насдак. И происходит это дело как раз в 2001 году. Падение. И все что человек копил 20-30-40 лет схлопывается в 4 раза.

Вопрос: будет ли человек рад подождать неопределенное количество времени (а по факту 1.5 десятилетия), чтобы его капитала восстановился хотя бы до прежнего уровня. Чтобы спокойно выйти на пенсию. И регулярными пополнениями просадки уже не усреднишь (новые вливания это капля в море, по сравнению с основным капиталом).

По факту, он раньше выйдет на уровень восстановления, если будет пополнять.

И это очень странный инвестор, который вложит большую сумму в один актив и не будет предпринимать ни каких действий, попав в такую просадку.

Более того, это глупый инвестор. Если он всю жизнь копил, то будет жить на дивы от норм.див акций и купоны от облигаций, а никак не на надежды от роста Насдак 🙂

А нам-то да, идеальный вариант поступать как Неукоснительный Степан (погуглите переводную статью одного нашего инвестора)!

Есть ли у индекса Насдак версия с полной доходностью с учетом дивидендов? Не могу найти такой.

Точно не знаю, гуглить надо. Как альтернатива (сам так смотрю) — зайдите на страницу какого нибудь ETF отслеживающего Насдак (типа QQQ). Они публикую полную доходность (с дивами) за периоды + с учетом (и без учета) налогов.

Стратегии инвестирования в S&P 100 и Nasdaq

Как вложиться в американский рынок без использования ETF

Многие инвесторы хотят добавить в свой портфель акции крупнейших компаний США.

Тот же Уоррен Баффетт открыто заявляет, что необходимо делать ставку на американский рынок: «Ничто в принципе не может остановить Америку».

Перед тем как рассмотреть эти индексы подробнее, обозначу идею данной статьи: мы ищем стратегию, которая позволила бы инвестировать в американский рынок самостоятельно, не прибегая к использованию биржевых фондов.

Минусы инвестирования в ETF

Вложение через ETF может не подойти инвестору по следующим причинам.

Комиссия, которую взимает фонд за управление активами. Например, на Московской бирже представлен фонд «Акции американских компаний» FXUS от FinEx, который следует индексу Solactive GBS United States Large & Mid Cap Index. Его годовая комиссия составляет 0,9% от стоимости активов. На стратегической дистанции это может заметно сказаться на итоговом результате портфеля.

Нельзя исключить некачественные компании. ETF предлагает широкий набор акций, в котором кроме топовых компаний оказываются фундаментально слабые или те, в которые инвестор по каким-либо причинам не хочет инвестировать: это может быть личное неприятие бренда или этические соображения. Например, кто-то принципиально не хочет поддерживать табачный бизнес или военные компании, а они часто представлены в индексах: Altria, известная по сигаретному бренду Marlboro, и американские оборонные предприятия Lockheed Martin, Raytheon представлены в индексах S&P 500, S&P 100 и Russell 1000.

Отсутствие драйва. Инвестиции через ETF сохраняют время: инвестору практически не нужно управлять портфелем. Но многим людям интересно занимать активную позицию в инвестировании: регулировать процесс, изучать и подбирать компании — для многих это становится своего рода прибыльным хобби.

Желание самостоятельно собрать портфель вполне оправданно. Все, что нам нужно, — выбрать стратегию. Если целью ставится американский рынок, то мы можем ориентироваться на один из индексов, а также соответствующие ETF. Скопировав список активов фонда в нужных пропорциях, мы получаем портфель, максимально приближенный к бенчмарку.

Индекс Nasdaq 100 NDX

Подробнее на интерактивном графике

Подробнее на интерактивном графике

Подробнее на интерактивном графике

Подробнее на интерактивном графике

График индекса NDX

Вчерашний день стал продолжением понедельника. Судя по всему, первого дня недели рынкам не хватило, что удовлетворить свою страсть к покупкам подешевле. В итоге Насдак показал один из лучших дней 2021 года, а цены снова оказались достаточно близко к историческим максимумам, что само по себе намекает на недешевость. Вообще мотивация покупок вне контекста всех.

Всю прошлую неделю рынки будоражила одна мысль – имя ей омикрон. Будет ли он более заразным? Принесет ли более тяжелое протекание болезни? Справятся ли с ним вакцина и иммунная защита? От ответов на эти вопросы во многом зависит будущее финансовых рынков. Судя по динамике цен на рисковые активы (распродажи): фондовые рынки, криптовалютные рынки, сырьевые рынки –.

Рынкам вчера было не до веселья. Традиционно поводов для переживания хватало. Омикрон добрался до Китая, производственная инфляция в США показала максимальный рост за всю историю наблюдений, а Германия по прогнозам уже к концу первого квартала 2022 года скатится в рецессию. И все эти новости выходили на фоне ожидания решения ФРС по итогам очередного заседания.

Завтра ФРС может обрушить фондовый рынок США. А может продолжить тянуть кота за хвост. Тем более, что здесь и сейчас можно прикрыться Омикроном, который уверенно шагает по планете, отметившись уже в 60 странах. Мы уже писали, что данный штамм исключительно заразный. Число кейсов в Дании, как и в Британии удваивается каждые два дня. И хотя смена вектора монетарной.

Рынки в среду продолжали следить за новостями вокруг омикрона. Было очень интересно наблюдать, как, казалось бы, очевидный негатив им удавалось трансформировать в повод для оптимизма. Как показали результаты исследования, вакцина от Pfizer в 40 раз (!) менее эффективна от Омикрона, чем от Дельты. Казалось бы, это провал, полный и безапелляционный. Но как.

Во вчерашнем дне даже с лупой повышенного оптимизма сложно было найти позитив. Эпопея с Evergande, похоже, идет по максимально плохому для Китая сценарию. China Evergrande Group впервые была официально признана дефолтером. Fitch Ratings понизило рейтинг Evergrande до «ограниченного дефолта» из-за неспособности компании произвести два купонных платежа к концу.

Если просто забыть все, что было раньше до пандемии, и представить, что пандемия полностью обновила цикл, и мы в совершенно новом цикле, где были нулевые ставки сначала и беспрецедентное QE3 на 120 миллиардов в месяц, и сейчас его только начинают сворачивать. Возможно, его свернут полностью во 2 половине следующего года и в 2022-м будет даже 2 ожидаемых поднятия.

Прошлую неделю определенно можно записать в актив покупателям рисковых активов. Фондовый индексы США закрылись в уверенном плюсе в непосредственной близости от исторических максимумов. При этом реальность была далеко не столь однозначна. И по большому счету все определялось углом падения зрения на события. Возьмем, к примеру, пандемию. При желании (а оно.

Вчера рынкам опять было страшно. Вообще за последние 4 торговые сессии страшно было 3 дня из 4. Что уже само по себе намекает на смену вектора рыночных настроений. Вчера в качестве повода была выбрана новость о том, что вакцинированный житель США после путешествия в Южную Африку привез с собой на родину немного свежего омикрона. Таким образом Штаты присоединились.

С точки зрения макроэкономической статистики главной новостью вчерашнего дня стали инфляционные данные из Еврозоны, которые показали рекордный рост цен в регионе. 4,9% в годовом исчислении такого еще не было за всю историю евро. Это почти в 2,5 раза больше таргета ЕЦБ, значительно выше предыдущего значения и ожиданий экспертов. Но недавно Кристин Лагард была.

Рынки продолжают пребывать во власти FOMO (fear of missing out) – страха пропустить или не успеть. Пропустить коррекцию или же не успеть купить подешевле. В результате у нас то день массированных распродаж, то активных покупок. При том, что ничего ведь в фундаментальном фоне не происходит – все те же, все там же. Пытаться прогнозировать что-то в таких условиях –.

закономерность в локальной картине следующая: 1) рост цены на 15% 2) коррекция до трендовой линии поддержки 3) рост цены на 20-25% На ланный момент находимся на втором этапе и весьма вероятен шанс на рост до 18к. Не инвестиционная рекомендация

По индексу Nasdaq находимся в восходящем канале с июня 2020 года и пока не пробивали его. Так что тут всё пока нормально. Из-за последних негативных событий ожидаю дальнейшей коррекции до отметки 15680. Если новостной фон будет ухудшаться можем сходить до 15000 к нижней границе канала. После коррекции жду разворота и штурма отметки 17500 к февралю 2022г.

Эрдоган продолжает демонстрировать чудеса экономической невменяемости. Его попытки изменить экономические законы одной лишь силой своей воли, конечно, внушают некоторое уважение в плане упорства, но лире от этого не легче. После трех снижений ставки подряд на фоне инфляции в 20% некоторые эксперты начали надеяться, что у Эрдогана получится в «2+2». Но Президент.

Вчерашний день может показаться довольно странным в плане динамики цен на фондовом рынке США, хотя на самом деле все было вполне логично в свете тех событий, которые происходили. Два главных события четверга – публикация данных по ВВП США и оглашение итогов заседания ЕЦБ – казалось бы мало связаны друг с другом, но по факту именно их связка спровоцировала рост.

Индекс Nasdaq-100 — обзор высокотехнологичного индекса США. Как инвестировать?

Онлайн график индекса Nasdaq-100

Краткий экскурс в историю Nasdaq 100

Национальная ассоциация дилеров ( NASD ) запустила Nasdaq 100 в конце января 1985 г. Насдак 100 был вторым технологическим индексом, формальное лидерство принадлежит NYSE ARCA Tech 100 Index, он был запущен в 1982 г. Стартовое значение индекса от Насдак было принято равным 100 пунктам.

Разработчики сознательно решили сделать Насдак 100 технологическим индексом, для этого из корзины исключен финансовый сектор. На стартовом этапе в корзину включались только американские компании, но с 1998 г. правила смягчили и теперь в Nasdaq 100 могут входить и бумаги иностранных компаний.

За счет активного роста IT сектора версия TR на дистанции с 2008 по 2020 г. обогнала S & P 500 TR по доходности практически вдвое. Это расхождение объясняется повышенным спросом на акции технологических компаний в минувшем десятилетии.

В семействе Nasdaq есть и другие индексы:

Есть и стандартные подвиды базового Насдак 100 – Total Return (учитывается реинвестирование дивидендов) и Net Total Return (дивиденды также реинвестируются, но с учетом уплаты налогов). Это тот же Nasdaq 100, корзина и методика расчета котировок не меняются, между перечисленными версиями всегда 100%-ная прямая корреляция.

Состав корзины Nasdaq 100

Состав Nasdaq 100 доказывает доминирование сектора высоких технологий:

Расчетная формула

Используется стандартная формула для взвешенных по капитализации индексов

использованы следующие обозначения:

Пересчет котировки Насдак 100 выполняется ежесекундно, котировки доступны в режиме реального времени.

Критерии отбора акций

В документе, посвященном методологии составления индекса, указан целый набор требований, которым должны соответствовать бумаги, претендующие на вход в корзину Nasdaq 100. Ниже – краткий обзор этих критериев :

Пересмотр состава корзины

Есть четкий регламент пересмотра состава индекса Nasdaq 100:

Иногда после первых 2 шагов не набирается 100 компаний. При таком сценарии оцениваются позиции с 100-й по 125-ю, если в этом сегменте есть акции, ранее входившие в ТОП-100 по капитализации, их добавляются в Nasdaq 100.

Если и этого недостаточно для формирования корзины индекса, то остаток заполняется оставшимися компаниями из списка ТОП-100.

Есть жесткий регламент и по срокам:

Также проводится годовая ребалансировка, критерии несколько отличаются:

Несмотря на перечисленные правила индекс плохо диверсифицирован. Даже при таком подходе на 3 крупнейшие компании индекса Nasdaq 100 приходится порядка 30% в корзине.

Как инвестировать в Nasdaq 100

Торговля индексом

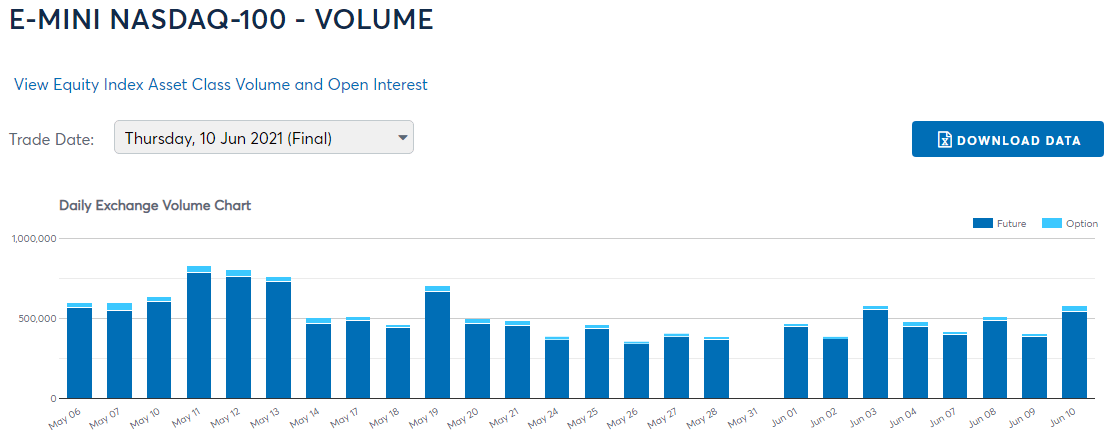

1. Фьючерсы и опционы. Для торговли подходят фьючерсные и опционные контракты на Насдак 100, доступно несколько фьючерсов:

Что касается опционов, то для них базовым активом является фьючерс. Оба инструмента подходят для активной торговли, с точки зрения гибкости торговых стратегий опционы вне конкуренции.

Индекс очень популярен, торговые объемы доказывают это. Так, по статистике СМЕ в день торгуется как минимум 350-400 тыс. фьючерсных контрактов, объем опционных контрактов на порядок меньше. Для работы с этими инструментами нужен иностранный брокер с выходом на соответствующую биржу. Например у брокера Just2Trade для торговли доступны первые два фьючерса из приведенного выше списка.

2. Контракты на разницу ( CFD ) подойдут тем, кто не хочет выстраивать сложные стратегии, а планирует зарабатывать по схеме «продал дороже – купил дешевле». При работе с CFD трейдер делает ставку на изменение стоимости базового актива (БА), в случае с Насдак 100 БА является индекс.

US 100 Cash CFD NAS100

Подробнее на интерактивном графике

Подробнее на интерактивном графике

Подробнее на интерактивном графике

Подробнее на интерактивном графике

График индекса NAS100

Общая картина Nasdaq 100 таймфрейма D1 с учетом индикатора RSI таймфреймов м15, м30 наводит на мысль о незамедлительном продолжении падения индекса Nasdaq 100 в начале будущей недели в рамках продолжающейся коррекции с целью обновления локальных минимумов (low), в том числе пробитие уровней поддержки: 14552, 14458, тест и возможный отскок от уровня трендовой.

После прошлонедельного корректирующего движения вниз вернётся протестировать наработанные наверху уровни. как минимум до 15400 сходит по-любому в понедельник

Тест максимума на понижающихся объемах будет тому подтверждением.

после коррекции на 11% будет рост на 24%

Отличная идея, на мой взгляд. Индекс Nasdaq, купить по 10860 и продать по 11010, а в случае не реализации данной идеи, закрыть сделку по стоп-лоссу на 10730. План действий для себя определён.

Мир устроен таким образом, что текущее поколение трейдеров не видело вторых волн перед началом большой коррекции. Все признаки коррекции или окончания ее, кровь медведей уже потекла ))) Верится конечно с трудом, но за пределы зеленого канала цена не вышла.

Американский рынок демонстрирует позитив. Фьючерс на S&P500 лежит 3 дня на новом истхае 2505. Немцы уже 7 дней лежат на одном месте. Все ждут Волшебного Пендаля. Никто уже не верит что он будет. Но давайте посмотрим большие таймфреймы? Вверху месячный график американского индекса ста высокотехнологичных компаний NASDAQ 100. с 2012 год вырос в 2.6 раза. на.

Кто ждёт, тот обязательно дождётся, Превозмогая грань возможности и лень, Тому, кто ждёт, удача улыбнётся, И тот, кто ждал, тот встречи не забудет день. (с) Миша Гура Практически идеальный паттерн для входа в шорт позицию!

Закрытие пятничных торгов дает повод для размышления. Ценовой показатель находится на одном из сильнейших уровней, конкретнее это сопротивление в зоне 4706-4739. Цена росла на протяжении 3 недель, но мы можем заметить что гистограмма macd поступательно снижается, что указывает на ослабление тренда. Последний торговый день закрылся с доминированием продаж.