Что значит не обнаружена база распределения ндс

Ошибка перехода на Раздельный учет НДС

В данной публикации мы рассмотрим:

Тема невероятно трудная.

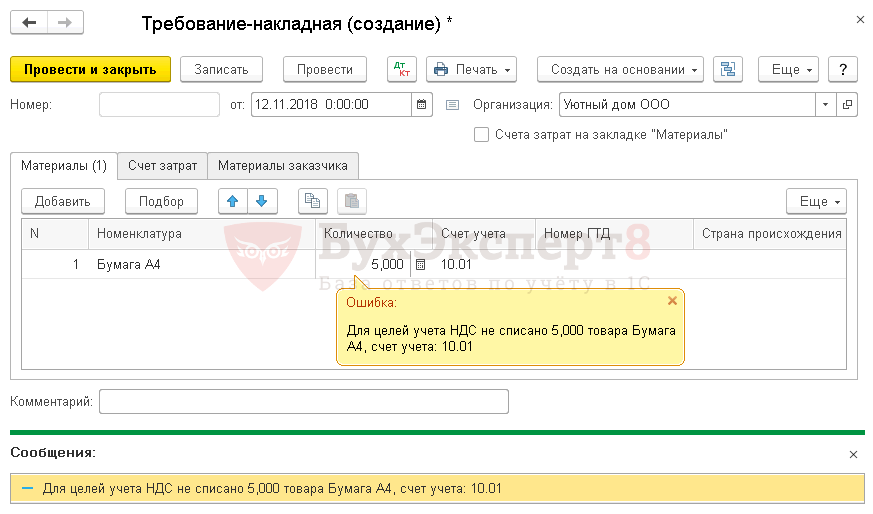

В случае, если раздельный учет не велся с самого начала создания базы, если переход на Раздельный учет НДС происходит в базах, имеющих закрытые периоды прошлых лет — документы списания не проводятся, сообщая пользователю, что «для целей учета НДС» нет нужного количества товара для списания, хотя по оборотно-сальдовой ведомости нужный остаток присутствует.

В чем же дело? Как с этим бороться?

Типового решения на этот случай 1С не предлагает, оставляя пользователя один-на-один со своей бедой!

В этой статье мы очень подробно, шаг за шагом, пройдем весь путь от поиска ошибки, понимания алгоритма действия программы и покажем, как справиться с проблемой.

Будет трудно! Очень. Но другого пути нет. Итак, приступаем!

Получите понятные самоучители 2021 по 1С бесплатно:

Переход на Раздельный учет не с начала ведения учета в базе

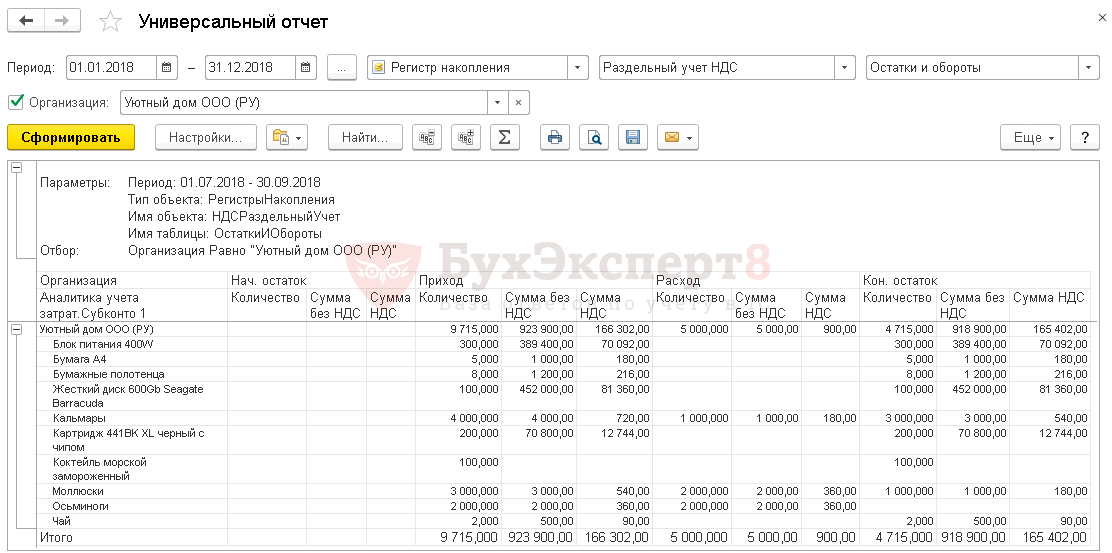

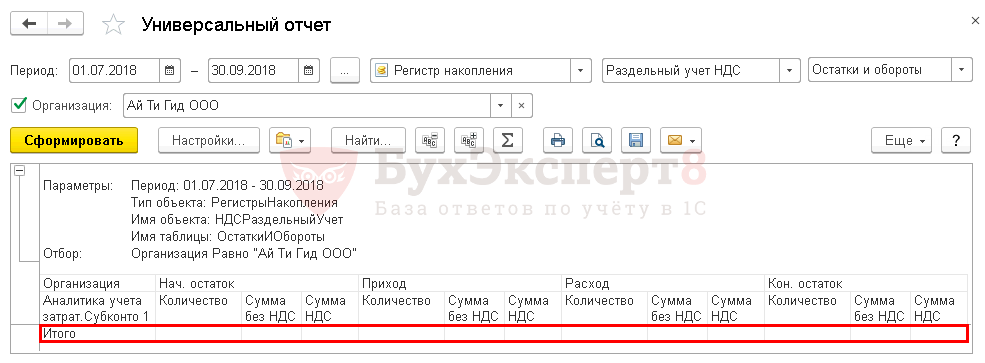

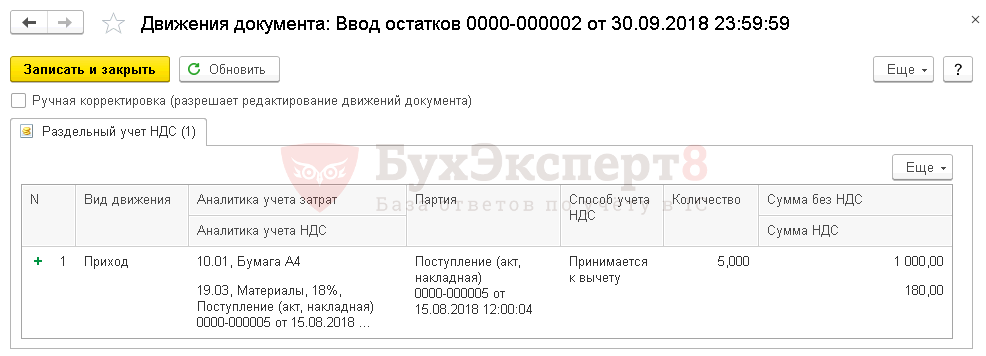

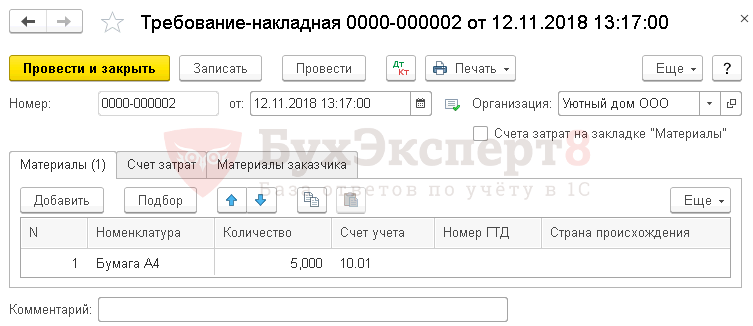

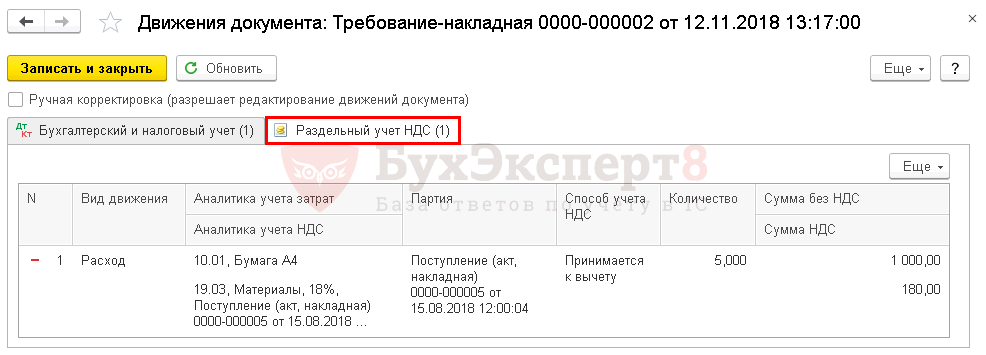

Именно по регистру накопления Раздельный учет НДС программа смотрит остатки товаров, материалов и продукции для списания, если выставлены параметры для ведения раздельного учета. Если нужного количества ТМЦ для списания в регистре нет, то программа не проведет документ и выдаст сообщение об ошибке.

Если перепроводить все документы с начала ведения учета, чтобы заполнились нужные регистры раздельного учета НДС, то может «поехать» сданная отчетность и проблем становится не меньше, а даже еще больше!

В этом случае Помощник перехода на раздельный учет :

Но в случае, если флажок Раздельный учет входящего НДС не стоял, то и остатков по регистру НДС по приобретенным ценностям нет. Переносить нечего.

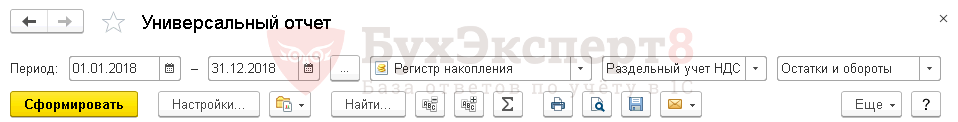

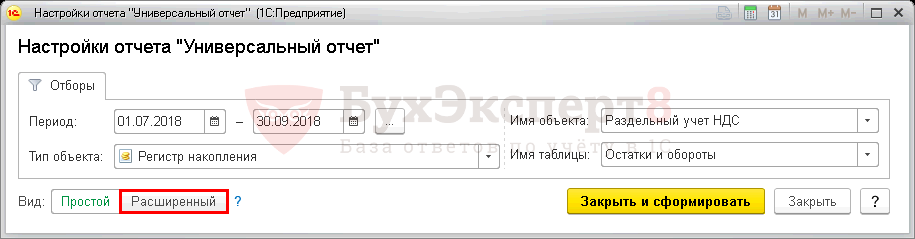

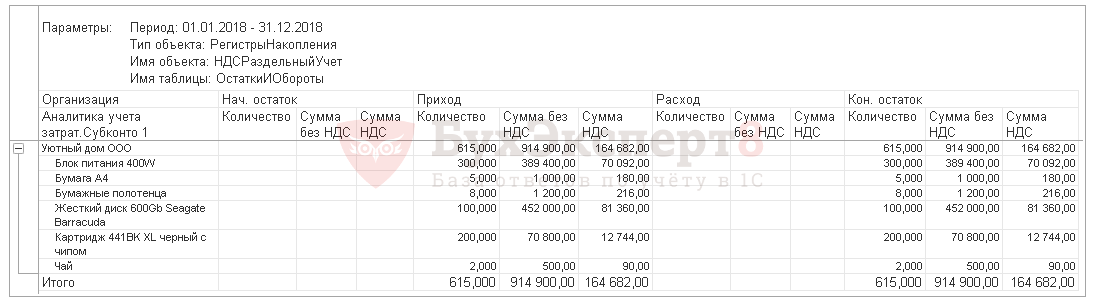

Проверка остатков по регистру Раздельный учет НДС

В шапке отчета для отбора информации укажите следующие значения:

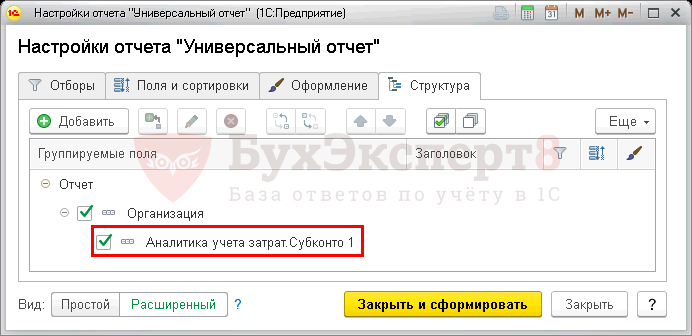

На вкладке Структура укажите по кнопке Добавить :

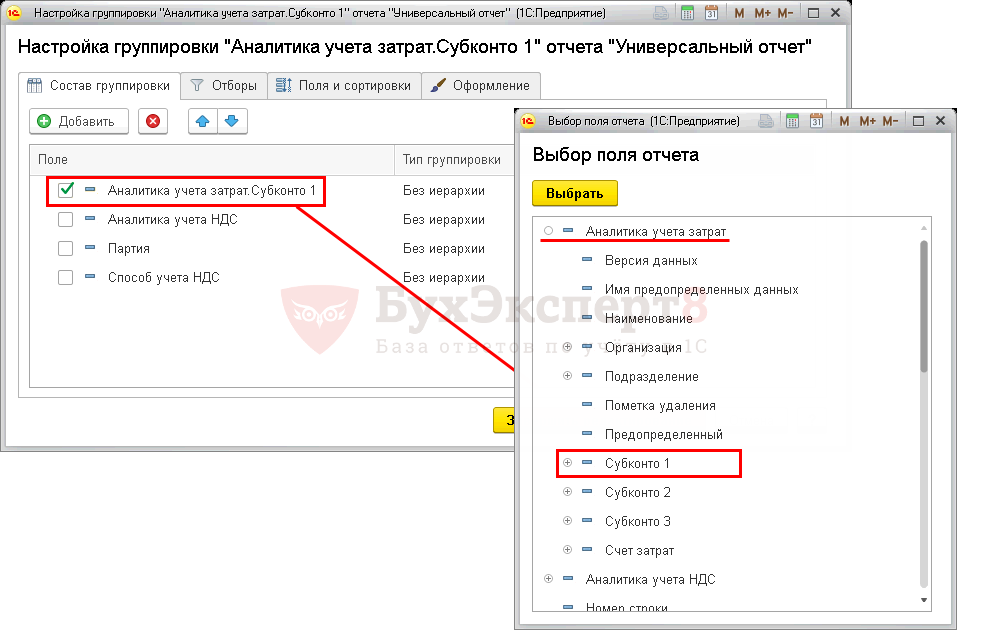

Для того чтобы добавить Аналитика учета затрат.Субконто 1 в новом окне, на вкладке Состав группировки по кнопке Добавить разверните Аналитика учета затрат и выберите Субконто 1.

Остальные флажки необходимо снять.

Шаг. 3. На вкладке Показатели значения установите следующим образом:

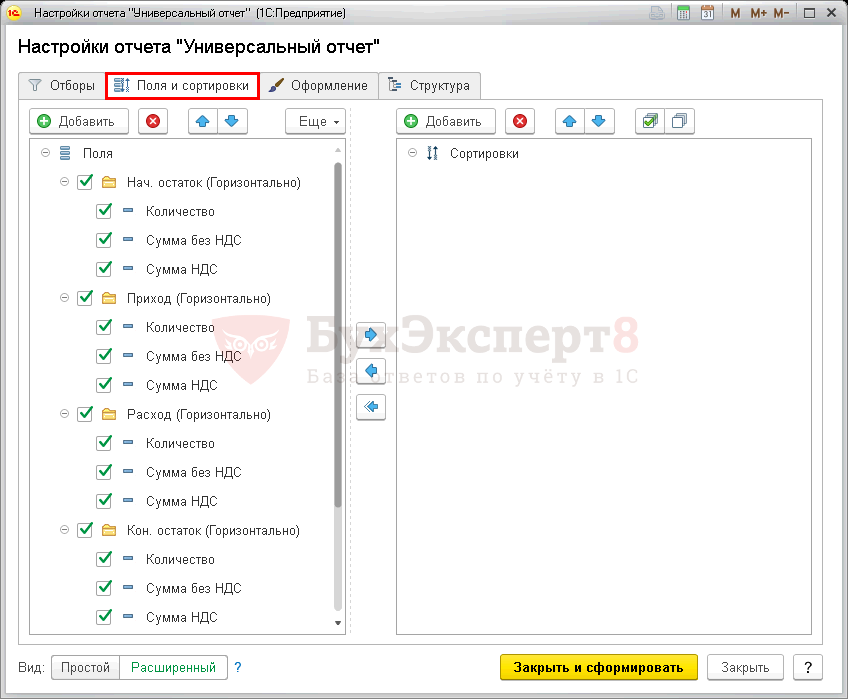

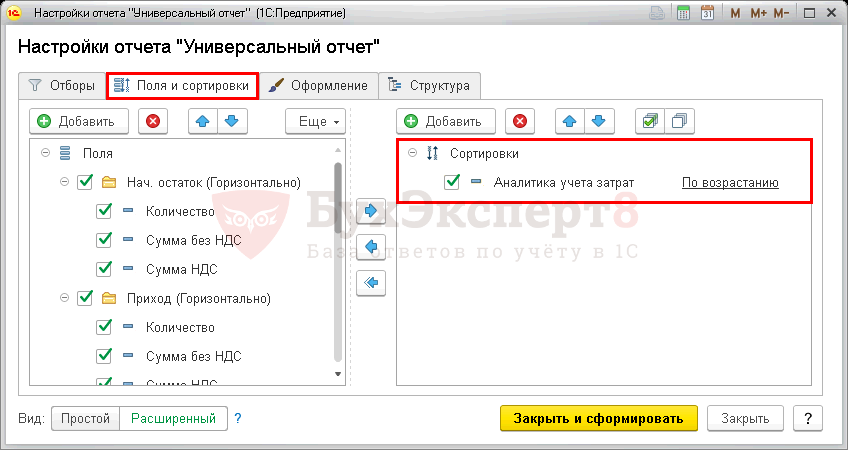

Шаг 4. В правой части на вкладке Поля и сортировки установите сортировку по возрастанию по кнопке Добавить :

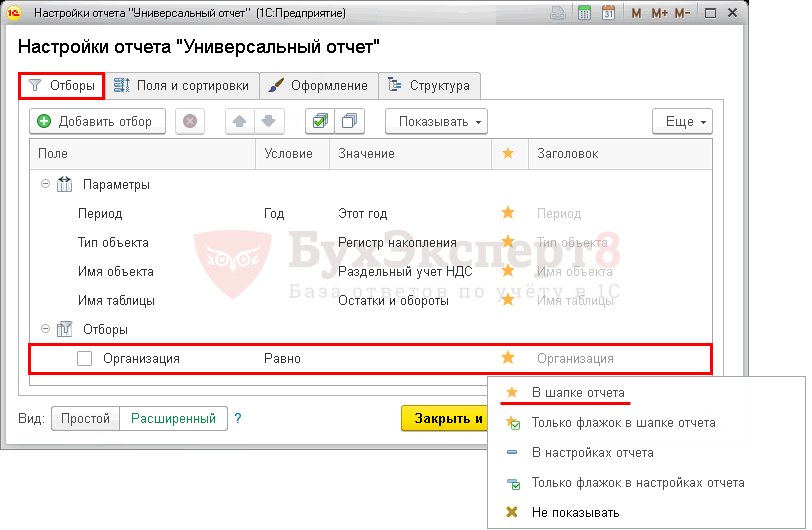

Шаг 5. Если ведется учет по нескольким организациям на вкладке Отбор установите отбор по организации в шапке отчета, для того, чтобы не приходилось каждый раз заходить в настройки.

Если формируется пустой отчет, значит, остатков в указанном регистре нет.

Внесение остатков в регистр Раздельный учет НДС

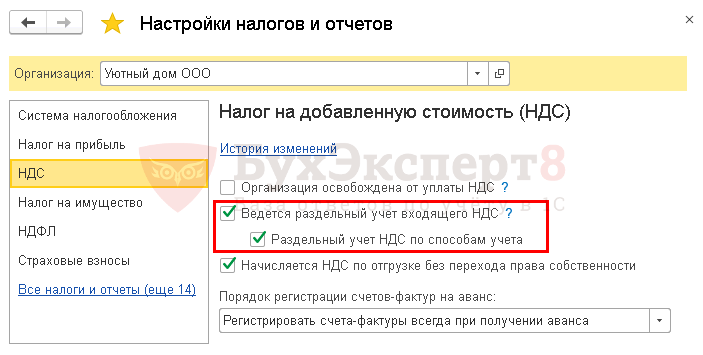

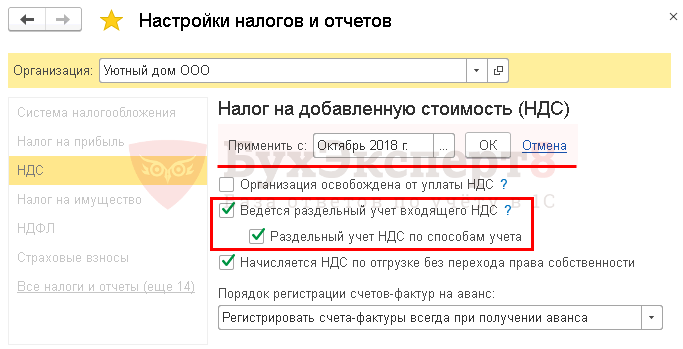

Организация установила с 01.10.2018 в параметрах Учетной политики :

Учет в базе ведется с 2017, с начала ведения учета в программе раздельный учет не применялся. Необходимо внести остатки в регистр накопления Раздельный учет НДС на 30.09.2018, в связи с тем, что при проведении расходных документов выдается ошибка при списании ТМЦ.

Оборотно-сальдовую ведомость необходимо формировать по следующим счетам:

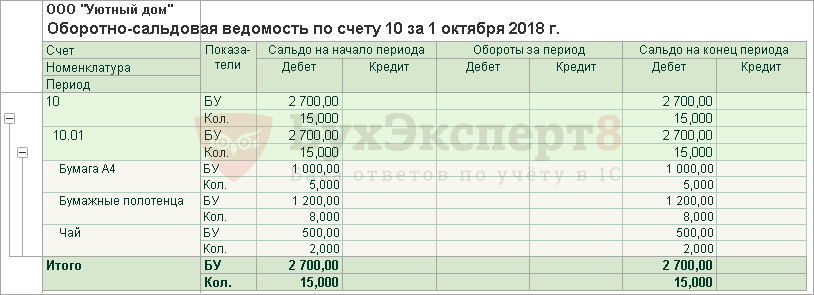

ОСВ по счету 10

ОСВ по счету 41

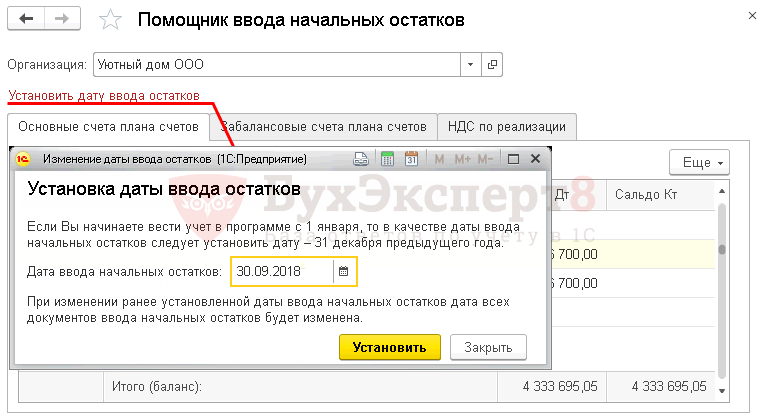

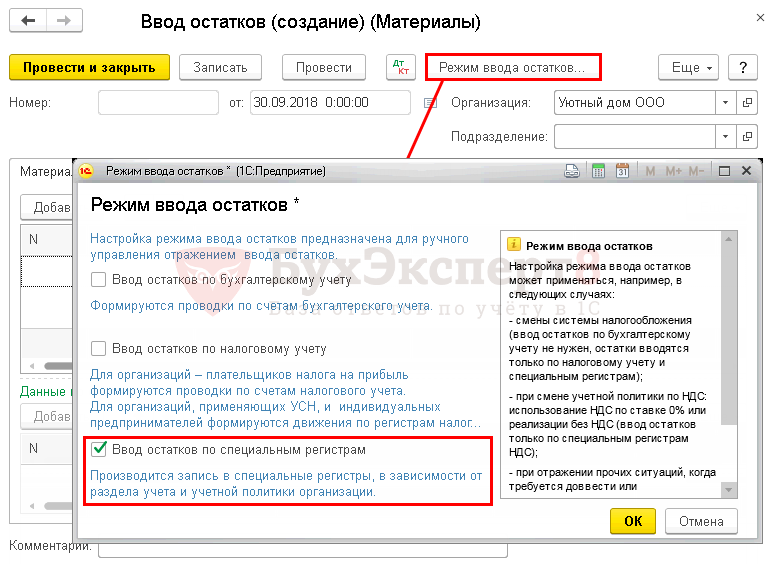

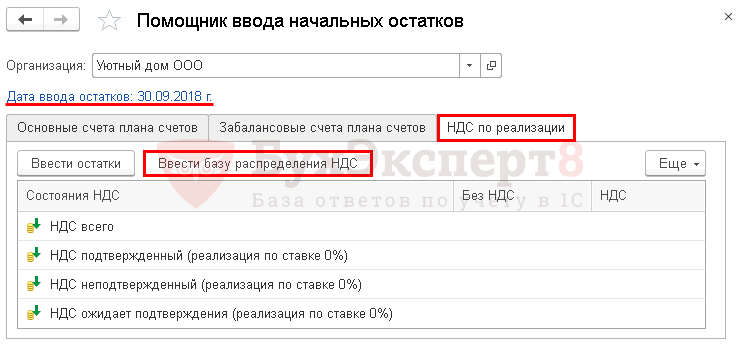

Шаг 3. Установите дату ввода начальных остатков для внесения в регистр.

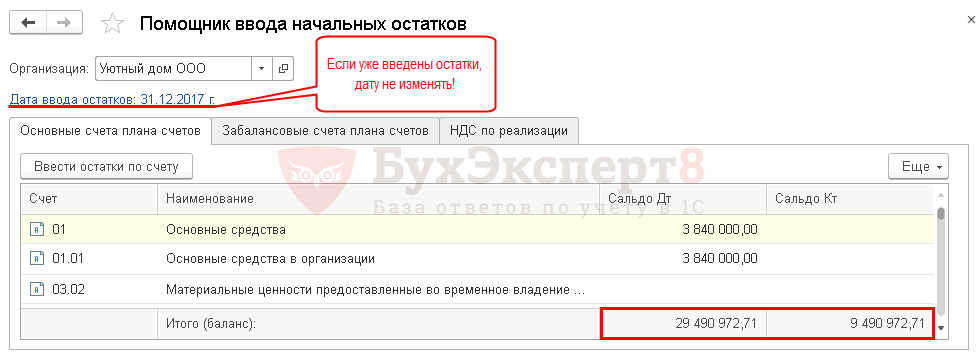

Если ранее уже были введены остатки, то этот шаг необходимо пропустить.

Иначе все остатки будут перенесены на новую дату!

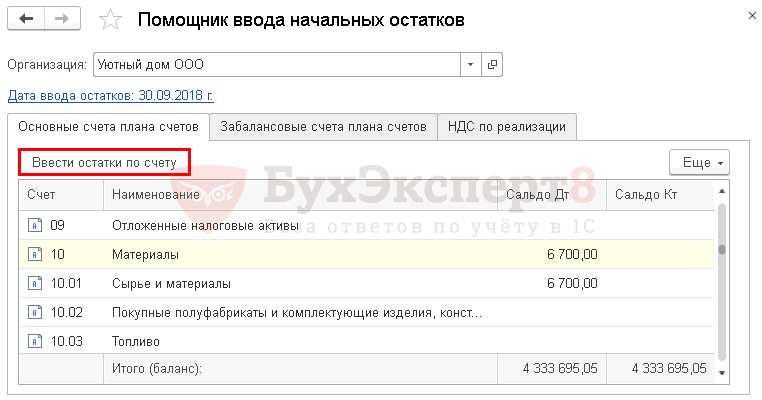

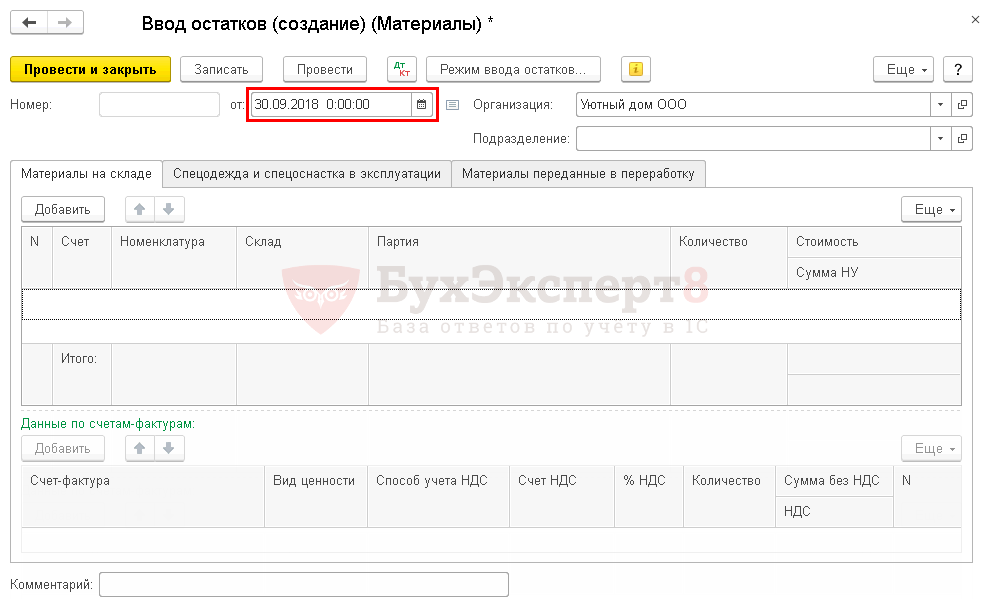

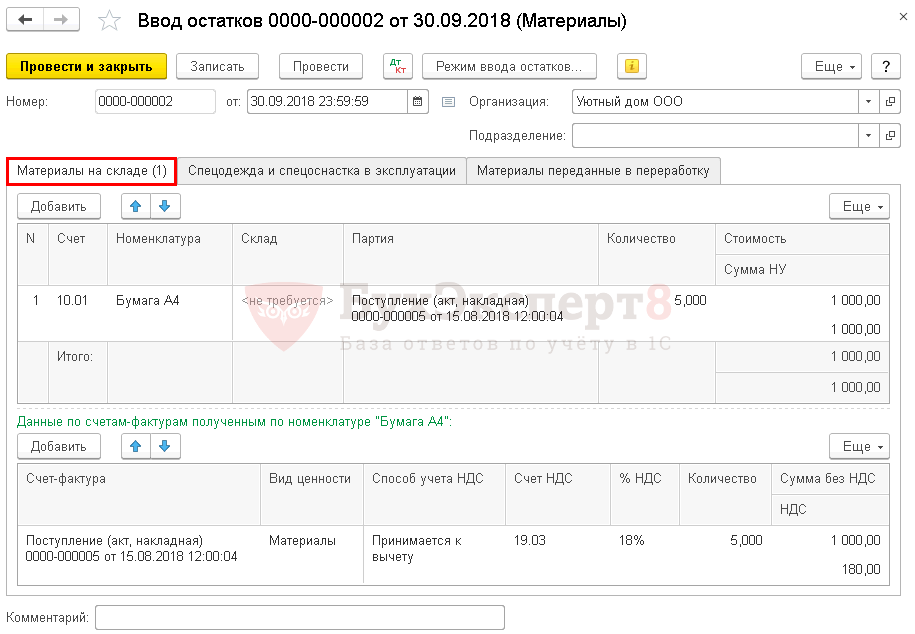

Заполните табличную часть остатками по счету 10 «Материалы».

В верхней таблице на вкладке Материалы на складе укажите:

В нижней таблице на вкладке Материалы на складе укажите:

Аналогично занести все остальные остатки.

Проведение прошло без ошибок!

Вот такой непростой способ. Если вы выберите его, мы советуем вам предварительно опробовать его на копии базы. Если все получится – перейти на рабочую базу и выполнить указанные действия по изложенной инструкции.

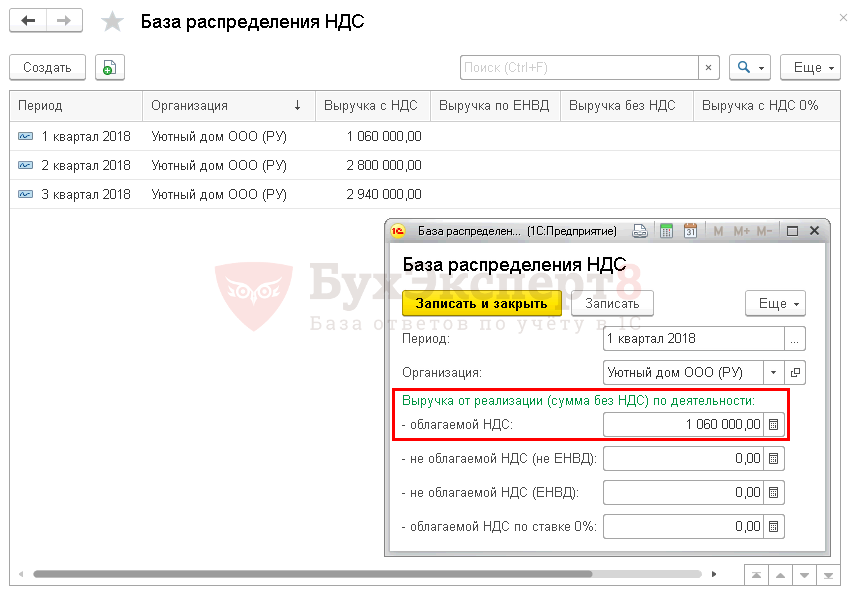

Внесение остатков в регистр База распределения НДС

На вкладке НДС по реализации по кнопке Ввести базу распределения НДС укажите за каждый прошедший квартал выручку. Сумма указывается без НДС.

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

Карточка публикации

(1 оценок, среднее: 5,00 из 5)

Все комментарии (3)

Добрый день!

Спасибо за статью. Жаль, что не указано для какой версии БП даны рекондации в этой статье.

На версии 3.0.89 — при установке настройки раздельного учета НДС, программа сама заполняет данными регистр «Раздельный учет НДС».

Может быть на сайте уже есть статья об этом?

Остается вопрос: насколько корректно программа автоматически заполняет этот регистр? И требуется ли внесение изменений в эти данные?

Спасибо!

Раздельный учет НДС в 1С 8.3 Бухгалтерия

С 01.04.16г в программе 1С 8.3 Бухгалтерия изменена Учетная политика по причине включения функционала “Раздельный учет НДС”.

1.Каким образом (какими документами) ввести в регистр “Раздельный учет НДС”в 1С 8.3 Бухгалтерия по остаткам ТМЦ?

2. Нужно ли восстанавливать НДС по остаткам ТМЦ, принятый к вычету в прошлые периоды? если да, то каким документом?

Оцените, пожалуйста, данный вопрос:

Вам будет интересно

Инна, я очень рада, что у Вас все получилось!

Добрый день!

Изменения в учетную политику принято вносить с начала года.

Если Вы переходите на раздельный учет НДС с начала 2016 г, то все необходимые операции по переходу в программе выполняются автоматически Помощником по учету НДС – операция «Переход на раздельный учет НДС на счете 19».

Спасибо за подробный ответ!

Установила “Раздельный учет” с начала 2016г., перепровела документы. Осталась одна проблема: не проводятся документы “Требование-накладная”, ругается что “Не обнаружена база распределения НДС”.

Добрый день! Ваш вопрос принят в обработку.

Вопрос снят, проблема решилась. Надо создать регистры сведений “База распределения НДС” за предыдущие периоды.

Как проверить НДС в 1С Бухгалтерия 8.3.?

При наступлении дня, когда пора формировать и сдавать отчетность по НДС даже у бывалого бухгалтера проявляется твердая сосредоточенность и усиливается концентрация. Однако, где-то в глубине души все-равно плещется беспокойство, потому что процесс трудоемкий и ответственный. Ошибки чреваты всевозможными проверками, уведомлениями, доначислениями и штрафами.

Поэтому перед тем, как сдать декларацию, следует тщательно проанализировать учет налога в программе 1С: Бухгалтерия 8.3.

Содержание

1. Ошибки в учете НДС

Типы ошибок можно разделить на две части:

те, которые связаны с расчётом непосредственно НДС

технические, выявляемые при заполнении декларации по НДС.

Чтобы выявить первые, следует воспользоваться таким инструментом, как экспресс-проверка ведения учета. По сути, это «внутренний аудитор» компании.

Чтобы воспользоваться инструментом — в меню «Отчеты» в разделе «Анализ учета» выбрать «Экспресс-проверка». В открывшемся окне выбрать период, например, 4 квартал 2019 года, и нажать «Показать настройки».

В настройках поставить галочки «Ведение книги продаж по налогу на добавленную стоимость» и «Ведение книги покупок по налогу на добавленную стоимость». Затем выполнить проверку нажатием одноименной кнопки.

Программа выдает ошибки отдельно по книге покупок (КП) и по книге продаж (КПр). Кликом на значок возле соответствующих строк следует раскрыть информацию об обнаруженных неточностях.

В примере выявлен просчет при анализе формирования авансовых счетов-фактур при наличии полученных предоплат. Теперь рекомендуем кликнуть на значок рядом со строкой и раскрыть детализацию совершенной оплошности.

Здесь указаны результат анализа и причина ошибки, а также даны рекомендации к действию. Для исправления нужно кликнуть по гиперссылке «Регистрация счетов-фактур на аванс».

В открывшемся окне установить период, выбрать организацию, нажать «Заполнить».

Таблица заполнится сведениями о незарегистрированных документах. Нажать кнопку «Выполнить». Появится сообщение, что регистрация с/ф выполнена.

Важно проверить полноту выписки с/ф, программа покажет, какой документ отсутствует или не проведен. Такие бухгалтерские оплошности возможны и как следствие срабатывания человеческого фактора. И как результат некорректного переноса данных, например, из «Торговля и склад» в «Бухгалтерия 8.3».

Следовательно, при формировании декларации у контрагента будут сведения о документе. А у вашей фирмы — нет, что приведет к налоговым проверкам и доначислениям.

Внимательно стоит отнестись к выявлению соответствия в бухгалтерском учете выручки от продаж начисленному налогу (счет 90), в т.ч. по прочим доходам (сч. 91). Например, штрафы не облагаются НДС, однако, в программе по ошибке учли и штрафы.

Таким образом, с помощью рассматриваемого инструмента проверьте как отражена ваша реальная деятельность в системе.

2. Некорректно сформированные записи

Аналогично и по КП необходимо проверить полноту получения с/ф, соответствие сумм налога, взятого к вычету при зачете авансов, в бухгалтерском учете и подсистеме учета НДС. А также проверить все, что связано с учетом и распределением налога при покупках.

В нашем примере, при экспресс-проверке ООО Торговый дом «Комплексный» за первый квартал 2020 года, выявлена ошибка в наличии документа «Формирование записей книги покупок». Об этой регламентной операции мы рассказывали в статье о книгах покупок и продаж.

Нажатием на значок возле строки следует раскрыть детализацию.

Не забывайте, что перед сдачей декларации по налогу обязательно должны быть сформированы два регламентных документа:

В случае, описанном выше, в КП одной из наиболее часто встречающихся неточностей является некорректно сформированная запись.

При формировании записей в КП, работник бухгалтерии нажимает кнопку «Заполнить», находясь на вкладке «Приобретенные ценности». И забывает перейти на вкладку «Полученные авансы».

Соответственно, налог по полученным предоплатам не попадает в КП.

Для исправления, надо перейти на следующую вкладку и также нажать «Заполнить».

В представленном ниже примере по КПр формируется лишь единственная запись, связанная с восстановлением налога.

Подобная ситуация случается, например, когда ваше предприятие перечислило предоплату поставщику, по предъявленному с/ф НДС был принят к вычету. Дальше, когда подрядчик поставляет товары, работы или услуги, бухгалтер вашей организации должен восстановить налог, ранее принятый к вычету.

Восстановление автоматически осуществляется с помощью регламентной операции «Формирование записей книги продаж».

3. Учет налога с авансов

Вообще, одна из частых оплошностей, связанных с этим налогом – это некорректное формирование счетов-фактур с авансов. Здесь необходимо четко понимать, как оформляются такие операции. При получении предоплаты выставляется с/ф на аванс, и НДС принимается к учету. Далее, при поступлении товаров или услуг, в документе отражается полная стоимость, соответственно, при приеме к учету СФ на товар или услугу происходит «задвоение» налога. Вот, чтобы этого не происходило, проводится «обратная» запись. Налог, принятый к учету с предоплаты, «возвращается» на прежний счет.

Например, в момент поступления аванса формируется проводка Д76.АВ К68.02 на сумму НДС к уплате с предоплаты 15 200 руб.

В момент отгрузки, формируется проводка Д62 К90.1. К уплате в ИФНС начислен НДС с реализации 76 000 руб. – Д90,3 К68.2. А формирование записей в КП создает проводку Д68.02 К76.АВ на сумму 15 200 руб. (восстановление НДС с авансов).

Аналогичным образом, оформляются проводки при предоплате и поступлении товаров от поставщика.

Например, в момент выплаты аванса и поступления СФ от контрагента формируется проводка Д68.02 К76.АВ на сумму НДС к вычету 22 300 руб.

В момент поступления товаров, формируется проводка Д41 К60. К уплате в ИФНС начислен НДС с реализации 101 000 руб. – Д19 К60. А формирование записей в КПр создаст проводку Д76.АВ К68.02 на сумму 22 300 руб. (восстановление НДС с авансов).

Именно формирование записей в книгах покупок и продаж позволяет корректно учесть налог с авансов.

4. Технические ошибки

Чтобы выявить технические просчеты, следует воспользоваться сервисом «Сверка данных учета НДС». Он позволяет провести сверку с контрагентами по счетам-фактурам. В ней отразятся расхождения между информацией о счете-фактуре у другой стороны и у вашей организаций.

Соответственно, можно будет отправить сообщение покупателю, чтобы он внес исправления, либо исправить оплошности по СФ от поставщика.

Для этого необходимо через меню «Администрирование» раздел «Органайзер» перейти по гиперссылке «Настройка системной учетной записи» в подразделе Почта. Здесь в открывшемся окошке нужно указать адрес электронной почты, пароль и проставить соответствующие «галочки».

Далее в меню «Покупки» или «Продажи» выбрать в блоке расчетов «Сверка данных учета НДС».

Для того, чтобы получить данные от поставщика, нужно нажать на гиперссылку «Запросы поставщикам». Далее выбрать тех, с кем планируете сверку, и нажать кнопку «Запросить реестры».

Чтобы поставщик мог отправить реестр, с его стороны сотрудник должен нажать в своей программе гиперссылку «Запросы покупателей». Выбрать вашу организацию и нажать кнопку «Ответить». Следовательно, сверку можно проводить только с теми фирмами, у которых также установлена 1С: Бухгалтерия 8.3.

В окне сверки по кнопке «Сверить» можно создать сверку данных СФ между вашей организацией и поставщиками.

Если все в порядке, то будет выдано сообщение, что расхождений не обнаружено. Если технические неточности присутствуют, то в сформированном отчете они будут отражены. Предположим, что расхождения найдены в таком варианте. По данным вашего предприятия числится счет-фактура №500 от 02.02.2020 на сумму 72 000 руб., а по данным подрядчика такой СФ нет. Однако, на вашем предприятии отсутствует, а у подрядчика отображается СФ №50 от 02.02.2020 на сумму 72 000 руб. Соответственно, можно сделать вывод, что бухгалтером совершена описка, вместо номера 50 вбит номер 500.

Если вы не исправите эту оплошность, то получите уведомление от ИФНС о расхождении данных. Следовательно, к такому определению правильности учета нужно подходить со всем вниманием и тщательностью.

Кликнув на ошибочный СФ можно внести исправления в свой документ.

5. Дополнительная «ручная» проверка

Часто встречаются ситуации, когда при экспресс-проверке ошибки не обнаружены. Далее следует сформировать через меню «Отчеты» «Отчетность по НДС». Установить период, выбрать организацию и посмотреть против всех ли регламентных операций стоят «галочки». Если это так, значит, программа считает, что ошибок по учету налога нет. Если против какой-либо из операций «галочки» нет, значит, необходимо ее выполнить.

Предположим, что все операции выполнены, экспресс-проверка пройдена, однако, ручной анализ сможет найти дополнительные искажения. Поэтому при проверке НДС рекомендуем проводить самостоятельную сверку показателей по счетам 76.АВ и 62.02, например.

Нужно сформировать оборотно-сальдовую ведомость по счету 19, кликнуть в меню «Отчеты» разделе «Стандартные отчеты» на гиперссылку «Оборотно-сальдовая ведомость по счету». Установить квартал, в нашем примере это 1 квартал 2020 года. Выбрать счет 19 и название организации. В настройках установить детализацию по счетам-фактурам полученным и поставить галочку «По субсчетам».

Счёт 19 — это налог на добавленную стоимость по приобретенным ценностям. Если на 19 счете отражено сальдо на конец периода, значит, что какую-то часть НДС к вычету ваша организация не приняла. Следовательно, входящий налог есть, а к вычету не принят.

6. Причины неточностей по сч.19

Это может быть сделано специально, для того, чтобы применить вычеты позднее, в следующем отчетном периоде, а может быть просто просчет. Например, при внесении поступления отсутствует информация о счете-фактуре. Если действительно она пока не получена, то все в порядке. Оригинала нет, но он появится в будущем, например, в следующем квартале. В этом же периоде налог будет принят к вычету.

Иногда бывает, что забыли зарегистрировать счет-фактуру. В этом случае, просматривая сальдо на 19 счете в разрезе документов, нужно открыть документ и посмотреть – какие неточности в нем содержатся. Если счет-фактура не зарегистрирован, но поступил от подрядчика, то необходимо внести сведения в систему.

Случается, что оператор, который оформляет документы от фирм, доставляющих товары или оказывающих услуги, не понимает разницы между датой выставления и датой получения. Соответственно, СФ мог быть выставлен в отчетном периоде, но получен в следующем.

Например, дата СФ 28.03.2020, а получена она 05.04.2020, при этом оператор отметил «Отразить вычет НДС в книге датой получения».

Действительно, дата получения может отличаться от даты счета-фактуры. Так бывает, допустим, с опоздавшей «первичкой». Предположим, что отчет формируется, когда с/ф уже получен. Тогда, нужно решить, стоит оставлять отражение вычета по дате получения или нет. Если предприятие не собирается переносить вычет на следующий период, то этот просчет нужно исправить. Например, поставить дату получения 31.03.2020 г.

Как видно, случаются ошибки, которые при автоматическом выявлении не могут быть обнаружены, поэтому следует проверять отражение данных на 19 счете, выявлять неточности и исправлять их вручную.

7. Анализ субконто

Если выполнены регламентные операции, проведена экспресс-проверка, с 19 счётом все в порядке, можно поискать в отчете «Анализ субконто» в меню «Отчеты».

В открывшемся окне необходимо установить период. По клавише «Показать настройки» во вкладке «Группировка» отметить «По субсчетам». Во вкладке «Виды субконто» выбрать «Контрагенты и «Договоры». Сформировать отчет, нажав на одноименную кнопку.

Надо проверить, наличие перекрестного сальдо по каким-либо клиентам, прежде всего по счету 62. В представленном примере видно, что по компании «Магазин «Продукты 24 часа» проведено поступление по договору «С покупателем» (счет 62.01), а оплата по договору «Без названия» (счет 62.02). Соответственно, на конец периода отражено сальдо и по дебету, и по кредиту, то есть у нас одновременно и предоплата, и задолженность по разным договорам.

В таких случаях программа регистрирует счета-фактуры на аванс и учитывает НДС с предоплат. Затем происходит реализация и снова исчисляется налог к уплате. Если это действительно два разных договора, по которым проводятся взаиморасчеты, то все в порядке. Если же это ошибка, а судя по названию договора «Без названия» — это она и есть, то нужно вносить корректировки.

Скорее всего, при вводе документа выбрали не тот договор. Либо при загрузке банковской выписки автоматически программой был поставлен не тот договор, который нужно. Соответственно, взаиморасчёты в настоящее время отражены некорректно.

Указав в банковской выписке договор «С покупателем», видно, что перекрестное сальдо по магазину пропало.

Далее, после внесенных изменений, необходимо заново осуществить регламентные операции по формированию записей книг покупок и продаж, в зависимости от того, что исправляли.

8. Заключение

Таким образом, проверку НДС в программе нужно осуществлять пошагово.

В большинстве случаев, этого более чем достаточно, чтобы быть уверенным в корректности информации, содержащейся в декларации.

Рассматриваемая тема представляет собой сложный и трудоемкий процесс, поэтому наличие большого количества неточностей, перекрестных сальдо, неучтенных операций – дело обычное. Следовательно, финансовый работник должен обладать достаточным объемом знаний и большим мастерством, чтобы своевременно и грамотно осуществлять эти операции.

Если вы испытываете трудности с проверкой налога, обратитесь к специалистам 1С, они обязательно помогут.