Что значит на пневматическом ходу

Что вы знаете о самоходных машинах?

«Транспортные услуги: бухгалтерский учет и налогообложение», 2012, N 6

Наравне с транспортными средствами, предназначенными для перевозки пассажиров и грузов, автопредприятия в своей деятельности используют самоходные машины. Они используются в уборке и благоустройстве территории, погрузочно-разгрузочных работах, буксировании транспортных средств, а также в других делах. Что отличает самоходные машины от специальных и специализированных ТС? Каковы нюансы регистрации и уплаты транспортного налога с этой техники? Как вести бухгалтерский учет? Нужен ли путевой лист и как нормировать ГСМ? Расскажем в статье.

Что относится к самоходным машинам?

Утверждены Постановлением Правительства РФ от 12.07.1999 N 796.

Возникает резонный вопрос: какова разница между самоходными машинами и специализированными или специальными транспортными средствами? Различие в первую очередь в том, что самоходные машины больше предназначены не для передвижения, а для выполнения определенных работ. Поэтому они регистрируются в органах Гостехнадзора. Транспортные же средства, даже специальные и специализированные, в той или иной мере используются для перевозки грузов и пассажиров на различные расстояния, поэтому относятся к регистрируемым в ГИБДД. Есть и другие, технические отличия (например, в мощности, которая у самоходных машин зачастую ниже, чем у ТС), но для финансового работника они не столь значимы, как разница в регистрации, непосредственно влияющая на налоговые обязательства компании.

Как уплачивается транспортный налог?

Объектом обложения транспортным налогом признаны автомобили, мотоциклы, мотороллеры, автобусы и другие самоходные машины и механизмы на пневматическом и гусеничном ходу, водные и воздушные транспортные средства, зарегистрированные в установленном порядке согласно законодательству РФ. Соответствующие сведения о транспортных средствах представляются в налоговые органы органами, осуществляющими государственную регистрацию транспортных средств на территории РФ.

Утверждено Госстандартом 26.06.1995, Минсельхозпродом 28.06.1995.

Перед тем как произвести регистрацию самоходной техники в органах Гостехнадзора, ее владелец уплачивает государственную пошлину. Но может случиться так, что чиновники в силу тех или иных причин отказали в регистрации самоходной техники. Тогда уплаченную пошлину заявителю не вернут, это не предусмотрено ст. 333.40 НК РФ. Уплаченная сумма государственной пошлины также не может быть зачтена в уплату госпошлины за совершение органами Гостехнадзора других юридически значимых действий в отношении данного плательщика (Письмо Минфина России от 25.04.2012 N 03-05-04-03/28). Хотя какие могут быть юридически значимые действия со стороны Гостехнадзора, если самоходная машина не зарегистрирована?

Самоходные машины, используемые в деятельности организации, подлежат государственной регистрации в органах государственного технического надзора и поэтому признаются объектами обложения транспортным налогом. Уклонение владельца от совершения действий по государственной регистрации самоходных машин не освобождает его от уплаты налога (Постановление Президиума ВАС РФ от 07.06.2012 N 14341/11).

К транспортным средствам, зарегистрированным в органах Гостехнадзора с выдачей ПСМ, применяется налоговая ставка, установленная для отдельной категории «другие самоходные транспортные средства» (Письмо ФНС России от 15.02.2012 N БС-4-11/2450@). Базовая ставка для упомянутой категории объектов, пожалуй, самая низкая (за исключением маломощных мотоциклов) и установлена на уровне легковых и грузовых автомобилей с мощностью двигателя до 100 л. с. (2,5 руб. за каждую лошадиную силу). Региональные власти могут повысить ставки, но все равно маловероятно, что налог с самоходных машин будет выше, чем с транспортных средств, зарегистрированных в ГИБДД и более интенсивно эксплуатируемых на дорогах общего пользования.

Что нужно знать об управлении самоходной техникой?

На управление транспортными средствами, зарегистрированными в органах ГИБДД, нужны права соответствующей категории. Очевидно, что для управления самоходной техникой тоже нужны документы, но какие? Обратимся к Правилам допуска. В них сказано, что право на управление машинами подтверждается одним из следующих документов:

Подпадают ли самоходные машины под спецрежимы?

Читатель в курсе, что на уплату ЕНВД может переводиться предпринимательская деятельность, связанная с оказанием услуг по перевозке грузов транспортными средствами, зарегистрированными в установленном порядке в ГИБДД как транспорт, предназначенный для движения по автомобильным дорогам общего пользования (Письмо Минфина России от 16.01.2012 N 03-11-11/1). Можно ли сделать такой же вывод в отношении самоходных машин? Если следовать логике чиновников, то самоходные машины хотя и предназначены для движения по автомобильным дорогам общего пользования, не подходят для спецрежима, так как регистрируются не в ГИБДД, а в органах Гостехнадзора. Поэтому оказание услуг по погрузке-разгрузке автокраном, осуществляемое в рамках договоров на использование строительной техники, не может быть отнесено к деятельности в сфере оказания услуг по перевозке грузов и не подлежит переводу на ЕНВД.

Хотя если речь идет не о самоходной машине, а о спецтехнике, ее использование и для перевозки грузов заказчиков, и для погрузки-разгрузки может считаться «вмененной» деятельностью. При этом желательно, чтобы стоимость погрузо-разгрузочных работ включалась в стоимость услуг по перевозке груза и не выделялась в счетах, выставляемых потребителям таких услуг. В противном случае услуги по погрузке-разгрузке могут быть признаны самостоятельным видом предпринимательской деятельности, не подпадающим под обложение единым налогом на вмененный доход. Уплата единого налога в такой ситуации чревата высокими налоговыми рисками и идет вразрез с позицией финансового ведомства (Письмо Минфина России от 10.01.2012 N 03-11-11/336).

Что нужно знать об аренде самоходной техники?

Каким образом нормировать расход ГСМ?

Утверждены Минсельхозом СССР 03.11.1981.

В такой ситуации бухгалтер вправе следовать инструкции по эксплуатации (технической документации завода-изготовителя), в которой обычно указывается средний расход топлива и смазочных материалов. На основе этих данных бухгалтер вправе разработать нормы с учетом фактических условий работы самоходных машин. Помните, что при расчете норм списания топлива нужно учитывать его расходование не только на передвижение самоходной машины, но и на работу установленного на нем оборудования. Таким образом, в расчете списания топлива будут две условные составляющие: «транспортная» и «нагрузочная». Как будет выглядеть расчет?

Пример. Снегоочистительная самоходная машина выполнила задание по очистке территории автохозяйства. В процессе передвижения без нагрузки самоходная машина расходует 20 л/100 км, при работе с нагрузкой (при уборке территории) расход увеличивается до 30 л/100 км. Пройденное машиной расстояние составило 5 км, из них под нагрузкой она работала только 2 км. Иные показатели работы в целях упрощения опустим.

Но это еще не все. После того как закрыт вопрос списания топлива по количеству, нужно показать в учете его выбытие в стоимостной оценке согласно принятому в организации порядку списания материальных ценностей, включая ГСМ на ТС и самоходные машины.

Как вести учет и считать налоги?

Не секрет, что порядок учета любого актива определяется его квалификацией. Самоходные машины по своему предназначению, стоимости и сроку полезного использования вполне подходят под определение объектов ОС. Какие-либо явные отличия учета самоходной техники от отражения транспортных средств трудно выделить. Из специфики заслуживает внимания процедура регистрации обоих видов объектов повышенной опасности. Практика показывает, что данная процедура в силу различных причин может затянуться. Влияет ли это на порядок бухгалтерского учета и налогообложения? Если обратиться к ПБУ 6/01 «Учет основных средств», то в нем нет такого условия принятия к бухгалтерскому учету объекта ОС, как обязательная регистрация. Поэтому, если самоходная машина введена в эксплуатацию и готова к использованию, нет причин затягивать с отражением ее в составе ОС и последующим начислением амортизации.

Аналогичные выводы в части НДС в пользу налогоплательщика сделаны в Постановлении ФАС ДВО от 19.03.2012 N Ф03-726/2012, в котором инспекторы отказали в налоговом вычете по НДС, ссылаясь на отсутствие документа, свидетельствующего о регистрации гусеничного бульдозера в органе Гостехнадзора. Налогоплательщик и арбитры не согласились с претензиями ревизоров. Возникновение права на применение налоговых вычетов не связано с регистрацией техники и документальным подтверждением этого факта, поскольку права на нее не подлежат обязательной государственной регистрации, в Гостехнадзоре регистрируются сами самоходные машины, что является специальной регистрацией и носит исключительно информационный (учетный) характер. Поэтому налоговый вычет налогоплательщик вправе заявить в общем порядке после оприходования и постановки самоходной техники на учет.

А нужен ли путевой лист?

Федеральный закон от 08.11.2007 N 259-ФЗ.

Федеральный закон от 06.12.2011 N 402-ФЗ.

Утверждены Постановлением Госкомстата России от 28.11.1997 N 78.

Законопроект N 110530-6 «О внесении изменений в Федеральный закон «Об отходах производства и потребления» в части обеспечения безопасной утилизации самоходных сельскохозяйственных и лесохозяйственных машин, строительной и дорожной техники».

Раздел VII. Коды видов транспортных средств (ТС)

Раздел VII. Коды видов транспортных средств (ТС)

Код вида ТС для целей налогообложения

Наименование транспортных средств

Соответствие классификатору основных фондов ОКОФ ОК 013-94

Краткое описание группировок по ОКОФ

Воздушные транспортные средства

Самолеты пассажирские и грузовые

— самолеты пассажирские и грузовые

Самолеты специализированные гражданские

— самолеты аварийно-технической службы

Самолеты специализированные гражданские

— самолеты санитарной авиации и медицинской службы

Самолеты специализированные гражданские

Самолеты учебно-тренировочные первоначального обучения, самолеты спортивные

Вертолеты пассажирские и грузовые

— вертолеты пассажирские и грузовые

Вертолеты транспортно-грузовые гражданские

Вертолеты специализированные гражданские

— вертолеты аварийно-технической службы

Вертолеты специализированные гражданские

— вертолеты санитарной авиации и медицинской службы

Вертолеты специализированные гражданские

Вертолеты учебно-тренировочные первоначального обучения и др.

Воздушные транспортные средства, не имеющие двигателей

Аппараты летательные воздушные без механической тяги (аэростаты, дирижабли, шары воздушные, планеры, дельтапланы и прочие)

Другие воздушные транспортные средства

— иные воздушные суда, имеющие двигатели

Прочие воздушные суда, имеющие двигатели

Водные транспортные средства

Суда морские и внутреннего плавания

Суда пассажирские и грузовые морские и речные самоходные

— суда пассажирские и грузовые морские и речные самоходные (кроме включенных по коду 42100)

суда сухогрузные самоходные морские,

суда наливные и комбинированные самоходные морские,

суда пассажирские и грузопассажирские морские,

суда сухогрузные и наливные самоходные речные и озерные,

суда пассажирские и грузопассажирские речные и озерные

Суда промысловые морские и речные

— суда промысловые морские и речные самоходные

суда морские добывающие самоходные,

суда морские обрабатывающие самоходные,

суда морские приемно-транспортные самоходные,

суда промысловые прибрежного плавания самоходные,

суда технические и вспомогательные самоходные промысловые

— суда промысловые морские и речные несамоходные

суда добывающие, обрабатывающие и приемно-транспортные несамоходные,

суда обрабатывающие несамоходные,

плашкоуты, баржи приемно-транспортные промысловые несамоходные

Суда спортивные, туристские и прогулочные

— весельные лодки, а также моторные лодки с двигателем мощностью не свыше 5 лошадиных сил

суда моторные спортивные, туристские и прогулочные (в части моторных лодок с двигателем мощностью не свыше 5 лошадиных сил),

суда гребные спортивные, туристские и прогулочные (в части весельных лодок),

шлюпки, плоты и лодки спасательные и рабочие, надувные лодки

Плавсредства прогулочные и спортивные прочие

— спортивные, туристские и прогулочные суда несамоходные

суда гребные спортивные, туристские и прогулочные, плавсредства прогулочные и спортивные прочие (в части несамоходных)

суда парусные спортивные, туристские и прогулочные

суда моторные спортивные, туристские и прогулочные

суда парусные спортивные, туристские и прогулочные

Несамоходные (буксируемые) суда

— суда пассажирские и грузовые морские и речные несамоходные

суда сухогрузные и наливные несамоходные морские,

суда сухогрузные несамоходные речные,

суда наливные несамоходные речные и озерные

Водные транспортные средства, не имеющие двигателей (кроме весельных лодок)

Другие водные транспортные средства

Другие водные транспортные средства самоходные

— суда аварийно-технической службы

— суда медицинской службы

— прочие водные транспортные средства

суда буксирные, технические, вспомогательные самоходные морские,

суда буксирные, технические и вспомогательные самоходные речные и озерные

Другие водные транспортные средства несамоходные

— другие водные транспортные средства несамоходные, для которых определяется валовая вместимость

суда технические и вспомогательные несамоходные морские,

суда технические и вспомогательные несамоходные речные и озерные

— прочие водные транспортные средства несамоходные

суда технические и вспомогательные несамоходные морские,

суда технические и вспомогательные несамоходные речные и озерные

Наземные транспортные средства

— автомобили легковые, специально оборудованные для использования инвалидами

Автомобили легковые особого малого класса для инвалидов,

Автомобили легковые малого класса для инвалидов

— автомобили легковые с мощностью двигателя до 100 лошадиных сил (до 73,55 кВт), полученные (приобретенные) через органы социальной защиты населения в установленном законом порядке

Автомобили легковые малого класса

— автомобили легковые медицинской службы

Автомобили легковые специальные для медицинской помощи на дому (санитарные)

— прочие автомобили легковые (кроме включенных по кодам 56600, 56700)

Автомобили легковые особого малого класса,

Автомобили легковые малого класса,

Автомобили легковые среднего класса,

Автомобили легковые большого класса,

Автомобили легковые высшего класса,

Автомобили легковые специальные

Автомобили легковые прочие, не включенные в другие группировки

— автомобили грузовые (кроме включенных по коду 56700)

Автомобили грузовые общего назначения (бортовые, фургоны),

Автомобили грузовые прочие (электромобили),

Трактор, комбайны и специальные автомашины

Тракторы сельскохозяйственные общего назначения,

Тракторы сельскохозяйственные универсально-пропашные,

Тракторы сельскохозяйственные специальные

Комбайны и другие комбинированные и универсальные машины,

Комбайны коноплеуборочные и кенафоуборочные,

— специальные автомашины (кроме включенных по коду 590 15)

Машины для внесения удобрений и мульчирования почвы,

Машины и оборудование для защищенного грунта (в части машин для внесения удобрений)

— прочие тракторы, комбайны и специальные машины

Тракторы специальные, комбайны проходческие, пневматические, специальные

— автобусы медицинской службы

— автобусы городского и междугороднего транспорта

Автобусы малые средние, большие, особо большие, городские, междугородние и туристические

Прочие самоходные транспортные средства, машины и механизмы на пневматическом и гусеничном ходу

— самоходные машины и механизмы на пневматическом и гусеничном ходу (кроме включенных по кодам 53001-53005)

Оборудование подъемно-транспортное подвижное (в частности, краны общего назначения на пневмоколесном, автомобильном и гусеничном ходу),

Самоходные машины и оборудование прочие (в частности, экскаваторы, бульдозеры, самоходные скреперы и грейдеры, каналокопатели и каналоочистители, машины мелиоративные, машины для строительства дорог, снегоочистители, катки дорожные),

Машины для транспортировки бурового оборудования (оборудование для перевозки бурильных труб; комплексы для транспортировки бурового оборудования),

Другие самоходные машины и механизмы на пневматическом и гусеничном ходу, включенные в другие группировки

Пневма: «Что это и с чем ее едят?!»

Всем хочу сказать Здравствуйте и сегодня мы поговорим вот о чем… Пневматическая подвеска

Пневматическая подвеска автомобиля – это разновидность подвески, при помощи которой имеется возможность регулировки клиренса (высоты кузова относительно дорожного полотна). В настоящее время она довольно широко применяется на грузовиках и полуприцепах. Легковые автомобили также оборудуются пневмоподвеской, однако это касается в большей степени машин бизнес-класса. В пневматической подвеске в качестве упругих элементов применяются пневмоупоры на каждом колесе. Стоит отметить, что она не является отдельным видом подвески автомобиля. Пневмоподвеска может основываться на конструкциях уже имеющихся подвесок. Пневмоэлементы могут быть смонтированы на стойках МакФерсон, многорычажной подвеске, упругой балке и прочих. Основным предназначением ее является обеспечение более высокого уровня безопасности и комфорта при вождении. Могу еще сказать, что адаптивная подвеска многих автомобилей бизнес-класса основана именно на пневматических упругих элементах с динамически изменяющейся жесткостью.

И так, какие же есть разновидности пневматических подвесок:

Можно выделить три основных типа пневмоподвески: одно-, двух- и четырехконтурная. Также следует отметить, что она может входить в комплектацию автомобиля, а может устанавливаться и самостоятельно. При самостоятельной установке наиболее часто пневмоподвеска позволяет лишь изменять высоту кузова в ручном режиме.

1. Одноконтурная система устанавливается только на одну ось автомобиля. Это может быть как передняя, так и задняя ось. В штатном исполнении одноконтурной системой наиболее часто комплектуются грузовые автомобили и седельные тягачи. В данном случае имеется возможность регулировки жесткости задней оси в зависимости от загрузки автомобиля.

2. Двухконтурная система пневмоподвески может быть установлена как на одну ось, так и на две. В случае с установкой на одну ось, осуществляется независимое регулирование колес. Если двухконтурная система осуществляет управление двумя осями, то это аналогично двум одноконтурным системам.

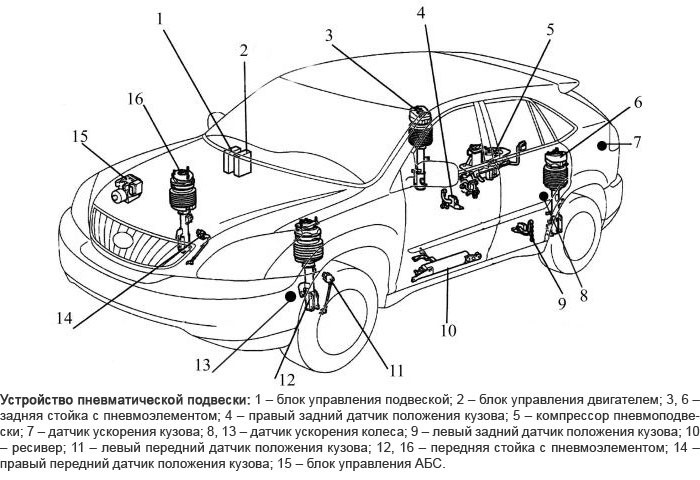

3. Четырехконтурная система является наиболее сложной, но и наиболее функциональной. В такой системе осуществляется регулировка пневмоподпора каждого колеса. В четырехконтурных система, как правило, применяется электронный блок управления, который в совокупности с датчиками осуществляет автоматическую регулировку давления в пневмоэлементах.

Её устройство

Простейшая пневматическая подвеска имеет в конструкции следующие основные элементы:

• упругие пневмоэлементы на каждое колесо;

• устройство подачи сжатого воздуха (компрессор);

• воздушный ресивер;

• воздушные магистрали;

• датчики и блок управления подвеской.

Упругие пневмоэлементы являются исполнительными механизмами подвески, в задачи которых входит регулировка и поддержание клиренса. Регулировка может осуществляться как в ручном, так и в автоматическом режиме. Изменение высоты кузова относительно дороги осуществляется за счет изменения давления воздуха в пневмоэлементах.

Пневмоэлемент может иметь разные исполнения – самостоятельный узел или совмещенный с амортизатором. Во втором случае упругий пневмоэлемент наиболее часто называется пневматической амортизаторной стойкой. Пневматические стойки могут быть установлены практически на любой тип подвески. Конструктивно пневмоэлемент состоит из корпуса, штока с поршнем и манжеты.

Компрессор предназначен для подачи сжатого воздуха в ресивер и далее в исполнительные механизмы. А главное компрессор является основным конструктивным элементом подвески, так как без сжатого воздуха работа пневмоподвески просто невозможна.

Воздушный ресивер предназначен для осуществления регулировок клиренса в малых пределах без участия компрессора. Также за счет ресивера достигается быстрая и адекватная работа адаптивных подвесок. Воздушные магистрали соединяют все элементы пневматической подвески в единую пневмосистему. Электронные датчики позволяют отслеживать такие параметры как положение кузова относительно дороги, наклон кузова, ускорение автомобиля и прочие параметры. Блок управления предназначен для обработки сигналов датчиков и осуществления автоматической или ручной регулировки подвески.

Принцип работы

Пневмоподвеска позволяет регулировать высоту кузова в ручном и автоматическом режиме. В ручном режиме водитель имеет возможность самостоятельно увеличивать или уменьшать дорожный просвет автомобиля. А если в конструкции подвески имеются пневматические амортизаторные стойки, то в этом случае также имеется возможность регулировки жесткости подвески.

Автоматический режим работы разных подвесок может существенно отличаться. Могу сказать, что в автоматическом режиме работают именно адаптивные подвески, в обязанности которых входит поддержание определенного клиренса и жесткости амортизаторов в зависимости от различных условий. Наиболее часто в алгоритме работы адаптивной пневмоподвески используются такие параметры как скорость, ускорение, наклон и прочие.

В зависимости от скорости движения, интенсивности ускорения, система подстраивает значение клиренса для наилучшей аэродинамики автомобиля. При прохождении поворотов на большой скорости оцениваются крены машины, и за счет сжатого воздуха увеличивается жесткость нагружаемых амортизаторных стоек. Адаптивная пневмоподвеска позволяет максимально снижать центр тяжести автомобиля, за счет чего достигается лучшая управляемость и аэродинамика.

Плюсы и минусы

Как и любая другая система, пневмоподвеска имеет свои достоинства и недостатки. Основным достоинством пневматической подвески является высокая плавность хода автомобиля и отсутствие каких-либо шумов, так как в качестве упругого элемента используется сжатый воздух. Однако в зависимости от предназначения автомобиля, пневмоподвеска может быть и, напротив, – жесткой.

К достоинствам также можно отнести автоматическое регулирование клиренса и жесткости отдельных стоек в движении. Однако это относится лишь к заводским исполнениям адаптивных подвесок. Самостоятельная установка четырехконтурной пневмоподвески с автоматическим управлением очень сложна и затратна, поэтому такая практика не применяется.

К недостаткам можно отнести очень плохую ремонтопригодность элементов пневмоподвески. Так, например, пневматические стойки абсолютно неремонтопригодны и при выходе из строя подлежат только замене. Также стоит отметить, что на ресурс пневмоподвески весьма негативно влияют отрицательные температуры и дорожные реагенты.

Транспортный налог

Внимание! В Народной бухгалтерской энциклопедии на странице, посвященной транспортному налогу, собраны все 85-ть российских региональных законов о транспортном налоге.

Как правило в крупных строительных организациях на балансе числится большое количество транспортных средств различного функционального назначения. На практике у бухгалтеров возникают вопросы при исчислении транспортного налога по специальным и специализированным машинам.

Транспортный налог является региональным и право установления и введения транспортного налога на территориях субъектов Российской Федерации отнесено к компетенции законодательных органов власти субъектов Российской Федерации. Транспортный налог подлежит к уплате на той территории, где принят соответствующий региональный закон. Субъекты Российской Федерации сами определяют ставку налога в пределах, установленных НК РФ, порядок и сроки его уплаты, форму отчетности по данному налогу, а также могут предусматривать налоговые льготы.

На основании статьи 357 НК РФ налогоплательщиками транспортного налога являются лица, на которых, в соответствии с российским законодательством, зарегистрированы транспортные средства, признаваемые объектом налогообложения.

Приведем ряд документов, на которые необходимо организации обратить внимание при приобретении транспортных средств.

Государственная регистрация автомототранспортных средств и других видов самоходной техники осуществляется в соответствии и в порядке, установленном Постановлением Правительства Российской Федерации от 12 августа 1994 года №938 «О государственной регистрации автомототранспортных средств и других видов самоходной техники на территории Российской Федерации».

Правила регистрации автомототранспортных средств в Государственной инспекции безопасности дорожного движения утверждены Приказом МВД Российской Федерации от 27 января 2003 года №59 «О порядке регистрации транспортных средств».

Правила государственной регистрации тракторов, самоходных дорожно-строительных и иных машин и прицепов к ним органами государственного надзора за техническим состоянием самоходных машин и других видов техники в Российской Федерации (Гостехнадзора) утверждены Минсельхозпродом России от 16 января 1995 года.

Прочие самоходные транспортные средства, машины и механизмы на пневматическом и гусеничном ходу облагаются налогом по единой ставке независимо от мощности их двигателя. Специальные транспортные средства регистрируются в органах государственного надзора за техническим состоянием самоходных машин и других видов техники в Российской Федерации (Гостехнадзора).

Для зарегистрированных в ГИБДД машин ставки налога определяются исходя из мощности двигателя. В статье 361 НК РФ приведены базовые ставки налога. При определении видов транспортных средств и отнесении их к категории грузовых или легковых автомобилей, специальных машин следует руководствоваться Общероссийским классификатором основных фондов ОК 013-94 (ОКОФ). Он утвержден Постановлением Госстандарта России от 26 декабря 1994 года №359 «О принятии Общероссийского классификатора основных фондов». Кроме того, в Инструкции по заполнению Налоговой декларации по транспортному налогу, утвержденной Приказом МНС Российской Федерации от 29 декабря 2003 года №БГ-3-21/724 «Об утверждении формы налоговой декларации по транспортному налогу и инструкции по ее заполнению» в разделе 7 приведены коды видов транспортных средств, применяемые для целей налогообложения, и соответствующие им коды по ОКОФ.

Транспортное средство, на котором установлен кран, регистрируется на основании пункта 1 Правил регистрации автомототранспортных средств в ГИБДД утвержденных Приказом МВД Российской Федерации от 27 января 2003 года №59 «О порядке регистрации транспортных средств».

После регистрации транспортного средства в органах ГИБДД организация становится плательщиком транспортного налога.

Объектом налогообложения транспортным налогом признаются различные виды самоходных транспортных средств на пневматическом и гусеничном ходу, зарегистрированные в установленном порядке в соответствии с законодательством Российской Федерации (статья 358 НК РФ).

Предположим, что на балансе строительной организации числится автобус. Данное транспортное средство уже давно не эксплуатировалось и не проходило технического осмотра. Как в такой ситуации организация уплачивает транспортный налог. На основании пункта 1 Основных положений по допуску транспортных средств к эксплуатации и обязанностей должностных лиц по обеспечению безопасности дорожного движения транспортное средство должно быть зарегистрировано в установленном порядке, что подтверждается соответствующими документами, оформленными на строительную организацию. На основании пункта 1 статьи 358 НК РФ автобус является объектом налогообложения по транспортному налогу. Следовательно, строительная организация исчисляет и уплачивает транспортный налог с автобуса в общеустановленном порядке независимо от эксплуатации автомобиля и от прохождения технического осмотра (статья 357 НК РФ).

Строительная организация сдала в аренду кран, числящийся на балансе. Поскольку плательщиком транспортного налога в отношении наземных транспортных средств может быть только собственник, то сдача крана в аренду не повлечет за собой перемены плательщика транспортного налога. Единственным нюансом для бухгалтерского учета в этом случае является то, что для строительной организации сдача имущества в аренду не является основным видом деятельности. Следовательно, сумма начисленного транспортного налога по крану, предоставленному в аренду, может быть признана операционным расходом (пункт 11 ПБУ 10/99).

Пример. ООО «Ремфасад» с 1 апреля сдало в аренду кран мощность двигателя 175 л. с. Срок аренды установлен договором до конца года, то есть 31 декабря. В первые три месяца (январь, февраль, март) организация использовала кран для производственных нужд. Договором предусмотрена ежемесячная сумма арендной платы, которая составляет 10 000 рублей, в том числе НДС 1 525,42 рубля.

Отражение операций в бухгалтерском учете организации ежемесячно с апреля 2004 года в течение срока договора аренды (9 месяцев):

2. Рассчитаем коэффициент, соответствующий количеству месяцев, в которые кран по договору был сдан в аренду:

9 месяцев : 12 месяцев = 0,75.

Рекомендуем открыть к счету 68 «Расчеты по налогам и сборам» субсчет 68-5 «Транспортный налог».

Отражение бухгалтерских операций в декабре:

| Корреспонденция счетов | Сумма, рублей | Содержание операции | |

| Дебет | Кредит | ||

| 91-2 | 68-5 | 1312,5 | Начислен транспортный налог за 9 месяцев, когда кран находился в аренде (175 л.с. Х 10 рублей х 0,75) |

| 20 | 68-5 | 437,5 | Начислен транспортный налог за 3 месяца, когда кран работал в ООО «Ремфасад» (175 л.с. Х 10 рублей х 0,25) |

Временные правила регистрации и учета таможенными органами транспортных средств, зарегистрированных в других странах и временно находящихся на территории Российской Федерации сроком до 6 месяцев, утверждены Приказом ГТК Российской Федерации от 2 марта 1995 года №137 «Об утверждении временных правил регистрации и учета таможенными органами транспортных средств, зарегистрированных в других странах и временно находящихся на территории Российской Федерации сроком до 6 месяцев».

Пунктом 3 статьи 15 Федерального закона от 10 декабря 1995 года №196-ФЗ «О безопасности дорожного движения» установлено, что: «Допуск транспортных средств, предназначенных для участия в дорожном движении на территории Российской Федерации, за исключением транспортных средств, участвующих в международном движении или ввозимых на территорию Российской Федерации на срок не более шести месяцев, осуществляется в соответствии с законодательством Российской Федерации путем регистрации транспортных средств и выдачи соответствующих документов. Регистрация транспортных средств без документа, удостоверяющего его соответствие установленным требованиям безопасности дорожного движения, запрещается».

Наземные транспортные средства регистрируются за юридическими лицами, на основании документов, удостоверяющих право собственности на данные средства, что означает, плательщиками транспортного налога признаются лишь собственники транспортных средств.

Подлежат регистрации автомототранспортные средства, трактора, самоходные дорожно-строительные машины с рабочим объемом двигателя более 50 куб. см., если же объем двигателя транспортного средства меньше, то он не подлежит регистрации, а значит и не следует начислять на него транспортный налог.

Для того чтобы определить ставку налога любого транспортного средства (кран, бетономешалка, экскаватор) строительной организации необходимо исходить из данных, которые зафиксированы в первичных документах на данное средство (паспорт технического средства) и документы о его регистрации.

Легковые и грузовые автомобили регистрируются в органах ГИБДД согласно Правилам регистрации автомототранспортных средств и ставки налога определяются исходя из мощности двигателя.

Налоговые ставки устанавливаются законами субъектов Российской Федерации в зависимости от мощности двигателя, тяги реактивного двигателя или валовой вместимости транспортных средств, категории транспортных средств в расчете на одну лошадиную силу мощности двигателя транспортного средства, один килограмм силы тяги реактивного двигателя, одну регистровую тонну транспортного средства или единицу транспортного средства (статьей 361 НК РФ). Особое внимание следует обратить организациям, у которых имеются филиалы, ставка налога на один вид транспортного средства в одном регионе может значительно отличаться от ставки налога в другом регионе.

При отнесении конкретных специальных и специализированных машин к категориям автотранспортных средств можно также обратиться к Краткому автомобильному справочнику, разработанному Государственным научно-исследовательским институтом автомобильного транспорта Минтранса Российской Федерации.

Автомобили и тракторы их прицепы, основным назначением которых является выполнение производственных или хозяйственно-бытовых функций, а не перевозка грузов и людей, транспортными средствами не являются и рассматриваются как здания и оборудование. К такому оборудованию относятся: вагончики-бытовки, передвижные трансформаторные установки, передвижные кухни, душевые, поэтому и транспортным налогом они не облагаются.

ВНИМАНИЕ!

15 декабря на «Клерке» стартует обучение на онлайн-курсе повышения квалификации для получения удостоверения, которое попадет в госреестр. Тема курса: управленческий учет.

Повышайте свою ценность как специалиста прямо на «Клерке». Подробнее