Что значит минимальный платеж по кредитной карте тинькофф платинум

Минимальный платеж по кредитной карте банка Тинькофф

Держатели кредитных карт обязаны вносить ежемесячный платеж, если к концу льготного периода нет возможности погасить задолженность полностью. Его размер — 3-5% от суммы трат, сделанных за счет кредитного лимита. Минимальный платеж по кредиткам Тинькофф рассчитывается индивидуально, с применением специальных формул.

От чего зависит сумма минимального платежа по кредитной карте Тинькофф Банка

Конечная сумма привязывается к затратам, которые держатель сделал, используя средства кредитного лимита. Если долг не погасить в течение 20-25 дней с момента получения выписки с банка, на общую сумму задолженности начисляется процентная ставка. Минимальный ежемесячный платеж останавливает начисление процентов до конца следующего льготного периода — если держатель не нарушает правила и условия пользования кредитной картой.

Сервис Brobank.ru выяснил, что минимальная сумма ежемесячного платежа по картам Тинькофф составляет 6%. Банк указывает на то, в процессе расчета платежа применяются алгоритмы, учитывающие многочисленные факторы. Максимальная сумма в процентном отношении составляет не более 8% от образованной задолженности. Категория кредитной карты не влияет на порядок расчета суммы ежемесячного платежа.

Пример расчета ежемесячного платежа по кредитке Тинькофф

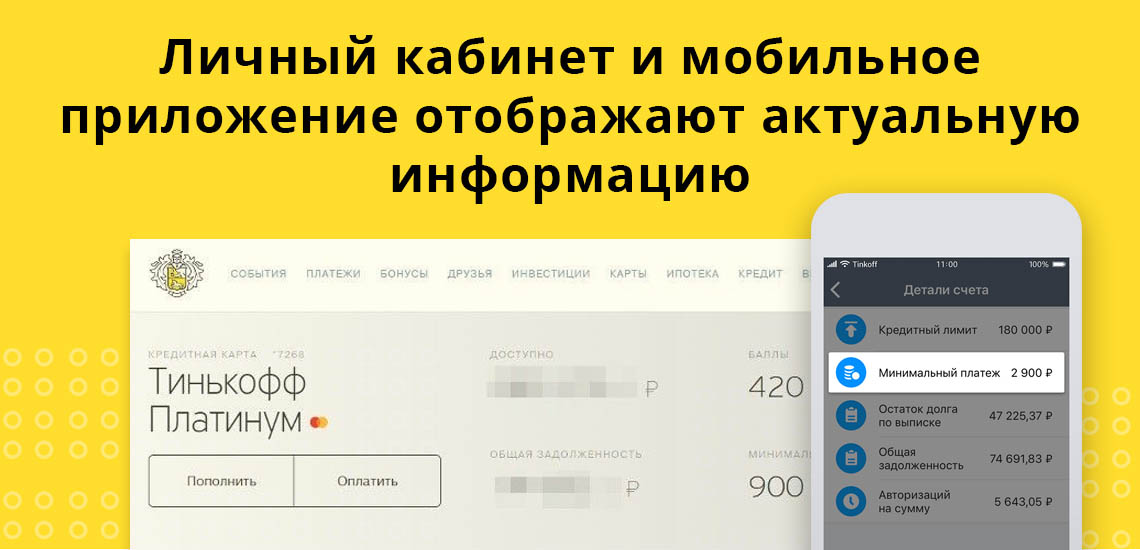

Держателю карты следует отталкиваться от ежемесячного отчета, который банк присылает в смс-сообщении. Также информация отражается в мобильном приложении Тинькофф Банка. Пример расчета:

Видео о том как получить больше пользы, пользуясь картой Тинькофф

В данном случае клиент обязуется внести до крайней даты 6% от суммы долга. Заплатив минимальный ежемесячный платеж, держатель карты подстраховывается от того, что банк начнет начислять на сумму долга процентную ставку. Таким образом останавливается рост задолженности.

6% — наиболее применяемая Тинькофф Банком величина при расчете минимального платежа в месяц. На практике сумма достигает 8%: в каких случаях и по каким картам применяется такой процент, банк не указывает. Клиенту следует ориентироваться на информацию из выписки, которую банк присылает в конце каждого расчетного периода. Путем простейших арифметических действий процент (ежемесячный платеж) можно рассчитать самостоятельно.

Как узнать сумму минимального платежа

Подробная информация доступна для ознакомления в мобильном приложении. Если клиент банка не пользуется приложением, данные уточняются в личном кабинете, на официальном сайте Тинькофф Банка. Помимо этого, сумма задолженности и платеж прописываются в выписке по счету.

Если ни один из указанных вариантов клиенту не доступен, он может запросить информацию самостоятельно. Минимальный платеж по Тинькофф Платинум и другим предложениям банка можно узнать следующим образом:

Сообщение оплачивается по тарифу сотового оператора. В ответном смс-сообщении банк высылает информацию по текущей задолженности. Отправлять запрос можно с любого мобильного номера, а не только с телефонов, указанных в договоре с банком.

Если не внести минимальный платеж вовремя

Неисполнение требования несет для клиента негативные последствия. Клиент не сможет пользоваться картой на условиях льготного периода: с просроченной задолженностью грейс-период не возобновляется. На общую сумму долга начисляются проценты. По карте Тинькофф Platinum процентная ставка составляет 12-29,9% (по снятию наличных — 30-49,9%).

К процентной ставке добавляется единовременный штраф, который составляет 590 рублей. При систематическом нарушении условий договора банк получает основания снизить сумму кредитного лимита, либо отказать клиенту в обслуживании, потребовав возврат всей суммы долга с процентами и штрафами. В случае просрочки с клиентом связывается специалист кредитной организации для уточнения причин.

Если не получается оплатить долг вовремя, проценты и штрафы, при систематическом нарушении условий договора, могут стать для клиента неподъемными. Сотрудники Тинькофф Банка, работающие с проблемными клиентами, не только выясняют причину просрочки, но и подсказывают варианты выхода из сложившейся ситуации. На практике клиенту может быть предложено снижение суммы ежемесячного платежа, а также реструктуризация суммы долга.

Как снизить платеж по кредитной карте Тинькофф Platinum

Минимальный платеж устанавливается банком индивидуально — в зависимости от платежеспособности клиента, уровень которой оценивается при оформлении договора на выпуск карты. Решение о снижении платежа принимается кредитной организацией так же в индивидуальном порядке. 6% от суммы долга — величина, подъемная для большинства клиентов, при условии, что средства кредитного лимита расходуются рационально. Снизить или полностью устранить долговую нагрузку можно следующим образом:

Кредитный лимит используется клиентом бесплатно, если соблюдать указанные простейшие требования. При отсутствии нарушений и при активном использовании карты банк может улучшить по ней первоначальные условия: снизить минимальный ежемесячный платеж и годовую процентную ставку, а также повысить сумму кредитного лимита. Последнее условие изменяется только по согласованию с держателем карты.

Источники информации:

Что такое минимальный платеж по кредитной карте Тинькофф и как его узнать?

Минимальный платеж по кредитной карте Тинькофф банка – это ежемесячный взнос, который банк требует выплачивать регулярно. Если верить статистическим данным, более одной трети жителей России не имеют возможности выплатить минимальную сумму по своему кредиту. Граждане имеют недостаточный уровень финансового образования, поэтому они не обращают внимания на важнейшие показатели в договоре, такие как сумма ежемесячного взноса, процентные ставки, сроки погашения, размер штрафов при просрочке и так далее. В данной статье будет рассказано, как узнать минимальный платеж, расчетный период, сколько платить в месяц, какую сумму дает банк и многое другое.

Что такое минимальный платеж?

Минимальный платеж – это выплаты по кредиту, которые обязательно нужно выплачивать каждые 30 дней. Это необходимо для того, чтобы погасить долг перед финансовой организацией.

Дата ежемесячного платежа пишется в документе о кредитной выписке, которая присылается ежемесячно на почту заемщика. Узнать эту дату или изменить ее возможно, если поговорить с сотрудником Тинькофф банка.

Рекомендуется совершать минимальный платеж за несколько дней до контрольной даты, потому что могут произойти непредвиденные ситуации и переплачивать придется по независящим от клиента причинам – техническим неполадкам.

Особенности минимального платежа и штрафы Тинькофф

Банк Тинькофф установил, что обязательный минимальный платеж по любому кредитному предложению составляет не более 8% от общей суммы, однако взнос должен быть не менее 600 рублей. Важно помнить, что этот платеж включает в себя следующие параметры:

В Тинькофф Платинум имеется льготный период, который равняется 55 дням. За этот период пользователь имеет право снимать деньги и возвращать их в том же объеме. Если долг не будет погашен за этот срок, то на снятую сумму будут начисляться проценты, прописанные в договоре.

Минимальная сумма кредита в банке разнится в зависимости от кредитной программы. В Тинькофф Платинум доступно около 1 миллиона. Также банк вводит дополнительную плату за использование средств сверх лимита.

Как рассчитать минимальный платеж в Тинькофф банке?

Рассчитать минимальный платеж в Тинькофф банке возможно двумя способами: самостоятельно и с помощью онлайн калькулятора. Оба способа подсчета довольно просты.

Первый метод расчета предполагает самостоятельные подсчеты. Сумма минимального взноса умножается на общую сумму долга, и добавляются проценты, которые были начислены за весь период.

Сумма процентов рассчитывается по следующей схеме: общая сумма долга умножается на годовые проценты, делится на 12.

Наиболее простой способ – рассчитать на онлайн калькуляторе. На официальном сайте Тинькофф имеется программа, которая самостоятельно просчитает все суммы, в том числе ежемесячный платеж.

Также минимальный платеж можно не рассчитывать, а узнать точную информацию по этому поводу из некоторых источников:

Пример расчета

Лучше всего этот способ понимается на примере. Допустим, гражданин взял 100000 рублей с годовой процентной ставкой 60%, ежемесячной – 8% с карты с лимитом 300000. Начисленные проценты вычисляются так: 100000*60%/12=5000. Размер ежемесячной платы высчитывается так: 100000*8%+5000=13000

В этом примере гражданин обязан по кредитной карте ежемесячно выплачивать 13 тысяч рублей. При этом своевременное погашение долга положительно скажется на кредитной истории.

По такой же схеме можно рассчитать минимальный платеж для любой суммы, даже для 120000 рублей.

Погашение долга по ТКС – рекомендации

Минимальный платеж может быть совершен по карте Тинькофф Платинум. Ниже будут приведены основные советы и рекомендации, как заплатить по долгу на кредитке быстро, при этом сохранить хорошую кредитную историю.

Можно ли совершать платежи больше минимального в Тинькофф банке?

Минимальный платеж по кредитной карте Тинькофф Платинум варьируется от шести до восьми процентов от общей суммы. Совершать оплату больше минимального можно, если есть такая возможность. Таким способом можно быстрее погасить задолженность перед финансовой организацией, следовательно, сумма переплат будет гораздо меньше.

Что будет, если не платить минимальный платеж?

При оформлении кредита или снятием денег с дебетовой карты следует объективно оценить свое финансовое положение. Дело в том, что Тинькофф банк не жалеет клиентов, которые не пополнили счет до расчетного дня.

Первая неуплата облагается минимальным штрафом, последующие штрафные суммы с каждым разом удваиваются. С самыми безответственными заемщиками Тинькофф банк общается через судебные инстанции.

Отсрочка ежемесячного платежа доступна на сайте Тинькофф. Для этого необходимо связаться с менеджерами и объяснить ситуацию. Такая возможность доступна всего один раз за весь срок.

Кредитная карта Тинькофф Платинум

Кредитная карта Tinkoff Platinum давно у всех на слуху, и часто в негативном ключе. Я расскажу вам нехитрые «секреты», как правильно пользоваться картой от начала до конца, не в убыток себе и не иметь неприятностей с банком. Пожалуй, центральный момент — это использование льготного периода (он же беспроцентный период, но я бы его назвал — непрерывный беспроцентный режим). Условия и тарифы в 2021 году — те же, что и в 2020-м, ничего принципиально не поменялось, но периодически проводятся выгодные акции по оформлению новых карт:

Принцип «возьми от банка всё» в действии: оформляем карту, пользуемся в льготном периоде, не платим никаких процентов и страховок, 1 год всего за 590 рублей. Отличный бонус при оформлении + какой-никакой кэшбэк за покупки на деньги банка. Заодно в течение года можно прокачать свою кредитную историю. В этой статье я расскажу, как все это сделать правильно и с максимальной выгодой для себя.

Основные тарифы по карте Tinkoff Platinum

В банке есть несколько десятков тарифных планов, они назначаются клиентам индивидуально. Кредитный лимит назначается тем более индивидуально. На сайте банка указан диапазон процентных ставок и основные параметры большинства тарифов. Вот типичные и важные пункты:

| Процентная ставка | |

|---|---|

| по операциям покупок | 12%— 29,9 % годовых |

| по операциям получения наличных | 30%— 49,9 % годовых |

| Комиссия за операцию выдачи наличных | 2,9% плюс 290 ₽ |

| Стоимость годового обслуживания | 590 ₽ |

| Беспроцентный период | до 55 дней на покупки по карте |

| Плата за включение в программу страховой защиты | 0,89% от задолженности |

| Плата за использование денежных средств сверх Лимита задолженности | 390 руб. |

| Плата за СМС оповещение об операциях | 59 ₽ |

| Штраф за неоплату Минимального платежа | 590 ₽ |

| Неустойка при неоплате Минимального платежа | 19% годовых |

| Минимальный платеж | не более 8% от Задолженности, мин. 600 ₽ |

Кредитный лимит в тарифах не указывается, в заявке на кредитную карту есть поле «Желаемый лимит», но банк назначает кредитный лимит самостоятельно, по своим соображениям.

Что следует из этих тарифов:

При этих условиях можно ограничиться всего лишь оплатой годового обслуживания 590р/год. При оборотах по карте 20000р/мес вы будете зарабатывать 200р на бонусах, т.е. 2400р/год. Т.е. карта окупит себя за год 4 раза. Если обороты больше — и бонусов больше. Кроме того, ваши собственные средства, вместо которых вы пользуетесь деньгами банка, всё это время могут давать вам доход на вкладе или на карте Tinkoff Black (4% годовых). При средней сумме долга банку 20000р это еще 700р/год, при более активном использовании карты — больше. Поэтому систематическое использование кредитной карты Tinkoff Platinum может приносить вам доход.

В каких случаях еще может понадобиться карта Tinkoff Platinum? Например, если вы никогда не брали кредитных продуктов, но в будущем планируете взять крупный автокредит или ипотеку. Но при полном отсутствии кредитной истории ваши шансы ниже чем у такого же кандидата, но с «прокачанной» кредитной историей. Критерии для выдачи карты Tinkoff Platinum не слишком суровы, если ваши параметры не очень сильны, вам могут одобрить карту, но дадут сначала небольшой первоначальный кредитный лимит (КЛ), пусть даже 10000 рублей. Этого вполне достаточно чтобы «прокачать» и сформировать себе положительную кредитную историю за полгода. После этого вы будете иметь больше шансов на получение ипотеки или крупного потребительского кредита.

Как правильно подать заявку на карту Tinkoff Platinum?

По умолчанию банк выпускает карту системы MasterCard, но можно выбрать и VISA

Факторы и сведения, положительно влияющие на одобрение заявки:

Факторы, влияющие отрицательно:

Поэтому до заполнения заявки на сайте банка заранее выпишите все контакты, которые вы готовы предоставить банку для получения независимой информации о вас.

Когда все предупреждены, можно заполнять заявку на кредитку Платинум, она состоит из нескольких страниц. В конце заявки вы подтверждаете отправку информации кодом из СМС. Если информации достаточно, уже через полчаса может прийти одобрение, тоже по СМС.

Назначаем встречу

После одобрения карты, банк ее оперативно изготавливает и в течение 1-7 дней (как правило) доставляет клиенту. Встречу можно назначить в интернет-банке, можно дождаться звонка из банка, или можно самому позвонить в банк. Я отправлял заявку в интернет-банке, а потом сам позвонил в банк:

Встречу обычно назначают на работе или дома. Я назначал встречу в офисе, специалист банка приехал, я спустился на 1-й этаж и получил карту. Если вы заявляли о наличии дополнительных документов, возьмите их с собой. Напоминания о встрече придут за сутки до встречи, а второе — утром в день встречи:

Как правильно вести себя на встрече при получении карты Tinkoff Platinum?

Во-первых, нужно убедиться, что конверт с картой закупорен и его никто не открывал. Проследите чтобы конверт распечатали при вас. Если конверт уже откупорен, нужно указать на это представителю банка, по-хорошему, карту нужно перевыпустить (разумеется, за счет банка) — тут решайте сами. Получив карту, нужно будет проверить, что ваше имя на карте написано правильно с точностью до произношения. Совпадение с написанием в загранпаспорте совсем не обязательно, до 3 отличий — это нормально.

Во-вторых, нужно обратить внимание на бумаги, которые вы подписываете. Самое главное — это листок, заполненный с двух сторон: с одной стороны заявление-анкета с вашими паспортными и контактными данными из заявки, их надо проверить. С другой стороны — в верхней части справа можно видеть два поля для галочек. Галочки нужно проставить чтобы отключить SMS-банк и страхование (если захотите платить за СМС, потом включите в интернет-банке в любой момент):

После получения карты первым делом подключаем интернет-банк

Посмотрите еще раз внимательно на документы, которые вам дали. В конверте кроме вашего экземпляра заявления-анкеты и листка с тарифом с приклеенной картой Tinkoff Platinum вы найдете:

Теперь можно зайти в интернет-банк, для этого нужен номер карты. На сайте банка tinkoff.ru ссылка на интернет-банк справа вверху — «Войти». На входе в интернет-банк нужно нажать ссылку «Получить логин и пароль»:

Теперь вы можете зайти в интернет-банк и увидеть ваш кредитный лимит. Максимальный лимит сейчас по карте Платинум — 700000 рублей. Когда я заказывал, максимум было 300к, и мне дали именно такой:

Помните, что пока карта не активирована, вы еще ничего не должны банку. Хотя, если ее долго не активировать, вам обязательно будут звонить из банка и напоминать, что полученную от курьера карту надо бы активировать. Еще вы можете узнать дату начала расчетного периода. Кроме Заявления-анкеты в конверте вам останется листок, заполненный с двух сторон, к которому приклеена карта. На одной стороне тарифный план с номером в виде небольшой таблички примерно на 14 пунктов. Изучите ее, она может отличаться процентными ставками и некоторыми другими параметрами. С обратной стороны (где внизу приклеена карта) в самом низу вы увидите мелкую неприметную надпись:

Расчетная дата, в которую начисляются проценты: NN-е число каждого месяца.

Вы можете попросить банк ее изменить. В расчетную дату банк засекает баланс по карте и считает проценты (если вы не пользовались льготным периодом). Расчетную дату нужно запомнить, но еще важнее запомнить другую дату: день расплаты дату платежа, не позже которой нужно внести хотя бы минимальный платеж. А лучше сразу внести более крупный платеж чтобы остаться в льготном периоде.

Как активировать карту?

Есть несколько способов активации карты Платинум, полученной от курьера (точнее, специалиста банка). Банк предлагает активировать её по телефону или по специальной ссылке. Но мне больше нравится самый простой — нажать на надпись в интернет-банке (личном кабинете) «Карта не активирована» (см. выше). Разумеется, сначала нужно дождаться окончательного одобрения банка на активацию карты.

Как тратить деньги и возвращать их банку?

Тратить деньги — это самое приятное :). Замечу, даже если карта активирована, но вы не включили услуг СМС-банка и страхования, в минус ничего не спишут, в день выписки банк даже не будет формировать ежемесячную выписку, т.к. там нечего написать. Но как только вы совершите первую операцию по карте, в дату очередной выписки она придет, и кроме ваших расходных операций спишется 590р за годовое обслуживание, с этим ничего не поделаешь.

Сверхлимитная задолженность

Однако, совершая траты, нужно помнить про кредитный лимит карты и услугу «Сверхлимит«. Т.е. банк может вам позволить немного превысить кредитный лимит и залезть в карман банку чуть больше (процентов на 10). Например, если вы возвращаетесь из другой страны и вам не хватает на карте средств каких-нибудь 5$ на обратный билет, банк может вам одобрить эту операцию и вы — спасены). Но за это он возьмет с вас 390р, если вы только на следующий день пополните карту и вернетесь в пределы вашего лимита.

В УКБО написано, что эта плата может браться не более 3 раз за одно превышение (1170р), например, если вы не погасили его на следующий день а оставили все как есть. Списание будет видно в ближайшую выписку. Но можно вообще избежать платы за сверхлимит, если пополнить карту и вернуться в лимит в этот же день.

Что написано в ежемесячной выписке?

Итак, я получил первую выписку по карте. Заявка на карту была 5 августа, карту получил 11-го, до первой расчетной даты 19 августа не пользовался картой, но с 7 сентября начал пользоваться, поэтому на 19 сентября банк сформировал выписку. Но на это и на отправку выписки банку нужно время, поэтому выписка от 19 сентября мне пришла на почту 21-го. В выписке содержится информация о минимальном платеже и о сроке платежа: 13 октября и 1000р. Информация о минимальном платеже нам не особенно нужна, это для тех, кто хочет заплатить банку проценты по кредиту, а мы не из таких. В PDF-файле содержится более подробная информация:

В выписке видно три расходные операции и списание 590р за обслуживание. Для применения льготного периода мне в этой выписке нужно запомнить всего две цифры: «Оплатить до» и сумму. Дата платежа у меня — 13-е число, в данном случае — 13 октября, примерно 25 дней после выписки еще можно ничего не платить. Но я советую платить не в последний момент, а немного заранее. Если у вас есть карта Tinkoff Black, то я бы оставлял запас в 1 день (вдруг интернет сломается, мобильное приложение откажет и т.п.), т.е. плачу 12-го. Также важна сумма оплаты. Для льготного периода это строка «Баланс на 19.09.2015». Т.е. все что было потрачено к моменту выписки, нужно вернуть банку полностью, тогда он не будет начислять проценты.

Как пользоваться льготным периодом?

Пожалуй, это самая важная часть и главный «секрет», но ничего сложного здесь нет. Самое главное я уже написал выше, где искать в выписке сумму для оплаты и дату платежа. Более-менее наглядный и интерактивный график вы можете найти раньше был на сайте банка в разделе «беспроцентный период»:

(На 2021 год там уже другие картинки, но тоже достаточно наглядные).

Серая полоска соответствует расчетному периоду, в течение этого времени вы совершаете покупки, которые в него попадают. Если точнее, то учитывается дата обработки операции банком, это может занять 1-3 дня после авторизации (момента использования карты), поэтому покупки, совершенные в конце расчетного периода могут не попасть в очередную выписку и попасть уже в следующий расчетный период. По окончании текущего периода у вас есть еще около 25 дней на до даты обязательного платежа (отсюда 30+25=55 — «до 55 дней»), т.к. от момента покупки до момента оплаты проходит от 25 до 55 дней, а если прибавить еще и время обработки операции, то фактически льготный период для некоторых покупок может получиться и чуть больше чем 55 дней. Главное — успеть оплатить полную сумму, указанную в выписке «Баланс на ….» не позже даты обязательного платежа. Таким образом, льготный период может быть не только возобновляемым, но и непрерывным и вы не будете платить проценты банку никогда.

Также банк после даты выписки присылает SMS, в котором есть сумма, необходимая для соблюдения льготного периода, она совпадает с долгом по выписке.

Если у вас не получилось внести вовремя весь долг по выписке, то льготный период не работает, и на вас начислят проценты за весь предыдущие и следующий расчетный период. Чтобы гарантированно возобновить действие льготного периода нужно:

Как, когда и на сколько пополнять карту?

Вы можете выбрать любые удобные вам способы пополнения, но в зависимости от способа пополнения карты, на это может потребоваться от 0 до нескольких дней.

При переводе межбанком, критически важно указать в назначении платежа номер договора и ФИО получателя. Если вы решили сделать рефинансирование кредитки Тинькофф в Сбербанке, вас ждет сюрприз как раз из-за этого поля «назначение платежа».

Некоторые пользователи советуют пополнять в 2 этапа.

Нужно чтобы деньги попали на счет не позже 21:00 в дату платежа

Очень удобно следить за необходимыми платежами в интернет-банке. Можно не читать выписки, а просто вовремя заходить в интернет-банк вскоре после дня выписки. Зайдите в интернет-банк и нажмите на вашу кредитку. Я подвел мышку к вопросительному знаку (появилась всплывающая подсказка) и нажал на него:

Нам тут важна сумма 15068 — это сколько я был должен банку на момент выписки 19 сентября. После выписки не было новых расходов, поэтому сумма совпадает с общей задолженностью. Именно такую сумму я должен оплатить до указанной даты 13 октября, но банк предлагает нажать на кнопочку и оплатить только минимальный платеж. Я внес минимальный платеж в 1000р 24 сентября, пользовался картой дальше, а затем вернулся в интернет-банк уже 9 октября чтобы внести остаток платежа по выписке (15068р-1000р = 14068р), картина была следующая:

Интернет-банк подсказывает, сколько дней осталось до крайней даты платежа. Можно вообще не думать, а просто нажать кнопку «Оплатить». Остаток, который необходимо внести, банк уже подсчитал за нас, он сам появляется в строке «Сумма перевода»:

Главный результат платежа отмечен зеленым: «Задолженность по выписке от 19 сентября погашена» — всё в порядке, проценты по карте начислять не будут:

Но кое-что может вас смутить, т.к. «долг» и «Общая задолженность» не изменились. Здесь нет ничего страшного, на следующий день эти цифры обновятся:

На этом оплата по карте завершена, можно пользоваться картой дальше и снова вернуться к интернет-банку после даты очередной выписки.

При внесении платежа с дебетовой карты в мобильном приложении рекомендую не торопиться и смотреть внимательно. Как обычно, жму на кредитную карту — «Пополнить» — «С моего счёта» и сходу тыкаю пальцем в поле ввода суммы, чтобы появились подсказки с вариантами. Например, в данной ситуации у меня кредитный лимит 100000, для льготного периода нужно заплатить 3418.71, долг по кредитке — 3669, а на дебетовой карте имеется сумма 115587. Правда, минимальный платеж уже был оплачен ранее.

И мне предлагается первым вариантом не погасить весь долг по кредитной карте в 3669р, а перекинуть ВСЮ сумму с дебетовой карты на кредитную. Считаю это диверсией, т.к. последствия будут необратимыми: вы не сможете снять наличные без огромной комиссии и процентов, вы не сможете пользоваться пустой дебетовой картой, придется всю сумму тратить с кредитной карты. Поэтому будьте аккуратнее и не спешите, внося платеж на кредитную карту и выбирая сумму пополнения, мой вариант — всегда «Задолженность по выписке«.