Что значит лимит ордер

Типы ордеров и чем они отличаются

Когда вы торгуете акциями или криптовалютой, вы взаимодействуете с рынком, размещая ордера:

Это вкратце. Разумеется, каждая из этих двух категорий открывает целый ряд возможностей, которые можно использовать в зависимости от вашего способа и стратегии торговли. Интересно? Тогда продолжаем.

Введение

Давайте разбираться, что же они действительно представляют собой.

Рыночные ордера и лимитные ордера

Например, другой пользователь мог ранее разместить ордер на продажу 3 BTC, когда цена за один биткоин достигнет 15 000 долларов США. Таким образом, когда вы размещаете рыночный ордер, биржа сопоставляет его с лимитным ордером в книге.

Что нужно знать о рыночных ордерах

Основные виды рыночных ордеров – это ордера на покупку и продажу. Вы поручаете бирже совершить транзакцию по лучшей доступной цене. При этом лучшая доступная цена не всегда совпадает со значением, отображаемым в текущий момент. Она зависит от книги ордеров, поэтому стоимость совершения сделки может немного отличаться.

Рыночные ордера подходят для мгновенных (или почти мгновенных) транзакций. В целом, это всё, что нужно о них знать. Комиссии, связанные с проскальзыванием и обменом, означают, что одну и ту же сделку можно было бы совершить дешевле с помощью лимитного ордера.

Распространенные типы ордеров

Самые простые ордера – это рыночные ордера на покупку, рыночные ордера на продажу, лимитные ордера на покупку и лимитные ордера на продажу. Однако, если придерживаться лишь данного набора ордеров, ваш опыт торговли будет несколько ограничен. Вместо этого вы можете дополнять их другими возможностями и пользоваться преимуществами рыночных условий в краткосрочной и долгосрочной перспективе.

Стоп-лосс-ордера

Стоп-лосс-ордер – это вид рыночного ордера, который добавляет указание на продажу по определенной цене, оданко оно не заносится в книгу ордеров. Его главная функция — защитить вас от любых существенных потерь. На первый взгляд, такой ордер должен быть лимитным, поскольку вы устанавливаете цену для продажи, а не исполняете его по рыночной цене. Однако он не добавляется в книгу ордеров. Торговая платформа преобразует его в рыночный ордер только при достижении цены активации.

Стоп-лимит-ордера

Однако не всегда удается совершить сделку точно по желаемой цене. А с использованием стоп-лимит-ордера это возможно. Возьмем приведенный выше пример с ценой в 10 000 долларов США за биткоин. Вы указываете два параметра: стоп-цену и лимит-цену. Предположим, ваша стоп-цена будет 9 985 долларов США. Данный параметр является распоряжением бирже установить лимитный ордер с указанной вами лимит-ценой, скажем, 9 990 долларов США.

Если цена восстановится до этого уровня, вы продадите свои активы по цене 9 990 долларов или выше. Обратите внимание: ордер размещается только после достижения стоп-цены. Риск продолжительного падения цены по-прежнему сохраняется. Если цена упадет ниже 9 985 долларов США и не восстановится до указанного уровня, вы можете остаться без защиты.

OCO-ордера

Что такое «время действия»?

GTC-ордера

GTC-ордер (англ. good ‘til canceled, или «действующий до отмены») – это распоряжение, согласно которому сделка должна оставаться открытой до тех пор, пока она не будет выполнена или отменена вручную. Обычно платформы для торговли криптовалютой по умолчанию используют именно эту опцию.

На фондовых рынках распространенной альтернативой является закрытие ордера в конце торгового дня. Но поскольку криптовалютные рынки работают круглосуточно и без выходных, GTC-ордеры более распространены.

IOC-ордера

IOC-ордера (англ. immediate or cancel, или «исполнить или отменить») предполагают, что любая часть ордера, не выполненная мгновенно, должна быть отменена. Предположим, вы создаете ордер на покупку 10 BTC по цене 10 000 долларов США, но сможете получить только 5 BTC по этой цене исполнения. В этом случае вы купите 5 BTC, а остальная часть ордера будет закрыта.

FOK-ордера

FOK-ордера (англ. fill-or-kill, или «исполнить или аннулировать») должны быть мгновенно исполнены. В противном случае они уничтожаются (аннулируются) и не исполняются частично. К примеру, ваш ордер предписывает бирже купить 10 BTC по цене 10 000 долларов. Если весь объем в 10 BTC недоступен в текущий момент по указанной цене, то ордер будет отменен.

Резюме

Знание разных типов ордеров крайне важно для осознанного и результативного трейдинга. Независимо от того, что вы собираетесь использовать – стоп-ордера для ограничения убытков, OCO-ордера для параллельного планирования различных результатов или другие возможности биржи, важно знать, какие торговые инструменты вам доступны.

Лимитный ордер на бирже: что это (для чайников)

Лимитный ордер – это тип ордера на покупку или продажу ценных бумаг по указанной или лучшей цене. Для лимитных ордеров на покупку ордер будет исполнен только по лимитной цене или по более низкой цене, а для лимитных ордеров на продажу ордер будет выполнен только по лимитной цене или более высокой.

Это положение позволяет трейдерам лучше контролировать цены во время торгов. Используя лимитный ордер на покупку, инвестор гарантированно заплатит эту цену или меньше. В то время как цена гарантирована, заполнение ордера – нет, и лимитные ордера не будут выполняться, если цена ценной бумаги не соответствует требованиям ордера. Если актив не достигает указанной цены, ордер не выполняется, и инвестор может упустить возможность.

Это можно сравнить с рыночным ордером, при котором сделка выполняется по преобладающей рыночной цене без указания каких-либо ценовых ограничений.

Как работают лимитные ордера

Лимитный ордер – это использование заранее определенной цены для покупки или продажи ценной бумаги.

Например, если трейдер хочет купить акции XYZ, но имеет лимит в 14,50 долларов, он купит акции только по цене 14,50 долларов или ниже. Если трейдер хочет продать акции XYZ с лимитом в 14,50 долларов, он не будет продавать никакие акции до тех пор, пока цена не достигнет 14,50 долларов или выше.

Используя лимитный ордер на покупку, инвестор гарантированно заплатит цену лимитного ордера на покупку или лучшую цену, но не гарантируется, что ордер будет исполнен. Лимитный ордер дает трейдеру больше контроля над ценой исполнения ценной бумаги, особенно если он опасается использовать рыночный ордер в периоды повышенной волатильности.

Лимитный ордер можно использовать в разное время, например, когда акции растут или падают очень быстро, и трейдер опасается получить плохое исполнение рыночного ордера. Кроме того, лимитный ордер может быть полезен, если трейдер не наблюдает за акцией и хочет продать или купить ценную бумагу по конкретной цене. Лимитные ордера также можно оставить открытыми с истечением срока их действия.

Реальный пример

Управляющий портфелем хочет купить акции Tesla Inc (TSLA), но считает, что их текущая оценка в 325 долларов за акцию слишком высока, и хотел бы купить акции, если они упадут до определенной цены. Портфельный менеджер (ПМ) поручает своим трейдерам купить 10 000 акций Tesla, если цена упадет ниже 250 долларов, до отмены. Затем трейдер размещает ордер на покупку 10 000 акций с лимитом в 250 долларов. Если цена акции упадет ниже этой цены, трейдер может начать покупать акции. Ордер будет оставаться открытым до тех пор, пока акции не достигнут предела ПМ или пока ПМ не отменит ордер.

Кроме того, портфельный менеджер хотел бы продать акции Amazon.com Inc. (AMZN), но считает, что их текущая цена в 1350 долларов слишком низкая. ПМ поручает своему трейдеру продать 5000 акций, если цена вырастет выше 2500 долларов, до отмены. Затем трейдер выставит ордер на продажу 5000 акций с лимитом 2500 долларов.

Лимитные ордера и рыночные ордера: каковы отличия?

Когда инвестор размещает ордер на покупку или продажу акций, есть два основных варианта исполнения с точки зрения цены: разместить ордер «по рыночной цене» или «по лимиту». Рыночные ордера – это транзакции, которые должны выполняться как можно быстрее по текущей или рыночной цене. И наоборот, лимитный ордер устанавливает максимальную или минимальную цену, по которой вы готовы покупать или продавать.

Покупку акций можно рассматривать как аналогию с покупкой автомобиля. Приобретая автомобиль, вы можете заплатить указанную дилером цену и получить его. Или вы можете договориться о цене и отказаться от завершения сделки, если дилер не предложит вашу цену. Можно думать, что фондовый рынок работает аналогичным образом.

Рыночный ордер связан с исполнением ордера; цена ценной бумаги вторична по отношению к скорости завершения сделки. Лимитные ордера имеют дело в первую очередь с ценой; если значение ценной бумаги в настоящее время находится за пределами параметров, установленных в лимитном ордере, транзакция не происходит.

Экономист, финансовый аналитик, трейдер, инвестор. Личные интересы – финансы, трейдинг, криптовалюты и инвестирование.

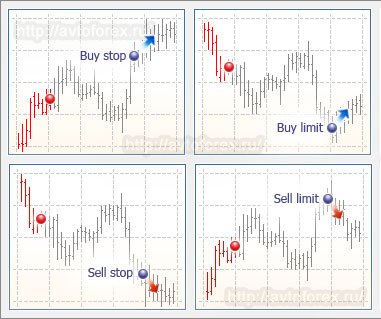

Отличия ордеров Sell/Buy Limit и Stop.

В чем отличия между ордерами Sell Limit и Sell Stop? А в чем разница между Buy Limit и Buy Stop? Не всякий трейдер со стажем с ходу ответит на эти вопросы, хотя интуитивно и понимает их, а уж про новичков и говорить нечего – для них разница между Limit и Stop ордерами вообще «темный лес»! Давайте попробуем разобраться в этом вопросе досконально, чтобы раз и на всегда «снять эту проблему» с повестки дня.

Рыночные и отложенные ордера Buy и Sell.

Рыночный ордер представляет собой распоряжение брокеру на покупку/продажу финансового инструмента в текущий момент и по текущей цене.

Отложенный ордер – это приказ брокеру на покупку/продажу финансового инструмента при достижении ценой определенного уровня в будущем по заданным условиям.

Отложенные ордера активируются и станут открытыми ордерами, как только цена вырастет или упадет до необходимого уровня. Хороши они тем, что трейдеру не приходится тратить время у монитора в ожидании подходящей цены, так как функционал терминала МТ4 вполне позволяет это сделать.

Лимитные отложенные ордера Buy Limit и Sell Limit предполагают покупку/продажу инструмента по более выгодной цене, по сравнению с текущей. Стоповые отложенные ордера Buy Stop и Sell Stop предполагают покупку/продажу по худшей цене по сравнению с текущей:

Лимитные отложенные ордера Buy/Sell Limit.

Ордер Buy Limit предполагает покупку инструмента по цене ниже текущей. В этом случае трейдер прогнозирует снижение цены до определенного уровня с последующим разворотом (отскоком) и ростом. А это значит, что трейдеру удастся войти в рынок по более привлекательной цене, по сравнению с текущей, и получить больше прибыли (изображение увеличивается кликом):

Стоповые отложенные ордера Buy/Sell Stop.

Ордера Stop выставляются по более худшей цене по сравнению с текущей. Но в этом есть целесообразность.

Так, при установке ордера Sell Stop трейдер устанавливает его на уровне ниже текущей цены, и активируется он только при падении цены до заданного уровня. Дело в том, что цена не всегда идёт в ту сторону, в которую необходимо трейдеру. Но если она все-таки идёт туда, куда нужно трейдеру, то на определенном уровне произойдет ускорение этого движение и расчеты торгующего действительно подтвердятся. Устанавливая ордер Sell Stop, трейдер вливается в активный тренд в надежде, что он продолжится (кликните для увеличения):

Заключение.

Надеемся, что теперь вы поняли, в чем отличия отложенных Stop и Limit ордеров. Теперь при открытии отложенного ордера, вы не будете путаться в том, какой ордер вам необходим: Buy Limit или Buy Stop, Sell Limit или Sell Stop. А основные их отличия в цене: интересует ли вас более благоприятная по сравнению с текущей, или же менее благоприятная, но которая даёт больше гарантии для входа в рынок во время активного тренда.

Отложенные ордера хороши тем, что позволяют трейдерам войти в рынок именно по той цене, при которой они считают заключение сделки наиболее выгодным и верным. При этом, у участника торговли нет необходимости проводить время за компьютером в ожидании нужной цены. Установив отложенный ордер, можно отлучиться от монитора, с условием, что компьютер будет включённым. Либо связь терминала с сервером брокера можно обеспечить установкой программы МетаТрейдер 4 на удаленный VPS – выставили Buy/Sell Stop или Limit отложенные ордера на удалённом терминале и можете выключать свой рабочий компьютер. Очень удобно!

Понятие лимитного ордера на примере криптовалютной биржи

Ордеры, или биржевые заявки используются трейдерами для того, чтобы открыть или закрыть позицию. То есть, совершить сделку. Наиболее известные виды ордеров — рыночные и лимитные. В случае с последними трейдеры самостоятельно указывают стоимость криптовалюты или другого актива, ожидая подходящее встречное предложение.

Определение

Лимитный ордер (Limit Order) — заявка на покупку/продажу криптовалюты по указанной цене или лучше.

Такой ордер выполняется не мгновенно, а является отложенным. То есть, пользователь, опубликовавший такой ордер, наполняет рынок ликвидностью, или «создает его». Таких трейдеров называют мейкерами (Makers).

Лимитный ордер на покупку (Buy Limit) срабатывает, когда цена актива, который намерен приобрести трейдер, опускается до определенного им значения.

Лимитный ордер на продажу (Sell Limit) срабатывает, когда цена выставленного трейдером актива поднимается до определенного им значения.

Лучшая цена для актива на продажу обозначается как Ask, на покупку — Bid. Разница между величинами Ask и Bid — спред (Spread).

После достижения ценой актива нужного уровня ордер выполняется, но на это также уходит некоторое время. Также возможна ситуация, когда кто-то из игроков с подходящей встречной заявкой отменяет ее. Поэтому конечная цена купленного или приобретенного актива может незначительно отличаться.

Такие ордеры позволяют трейдеру сэкономить время, поскольку ему не нужно постоянно мониторить рынок, ожидая, пока актив достигнет нужной цены.

Что до рыночного ордера (Market Order), то он исполняется мгновенно по среднерыночным ценам. Трейдеров, публикующих их, называют тейкерами (Takers).

Виды Limit Order

Существуют разновидности лимит-ордеров, которые позволяют торговцам защитить свои позиции и увеличить прибыль.

Стоп-ордер (Stop Limit) — разновидность лимит-ордера. Если обычный лимитный ордер представляет собой заявку на покупку/продажу по указанной цене или лучше, то стоп-ордер — по указанной цене или хуже.

Это позволяет трейдерам защитить свои позиции и ограничить убытки.

Криптоботы для работы с ордером

Ордер по лимиту присутствует во многих криптовалютных ботах, перечислим самые популярные:

Применение и примеры постановки

Лимитный ордер на покупку (Buy Limit) выполняется, когда цена на криптовалюту достигает определенного пользователем минимума. Такие ордеры используются, если трейдер уверен, что в дальнейшем монета покажет рост.

Лимитный ордер на продажу (Sell Limit) используется, если трейдер полагает, что в дальнейшем цена на продаваемые им монеты будет меньшей.

При постановке ордеров на различных биржах алгоритм одинаков.

Разберем примеры лимитных ордеров на BitMex.

С обычной лимитной заявкой (Limit Order) все просто:

Как поставить лимитный стоп-ордер (Stop Limit):

Работает это следующим образом: цена должна дойти до триггера. При срабатывании триггера выставляется лимитный стоп (немного выше, чем цена стопа).

Соответственно, при лонге остается надеяться на отскок. При сильном падении или сильном росте против вас такие ордера бесполезны, т. к. приводят к ликвидации, если вы не заметили этот момент ранее и/или не предприняли никаких действий.

Лимитный ордер с фиксацией прибыли (Take Profit Limit) работает по похожему принципу, только вместо цены стопа используется триггерная цена, действующая наоборот:

Что такое лимитный ордер

Чисто с технической стороны, биржевая торговля (или торговля на рынке Форекс) представляет собой покупку и продажу различных финансовых инструментов (купить стараются подешевле, а продать – подороже). Разумеется, открытию той или иной позиции должен предшествовать целый комплекс мероприятий, включающий в себя тщательный анализ рынка, определение размера позиции и стратегий её открытия и закрытия.

Стратегия закрытия позиции, в самом общем случае, включает в себя определение уровней ограничения убытков и взятия прибыли и, соответственно, расстановку ордеров стоп-лосс и тейк-профит. Она может быть основана на показаниях технических индикаторов или на визуальной оценке графика (метод Price Action). Также она может включать в себя не одну точку закрытия (когда позиция закрывается сразу в полном объёме), а иметь сложный алгоритм пошагового закрытия (когда позиция закрывается по частям, определёнными объёмами и в определённые моменты времени).

Стратегия открытия позиции определяет то, когда и каким образом трейдер входит в позицию по тому или иному финансовому инструменту. В результате анализа текущей рыночной ситуации определяется наиболее благоприятный момент для входа в рынок. Причём этот момент не обязательно будет совпадать с текущим моментом времени, а может находиться в определённой точке будущего.

Такое отложенное открытие, как правило, связано с тем, что трейдер ожидает подтверждения того или иного вероятного события например, пробоя уровня сопротивления. Если уровень в итоге действительно будет пробит (и цена достигнет того значения которое будет указано в отложенном ордере) то позиция откроется в автоматическом режиме без участия трейдера.

Ордер – это приказ брокеру совершить ту или иную операцию (открыть или закрыть позицию определённого размера по определённой цене).

То есть ему не придётся сидеть всю ночь у монитора в ожидании дальнейшего развития ситуации на рынке. Если эта ситуация будет развиваться по одному сценарию, то сработает соответствующий отложенный ордер, а если по другому – то открытия позиции не произойдёт (либо она откроется по другому, установленному трейдером, отложенному ордеру).

Когда позиция открывается в текущий момент времени, говорят о рыночном ордере (Market Order), а когда её открытие откладывается на определённый срок в будущем, то речь уже идёт об отложенных ордерах (Pending Order). Отложенные ордера, в свою очередь подразделяются на две основные категории:

Вот о первых из них (о лимитных ордерах) мы сейчас с вами подробно и поговорим.

Лимитные ордера бывают двух основных типов:

Давайте подробно рассмотрим каждый из них.

Ордер Buy Limit (Бай Лимит)

По-русски название этого ордера звучит как бай лимит. Приказ такого типа выставляется по цене ниже текущей. Это делается в расчёте на то, что цена, опустившись до какого-то определённого значения, вновь начнёт подниматься. Взгляните на картинку ниже.

Такой ордер ставится в том случае, когда предполагается грядущий разворот текущего локального ценового движения. Например, при движении цены в канале, ордер бай лимит можно выставить на нижней его границе (которая представляет собой не что иное, как уровень поддержки). Повторюсь, такая тактика имеет смысл лишь в том случае, когда вы уверены в силе уровня поддержки.

На рисунке ниже показа пример торговли с использованием ордера Buy Limit.

Как видите, приказ Buy Limit в данном случае, был установлен около сильного уровня поддержки. И как показало дальнейшее развитие событий, уровень действительно отразил цену вверх.

События развивались следующим образом:

Ордер Sell Limit (Селл Лимит)

Этот ордер можно выставить только по цене выше текущей. Такой приказ брокеру, предполагает продажу заданного финансового инструмента в тот момент, когда цена поднимется до заданного уровня. Выставляя этот приказ брокеру, трейдер рассчитывает на то, что цена вырастет до определённого уровня, а затем развернётся и пойдёт вниз.

На картинке ниже показан пример торговли с использованием ордера Sell Limit. Как видите, цена движется в канале ограниченном двумя сильными уровнями поддержки и сопротивления. У трейдера есть все основания предполагать, что дальнейшее ценовое движение (по крайней мере, в ближайшее касание границы) не выйдет за пределы канала.

Сидеть и ждать того момента пока цена достигнет верхней границы (уровня сопротивления), у трейдера нет ни времени, ни желания. Да и зачем ему это делать, если существует такой превосходный инструмент, как отложенный ордер Sell Limit. Выставив этот ордер можно на некоторое время забыть о торговле и заняться другими не менее интересными делами.

Как показало дальнейшее развитие событий (см. рисунок ниже), прогноз трейдера оправдался, и цена действительно отразилась от уровня сопротивления вниз. Правда, это было последнее отражение цены, и при следующем касании уровень был пробит, однако это не помешало трейдеру взять свою прибыль на уровне Take Profit выставленном неподалёку от нижней границы канала (уровня поддержки).

Установка лимитных ордеров в торговом терминале МТ4

Для установки отложенного ордера в МТ4, щёлкните правой кнопкой мышки в окне графика того финансового инструмента позицию по которому планируете открывать. В появившемся меню перейдите по пунктам «Торговля» — «Новый ордер».

Откроется форма отправки ордера, в которой следует указать его основные параметры. Так как вы открывали эту форму из окна графика нужного вам финансового инструмента, то он уже указан здесь по умолчанию.

Укажите следующие параметры ордера:

Нажмите кнопку «Установить ордер» и наслаждайтесь жизнью. В тот момент когда цена достигнет того уровня который вы указали в качестве цены открытия ордера, он будет открыт в автоматическом режиме. А если цена так и не доберётся до заданного уровня, то по истечении указанного срока времени, отложенный ордер будет аннулирован.