Что значит инфляция съедает деньги

Инфляция и ваши сбережения. Как инфляция влияет на вклады?

Слово «инфляция» находится постоянно на слуху. Об этом говорят СМИ, политики, экономисты и самые простые люди, включая бабушек у подъезда. Одни твердят, что инфляция выросла и съела все накопления, банки убеждают вкладчиков, что они смогут уберечь их деньги от обесценения, если открыть вклад. Рассмотрим, что такое инфляция, как она влияет на накопления и какие последствия имеет.

Что такое инфляция?

Она представляет собой постоянный процесс падения стоимости денег. Другими словами, это обесценение средств во времени. Если сегодня, имея сто рублей, покупатель может приобрести четыре батона, то через год на эти же сто рублей он купит только три батона. Таким образом, с учетом инфляции сегодняшние 100 рублей через год будут эквиваленты сегодняшним 85 рублей.

Инфляционный индекс рассчитывается исходя из многих параметров. Специалисты учитывают общее изменение цен по стране на большой перечень товаров, включая продукты питания, коммунальные услуги, энергоресурсы, размеры импорта и экспорта и проч.

В зависимости от сезона значение индекса может меняться. Например, летом не нужно платить за отопление, соответственно цена за коммунальные услуги падает, что влечет его падение. Или, осенью цены на овощи снижаются в виду большого наличия, следовательно, и инфляция тоже будет снижаться.

По состоянию на начало мая 2015 году инфляционный уровень оценивается в 16,4%. Для сравнения, на начало апреля он составлял 16,9%. Причиной снижения стало падение цен на овощи и фрукты на 3,7% в апреле. В Минэкономразвития считают, что инфляция еще поднимется за лето до 17,5%, а по итогу всего года составит 12,4%. Банк России оценивает ее на 2015 года в рамках 12-14%.

Минусы инфляции для человека:

Плюсы инфляции для человека:

Влияние инфляции на вклады.

Стандартно, рост ставок по депозитам отстает от роста инфляции, Поэтому банковские вклады можно применять для сбережения средств, чем для их приумножения. Для установления процента по вкладам, банки ориентируются на инфляционный процент и ставку рефинансирования ЦБ РФ.

Экономисты выделяют две ставки по депозитам:

Рассмотрим пример.

Средний процент по депозитам по состоянию на май 2015 году достигает 12%. Уровень инфляции оценивается в 16,9%. С учетом сохранения этой тенденции до конца года, вкладчик, разместивший средства ниже 16,9% годовых получит реальный убыток.

Если годовая инфляция окажется на уровне 12%, то фактически вкладчик только сохранит свои сбережения, не заработав дополнительного дохода.

Если уровень инфляции снизится до отметки 8% (как это было в 2014 году), то вкладчик получит дополнительную прибыль.

Какие должны быть условия депозита, что перегнать инфляцию и получить дополнительный доход?

Этот вопрос задают себе многие вкладчики, которые хотят не только беречь своих накопления от обесценения, но и приумножить их.

Первый ответ, который приходит на ум – это вложить средства под самый высокий процент (выше, чем инфляционный уровень) и не переживать за свой доход. Все бы хорошо, но не стоит забывать, что высокую доходность предлагают банки, которые испытывают недостаток ликвидности своего капитала или существует угроза кассовых разрывов. Вложив средства в такую организацию, они могут находиться в еще бОльшей опасности.

Крупные банки не предлагают большой прибыли, предпочитая не рисковать, вкладывая привлеченные деньги в высокорисковые активы. Поэтому, помимо высокой доходности, нужно обращать внимание при выборе депозита на другие условия, например, на капитализацию процентов. В этом случае проценты будут начисляться на основную сумму вклада и причисленные к ней проценты за предыдущий период.

Рассмотрим пример.

Рассчитаем, под какую ставку нужно вложить средства в размере 100 тыс.руб., чтобы получить доход в конце 2015 года?

По оценке ЦБ РФ уровень инфляции в 2015 году будет находить на уровне 12-14%. Возьмем для расчета 14%.

С учетом этого, к концу года наши 100 тыс. руб. превратятся в 86 тыс.руб.

Получается, чтобы получить хоть какой-то доход, мы должны разместить деньги на условиях от 14%.

Откроем депозит в банке Русский стандарт «Летнее удовольствие» под 15% на 1 год (проценты выплачиваются в конце срока).

Доход от вложения составит 15 тыс.р.:

Реальный депозитный доход с учетом инфляции составит 1 тыс.руб.:

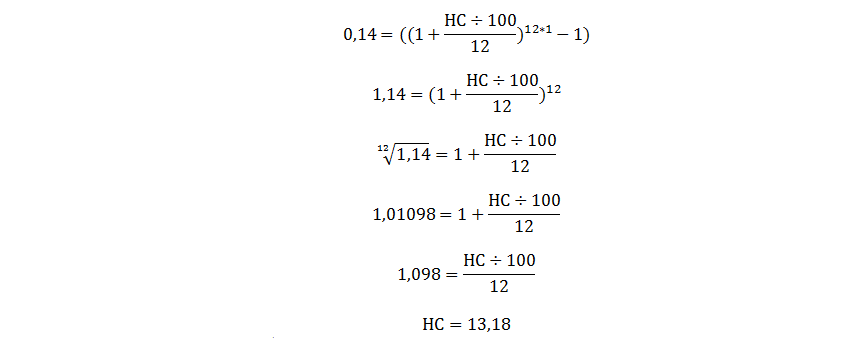

Если выбирать депозит с капитализацией, то номинальная ставка может быть ниже уровня инфляции. Рассчитаем ее.

Расчет эффективной ставки производится по формуле:

Примем условие, что к концу года мы должны получить ЭС не ниже 14%, и рассчитаем номинальную ставку (НС) по депозиту с ежемесячной капитализацией.

Получаем, если выбирать вклад с ежемесячной капитализацией процентов, то можно ориентироваться на предлагаемую ставку от 13,18% годовых. С учетом капитализации, эффективная ставка получится выше 14%. Это позволит вкладчику получать дополнительный доход, кроме сбережения своих средств от инфляции.

При каком уровне инфляции нужно открывать вклады?

Золотое правило сохранения сбережений: открывать депозит под процент выше уровня инфляции. Однако, банки не спешат предлагать такие условия. Самый оптимальный вариант – это диверсифицировать свои вложения, т.е. вложить часть денег на рублевый депозит, часть на валютный, а также в металл или ПИФы. Если где-то «прогорит», то остальные пакеты вложений должны компенсировать убытки.

Если уровень инфляции высокий, то оставлять деньги дома тоже не нужно. Лучше вложить на депозит под ставку, примерно равной уровню инфляции или выше. Это позволит защитить средства от обесценения хоть в какой-то мере. Стоит помнить, что отдавать деньги лучше всего в надежный банк, который применяет систему страхования вкладов.

Если уровень инфляции небольшой (от ставки рефинансирования и ниже), то вложение в депозиты позволит не только защитить от падения стоимости сбережения, но и получить дополнительный доход.

Что такое инфляция и причины обесценивания денег

Приветствую всех! В этой статье поговорим про то, что из себя представляет инфляция и почему она постоянно съедает Ваши деньги вне зависимости от того, чем Вы сейчас занимаетесь на данный момент, кушаете, гуляете, читаете эту статью. не важно, инфляция всегда в действии.

реклама

Я бы разделил эту статью на две основные части.

Инфляция – это, когда Ваши деньги теряют покупательскую способность. Проще говоря, год назад на те же самые деньги, например 5.000 рублей, Вы могли купить больше продуктов, чем сейчас. А в 2022 году на эти же самые 5.000 рублей, Вы сможете купить ещё меньше, чем в 2021 году.

реклама

Сейчас приведу пример, про который рассказал один блогер проживающий в Америке. В 1970 году чашечка кофе стоило примерно 0,25$. Сейчас на дворе 2021 год и в Америке чашечка простого кофе стоит 3 доллара. Это означает, что в течение 51 года инфляция на кофе составила 1200%, на эту самую чашечку кофе. Отмечу, что это то же самое кофе, оно никак не изменилось. Но, сегодня за это кофе люди должны заплатить в 1200% больше.

Но, также нужно сказать, что инфляцию нельзя судить по изменению цен одного товара, так как стоимость отдельных продуктов может меняться очень сильно. Теперь, я думаю Вам стало понятно, что такое инфляция и как она работает в действии. Ещё раз, инфляция – это обесценивание денег, снижение покупательской способности.

Из каких элементов формируется инфляция и как она измеряется?

Есть так называемый индекс потребительских цен (ИПЦ). Индекс потребительских цен есть в каждой стране и формируется он следующим образом. В корзину берут (для статистики): товары, продукты и услуги. На пример это может быть одежда, билеты на транспорт, услуги ЖКХ, мебель, строительные материалы, игрушки и даже корм для домашних животных.

реклама

Дальше формируется статистика, которая есть в интернете и за 2019, 2020 и 21. И потом уже отслеживается изменение цен, и сравнивается год с годом. Потом Вы видите, как 5%, 7% инфляции, это и есть индекс, этот самый показатель. И он измеряется так, берётся, например, 2021 год делится на 2020 год и умножается на 100 и в итоге получается некий процент. Например, за 2021 год инфляция в России по официальным данным составит около 7 процентов.

Посчитать личную инфляцию

Да, Вы действительно можете посчитать свою инфляцию. Это очень круто, так как с помощью этого Вы можете с точностью ввести учёт своего капитала. На скриншотах ниже будут приведены примеры.

реклама

Не удивляйтесь, если Ваша (личная) инфляция отличается от официальной, это нормально. И теперь Вы можете задаться вопросом, а для чего тогда нам нужен официальный показатель по инфляции. Дело в том, что официальный показатель «усредняет» личную инфляцию многих домохозяйств. И если она у Вас оказалась ниже официальной, это означает, что у кого-то другого она окажется выше. Даже если у Вас не совпала в точности с данными Росстата, то взаимосвязь между ними точно есть. Чтобы убедиться в этом, нужно очень скрупулёзно провести статистику по оценке личной инфляции за несколько месяцев или даже лет. И когда официальный показатель упадёт, то и в Вашей личной корзине рост цен замедлиться, либо наоборот.

Официальную инфляцию лучше всего смотреть не на новостях, а просто вбить в поисковике «Индекс потребительский цен», либо же вводите «годовая инфляция» и свою страну.

Причины инфляции

И самая первая причина является «эмиссия денег» или по другому когда страны «печатают деньги». Как известно, федеральный резерв не спит и он постоянно печатает деньги.

Перед Вами сейчас график отображающий «эмиссию денег» в стране США. График построен с 2008 года по 2021 год. И вы можете заметить в 20 году (в марте), тут образовался резкий всплеск, когда деньги стали выдавать на руки людям. И в общей сложности за этот короткий промежуток было напечатано около 8 триллионов долларов, но и сейчас, как мы видим правительство на этом не останавливается и продолжает печатать деньги. Когда деньги печатаются такими большими объёмами и вбрасываются в экономику из-за этого цена каждого доллара уменьшается.

Вторая причина из-за которого происходит инфляция это спрос и предложение. Когда есть очень высокий спрос, но низкое предложение из-за этого происходит инфляция и наоборот, то есть когда есть высокое предложение, но маленький спрос. И как же это выражается? Вы наверное заметили, что не так давно цены на автомобили выросли примерно на 30%, и это связано с тем, что во время пандемии были закрыты производители. Из-за этого возникает недостаток выпуска автомобилей, так как есть высокий спрос, но низкое предложение и поэтому цена пошла вверх. Второй пример, это стройматериалы, на которые цены то же дико вскочили. Причина вся та же.

Виды инфляции

И сейчас скажу один из ключевых моментов, который должен понимать каждый инвестор. Есть два типа инфляции, краткосрочная и долгосрочная. Это понимают далеко не все люди.

Долгосрочная инфляция эта та инфляция с которой нужно бороться десятки лет, то есть на протяжении 20-30 (и больше) лет Ваши деньги теряют покупательскую способность. Первая причина, когда «печатают деньги» это и есть долгосрочная инфляция, которая влияет на огромный промежуток времени.

Краткосрочная инфляция это связано со спросом. В данный момент сейчас есть спрос на стройматериалы, но есть маленькое предложение, поэтому цена выросла. И это краткосрочная. Сейчас приведу пример связанный с ростом цены на картофель в июле 2017 года, когда её стоимость выросла в 1.5 раза по сравнению с июнем этого года. Эту кратковременную инфляцию вызывали следующие причины: холодное лето, запасы с прошлого года кончились. И это стало причиной из-за чего цены на картофель выросли. И как только в продажу поступил новый урожай, цены снизились и всё вернулось ко своим местам.

Поэтому каждому инвестору нужно понимать, что нужно работать именно с долгосрочной инфляцией, а не с краткосрочной. Также хочу отметить, что есть куча других причин инфляции, которые Вы можете найти в интернете.

На этом всё, но если Вам интересна тема криптовалют и Вы хотите быть в этой теме, то рекомендую подписаться на мой телеграм-канал. Спасибо всем читателям!

Зачем копить деньги, если инфляция их уничтожит? Правда или вымысел

В одной из публикаций блога, я уже рассуждал на тему: “Что такое инфляция и как ее считать”. В комментариях к той статье, и не только к ней, разворачиваются жаркие споры, как у меня с читателями, так и у читателей между собой, на тему того, что такое инфляция.

Более того, я периодически получаю на почту различные сообщения от посетителей блога, из которых мне становится очевидным, что многие, финансово не образованные люди, как черт ладана боятся инфляции.

Вот одно из последних сообщений на эту тему:

Привет, Роман!

Я участвовал в вебинаре “Что нужно делать, чтобы преуспеть в 2010 году” и подписался на онлайн курс “Мой рубль”.

Нашел много важного и полезного, но у меня есть одно примечание-замечание!

Относится оно к тому уроку, в котором разговор ведется о необходимости откладывать каждый месяц по 10% от своего дохода).

Замечание следующего характера: есть такое “правило 70” (или “правило 72”) – можете ввести в википедии и прочитать что это такое. Вкратце: если допустить, что инфляция составит примерно 10% в год, то за период времени T=70/10%= 7 лет – цены на продукты возрастут вдвое. Аналогично можно применить и к банковским вкладам-депозитам: если взять процентную ставку 15% годовых, то через 70/15=4,5 года денег на счете станет в два раза больше!

Возвращаясь к инфляции: пусть то, что мы откладывали принесет нам через 7 лет миллион, но через 7 лет на этот миллион мы уже сможем купить в два раза меньше, то есть фактически это раза в два снижает наш пассивный доход в виде %. Да и к тому же Роман, где уверенность в том, что в нашей стране будет все стабильно. Как всегда правительство выкинет очередную штуку, и погорят все вклады, например, или ещё чего-нибудь придумают.

Также, много подобных сообщений и комментариев я получаю в статьях из рубрики “Как заработать миллион”: “Роман, зачем тебе это, если через энное количество лет, твои деньги съесть инфляция!” Вот такими страшилками меня пугают постоянно.

Первый вопрос, который у меня возникает в таких случаях: Тогда, что делать? Не копить? Тратить? По моему – это еще более бредовая идея. Тратить деньги, только из-за того, что их может “съесть” инфляция.

В этом месте, давайте сразу поставим восклицательный знак – инфляция съедает только те деньги, которые не работают. Если вы храните свои накопления под “подушкой”, то тогда реально часть денег вы потеряете.

Один из главных законов больших денег заключается в том, что деньги должны работать. Они никогда не должны быть без дела.

Идем дальше. Давайте обратимся к цифрам, предоставленным Федеральной Службой Государственной Статистики:

| ГОД | РОСТ ДОХОДОВ, % | РОСТ ИНФЛЯЦИИ, % |

| 1999 | 64,22 | 36,5 |

| 2000 | 37,51 | 20,2 |

| 2001 | 34,23 | 18,6 |

| 2002 | 28,91 | 15,1 |

| 2003 | 30,99 | 12 |

| 2004 | 23,98 | 11,7 |

| 2005 | 26,54 | 10,9 |

| 2006 | 25,69 | 9 |

| 2007 | 23,6 | 11,9 |

| 2008 | 20,1 | 13,3 |

| СРЕДНЕЕ ЗНАЧЕНИЕ: | 31,57 | 15,92 |

Как видно из данной таблицы, за последние 10 лет, рост доходов опережает уровень инфляции почти вдвое. Конечно, не у всех и не везде. Однако, к этим цифрам резонно прислушаться, для того, чтобы понимать природу расходов и доходов.

О чем это говорит?

В первую очередь о том, что многие люди, при расчетах будущей доходности своих накоплений, вложенных в различные финансовые инструменты, допускают грубейшую ошибку, делая поправку итоговой суммы с учетом инфляции.

Ведь с ростом доходов, мы же можем рассчитывать на то, что сумма наших ежемесячных накоплений будет увеличиваться?

Как обычно считают?

Берут отрезок времени, допустим 10 лет. Прикидывают, сколько можно ежемесячно откладывать, например по 5000 рублей ежемесячно, берут средний процент и рассчитывают итоговую сумму. Потом вычитают инфляцию.

Но, уважаемые! Почему вы не считаете, что ежемесячная сумма в 5000 рублей, с ростом ваших доходов будет увеличиваться?

Пример.

В 2006 году, когда я только начинал изучать тему личных финансов и делать первые накопления, я зарабатывал около 25 000 рублей. При этом, я старался откладывать ежемесячно не менее 5 000 рублей.

В 2008 году, после того, как я нашел свою вторую половинку и мы поженились, наш семейный бюджет вырос до отметки 124 тысячи рублей ежемесячно. В 2008 году, в моей карьере произошел существенный рост. Более того, появилось несколько дополнительных источников дохода, такие как небольшой бизнес и активы.

И, в 2008 году, мы уже откладывали около 15 000 – 20 000 рублей ежемесячно. Эти деньги шли на создание активов, которые в свою очередь, создавали для нас новые деньги.

А теперь давайте еще раз вернемся к сообщению, которое я процитировал в начале:

“…пусть то, что мы откладывали принесет нам через 7 лет миллион, но через 7 лет на этот миллион мы уже сможем купить в два раза меньше, то есть, фактически, это раза в два снижает наш пассивный доход в виде %…”

Ну как можно так рассуждать? Давайте говорить по существу. Есть ли у вас на данный момент миллион? Нет? Допустим, вы начнете копить и инвестировать эти деньги под проценты и через 7 лет получите миллион, на который вы сможете купить гораздо меньше, чем сейчас.

Но проблема в том, что у вас сейчас нет этого миллиона. А через 7 лет будет, если начнете откладывать деньги. И пусть, на эту сумму вы сможете купить в два раза меньше, хотя это тоже вопрос спорный, но все таки.

В 2006 году, у меня не было ни копейки за душой. Сейчас, у меня есть сумма почти в 700 000 рублей. Жалею ли я о том, что в 2006 году я мог купить на эти деньги больше? Нет!! Потому что у меня не было тогда этих денег. А сейчас есть.

Поэтому, прикрывать свою финансовую необразованность или отсутствие силы воли, рассуждениями о том, сколько “съест” инфляция от ваших накоплений неуместно.

Вот если бы у вас был миллион на руках и вы бы говорили о том, что через 7 лет, половину этого миллиона съест инфляция, тогда это был бы уместный разговор и, скорее всего, я бы перевел его в русло рассуждений о том, что можно сделать, чтобы через 7 лет этот миллион превратился в три миллиона, а еще лучше в десять.

Да и к тому же Роман, где уверенность в том, что в нашей стране будет все стабильно. Как всегда правительство выкинет очередную штуку, и погорят все вклады, например, или ещё чего-нибудь придумают.

Михаил, вы рассуждаете в верном направлении, но вам еще нужно очень много учиться и работать над собой. Дело в том, что когда речь заходит об инвестициях, то, неизбежно, каждый инвестор сталкивается с такими понятиями, как инфляция и риск.

Никто не хочет терять на инфляции свои деньги, но и риск должен быть допустимый. А риски бывают разные, в том числе и политические. Поэтому, задача успешного инвестора заключается в том, чтобы переиграть инфляцию, получить хороший доход и снизить все возможные риски к нулю.

Нигде и никто вам не даст никаких гарантий. Кризисы неизбежны. Помимо вкладов. существует масса различных финансовых инструментов, такие как акции, облигации, недвижимость, бизнес и т.д.

Современный человек, желающий претворить свои мечты и планы в жизнь, должен учиться разбираться в данных вопросах. Необходимо ориентироваться в различных финансовых инструментах, понимать их степень риска, уметь анализировать ситуацию на фондовых рынках. Но, если вам это неинтересно, то можно просто отдать свои деньги в управление профессионалам.

Однако, процесс создания накоплений должен быть постоянным, как минимум до тех пор, пока доходы от ваших инвестиций не превысят ваши текущие расходы.

Не слипнется: как инфляция съедает доходы россиян и что с этим делать

Рост инфляции в мире сегодня представляет собой ключевую тему — как с точки зрения глобальной экономической картины, так и с точки зрения влияния на мировые финансовые рынки. В последнем случае речь идет о, возможно, более близких, чем ожидалось ранее, сроках начала ужесточения денежно-кредитной политики как мировыми регуляторами, так и центробанками развивающихся стран. Хотя в моменте и Федеральная резервная система (ФРС), и Европейский центральный банк (ЕЦБ) уверяют, что ситуация под контролем и нынешний всплеск инфляции носит исключительно временный характер, некоторые из центральных банков развивающихся стран уже начали процесс нормализации денежно-кредитной политики (ДКП) — это Россия (дважды), Бразилия, Турция.

Ключевым фактором роста инфляции является рост цен на продукты питания. Кстати, в дебатах о ее происхождении чаще всего упоминается именно импорт инфляции, на динамику которого повлиять сложно, и для экономического блока правительства она зачастую играет роль форс-мажора.

Что произошло

Рассчитываемый в долларах индекс продовольственных цен ФАО (продовольственная и сельскохозяйственная организация ООН. — Forbes) в апреле оказался на 1,7% больше, чем в марте (2,1%), и на 30,8% выше показателя 2020 года (24,6%). Значение индекса поднялось до максимальных уровней с мая 2014 года, а годовые темпы роста оказались максимальными с июля 2011 года. Аналогичный индекс, пересчитанный в рубли по среднему курсу за месяц, вырос в апреле на 4,0% месяц к месяцу и 32,2% год к году (в марте, соответственно, на 2,2% и 25,4%).

В части зерновых ФАО отмечает, что «менее масштабные, чем ожидалось, планы на посевную в США и опасения, вызванные состоянием посевов в Аргентине, Бразилии и США, привели к росту цен на кукурузу», цены на молочные продукты растут из-за сильного спроса со стороны Азии. Высокий спрос из Азии толкает вверх и цены на баранину, говядину, свинину. Повышение котировок сахара объясняется опасениями относительно сокращения мирового предложения в результате медленной уборки урожая в Бразилии и потерь от заморозков во Франции. Росту цен на сахар способствовало и укрепление бразильского реала, что сказывается на поставках из Бразилии, которая является крупнейшим экспортером сахара.

Еще месяц назад казалось, что на мировых продовольственных рынках появились первые намеки на стабилизацию, в частности, отмечалось снижение цен на отдельные компоненты индекса ФАО (зерно, сахар). Однако в апреле мы вновь увидели рост цен широким фронтом. Отрыв мировых цен от внутрироссийских все больше, и это обстоятельство будет толкать российскую продовольственную инфляцию вверх.

Что это значит

По сути высокая инфляция — главная угроза доходам россиян. Росстат опубликовал оценку доходов населения за I квартал этого года. Публикация должна была быть перед посланием президента Владимира Путина Федеральному собранию, но Росстат перенес ее — и теперь понятно, почему: цифры зафиксировали печальную картину с доходами населения, которые как начали снижаться в 2014 году, так с тех пор и идут вниз.

Доходы (итоги I квартала):

• на душу населения — 32 600 рублей в месяц ($439)

• динамика среднедушевых доходов: 3,0% против 3,7% год к году в IV квартале

В номинальном выражении рост доходов возобновился, но высокая инфляция привела к ухудшению динамики реальных показателей. Оплата труда растет уверенно, но пока отстает от инфляции, а рост социальных трансфертов остановился. Средняя пенсия выросла примерно на 6% год к году, но остальные виды трансфертов сократились по мере сворачивания антикризисных мер. Сохраняется негативная динамика год к году доходов предпринимателей. Картина, по сути, совершенно не меняется: реальные располагаемые доходы за последние четыре квартала на 9% ниже, чем в 2014 году. Слабая динамика доходов никак не противоречит сильному потребительскому спросу, который поддерживается ростом кредита (здесь тренд по-прежнему повышательный) и ограничениями по зарубежному туризму.

Рост доходов населения объявлен одним из приоритетов государственной экономической политики, процесс выравнивания ситуации займет время, но в моменте видится наиболее актуальным хотя бы снижение темпов обесценения доходов. И для снижения инфляционного давления других вариантов, кроме как продолжать нормализацию денежно-кредитной политики, по ближайшей перспективе пока не просматривается.

Мнение редакции может не совпадать с точкой зрения автора

«Сомнения в рациональности»: что думает бизнес о планах правительства ввести целевые цены на продукты и экспортные пошлины

«Сомнения в рациональности»: что думает бизнес о планах правительства ввести целевые цены на продукты и экспортные пошлины