Что выгоднее вклад или недвижимость

Что выгоднее: недвижимость или вклад. Разберемся за пять минут

Крупную сумму обычно копят для вклада или крупных покупок. Когда деньги уже есть на руках, многие задаются вопросом, как сохранить их от инфляции и приумножить. Если вы не хотите рисковать с инвестициями, можно рассмотреть вариант вклада или покупку недвижимости. Bankiros.ru узнал все особенности вложения средств и готов помочь разобраться в том, что подойдет именно вам.

Положить на вклад: деньги просто снять, но высокой доходности ждать не стоит

Открыть вклад очень просто и быстро. Это можно сделать даже через приложение мобильного телефона: выберете программу, переведите средства с карты, а потом можете пополнять вклад, снять деньги или закрыть счет. Для вклада подойдет любая сумма. Не обязательно долго копить, чтобы открыть депозит.

Недостаток вкладов в низком проценте, который скорее всего сможет только покрыть инфляцию. Чем выше банк предлагает процент, тем выше ограничений он накладывает, например, деньги нельзя снимать определенное время или пополнять счет. Кроме того, откровенно высокие проценты могут намекать на шаткое положение банка. Велика вероятность, что ему грозит лишение лицензии от Центробанка.

Безусловно, даже четыре процента по вкладу все же лучше, чем хранить деньги под подушкой. Однако, по данным Росстата, инфляция в прошлом году составила 4,91%. Таким образом, на вкладе под четыре процента вы вероятно ничего не заработаете, а, наоборот, даже потеряете 0,91%. Даже несмотря на то, что формально денег стало больше.

Поэтому стоит руководствоваться одним правилом при выборе объекта для вложения средств: чтобы получить прибыль, процент по вкладу должен быть выше процента инфляции.

Если вы пока не готовы рассматривать другие способы инвестирования, лучше остановиться на вкладе в надежном банке. Любой процент поможет вам, если не полностью, то хотя бы частично перекрыть инфляцию. Однако надеяться на быстрое обогащение, как с героями в фильмах, не стоит.

Когда стоит выбрать вклад

Инвестирование в недвижимость: существенно обгонит инфляцию, но имеет множество сложней

Недвижимость с большей скоростью растет в цене, гораздо быстрее, чем обесцениваются деньги. Например, в прошлом году цены на некоторые объекты недвижимости выросли на 25% – почти на 20% опередили инфляцию. Отметим, что цены на недвижимость не всегда растут так резко, но всегда опережают темпы инфляции. В 2019 году стоимость недвижимости перекрыла инфляцию на восемь процентов.

Чтобы получить доход еще выше, можно купить жилье на стадии строительства, а потом перепродать. После ввода в эксплуатацию многоквартирного дома, квартира может подорожать в среднем на 30-50%. Заработать можно при сдаче в аренду квадратных метров или на росте их цены.

Недостаток такого способа в том, что для покупки недвижимости у вас на руках должно быть хотя бы несколько сотен тысяч для первоначального взноса по ипотеке.

Важно найти надежного застройщика, подготовить и подписать с ним необходимые документы. Это может занять от нескольких дней до нескольких месяцев. При этом, если вам срочно потребуются деньги, их не так легко вернуть обратно. Для этого может потребоваться не один месяц.

При сдаче квартиры получить абсолютно пассивный доход не получится. Сначала вам придется найти арендаторов, а перед этим долго ездить на просмотры, вложиться в ремонт и уборку жилья.

Работы с долгосрочной арендой меньше, но и доход от нее будет ниже, чем, например, при посуточной сдаче жилья. Но в последнем случае вам придется регулярно бывать в квартире, чтобы передать или забрать ключи. Это почти полноценная трудовая занятость.

Вы также можете купить квадратные метры в популярных сейчас инвест-отелях. Апартаменты растут в цене быстрее, чем жилые объекты недвижимости. Сдавать их можно через отельного оператора. Он сам найдет арендаторов и будет следить за порядком. В данном случае можно говорить о полностью пассивном доходе от вложений в недвижимость, но только в том случае, если вы готовы платить некоторую сумму специалисту.

Какие расходы могут уменьшить доходность от недвижимости

Доходность от сдачи квартиры или ее перепродажи можно вычислить по следующей формуле: чистый доход от аренды/стоимость жилья*100.

При вложении средств в покупку недвижимости стоит учитывать следующие расходы:

Давайте разберемся, насколько выгодна покупка жилья на примерах. В качестве основы возьмем стандартную однокомнатную квартиру площадью до 40 квадратных метров в разных регионах страны. За основу взята средняя стоимость жилья в конкретном городе на популярном сайте объявлений. В качестве амортизации заложим средства на косметический и текущий ремонт в размере 20 тысяч рублей в год.

Как сохранить деньги: положить в банк или купить квартиру?

Вопрос читателя Т—Ж

Этот текст написал читатель в Сообществе Т—Ж. Бережно отредактировано и оформлено по стандартам редакции.

Мне 30 лет, есть жена и двое детей.

Есть машина и трехкомнатная квартира, оформленная на родителей. Доход нестабильный.

За 8 лет удалось накопить 1,6 млн рублей, которые лежат в банке. Все знакомые, у которых были лишние деньги, купили себе квартиры, мотивируя это тем, что: «Неизвестно, что будет завтра, вдруг деньги обесценятся или поменяются».

В своем городе я могу купить за эти деньги однокомнатную квартиру в панельке 2015 года или что-то дешевле в более старом доме. И сдавать ее за 6—8 тысяч в месяц, плюс коммуналка.

Что посоветуете, чтобы сохранить деньги? Оставить их в банке или купить квартиру? Или предложите свой вариант.

Дискуссии. Обсуждаем финансовые вопросы и даем советы друг другу

Что касается жилья. Каких либо макроэкономических показателей на горизонте не заметно, чтобы в нашу страну хлынули мигранты. Собственное население уменьшается. Жилья строится все больше. Таким образом на рынке жилья может наблюдаться тенденция к снижению количества арендаторов. Особенно арендаторов с постоянной зарплатой, крепко стоящих на ногах. Такие в прошлом году ипотек набрали.

Дмитрий, «население уменьшается, жилья строится больше», а вы не хотите учесть количество аварийного и пред аварийного жилья? Открою тайну, что жилье изнашивается и приведённые вами факты не перекрывают нужду в новом жилье, другое дело что людей кому по карману новое жилье все меньше.

А на жилье всегда можно хорошо заработать если покупать ликвидном жилье в столицах (или миллиониках) возле метро, в центре, новое и т.д. (факторов много).

Владимир, у нас аварийное жильё по 100 лет стоИт и не особо то люди из него выезжают)

Kir, погуглите статейки о городах-призраках/умирающих городах. Люди и из не аварийного жилья уезжают, бросают его и продолжают платить налоги за него, хотя бы в уме прикиньте сколько тысяч таких квадратных метров учитывается в статистике.

Владимир, это вы расскажите властям, которые откапиталили мой дом 51 года постройки, и собирается он ещё простоять столько же.

и мы обсуждаем не жилье, а СПРОС на жилье, и покупательскую способность на него. тот кто живет в аварийном или предаварийном не формирует спрос на арендное жилье, а ждет своей очереди.

Я бы использовал эти деньги (их часть), чтобы перебраться в Москву. Вы еще молоды. Эту сумму, которую копили в провинции 8 лет, я думаю, вы сможете скопить в столице за 2 года. После обустройства оставшуюся часть можно вложить в ипотеку (чтобы не платить впустую за аренду). Да, это сложно, но переездом в столицу Вы качественно измените свою жизнь и жизнь вашей семьи в лучшую сторону.

Upd: дети вам спасибо потом скажут, и не раз.

Не все понимают разницу между качеством жизни и уровнем жизни. Если 20 лет назад я ездил на Оке, а сейчас на Кайене. Уровень вырос. При этом на Оке я доезжал утром до работы за 15 минут, а сейчас на Кайене еду час. Качество снизилось.

Чтобы при переезде из провинции в Москву выросло именно качество жизни надо иметь ну очень много денег. А зачем тогда переезжать?

Александр, а что вы кладываете в понятие «качество» Жизни? Только лишь уровень зарплаты в Москве, и все?

Марат, лично для меня это неубедительная причина. работаю в смежно отрасли, есть ДМС + знакомые родственники в медицине.

Павел, очень субъективно. Качества любого сервиса зависит от тех же мигрантов из регионов. А уезжют туда в поисках лучшей жизни не самые лучшие.

То что выбор там есть по потребитльским корзинам от 1 до 10, эт да. В регионах не так широко.

Но пока я не могу понять, почему народ туда стремится.

Дмитрий, даже достаточно того, что в магазине тебе на хамят, а люди на дорогах ведут себя не как дебилы.

Павел, это вы точно про москву?

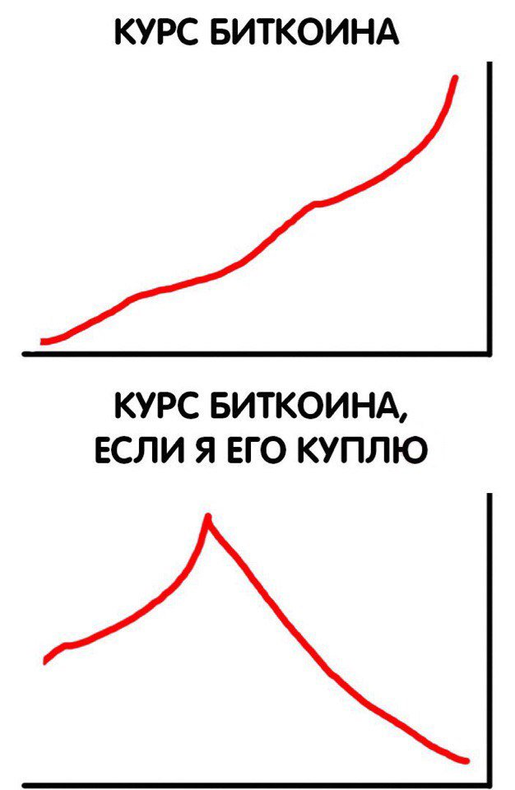

What, я положил 100 тыщ в инвесткопилку тинькофф, сейчас 97 тыщ. Инвестиции это круто.

Какие ещё варианты? За полтора миллиона в Москве можно выучиться (без учёта затрат на проживание), магистратуру закончить с бакалавриатом, даже что-то останется. Если взять города подешевле, например Санкт-Петербург (где образование, местами, круче московского), то и того меньше уйдёт. Это я к тому, что детей можно выучить. Можно и самому на такие суммы неплохо обучиться, особенно если какие-нибудь программы профессионального развития и образования.

В чём хранить деньги: вклад против недвижимости

На фоне валютных колебаний и нестабильности экономической и политической обстановки всё больше россиян задумывается о том, чтобы перевести свои сбережения из банков в недвижимость, чтобы не потерять деньги из-за ослабления отечественной валюты. Сравни.ру посчитал, какой способ вложений принесёт больший доход.

На фоне валютных колебаний и нестабильности экономической и политической обстановки всё больше россиян задумывается о том, чтобы перевести свои сбережения из банков в недвижимость, чтобы не потерять деньги из-за ослабления отечественной валюты. Сравни.ру посчитал, какой способ вложений принесёт больший доход.

Ментальность российских вкладчиков такова, что вложения в недвижимость для них всегда выглядят надёжнее, чем банковские вклады. В стране, где экономически-активное население ещё очень хорошо помнит, какого это потерять сбережения из-за девальвации, это не удивительно. Но владельцы недвижимости, например, в той же Украине, где сейчас цены на недвижимость упали в несколько раз, могли бы поспорить с такой позицией. Кроме того, в критической ситуации, если деньги понадобятся срочно, продать дом или квартиру быстро может и не получится.

Что же касается доходности этих видов вложений, тут ситуация также будет зависеть от экономической обстановки. От стоимости недвижимости, от цен на аренду, от размера ставок по вкладам и т.д. Давайте же попробуем рассчитать, какой способ принесёт нам в будущем большую выгоду.

В качестве отправной точки возьмём сбережения в пять миллионов рублей. Обычно с этой отметки у вкладчиков появляется соблазн перевести деньги в нечто осязаемое и надёжное. Этой суммы как раз хватает на среднюю однокомнатную квартиру (не больше 30 кв.м) в спальном районе Москвы. Рассчитывать доход будем на пять лет вперёд.

Вариант #1 – Квартира

При подсчёте дохода от вложений в недвижимость мы будем учитывать несколько факторов: доход от сдачи квартиры в аренду, коммунальные расходы, потенциальный доход от продажи недвижимости по истечении указанного срока.

На сегодняшний день однокомнатную квартиру нашей площади можно снимать в среднем за 32 333 рубля (по данным «Росриэлт недвижимость»). За 12 месяцев плата от жильцов составит 387 996 рублей. Квартплата по тарифам этого года для квартиры такой площади составит приблизительно 3900 рублей в месяц, т.е. за год 46 800 рублей. Итого доход от аренды за год составит 341 196 рублей.

Для того чтобы рассчитать приблизительный доход на пять лет вперёд, давайте обратимся к динамике роста цен на аренду недвижимости в Москве за последние пять лет. В 2010 году снимать однушку можно было в среднем за 21 000 рублей. Т.е. за пять лет цена съёмной квартиры увеличилась на 35,05%. Предположим, что расходы на коммунальные услуги росли пропорционально среднему уровню цен и этой величине. Тогда, если предположить, что в ближайшие пять лет цены на аренду будут расти такими же темпами, то через пять лет доход от сдачи квартиры составит 1 825 559 рублей за вычетом квартплаты.

Доход от возможной продажи квартиры через пять будем также рассчитывать на основе динамики прошлых лет. В феврале 2010 года по данным статистики Domoway средняя цена за квадратный метр в Москве составляла 165 865 рублей. В феврале 2014 году – 179 618 рублей за кв. метр. Таким образом, за пять лет стоимость метра увеличилась на 7,66%. Небольшой рост стоимости объясняется, прежде всего, серьёзным падением на рынке недвижимости в 2009 году. Тогда цена за метр опустилась до отметки 145 542 рубля за метр и вернулась на прежний уровень только в начале 2013 года. Учитывая, что в этом году мы снова наблюдали небольшое понижение цены на столичную недвижимость в купе с нынешней экономической ситуацией, даже при оптимистичном прогнозе повышение цены вряд ли составит больше 8-10%. Посчитаем по максимальному значению и получим, что к 2019 году квартира подорожает примерно на 500 тысяч рублей.

Таким образом, приблизительный совокупный доход от квартиры через пять лет составит 2 325559 рублей.

Вариант #2 – Вклад

Учитывая, что сумма, которой располагает наш предполагаемый вкладчик больше той, которую покрывает компенсация Агентства страхования вкладов в случае потерей организацией лицензии, размещать её выгоднее в нескольких банках. Причём размер каждого вклада не должен вместе с процентами превышать 700 тысяч рублей.

Средняя ставка при дроблении между банками составит от 8 до 10%. Если часть денег мы разместим в госбанках с низкой ставкой, а часть в банках с высокой доходностью, то среднее значение составит примерно 9,5%. Таким образом, за пять лет на вкладе владелец заработает 2 375 000 рублей.

Итого

Получается, доходность вклада всё-таки чуть выше, чем доходность сдаваемой в аренду квартиру. К тому же есть ещё ряд факторов, которые не учитывались нами при подсчётах: это мелкие непредвиденные расходы на квартиру (ремонт, страховка от несчастных случаев и т.д.). А также ряд факторов, которые практически невозможно спрогнозировать, как например девальвация рубля или кризис на рынке недвижимости, которые могут серьёзно изменить положение наших весов в ту или другую стороны. Отбросив их, мы приходим к выводу, что размещение средств на банковских счетах оказывается более доходным.

Что выгоднее для пенсионера: вклад или сдача квартиры

Крупный российский банк провел исследование и выяснил, какие источники доходов, помимо пенсии, есть у пенсионеров. В первую очередь это заработная плата, бонусы, премии (22%), затем следуют проценты по банковским вкладам и счетам (20%), на третьем месте доходы от сдачи имущества в аренду (11%). Также пенсионеры говорили о помощи родственников, друзей, близких (10%), называли доходы от предпринимательства (7%), пособия от государства (5%), инвестиционный доход (2%).

Полмиллиона на пенсионера

В Московском Кредитном банке сказали, что доля вкладчиков-пенсионеров составляет около 60%. «Доля вкладчиков пенсионного возраста в клиентском потоке стабильна и составляет около 60%. По этой причине мы в октябре 2018 года ввели специальный продукт для пенсионеров — вклад „Гранд“. Средняя сумма этого вклада 520 тыс. рублей. Доход зависит от суммы и срока размещения и может доходить до 50 тысяч рублей», — прокомментировал директор департамента розничных продуктов МКБ Алексей Охорзин.

Одиночки с недвижимостью

«По статистике, около 70% одиноких пожилых людей имеют в личной собственности более одной комнаты или порядка 28-31 кв. метра жилой площади. В то время как семейные пенсионеры в среднем располагают не более 12–18 кв. метров на человека. В основном только одинокие люди пенсионного возраста потенциально могут использовать свободные метры своей недвижимости в коммерческих целях», — говорится в исследовании «Жилищный ресурс как дополнительный источник дохода для пенсионеров».

«Самый популярный среди пенсионеров способ зарабатывать на аренде жилья — сдавать комнату в квартире, в которой проживают сами. В старых границах Москвы каждый второй наймодатель комнаты на своей жилплощади — пенсионер», — рассказывает заместитель директора департамента аренды квартир ИНКОМ-Недвижимость Оксана Полякова.

По словам Поляковой, те, кто остро нуждается в дополнительных доходах, но имеет лишь единственную однокомнатную квартиру, стараются сдать ее на летний период (сами тем временем уезжают на дачу или к родственникам). «По опыту прошлого года 55% „каникулярных“ летних наймодателей городских квартир составляют пенсионеры», — говорит она. Что касается круглогодичной сдачи в аренду, около 30-35% сдающих целые квартиры — люди старшего поколения. «И это не только обладатели дополнительного жилья в активе (наследного, например): некоторые переезжают на постоянное жительство к детям или родным, некоторые объединяются — проживают в одной квартире, а другую сдают», — рассказывает Полякова.

Пенсионеры выбирают ИИС

«Доля клиентов пенсионного возраста в общем количестве розничных клиентов ФГ БКС составляет около 17%, при этом почти у 40% пенсионеров открыт ИИС. Интерес пенсионеров к инвестиционным продуктам растет — здесь влияют те же факторы, что и в случае со всеми остальными инвесторами: низкие ставки по вкладам и поиск альтернативных инструментов, налоговые стимулы со стороны государства, появление удобных онлайн-сервисов, повышение финансовой грамотности», —говорит он.

По словам Пузырева, пенсионеров-инвесторов можно разделить на две основные категории. «Первые — это те люди, у которых появляется свободное время, при этом имеются сбережения и желание получить повышенный доход. Эта категория людей пенсионного возраста старается самостоятельно разобраться в вопросах инвестирования, следить за трендами рынка и торговать. Размещаемые суммы обычно относительно небольшие — 100-150 тыс. рублей. Конкретный пример такого клиента — математик, который на пенсии хочет использовать свои навыки для заработка на фондовом рынке. Другая категория — это собственники бизнеса или топ-менеджеры компаний. Их основная цель — сохранение капитала, суммы инвестиций составляют 3 млн рублей и выше. Данная категория инвесторов использует нашу инвестиционную экспертизу, прибегает к услугам финансовых консультантов. Люди пенсионного возраста, обладающие достаточно большим капиталом, обычно являются консервативными инвесторами, многим из них близка модель рантье», — рассказывает Пузырев.

«Если делать выбор между ИИС и вкладом, которые могут открывать пенсионеры, то по степени риска и получению определенного процента прибыли определенно выигрывает вклад. Для пенсионеров в РФ существуют специальные краткосрочные вклады на 3 и 6 месяцев, а также на год, открываемые под гораздо больший процент, чем тот, которым могут воспользоваться граждане среднего возраста. Пенсионеры также могут получить дополнительный доход, открыв ИП и запустив небольшой бизнес-проект, для которого государство также предоставляет льготы — налог с ИП в таком случае составит всего 6% от всех доходов», —говорит заместитель председателя правления Локо Банка Андрей Люшин.

Инвестиции в фондовый рынок будут более эффективны, нежели банковские вклады, уверяет руководитель аналитического департамента компании «ФинИст» Катя Френкель. «Когда граждане уходят на пенсию, становится понятно, что пенсия не позволяет жить свободно, наверное, тут больше подходит слово „доживать“. Поэтому стоит задуматься о том, чтобы деньги работали и приносили доход. Основные направления, которые помогут сохранить и приумножить накопления, это сдача жилья в аренду, банковский вклад, инвестиции в облигации и акции. Наиболее выгодным может оказаться именно последний вариант. Но тут есть нюанс — чтобы правильно выбрать компании для инвестиций, необходимо изучать отчетные данные, базовые фундаментальные показатели компаний», — отмечает эксперт.

ВНИМАНИЕ!

1 декабря на «Клерке» стартует обучение на онлайн-курсе повышения квалификации для получения удостоверения, которое попадет в госреестр. Тема курса: управленческий учет.

Повышайте свою ценность как специалиста прямо на «Клерке». Подробнее

Куда вложить деньги, чтобы получать ежемесячный доход

Пассивный доход всегда уместен: большинство россиян его приплюсовывает к зарплате, чтобы жить качественнее и ярче, или откладывает на черный день. А если дополнительный заработок значителен, можно и вовсе уйти с работы — так со временем поступают успешные инвесторы. Но как организовать себе экстра-поступления в бюджет? В статье Bankiros.ru рассказывает, куда вложить деньги, чтобы получать ежемесячный доход.

Что нужно знать об инвестировании

Если ваш единственный доход по жизни — зарплата на карточку, то мир инвестиций наверняка пугает. Все шаги инвесторы совершают на свой страх и риск, а за успех выбранной стратегии никто не может поручиться. Но есть несколько правил — их нужно знать всем новичкам перед тем, как впервые вложить деньги.

Определитесь с объемом вложений

Чтобы инвестировать, нужен стартовый капитал. Теоретически можно начать с любой суммы — например, акции покупаются и за 1 000 рублей. Но такой объем вложений не принесет ощутимый доход, даже если фондовый рынок будет вам благоприятствовать. Поэтому формировать пассивный доход начинайте, если готовы рискнуть несколькими десятками тысяч рублей. Чем больше сумма на входе — тем значительнее будет прибыль.

Чем больше рискуете — тем выше доходность

Для биржи, бизнеса и мира экономики в целом действует правило: чем выше риски — тем выше потенциальная доходность. На практике это означает, что самые заманчивые инвестиционные предложения могут сделать вас богачом, а если ситуация будет неблагоприятной — приведут к финансовому краху. Поэтому тщательно оцените свой аппетит к риску: комфортно ли вам инвестировать в данный актив, перенесет ли бюджет возможные потери.

Инвестируйте только туда, в чем отлично разбираетесь

Вкладывать деньги стоит в сферы, которые вам знакомы. Очевидно, что практикующий риелтор разбирается в недвижимости — жилой или коммерческой, в зависимости от своей специализации. Туда и нужно вложить деньги, а не в сельское хозяйство или тяжелую промышленность, с которыми риелтор малознаком. Другой пример: на фондовом рынке больше шансов имеет инвестор, который изучал финансы. Без специальных знаний разобраться с ценными бумагами будет трудно.

Регулярно делайте взносы

Единожды определиться с размером инвестиций — мало. Вкладывать деньги желательно регулярно, с реинвестицией прибыли. Тогда финансовый инструмент со временем станет обрастать сложным процентом, а это превратит даже скромную стартовую сумму в значительный пассивный доход.

Направляйте вложения в разные активы. Например, поделите портфель на три части — акции, облигации и недвижимость. Акции, в свою очередь, приобретайте от двух разных эмитентов. Не инвестируйте все деньги в один инструмент — так увеличивается риск потерять все и сразу. Образно о диверсификации говорит знаменитая английская пословица: «Не кладите все яйца в одну корзину».

7 вариантов, куда вложить свои деньги

Финансовых инструментов существует немало. Выбор между ними зависит от суммы, которую вы готовы вложить, степени риска и ожидаемой доходности. Ниже Bankiros.ru предлагает 7 активов, которые позволят извлекать прибыль ежемесячно. А еще они просты в управлении — создать себе пассивных доход одним из способов сможет даже новичок.

Банковские вклады

Зарабатывать на вкладах предельно просто: вы открываете счет в банке, кладете на него деньги и начинаете получать процент. Но ставки обычно невысоки — составляют 4-7% годовых. Чтобы выйти на более высокий доход, нужно выбирать программы без возможности частичного снятия и пополнения. По ним процент выше. А вот вклады с большой свободой управления — низкодоходные, потому что менее удобны банку. Кроме процентной ставки, вклады отличаются периодичностью выплат и капитализацией.

Плюсы. Ваши сбережения защищены: в России действует система страхования вкладов. Это значит, что в случае кризиса государство вернет вкладчикам их деньги. Правда, в ограниченном размере — до 1 млн 400 тыс. рублей (это максимальная сумма, которая страхуется АСВ).

Минусы. Доходность по вкладам низкая, поэтому не позволит много и активно накапливать. Скорее вклады подходят для сохранения уже существующего капитала — например, уберегут его от инфляции. Чтобы жить только на проценты, придется вложить очень большую сумму, а с 2020 года это проблематично — теперь вклады от 1 млн рублей облагаются налогом.

Акции

Акции — это ценные бумаги, которыми торгуют на бирже. Просто так на них заработать нельзя: по закону частное лицо должно открыть брокерский счет, через который акциями можно управлять. Далее перед вами открывается два способа получать доход:

За ведение брокерского счета всегда есть комиссия (дополнительную плату посредники берут за вывод средств, конвертацию, услуги депозитария и проч). Стоит помнить про налог: государство забирает 13% с дохода по акциям, если только вы не открыли индивидуальный инвестиционный счет (ИИС).

Плюсы. На акциях можно зарабатывать по-разному: например, многие инвесторы предпочитают пассивный доход от дивидендов. А можно выбирать удачное время и покупать активы перспективный компании по низкой цене — тогда доход будет выше в разы. Акции хороши тем, что не имеют потолка прибыли.

Минусы. Рынок акций высоко волатилен. Активы, которые при покупке казались доходными, могут резко упасть в цене. Чтобы спрогнозировать это, новичку придется изучать фондовый рынок либо платить консультантам/доверенным управляющим. Но даже поддержка экспертов не дает никаких гарантий: торговля акциями — это всегда большой риск.

Облигации

Чтобы зарабатывать на фондовом рынке, но с меньшими рисками, инвесторы хотя бы часть денег предпочитают вложить в облигации. Их преимущество перед акциями — в более стабильной и предсказуемой цене. В этом отношении облигации схожи с банковскими вкладами, но они приносят больший доход — в среднем, на 20% выше депозитов. В кризисные времена именно облигации считаются главным защитным активом.

Плюсы. Более высокая доходность, чем по вкладам. Одновременно облигации дают четко спрогнозированный и фиксированный доход — этим они проще в управлении, чем акции. Еще облигации отличаются высокой ликвидностью: их можно легко реализовать на рынке, не потеряв прибыль.

Минусы. Существует риск, что эмитент обанкротится. Да, для крупных игроков такая вероятность мала: «голубые фишки» прогорают редко, а федеральные, субфедеральные и муниципальные облигации почти наверняка останутся в цене. Но менее крупные компании могут пострадать от кризиса, что плачевно отразится на доходе инвестора.

Драгоценные металлы

Деньги можно вложить в четыре металла — золото, серебро, платину и палладий. Два последних драгметалла вошли в оборот недавно, поэтому начинающие инвесторы реже берутся на них зарабатывать. А вот золото и серебро — это уже классические активы. Инвестировать в них можно тремя способами:

Плюсы. Драгметаллы — самый надежный вариант вложений: даже в случае войн и кризисов они остаются в цене. В отличие от ценных бумаг, золото, серебро, платина и палладий не могу полностью обесцениться. Существенный плюс — в последние годы цена на металлы, в особенности золото, растет.

Минусы. Заработать быстро не получится. Драгметаллы — вариант долгосрочных вложений. Эксперты советуют в них инвестировать, если существенный доход вы готовы извлечь через 5 лет и позже. Например, вложения в золото подходят, чтобы формировать дополнительный доход к пенсии.

Когда экономика стабильна или на взлете, цены на жилую недвижимость растут. Особенно это касается крупных городов: дороже всего здесь стоят квадратные метры, которые находятся по линии метро, возле крупных транспортных магистралей или в оживленных (центральных) районах. Зарабатывают на недвижимости так:

Плюсы. Недвижимость крайне редко обесценивается до нуля — это происходит только в случае критических обстоятельств (катаклизмы, вооруженные конфликты и др). Сам процесс сдачи в аренду прост: не нужно вникать в финансовые тонкости. Когда передумаете зарабатывать на недвижимости, останетесь в плюсе — у вас уже есть готовое жилье под реализацию.

Минусы. Если жилья в собственности нет, нужна внушительная сумма на его покупку или строительство. Стартовая цена за квартиру в крупных городах — от 1 000 000 рублей. Далее, по доходности недвижимость отстает от других инструментов — ценных бумаг и вложений в бизнес. Еще недвижимость требует постоянного участия: за состоянием площадей нужно следить (ремонтировать, поддерживать связь с нанимателем). А в случае, если вам срочно понадобились деньги, жилье сложно продать в короткий срок: оно низколиквидно.

Субаренда

Если нет денег, чтобы купить квартиру под сдачу, можно попробовать субаренду. Субаренда — это передача уже арендованной недвижимости в аренду другому лицу. Как зарабатывают на этом? Обычно арендуют жилье на длительный срок, а затем сдают его посуточно. Это рабочая схема для квартир в городском центре или курортных местах. Именно здесь аренда на несколько дней востребована, а в пересчете на сутки стоит дороже долгосрочного съема.

Важно! Отношения между участниками субаренды фиксируются в договоре. Как и в случае с обычной арендой, мы советуем зарабатывать легально — с уплатой подоходного налога.

Плюсы. Субаренда доступна, если у вас нет денег на покупку жилья. Арендаторов можно искать самому, назначая им свою цену. В отличие от классической аренды, в процессе субаренды нет риска, что испортят ваше имущество. Весь ущерб понесет собственник жилья.

Минусы. Субаренда еще хлопотнее аренды: нужно постоянно искать постояльцев, поддерживать жилье готовым к их приезду. Но главное — такой заработок не всегда возможно организовать. Дело в том, что для сдачи жилья в субаренду нужно согласие собственника. А далеко не каждый владелец квартиры согласится передавать свое имущество в пользование третьим — малоизвестным ему — лицам.

Коммерческая недвижимость

Сдача в аренду коммерческой недвижимости выгоднее, потому что ставки выше. За ту же сумму, что вы потратите на квартиру, можно купить торговую точку, офис или склад. Объект выбирается по нескольким параметрам: проходимость, транспортная доступность, необходимая инфраструктура рядом. Например, в России чрезвычайно популярен стрит-ритейл — формат торговой точки, располагающейся на улице, обычно на первом этаже жилого дома. Купить такую площадь можно в новостройке с перспективой, что в заселяющемся районе ваши затраты быстро окупятся.

Плюсы. Доход полностью пассивный и регулярный, поскольку коммерческая недвижимость обычно сдается на длительный срок. Кроме того, сам объект недвижимости находится в вашей собственности, а его цена с каждым годом растет.

Минусы. В кризис коммерческая недвижимость уязвимее жилой: вслед за «проседанием» малого бизнеса вы либо потеряете арендаторов, либо вынуждены будете снизить ренту.

Малый бизнес

Можно открыть собственный бизнес или вложить деньги в чужой проект. Залог успеха один — нужно найти перспективную идею. В больших городах сегодня ценят удобство: получать товары и услуги клиенты хотят с комфортом, по возможности онлайн. Еще горожане ценят время, поэтому готовы платить за доставку или выезд специалиста на дом. В моде — здоровый образ жизни, экологичность и технологичность. Если найти бизнес-идею на стыке этих трендов, вполне реально выйти на хороший заработок. На бизнесе сегодня зарабатывают десятки миллионов людей.

Плюсы. Если запустить успешный проект, можно буквально разбогатеть (в бизнесе нет потолка прибыли, как и в случае с акциями). Вместе с деньгами предприниматель обретает дело жизни, а еще — новый вектор для своего развития.

Минусы. Если открывать собственный бизнес, в него нужно вкладывать время. Поэтому о пассивном доходе речи не идет: предприниматели уходят в свои проекты с головой. Достаточно высоки риски. При неграмотном менеджменте даже свежая бизнес- идея может стать убыточной.

Онлайн-проекты

Бизнес можно открыть полностью в интернете — без физического оказания услуг и продажи товаров. Популярны такие направления:

Плюсы. Для онлайн-бизнеса нужны минимальные вложения, а некоторые проекты и вовсе обходятся без стартового капитала. Открывать свое дело в интернете перспективно: люди все больше хотят получать услуги дистанционно — через мониторы своих компьютеров и экраны смартфонов.

Минусы. Высок риск, что бизнес не «выстрелит». В интернете сегодня огромная конкуренция, поэтому для продвижения нужна хорошая, неизбитая бизнес-идея.

Частые ошибки начинающих инвесторов

Об общих принципах инвестирования мы говорили выше, а теперь остановимся на ошибках — их часто совершают новички, когда приступают к формированию пассивного дохода. В числе самых частых:

Куда не стоит вкладывать деньги

С последним пунктом связана главная проблема инвестиций в России — их ненадежность. Жертвой мошенников может стать обычный человек, желающий подзаработать, медиа-звезда или состоявшийся бизнесмен. Обезопасить себя полностью — затруднительно: мошенничество случается на любом этапе вложений и практически в любой сфере.

Главное, что вы можете сделать со своей стороны, — не реагировать на агрессивную рекламу. Деньги не берутся из ниоткуда, поэтому предложения с заоблачной доходностью — почти наверняка сводятся к обману.

Примером мошеннических схем служат финансовые пирамиды. Обычно они маскируются под компании, которые обещают людям легкие деньги. Такой была, например, «Кэшбери» — знаменитый сервис по кредитованию, который ЦБ признал пирамидой. Другой неоднозначный способ инвестировать — ставки на спорт. Как и с случае с пирамидами, в букмекерских конторах зарабатывают учредители и небольшой процент участников. Остальные лишь теряют свои деньги.