Что выгоднее депозит или валюта

Депозит в рублях или наличные доллары?

Конечно есть. Первый – открыть свой бизнес и развивать его. Среди новых миллиардеров России есть замечательный пример- Виталий Орлов. Он разбогател на рыбной ловле, переработке рыбы и её продаже. Начинал в 90-х и постепенно развил свой бизнес до уровня крупнейшего в России вертикально интегрированного холдинга.

Второй способ разбогатеть – получить наследство. Пушкин в Евгении Онегине прекрасно описал такого баловня судьбы. Третий способ– выгодно вложиться в ценные бумаги. Это справедливо и для российского фондового рынка. Например в 2000 году можно было купить на бирже акции Сбербанка по 1 рублю за штуку. Сейчас главный российский госбанк продаётся по 230 рублей. Не такой сильный взлёт как у Биткоина, но всё равно это рост в 230 раз.

Плюс Сбербанк исправно платит дивиденды, которые дополнительно капают на счёт инвестора. Но вот незадача. Будущий рост или падение акций спрогнозировать тяжело. Это рулетка с заранее не известным исходом. А дивиденды приносят доход всего 5-6% годовых. С их помощью 10 тысяч в миллион не превратишь. Поэтому биржевые спекуляции для тех, кто желает стать миллионером, лучше оставить в стороне, а сосредоточиться на открытии своего бизнеса и его развитии.

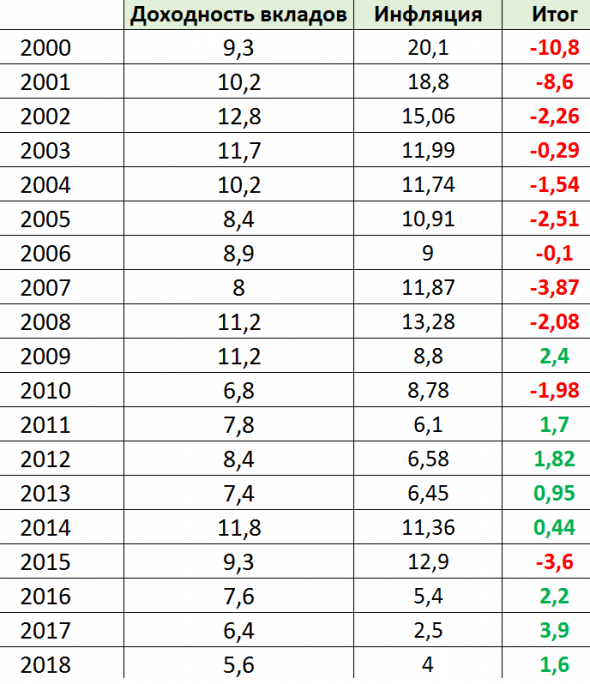

А что делать человеку, который просто хочет сохранить имеющиеся средства? Уберечь их от ржавчины, то есть от инфляции и передать через 20-30 лет самому себе на старость или внукам на обучение? С некоторыми оговорками для этого подходят банковские депозиты. С оговорками, потому что в некоторые годы они опережают инфляцию, в некоторые нет. Сейчас опережают. В начале нулевых – проигрывали.

Сейчас объём вкладов населения в российских банках 29 триллионов рублей. По данным крупнейшего на рынке игрока — Сбербанка — средний размер новых открываемых депозитов 438 496 рублей. То есть депозиты для россиян – популярный способ откладывания денег.

За последние 10 лет они проиграли инфляции только дважды: в 2010 году и в 2015. В обоих случаях это были тяжёлые годы для экономики. 2010 – это первый год после мирового финансового кризиса, 2015 – это низкие цены на нефть и разгар санкционной войны. В остальные годы, в том числе в нынешнем, доходность депозитов обгоняет скорость подорожания товаров и услуг.

Депозиты для россиян – не единственный способ накопления. С ними отчаянно конкурируют доллары. Не смотря на то, что доллары тоже можно положить на депозит, многие наши соотечественники предпочитают хранить их в конверте, а конверт — в комоде под стопочкой белья.

Что же выгоднее — купить наличные доллары и хранить их дома или положить деньги на рублёвый депозит? Представим двух человек. У каждого по 100 000 рублей, и живут они в 2000 году. Один покупает доллары по 27 рублей. Именно такой курс был в начале 2000 года. Другой несёт деньги в банк и оформляет рублёвый вклад. Заработанные проценты он не тратит, а раз в год присоединяет к депозиту, то есть реинвестирует прибыль. Каждый год он продлевает договор под новую процентную ставку согласно таблице. Это хронология средних процентов по банковскому депозиту сроком на год.

Время идёт, часики тикают, проценты капают. Посмотрим, к чему пришли оба инвестора к концу 2018 года. Владелец долларов купил валюту по 27 рублей. В конце прошлого года он мог её продать по 70. Его стартовые 100 000 за 18 лет превратились в 259 000 рублей. Какова же судьба рублёвого депозитчика?

18 лет он добросовестно прибавлял проценты к вкладу и продлевал договор под новую ставку. Каждый год она менялась. К концу 2018 года он пришёл с общей суммой на счету 522 тысячи рублей. Это в два раза больше, чем у человека, купившего доллары. То есть на долгосрочном промежутке времени рублёвый депозит обогнал по доходности доллары, лежащие под подушкой.

Доллары можно тоже положить на депозит, но проценты будут намного ниже. Сейчас примерно 1,3% годовых. Рублёвый вклад по доходности всё равно будет впереди, правда уже не с таким сильным преимуществом. При этом депозит в долларах и уж тем более доллары под подушкой в виде наличности проигрывают рублевой инфляции в долгосрочном периоде.

В отдельные годы доллары могут дорожать быстрее инфляции, но в конечном итоге всё равно остаются позади. Если брать последние 12 месяцев, то долларовый инвестор потерял за это время около 10% за счёт того, что доллар подешевел к рублю, плюс деньги пощипала инфляция.

Стоит ли открывать вклад в валюте?

Вопрос читателя Т—Ж

Этот текст написал читатель в Сообществе Т—Ж. Бережно отредактировано и оформлено по стандартам редакции.

У меня есть небольшие накопления в валюте, которые я не собираюсь тратить в ближайшее время.

Сейчас только изучаю мир инвестиций и пока не готова жертвовать свои накопления на покупку акций и облигаций. На данный момент единственное решение, которое я вижу, — это открыть вклад в валюте, а все накопления перевести в доллары. Так как этой суммой не планирую пользоваться в ближайшее время, то рассматриваю вклады сроком от года до четырех лет.

Скажите, пожалуйста, есть ли вообще смысл переводить все в доллары и открывать вклад в валюте? Выгодны ли такие вклады? Или пусть уж лучше деньги лежат дома под подушкой?

Дискуссии. Обсуждаем финансовые вопросы и даем советы друг другу

Сейчас вклады в валюте принимают под настолько смешные проценты, что ни малейшего смысла их открывать нет. В евро вообще под 0,01 процент (хорошо хоть не отрицательный), в долларах 1%. Это даже не покрывает долларовую инфляцию. Конечно, можно найти малый банк с процентами чуть выше, но даже 2% вы не найдёте, а риск увеличится. Если не хотите рисковать на фондовом рынке, покупайте еврооблигации. В долларах 2,5..3,5% можно найти. В евро найти сложнее, но тоже можно 1,5..2%. Тот же Газпром посмотрите. Либо ETF опять же на облигации. Акции на такие суммы и при таких условиях покупать небезопасно, могу упасть, потом жди, пока отрастут.

Алексей, ETF на облигации при малейшем движении ставки вверх улетит далеко вниз и опять же не забывайте про валютную переоценку. Если автор не готова брать евробонды в чистую, то я бы посоветовала обычный счет без процентов. Морозить деньги под 1% на 3 года в USD точно бы не стала, не та доходность

Алексей, с учетом изменений налогооблажения в 2021 году, облигации вообще потеряли актуальность

Алексей, ну Альфа-банк тут принимал (возможно и принимаетдо сих пор) под отрицательный, если сумма вклада от 5000 до 50 000 евро

Чертова, отрицательные проценты в РФ запрещены Гражданским Кодексом.

Но на деле легко получить отрицательную доходность когда по какому-то текущему счету, например, вводят плату за обслуживание)

Алексей, плюсую еврооблигации. МКБ например шикарные

С такими процентными ставками лучше хранить валюту наличными (если не рассматривать фондовый рынок).

В банковском вкладе в России нельзя исключать аргентинский сценарий, когда в один прекрасный день по распоряжению правительства все долларовые вклады были принудительно переведены в местную валюту по курсу 1 к 1.

Алексей, на брокерском счёте нет такого риска?

Фондовый рынок. Даже не думайте о вкладах, это гроб.

Lexa, можно ничего на фондовом рынке не заработать и еще и остаться должной за валютную переоценку.

Татьяна, можно просто все потерять.

все хотят заработать на фондовом рынке. но деньги не беруться из воздуха. кто-то должен их туда принести, кто-то проиграть, а кто-то выиграть.

из воздуха они там не появляются.

Дмитрий, и тот кто проигрывает проигрыввкт не на деньгах того кто выиграл, судя по всему вы совсем не знаете что такое фондовый рынок. Покупая акцию вы владелец какойто части этой компании и получаете в зависимости от доли свой процент выручки этой компании. Дела в компании хорошие товар востребованый выручка растёт растёт и ваша прибыль деда плохи допустим какая ниб катастрофа на предприятии временные трудности и тд вы так же получите меньше компании же нужно время восстановится или же компания обонкротилась и тогда вы вовсе в минусе или лишены всего, поэтому вкладывать в один сектор не стоит нужно деверсифицировать пакет вкладывать в разные структы если нефть упала вырастит продовольственые и тд и тд. Риски есть но не как в лотереи, их можно уменьшить и понимать в какую компанию вкладывать

«Ваши деньги обесценились». Как спасти накопления в рублях

Чаще всего россияне хранят свои сбережения в рублях — в крупных банках 89% депозитов и счетов открыто в национальной валюте. Однако курс рубля падает, а это значит, что импортные продукты и товары дорожают. Снижение курса подталкивает рост цен.

«Около 30% потребительской корзины России — импортные товары, динамика цен на которые косвенно влияет и на цены товаров российского производства», — рассказал «РБК Инвестициям» аналитик управления торговых операций на российском фондовом рынке инвесткомпании «Фридом Финанс» Александр Осин.

Это негативно сказывается на покупательной способности россиян. Если вы долго копите на отдых или крупную покупку, то из-за снижения курса рубля придется копить еще дольше. Ведь ваши накопления постепенно обесцениваются.

Во время пандемии коронавирусной инфекции COVID-19 защитить сбережения можно с помощью иностранной валюты. Ее покупка поможет уберечь деньги от обесценения. Мы узнали у экспертов, какие валюты подойдут для этого лучше всего.

Что влияет на выбор валют

По словам Осина, выгоднее хранить сбережения в валютах тех стран, в которых стабильно низкая инфляция и у которых большой золотовалютный резерв. Сама валюта должна быть высоколиквидной, чтобы ее можно было легко и быстро продать и купить.

Кроме того, нужно выбирать валюты так, чтобы они были отвязаны от факторов, влияющих на рубль. А его курс зависит, в первую очередь, от спроса на активы развивающихся стран и ситуации на рынке нефти, рассказал «РБК Инвестициям» эксперт по фондовому рынку «БКС Мир Инвестиций» Дмитрий Бабин.

Что касается числа валют, то некоторые эксперты советуют держать деньги в трех валютах, включая рубль. Бабин полагает, что для защиты от обесценения рубля можно ограничиться одной, двумя или тремя иностранными валютами.

Классический вариант

Самый популярный способ хранения сбережений — в рублях, долларах и евро. При таком портфеле ослабление одной из этих валют будет меньше влиять на ваши накопления. Кроме того, доллар и евро — самые ходовые иностранные валюты в России, их просто поменять на рубли, рассказал «РБК Инвестициям» главный аналитик Промсвязьбанка Богдан Зварич.

Обычно доллар растет по отношению к большинству валют, когда ситуация на мировых рынках ухудшается из-за глобальных негативных событий. Так случилось и в пандемию коронавируса. Поэтому доллар лучше всего подойдет для защиты от обвала рубля, акций, облигаций и других активов, отметил эксперт по фондовому рынку «БКС Мир Инвестиций».

Бабин считает, что в зависимости от ситуации на рынках некоторое время можно оставаться только в долларе, а после стабилизации внешней обстановки перевести часть средств или всю сумму в валюты, которые могут вырасти, когда рыночная ситуация улучшится. Портфельный управляющий «Альфа-Капитала» Дмитрий Дорофеев согласился, что курс доллара устойчив к глобальным шокам и кризисам.

Кроме того, основной торговый оборот между Россией и другими странами осуществляется в долларах и евро, что влияет на стоимость импортных продуктов. Они также являются основными резервными валютами, что существенно снижает риск потерять свои вложения, сообщила аналитик «Финама» Анна Зайцева.

По словам Бабина, за несколько месяцев, в конце весны и летом, евро подорожал более чем на 10% к доллару. Так что эта валюта в какой-то момент может перехватить инициативу и начать расти, несмотря на то что на нее тоже влияют глобальные негативные тренды.

Швейцарский франк

Для более консервативных и долгосрочных вложений подойдет швейцарский франк — общепризнанная защитная валюта. Он стабилен во время потрясений на мировых рынках, в эти периоды так же растет и, кроме того, способен повышаться вслед за другими рисковыми активами, сообщил Бабин. Все это подтвердила пандемия.

С начала года швейцарский франк опередил по темпам роста к доллару даже евро — 6,6% против 5,8%. Он занял второе место среди основных мировых валют после шведской кроны, которая подорожала на 7,5%.

Дорофеев отметил, что швейцарский франк относят к твердым валютам (hard currencies) наравне с долларом, евро и фунтом. Это значит, что они являются сильными национальными валютами, которые защищают сбережения от потери стоимости. За долгие годы они доказали, что способны сохранять свою ценность.

Альтернативные варианты

Еще одной популярной альтернативой является британский фунт. На эту валюту, как и на доллар с евро, можно купить большое число активов для дополнительного дохода, рассказал Дорофеев.

Кроме того, интересны вложения в китайский юань, считает Осин. КНР — вторая экономика мира, и ее руководство постепенно ремонетизирует экономику. Это значит, что государство возвращается к металлическому денежному стандарту — например, золота или другого драгоценного металла. Помимо этого, власти Китая в последние десятилетия успешно регулируют риск того, что стоимость активов или доходность инвестиций обесценятся из-за инфляции, отметил эксперт.

Где лучше покупать валюту и как ее хранить

Выгоднее всего приобрести валюту на бирже. Многие банки в основном предлагают обменять рубли на доллары и евро, и разница между курсом покупки и продажи часто слишком велика. Если валютный рынок нестабилен, то эта разница только растет, рассказал Бабин.

В сервисе «РБК Инвестиции» вы можете купить доллар, евро, китайский юань, швейцарский франк и британский фунт. Сделки проходят онлайн, вы не потеряете деньги на комиссиях, а в качестве партнера-брокера выступает банк ВТБ. Начните с открытия счета. Это займет не более пяти минут

Хранить средства можно на валютном депозите, который понятен большинству людей. Государство гарантирует сохранность средств на банковских вкладах, если их сумма не превышает ₽1,4 млн, отметила Зайцева. Однако ставки по валютным депозитам существенно ниже, чем по российским. «Тем более что в евро они зачастую или отрицательные, или в этой валюте некоторые банки вообще отказываются открывать счета», — заявил Бабин.

По мнению Дорофеева, финансовые активы подойдут, если вы планируете покупать валюту на срок от одного года и больше. Он рассказал, что самыми популярными являются долларовые еврооблигации. Они притягивают инвесторов, так как имеют большое количество выпусков, так что есть из чего выбрать.

Помимо этого, можно приобрести акции компаний той страны, валюту которой вы решили купить. Бумаги топливно-энергетических компаний, предприятий металлургии и добычи, розницы и некоторых других отраслей с течением времени довольно успешно сохраняют стоимость вложений, а также приносят прибыль даже в условиях шоков, рассказал Осин.

Нужно также учитывать, что рубль способен не только падать, но и укрепляться. И в такие периоды хранение денег в валюте может привести к потерям, отметил Зварич. Например, с февраля 2016 года и до февраля 2018 года доллар ослаб по отношению к рублю на 25%. В такие периоды доходность рублевых облигаций значительно превышает аналогичные вложения в валюте, рассказал Бабин.

По его словам, нужно применить подход, который схож с другими инвестициями. «Необходимо оценить долгосрочные перспективы тех или иных вложений, а также риск, который вы готовы на себя взять», — сказал он.

В сервисе «РБК Инвестиции» можно купить или продать акции, облигации или валюту. Сделки проходят онлайн, вы не потеряете деньги на больших комиссиях, а в качестве партнера-брокера выступает банк ВТБ. Начните с открытия счета. Это займет не более пяти минут.

Как хранить накопленное: рублевые вклады, валюта или инвестиции в недвижимость?

Рыночная ставка по депозитам опустилась до исторических минимумов — в начале апреля она достигла значения 7,8%. В первую очередь это касается вкладчиков, которые теперь на свои сбережения будут получать еще меньший доход. Более того, до конца этого года ставки по вкладам могут упасть еще ниже; и в 2018 году с большой вероятностью будут продолжать снижение, приближаясь к инфляционным значениям. Но есть и хорошие новости — основной потенциал снижения ставок после резкого взлета в конце 2014 года уже реализован, в будущем процесс замедлится. И, несмотря на то, что вклады теперь будут менее доходны, чем раньше, это не отразится на их привлекательности, и вкладчики, несмотря на появившиеся альтернативные инструменты, будут по-прежнему выбирать депозит.

Избыточная ликвидность

Доминирующая причина снижения ставок — это, по нашему мнению, уменьшение потребности банков в привлечении новых ресурсов. На протяжении 2015-2016 годов приток средств клиентов в банки опережал динамику кредитного портфеля. Это привело к формированию избыточной ликвидности в системе. Реагируя на это, банки снижают ставки по вкладам. Банки заинтересованы в снижении ставок по вкладам, потому что это позволяет снизить расходы и нарастить прибыль.

А то, что население в последние два года наращивает объем средств в банках, можно объяснить повышением склонности к сбережению. В условиях ухудшения макроэкономической конъюнктуры и снижения реальных доходов люди предпочитают больше экономить, отказываются от дорогих покупок и увеличивают сбережения.

Валюта и недвижимость. Можно ли обыграть рублевый депозит?

Альтернативой рублевым вкладам в банках традиционно являются валютные депозиты, а также покупка недвижимости. Однако данные способы инвестирования имеют свои недостатки.

Курс рубля к американскому доллару и евро подвержен колебаниям и сложно прогнозируем. В течение всего прошлого года и в первом квартале 2017 года рубль укреплялся по отношению к доллару. Это вместе с низкими ставками по валютным депозитам обеспечило отрицательную доходность таких инвестиций по сравнению с рублевыми вкладами. Валютный депозит может быть выгодным лишь при условии выбора удачного момента покупки валюты и как защита от девальвации рубля на долгосрочном горизонте.

Главный недостаток инвестиций в недвижимость по сравнению с рублевыми и валютными депозитами — низкая ликвидность объектов и большой объем «замораживаемых» средств. Доход от сдачи недвижимости в аренду составляет около 5% годовых, что ниже доходности депозитов. А ставка на рост цен на недвижимость в последние годы не оправдывает себя. Рост цен на вторичном рынке жилья в Москве за 2013–2016 годы составил в среднем 1,7% годовых. При этом стоит принять во внимание, что необходимость срочной продажи квартиры может потребовать снижения цены на 10-20% от текущего рыночного уровня.

Как защититься от инфляции?

Рублевые депозиты (даже с учетом снижения ставок в последние годы) сохраняют свою привлекательность, поскольку превышают инфляцию. По данным Росстата, в марте 2017 года инфляция замедлилась до 4,3% по сравнению с 7,3% в марте 2016 года. Снижение ставок по вкладам происходит более медленно. Сейчас в топ-10 банков (за исключением Сбербанка) по стандартным рублевым вкладам на срок от 6 месяцев до 2 лет ставки составляют 6,7–8% годовых, что позволяет «обыграть» инфляцию. Однако по мере дальнейшего снижения ставок по рублевым вкладам их привлекательность по сравнению с валютными депозитами будет слабеть. Для того чтобы оптимизировать риски и выгоды от изменения рыночной конъюнктуры, мы рекомендуем диверсифицировать сбережения и держать около 60% на рублевом счете и 40% на валютном вкладе. Если рыночная конъюнктура будет сигнализировать о том, что возможно ослабление рубля более чем на 7% годовых, тогда будет целесообразно увеличить долю валютных сбережений.

Более высокую доходность, чем по рублевым депозитам, можно получить, вкладывая средства в ОФЗ и корпоративные облигации. Но эти операции сопряжены с рыночным риском и потому еще очень долгое время будут оставаться на вторых ролях.

Куда вложить 500—600 тысяч рублей

Чтобы обогнать инфляцию и заработать

Инфляция — это рост цен на товары, из-за которого падает покупательная способность денег.

Обычно уровень инфляции составляет несколько процентов в год, но за много лет она ощутимо обесценивает капитал.

Чтобы капитал год от года прирастал, инвестор должен обеспечить доходность от вложений выше текущего уровня инфляции. Рассмотрим шесть популярных типов инвестиций и сравним их потенциал.

Зачем обгонять инфляцию

Инфляция со временем снижает покупательную способность денег.

А 1000 Р в марте 2011 года соответствует 1824,5 Р в марте 2021 года. То есть суммарная инфляция за последние 10 лет — 82,45%.

В 2020 году инфляция в России, по официальным данным, составила 4,91%, с января по март 2021 года — 2,12%. Текущий ее уровень в годовом исчислении, то есть за последние 12 месяцев, — 6,51%. Это выше, чем в среднем в последние годы.

Таким образом, чтобы по итогам 2020 года ваш капитал не только не ослаб, но и принес реальный заработок, доходность от рублевых инвестиций должна была превысить 4,91%. С июля 2020 по июнь 2021 года надо было заработать хотя бы 6,51%.

В последнее десятилетие в мировых экономиках наблюдались дефляционные процессы: инфляция снижалась, а в некоторых странах достигла почти нулевых или отрицательных значений. Центральные банки снижали ключевые ставки, поэтому ставки по банковским депозитам также упали.

Так, в апреле 2011 года максимальная ставка по вкладам 10 крупнейших кредитных организаций составляла 8,3%. В середине июля 2021 года она заметно ниже — 5,46%. При этом и тогда, и сейчас банковские ставки едва опережали текущий уровень инфляции.

Например, с 2011 по 2021 год рублевые вклады дали всего 0,67% годовых сверх инфляции. А если рассматривать депозиты сроком до 1 года, их доходность исторически отстает от темпов инфляции.

Минимальный риск. Суммы на банковских счетах размером до 1,4 млн рублей, а в некоторых случаях — больше, застрахованы Агентством по страхованию вкладов — АСВ. Это касается счетов в любых банках с лицензией на работу в России.

Получается, что депозиты — одна из самых безопасных форм вложений. Но даже этот вариант не дает абсолютной гарантии сохранения средств в случае форс-мажорной ситуации, например дефолта государства.

В итоге депозиты это простой и надежный инструмент для вложения 500 000—600 000 рублей. Но, скорее всего, их доходность только покроет инфляцию. То есть вклады, скорее всего, позволят сохранить покупательную способность рублевого капитала, но заметно приумножить его не получится.

Под валютой обычно понимаются иностранные денежные единицы — евро, доллар, йена, франк и т. д. Граждане вправе свободно покупать валюту через уполномоченные организации на территории России, например через банки.

Можно выделить валюты развитых стран и развивающихся. Развивающиеся экономики часто ориентированы на сырьевую и аграрную продукцию и зависят от спроса на нее со стороны развитых стран.

Валюты развивающихся стран исторически обесцениваются быстрее, чем твердые валюты развитых стран, например доллар США. Это называется девальвация.

Девальвация может происходить, например, если центральные банки развивающихся стран искусственно обесценивают национальную валюту, чтобы за каждый доллар, полученный от экспорта, выручить больше денег в национальной валюте. Так государство компенсирует потери бюджета и поддерживает своих экспортеров.

Например, Китай периодически девальвирует юань в рамках торговой войны, чтобы удешевить экспортируемые товары и обойти ввозные пошлины США.

Если смотреть на историческую динамику валютной пары «доллар — рубль», то последний с декабря 2003 года по июнь 2021 года обесценился на 157% — с 29,6 до 75,5 Р за доллар. Только в 2020 году рубль потерял по отношению к доллару более 16% стоимости.

Когда рубль обесценивается, импортные товары и местная продукция с импортной составляющей дорожают. Это усиливает инфляцию и негативно сказывается на благосостоянии граждан.

Валюты других развивающихся стран со временем тоже ослабевают к доллару. Например, индекс десяти валют развивающихся стран, который отслеживает J. P. Morgan, с 2011 года обесценился по отношению к доллару более чем на 40%.

Получить прибыль после продажи валюты. Учитывая процесс девальвации, инвестиция в твердые валюты может стать удачным вложением. Даже если держать валюту в наличном виде, не вкладывая в ценные бумаги или на депозиты, эффект от девальвации рубля может превысить действие инфляции.

Данный пример показывает, что покупка валюты может стать хорошим вариантом размещения средств и даже принести доход.

С другой стороны, курс рубля и других валют развивающихся стран может укрепляться к доллару, в том числе довольно долго. Это надо учитывать. В очень долгосрочной перспективе изменение курсов валют, например курса доллара в рублях, скорее всего, окажется равным разнице в инфляции между двумя странами или разнице в процентных ставках между этими странами.

Чтобы увеличить отдачу от капитала, стоит рассмотреть вложение долларов в биржевые инструменты — чтобы деньги «работали». Например, пригодятся еврооблигации или акции иностранных компаний. О ценных бумагах расскажем дальше. Также могут пригодиться вклады в валюте, хотя процентные ставки по ним сейчас близки к нулю.

При купле-продажи валюты стоит иметь в виду, что банк или брокер не отчитывается по таким операциям перед налоговой — обязанность декларировать прибыль от спекуляций с валютой лежит на инвесторе.

Вложение в ценные бумаги — один из самых распространенных способов увеличить капитал. Облигации, или долговые ценные бумаги, помогают защитить капитал. Акции более рискованны, но их доходность в долгосрочной перспективе обычно превышает доходность вкладов, облигаций и уровень инфляции.

Облигации. Это ценные бумаги, которые выпускают органы власти или компании, чтобы привлечь заемные средства. Чем выше кредитный рейтинг эмитента, тем надежнее облигации — меньше вероятность того, что долг не вернут.

Самыми надежными считаются государственные облигации — ОФЗ, или облигации федерального займа. Ведь вероятность того, что государство не сможет погасить свои долги в национальной валюте, ниже, чем то, что с долгами не справится какая-то компания. ОФЗ можно считать даже более надежными, чем банковские депозиты.

Корпоративные облигации обычно доходнее облигаций органов власти. Это связано с более высоким риском.

Среди корпоративных бумаг выделяют отдельную категорию высокодоходных облигаций — их обычно выпускают небольшие компании. Такие бумаги рискованнее, чем облигации крупных эмитентов, а повышенная доходность — награда за повышенный риск потерять деньги.

Инвестор обычно заранее знает, сколько денег он получит от облигаций в виде купонов (процентных выплат) и когда. Если держать облигации до погашения, можно точно рассчитать простую доходность к погашению и примерно узнать эффективную — с учетом реинвестирования купонов и амортизационных выплат. Но бывают и долговые бумаги с купоном, размер которых заранее неизвестен. Их доходность прогнозировать сложнее.

Облигации меньше колеблются в цене, чем акции. Поэтому они хорошо подходят тем, кто боится просадок, а также инвестирует на короткий срок — менее 3—5 лет.

Также надо помнить, что длинные облигации с фиксированным купоном могут стать опасным вложением. При росте процентных ставок они будут дешеветь сильнее, чем короткие облигации, из-за большей дюрации. При падении ставок они, напротив, будут сильнее дорожать — это плюс.

Государственные облигации обогнали по доходности корпоративные: у индекса гособлигаций больше дюрация, чем у индекса корпоративных бумаг, а процентные ставки последние годы снижались. Годовая доходность облигаций составила 9,19% и 8,96% соответственно.

За тот же период действие инфляции ослабило капитал более чем в 1,8 раза. Если посчитать реальную доходность облигаций, то есть за вычетом инфляции, она составит 2,72% и 2,5% годовых соответственно.

Акции. Покупая акции, вы делаете вложение в работающий бизнес и становитесь его миноритарным совладельцем. В случае если компания распределяет часть прибыли в виде дивидендов, вы, как акционер, получаете свою долю.

Инвестор может получать выгоду как от роста цены акций, то есть продавать их дороже, чем купил, так и от дивидендных поступлений. Если реинвестировать дивиденды, это ускорит рост портфеля благодаря эффекту сложного процента.

Акции подразделяются на разные категории — по размеру капитализации компании, отраслям и секторам, странам. В инвестиционный портфель разумно включать акции разных типов, чтобы не зависеть от ситуации в одной отрасли или одной стране.

Различают циклические и защитные бумаги. Первые представляют компании, чьи операционные потоки зависят от общего состояния экономики. Вторые показывают ровную выручку на протяжении всего бизнес-цикла. Например, это коммунальные предприятия или телекоммуникационные компании — ведь люди не перестают пользоваться электричеством и мобильной связью даже в кризис.

Выделяют такие категории акций, как растущие и дивидендные. Растущие компании — это чаще всего технологический бизнес, который находится в стадии расширения. Большую часть выручки такие компании направляют на исследования, совершенствование продукции и экспансию рынков.

Дивидендные бумаги чаще всего представляют устоявшийся бизнес, давно занявший свою нишу. У таких компаний нет потенциала взрывного роста, но есть стабильная выручка, часть которой направляется на дивидендные выплаты. Яркий пример: компания Coca-Cola, которая стабильно выплачивает дивиденды с 1964 года, год от года увеличивая размер выплат. Многие дивидендные компании ведут бизнес в защитных секторах.

Создавая портфель акций, стоит учитывать все перечисленные аспекты, понимать бизнес-модель растущих и дивидендных компаний. Еще надо помнить, что вложения в акции лучше делать хотя бы на несколько лет. Ведь при коротком сроке инвестирования из-за высокой волатильности акций велика вероятность, что ваш капитал временно уйдет в просадку — и чтобы обналичить деньги, придется продавать активы с дисконтом. Поэтому при коротком горизонте инвестирования лучше выбирать облигации и депозиты.

Также не стоит выделять на одну акцию долю, превышающую 5% от портфеля. Иначе вы будете сильно зависеть от динамики акций одной компании. Еще лучше инвестировать в акции через биржевые фонды — о них чуть ниже.

Реальная же доходность российских акций, то есть за вычетом инфляции, — 5,75%. Российские акции принесли инвестору на 630 115 Р больше в сравнении с депозитом.

А если рассмотреть вложение в американские акции, то мы получаем феноменальный результат — как за счет девальвации рубля, так и за счет роста самого индекса S&P 500, в котором представлены акции 500 крупнейших компаний с американских бирж.

Среднегодовая долларовая доходность S&P 500 с учетом долларовой инфляции составила 11,81%, а рублевая с учетом российской инфляции — 17,12%. То есть в прошлом десятилетии американский индекс S&P 500 в рублевом выражении рос в три раза быстрее, чем рублевые акции.

Важно помнить: прошлая доходность акций не гарантирует, что в будущем получится такой же хороший результат. Акции это рискованный вид активов, и их цена может не только расти, но и падать.

Например, весной 2020 года американский рынок акций за месяц упал примерно на 30%, а в 2008 году падение с предыдущего максимума было около 50%.

Фонды. Биржевые фонды — это набор активов, долю в котором можно купить и продать на бирже. Фонд может состоять из облигаций, акций, драгоценных металлов или смеси таких активов. То есть это не отдельный вид активов, а упаковка для активов.

Например, фонд FXIM, торгующийся на Московской бирже, представляет набор акций примерно 100 компаний американского ИТ-сектора. Покупая одну акцию (пай) данного фонда, вы разом делаете вложение во все эти компании.

Главный плюс фондов это диверсификация: в фонде много акций или облигаций, что снижает риск. Еще в фонд можно инвестировать с небольшой суммой.

Из минусов можно отметить годовую комиссию, которую фонд взимает за управление. Эти расходы постепенно списываются из активов фонда и уже учтены в биржевой цене паев фонда — отдельно платить их не нужно.

Большинство фондов, представленных на Московской бирже, не выплачивают дивиденды. Купоны от облигаций и дивиденды от акций, которые поступают в фонд, используются для покупки дополнительных активов, отчего цена доли в фонде растет.

ИИС — это не отдельный вид активов, а способ инвестировать в ценные бумаги. Это специальный брокерский счет или счет доверительного управления, с помощью которого налоговые резиденты России могут экономить на налогах, получая налоговые вычеты.

Важное ограничение по ИИС: чтобы вывести деньги, надо закрыть счет. Но если закрыть его менее чем через три года с даты открытия, потеряется право на налоговые вычеты по этому счету. Поэтому ИИС лучше использовать, если в ближайшие три года вам не понадобятся деньги, которые вы собираетесь туда внести.

Еще одно ограничение: одновременно можно иметь только один такой счет. Если их будет два и больше одновременно, вычета не будет ни по одному.

Вносить на ИИС можно не более 1 млн рублей в год. На счет можно заводить только рубли, при этом через ИИС можно покупать в том числе валюту и ценные бумаги иностранных эмитентов.

ИИС может быть с самостоятельным управлением и доверительным. Первый открывается через брокера, и вы сами решаете, какие активы и когда купить и продать на бирже.

Доступны облигации, акции российских и иностранных компаний, фонды, иностранная валюта. Второй открывается в управляющей компании, и ее специалисты все делают за вас за комиссию, вы лишь выбираете стратегию из предложенных.

Вычет по ИИС. Если инвестировать через ИИС, можно получить один из двух типов вычета.

Вычет типа А — на взносы. Можно вернуть 13% от вложенных на ИИС денег, но не больше 52 000 Р за год и не больше суммы НДФЛ, уплаченного за тот же календарный год.

Если хотите получать такой вычет каждый год, надо каждый год пополнять ИИС и при этом иметь НДФЛ, доступный для возврата.

Вычет типа Б — на доход. Он позволяет освободить от налогов доход, полученный на ИИС. Если вы продадите ценные бумаги дороже, чем купили, то можно будет не платить налог с полученного дохода. Также этот вычет позволяет не платить налог с купонов облигаций. А вот налога с дивидендов не избежать.

Вычет типа Б можно получить, когда вы закрываете ИИС. При этом должно пройти не меньше трех лет с даты открытия ИИС. Если вы хоть раз по этому ИИС использовали вычет типа А, вычет типа Б к этому ИИС не применить.

Инвестировать в золото и серебро можно как в материальном виде — покупая украшения, монеты и слитки, так и с помощью банковских и биржевых инструментов. Например, биржевой фонд FXGD отслеживает цену золота.

Преимущество материального золота в том, что оно не зависит от финансовой системы. Но нематериальное золото удобнее: нет проблем с ликвидностью и хранением.

Один из минусов покупки драгоценных металлов — то, что они не дают пассивного дохода. И если цена металла упала, инвестор может находиться продолжительное время в просадке, не получая купонов или дивидендов. Все это время его капитал будет «заморожен».

Нивелировать данный минус можно, покупая акции компаний-золотодобытчиков, например «Полюс» или «Полиметалл». Их котировки обычно коррелируют с ценой на золото и серебро. Так инвестор вкладывает в драгоценные металлы опосредованно, при этом получая доход посредством дивидендов. Правда, добавляется риск компаний: вдруг у бизнеса возникнут проблемы.

Плюс в том, что драгоценные металлы имеют слабую взаимосвязь с акциями и облигациями. А значит, их добавление в инвестиционный портфель может снизить его волатильность и улучшить отношение доходности к риску.

Доходность золота в последнем десятилетии была сопоставима с ростом российских акций, а серебро показало себя по доходности чуть хуже облигаций.

Золото и серебро довольно волатильны. Их цена может сильно колебаться, в том числе годами падать. Не стоит рассчитывать, что в следующие 10 лет золото будет таким же выгодным вложением, как в прошлые 10 лет. Будущую цену золота никто не знает.

В долгосрочной перспективе доходность драгоценных металлов будет примерно на уровне инфляции или немного выше. Инвестировать только в драгоценные металлы вряд ли разумно.

Открыть бизнес это один из самых сложных и рискованных способов увеличить капитал, но в случае успеха можно получить отличный результат — лучше, чем от ценных бумаг и тем более вкладов.

Запускать бизнес совсем с нуля тяжело, особенно если нет опыта. Поэтому существуют варианты инвестировать в бизнес, не принимая в его создании активного участия. И получить выгоду как за счет части прибыли бизнеса, так и за счет его перепродажи.

Например, так работает венчурное инвестирование — вложение в инновационные стартапы. По данным Российской венчурной компании, в общемировой практике вложение в венчурные проекты приносит в среднем от 20 до 35% годовых.

Другой вариант запуска бизнеса с минимальными усилиями — запуск предприятия на основе франшизы.

Франшиза — это возможность для предпринимателя открыть бизнес, используя чужую бизнес-модель и бренд. Таким образом, ему не нужно создавать предприятие с нуля — он сразу получает рабочую бизнес-модель, сеть поставщиков и лояльную базу клиентов. Таким образом, например, можно открыть «свои» рестораны «Макдональдс», «Сабвей» или «Бургер-кинг».

Для франчайзера — владельца сети — это возможность быстро и без капитальных затрат открыть десятки и сотни точек под своим брендом в разных городах и странах.

Стоимость франшизы, или паушальный взнос, обычно варьируется от нескольких сотен тысяч рублей до многих миллионов. В эту стоимость может входить первоначальная закупка и поставка сырья и помощь с запуском всех бизнес-процессов. Некоторые компании предлагают рассрочку на свою франшизу на несколько лет, таким образом бизнес можно начать с меньшим капиталом — с 25—50% от стоимости франшизы.

Помимо первоначального взноса предприниматель платит собственнику франшизы роялти — обычно ежемесячно, но может быть поквартально или раз в год. Это плата собственнику за пользование его торговой маркой. Роялти могут исчисляться как процент от выручки, чистой прибыли или в виде фиксированных выплат.

Все условия франшизы прописываются в договоре. И все это необходимо детально просчитать в своем бизнес-плане перед тем, как подписывать договор с франчайзером.

Получать ежемесячный доход. Как и обычный бизнес, открытое по франшизе предприятие начнет приносить какую-то прибыль. Как правило, срок окупаемости вложенных по такой схеме средств составляет 1—2 года. Иными словами, через этот срок прибыль от деятельности бизнеса вернет вам вложенные в него средства.

Но все риски несете вы сами. Если, например, в стране объявляют локдаун в связи с пандемией коронавируса и ресторан нужно закрыть — это повлечет убытки.

Кроме того, несмотря на то что предприниматель действует по уже готовой модели, данный вид инвестиций требует от него полноценного участия и времени. В отличие от вложения в компанию через покупку акций, данный вид вложения не может считаться пассивной формой инвестиций.

Риск при этом выше, чем при инвестициях в акции. Готовая бизнес-модель и известный бренд не гарантируют успех.

Список доступных бизнесов можно смотреть на сайтах-агрегаторах франшиз, например, подыскать предприятия стоимостью до 1 млн рублей.

Приведу более жизненный пример, когда в 2014 году в Кирове открыли по франшизе сеть кофе-баров.